2022年,咖啡新闻持续刷屏。

中国邮政开始卖咖啡、旺旺全面布局咖啡、Manner Coffee 200家新店齐开、Seesaw Coffee融资数亿元……

另一边,前几年大火的新茶饮行业则陷入沉寂。

2月,有媒体爆出喜茶大规模裁员,涉及30%员工;去年11月,茶颜悦色官方发文称,长沙有87家店临时关闭,而这已是茶颜悦色当年第三次集中临时闭店了。

种种迹象透露着,新茶饮遭受冷遇,咖啡爆发在即。从星巴克到瑞幸,再从Tims到蓝瓶,资本的淘金者,轮番登场,拉开2022年的咖啡战线。

01、新茶饮沉寂,咖啡兴起

“来啦,澳白?”在北京东城区一家Manner Coffee店,店员询问一位老顾客。

3月2日上午,Manner Coffee的店员手上几乎没停过,而楼下的喜茶店则鲜有人问津。

客流量的差别,与两类饮料业态在资本市场遭受的待遇雷同。

2月28日,Seesaw宣布完成A++轮数亿元融资;而此前Manner历经多轮融资,估值超20亿美元,单店估值过亿元;M Stand 估值达40亿人民币(6亿美元,87家),单店估值达690万美元。这三家均是近年势头颇好的新型咖啡品牌。

2月15日,瑞幸咖啡董事长的内部信显示,今年1月份,瑞幸新开门店总数约360家,刷新瑞幸单月开店总数记录,春节黄金周的门店交易额是去年同期的3倍。

而刚刚宣布融资,2021年业绩增长了3倍的Seesaw,在对外采访中表示,“2022年,我们计划在2021年基础上继续实现3倍业绩增长”。

融资、扩张、估值大涨……前几年在新式茶饮发生过的景象如今在咖啡界再次上演。

而此刻,这些新式茶饮们正在遭受来自消费市场和资本市场的双重冷遇。茶颜悦色高管与员工群内开撕,自曝疫情期间月均亏损2000万,而去年11月宣布临时关闭87家门店;喜茶部分产品降价后,被曝裁员30%;已上市的奈雪的茶,2021年下半年就关停了10家门店。这三家是前两年备受瞩目的新式茶饮公司。

数据显示,新茶饮行业进入放缓增长阶段。中国连锁经营协会《2021新茶饮研究报告》(下称《报告》)称,未来2-3年,新茶饮整体增长速度将放缓,预计为10-15%。

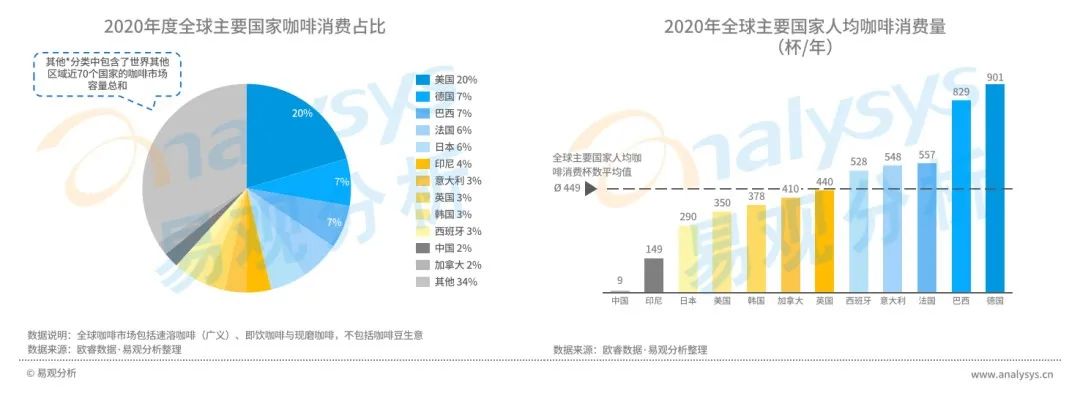

而另一边,咖啡市场增势喜人。根据弗若斯特沙利文数据,中国咖啡市场在2013年18年高速发展,CAGR达29.54%,并预计以25.99%的复合增长率继续增长,2023年咖啡市场规模预计将达1806亿元。有调研机构预测,中国人均咖啡消费杯数将从2021年的9杯/年提升至2023年的11杯/年。

种种迹象表示,咖啡已取代新式茶饮,成为资本2022年的新风口。

新茶饮相比咖啡模式更重、毛利率更低,或是资本转向咖啡的主要原因之一。

据财新援引业内人士观点,新式茶饮和星巴克有着完全不同的成本模式:星巴克一家店只要十几人,喜茶一家店则需要30人,咖啡豆在星巴克成本里极低,但新式茶饮食材成本占了大头(40%左右),因此毛利率也低于星巴克的60%,“新式茶饮和咖啡很不一样”。上述笔者所拜访的Manner店,在店店员只需要1位,而喜茶则在5人左右。

2018至2020年,奈雪材料成本占收入的比重分别为35.3%、36.6%、37.9%。排在第二位的是员工成本。2018至2020年,员工成本占总收入的比重分别为31.3%、30%、30.1%。今年2月初,奈雪的茶公布2021年财报称亏损超1.35亿元。

另一边,星巴克的产品和分销成本稳定保持在32%左右。

瑞幸在此前迅速扩张的时期,以小鹿茶品牌在下沉市场大规模开店,但最终结果小鹿茶以失败告终。

一面,新式茶饮纷纷降价。喜茶主要产品纷纷下调价格,并宣布今年将不再推出29元及以上的饮品;奈雪饮品价格也有所下降,仅有一款季节限定产品超过了30元。

另一面,星巴克在4个月内两次涨价,瑞幸咖啡和Tims咖啡纷纷上调部分饮品价格,范围在1元~3元。

价格涨跌背后是新式茶饮的自救与咖啡品牌的自傲。

“咖啡品牌完成100亿融资只用了半年时间,而茶饮品牌完成100亿融资用了3年半时间。”一业内人士表示。与新式茶饮相比,咖啡模式更轻、复制更快,且可照搬国外的成功经验。

成瘾性、长产品生命周期、标准化是咖啡行业的典型特征。对于习惯喝咖啡的人而言,咖啡是一个远比新式茶饮更为高频的饮品。星巴克引领的全自动咖啡机,使得单杯咖啡制作时间缩短至1分钟内,制作门槛远低于新式茶饮。

根据德勤数据,2020年我国大陆地区人均年咖啡消费量为9杯,仅为日本的3.21%,美国的的2.74%。随着可支配收入增加、新一代消费者对咖啡接受度提高。各路资本早已看到机会,纷纷杀入咖啡赛道。

02、资本重塑咖啡行业

在中国咖啡进化之路上,总不可避免要提起瑞幸。

瑞幸通过数字化点单和小店模式弱化了咖啡的社交属性,还通过烧钱补贴降低咖啡消费门槛,培养了咖啡消费习惯,凭一己之力在咖啡市场撕开一条口子。

虽有瑞幸造假教训在前,但咖啡依然被认为是优质投资标的:增长空间大、用户粘性高、供应链成熟简单。

瑞幸教育了整个咖啡行业。瑞幸奔赴纳斯达克敲钟前,许多资本界人士懊悔没看到潜力无限的咖啡市场,有人觉得此时入局还不算晚。

“Manner、M stand、Nowwa、时萃SECRE等新一波咖啡品牌都在摸着瑞幸过河。”一大消费赛道分析师表示。

在瑞幸被曝出财务造假的8个月后,麦当劳宣布将投资25亿元打磨麦咖啡,定下3年开出4000家门店的目标。

“我们只是想把瑞幸做过的事再做一遍。”Zeeger coffee创始人苗壮告诉鞭牛士,“瑞幸让很多原本不经常喝咖啡的人开始每天喝咖啡,我们就再让这些人喝上品质更好的平价精品咖啡”。

苗壮称,他把咖啡当成产品来做,而不是像精品咖啡品牌那样去教育顾客,用户喜欢什么品类,卖得好,就迅速迭代。咖啡应该是什么样的味道,应该怎么喝。他们则以顾客的喜好为准,哪些口味卖得好,就迅速迭代产品。Zeeger Coffee首店2021年11月开业,两个月时间就做到了深圳美团咖啡外卖好评榜*名,饿了么咖啡外卖月*名。

2021年,国内咖啡赛道发生约21起融资,融资总额超46亿元。

“你知道2021年咖啡品牌注册了多少个么?”咖啡业内人士周晓(化名)告诉鞭牛士,“8000个”。

2022年,咖啡产业内卷加剧。VC资本、新式茶饮、消费巨头还有跃跃欲试的创业者,先后加入战局。

03、咖啡的差异化与挑战

从今年初开始,来自咖啡界的新闻接连不断。包括但不限于连锁咖啡品牌Seesaw Coffee完成数亿元A++轮融资;美国咖啡品牌“蓝瓶咖啡”中国内地首店落户上海,开店排队5小时,黄牛价每杯150元;原麦山丘升级门店:卖咖啡、增设下午茶;中国邮政*家咖啡店“邮局咖啡”落地厦门试运营;天津狗不理成立咖啡公司;旺旺全面布局咖啡领域。

如何做出差异性、打出品牌度、扩充更多店面进而占据更多市场,是悬在各家咖啡品牌的头等大事。

截至2021年底,星巴克占据约35%的市场份额,瑞幸咖啡占据约6%的市场份额。另一方面,星巴克截至今年1月总门店数量为5557家,而瑞幸咖啡2021年第三季度门店数量已超5671家,实现反超。

根据 2021 年德勤发布的《中国现磨咖啡行业白皮书》(下称《白皮书》),Manner、瑞幸这样的门店零售咖啡消费场景算作 “快咖啡”,主打*性价比;与之相对应的是追求*体验的 “慢咖啡”,代表品牌有M Stand和Seesaw。

建立一个新品牌需要大资本扶持或者提前布局卡位。2020年,瑞幸们自曝财务造假,通过“流血”扩张,实际亏损惨重;起家于2014年的连咖啡没熬过“补贴大战”接连关店,被迫向线上转型,“倒在中国咖啡市场起来的前夜”。

而Seesaw成立于2014年;Manner成立于2015年,2018年Manner还只有7家2~3平米的档口门店;M Stand成立于2017年。

在不少业内人士看来,Manner核心在于性价比,攻占星巴克和便利店之间的价格带,15~20元/一杯是大众能日常消费的价格;MStand强调设计,把门店打造成社交、打卡的地点;Seesaw突出创意口味咖啡。

此外,他们背后的资本也对其扩张有或多或少的助益。极海的数据显示,截至2月28日,Seesaw已在全国10省份(含直辖市)的11座城市拥有在营门店104家,累计30天未营业视为闭店6家,从35家到104家它只用了8个月。

图源极海数据

餐饮自媒体FoodBud指出,“Seesaw新开门店跟喜茶的门店点位,重合度蛮高”,喜茶的数字化建设大概率赋能给Seesaw,设计、数字化能力是可以共用的。2021年7月,喜茶参与投资Seesaw A+轮融资。

加拿大本地咖啡巨头Tim Hortons,在进入中国后,获得了红杉中国、腾讯战投、钟鼎资本等多家国内投资机构的加持。

没有大资本加持、2021年下半年才进场的Zeeger coffee和周晓都选择了轻模式,并先从外卖/线上发力。

今年1月,周晓在淘宝上线了旗舰店,主打冻干咖啡。在他看来,冻干咖啡门槛较高、入局者少,制造成本较其他品类较高。他的直接竞争对手是三顿半和隅田川。

周晓预计其首家线下门店将在3月于北京开张。

经营面积只有10平米的Zeeger Coffee首店80%单量来自外卖平台,“外卖只是走量,实际上五单外卖还没有一单堂食收入高”,苗壮介绍,因为一开始不确定平价精品咖啡是否能够被深圳用户接受,所以先选择了外卖为主的店型。在*家店的模式成功跑通后,苗壮依据南方人爱喝下午茶的消费习惯,开了第二家主打堂食的店,“目前效果也很好,一到下午就坐满了人”。

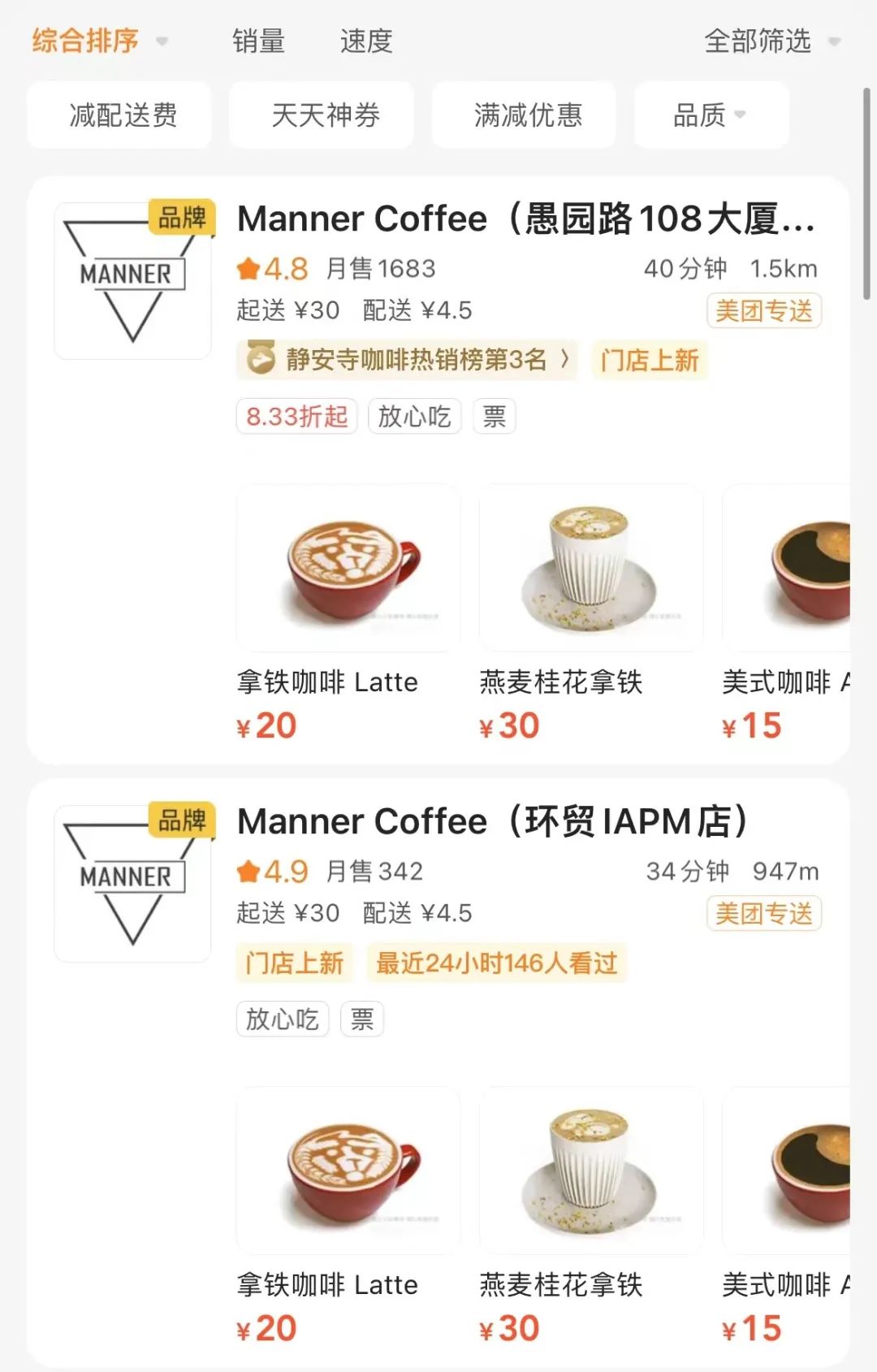

之前只做到店自提的Manner Coffee,继年初在上海部分门店开启外卖服务后,3月1日在北京全面铺开外卖服务。这给咖啡新品牌们带来了压迫。“Manner大部分门店的生意很好,堂食单都做不过来,(一开始)确实没必要做外卖。”苗壮说,“他们大部分门店日营业额都有一两万,利润最少四五千,单店投入成本很快就回来了,更何况他们融了很多钱,只需要考虑多开店就行了,瑞幸赔着钱还能上市呢”。苗壮相信,平价精品咖啡的市场需求很大,一家Manner也满足不了,大家都还有机会。

去年5月,Manner宣布获美团龙珠数亿美元融资,目前只上线了美团外卖。

除了现磨咖啡品牌外,天然握有渠道优势的便利店们也对咖啡行业产生冲击。

除了自助咖啡,去年5月,在现有的便利店中,便利蜂划出 6~7个平方米的面积,用于设立品牌名为 “不眠海 Sober Hi” 的饮品站,不同于711等便利店常见的自助饮品,便利蜂饮品站的饮品由咖啡师现场制作,目前饮品包括手冲咖啡、精品咖啡、创意咖啡、新式茶饮、微醺酒饮这几大类等超过60款饮品,价格在10元~25元。

截至3月1日,不眠海已经在北京、上海、济南、深圳等7大城市布局近700家。便利蜂相关负责人告诉鞭牛士,目前,不眠海的上新周期保持在两周左右,是独立于便利蜂的精品饮品品牌。

另外,像“沪上阿姨”、“蜜雪冰城”等连锁茶饮店退出6.6元咖啡、5元咖啡,攻占三四线城市。

新茶饮品牌也纷纷推出咖啡产品线。早在2019年3 月 22 日,喜茶在全国四家门店(分别位于北京、上海、深圳和广州)上线了“喜茶咖啡”。鞭牛士发现,喜茶门店上线了生打椰拿铁、波波咖啡等9个咖啡品类,售价9~22元。除喜茶外,奈雪的茶、茶颜悦色、蜜雪冰城都或早或晚新增了咖啡产品线。

而独立咖啡店或采取早C晚A(白天卖咖啡,晚上卖酒)、合租等形式降低成本。世界许多咖啡馆兼售巧克力和烈酒,是当地的瘾品杂货铺,比如巴黎著名的普罗科佩咖啡馆(Cafe Procope)。

在入局咖啡的各类新品牌中,有的手握资本(如Manner、Seesaw),有的占据网点渠道优势(如中国邮政、便利蜂),有的占据先发优势(如瑞幸)。胜负谁手,一时难以确定,但他们都面对同一个对手:星巴克。

04、吞金兽星巴克

2018年,正值扩张期的瑞幸给星巴克写过一封信:《给行业一个公平竞争的机会,让中国消费者有更多的选择》。

瑞幸在信中历数星巴克的垄断罪状,其中一条就是:星巴克和物业签订排他性租赁合同。排他对象包括国内外数十家咖啡连锁品牌、咖啡占营业收入30%以上的店铺,甚至只要名字包含“咖啡”的商家也不放过。

星巴克属于自带流量的强势品牌,和许多商场的谈判过程中能将签约租金压得低。

今年2月,星巴克发布2022财年一季度财报(2021年10月4日-2022年1月2日),中国市场贡献了星巴克全球12.7%的收入,达36.9亿美元。财报中,星巴克方面特意强调:“中国是我们增长最快的市场,也是我们的第二大市场,并且是100%公司所有。” 为了守住这全球第二大市场,星巴克在其它地区疯狂关店的同时,却在中国市场逆势开店。

这也是星巴克进入中国市场以来开店速度最快的一个季度——单季度新增197家门店。

开疆拓土的同时,星巴克还伸向本土茶饮腹地。2021年星巴克在部分重点城市,重新调整了茶饮产品线比重,部分门店采用一层咖啡二层茶饮的模式,而从2020年开始星巴克重新在市场上推出茶饮专门店。

星巴克入华23年培育的咖啡消费习惯,暂时难以被冲击。3月2日上午,笔者所在的一家位于北京东城区的星巴克是整个商场人流最高的店铺。

“每天都去星巴克的消费者,一种是习惯了星巴克的环境和口味,轻易不会去考虑其他品牌;另一种是只想找一个合适的地方坐下来办公休息或社交,咖啡好不好喝贵不贵都不重要。”苗壮称。

星巴克就像一头不断膨胀的吞金巨兽,意欲吞下新式茶饮和现磨咖啡两块咖啡因市场。

盯着中国市场的不止有星巴克,还有雀巢。2017年9月,雀巢打败竞争对手亚马逊,以不超过5亿美元收购了“咖啡界苹果”蓝瓶咖啡(Blue Bottle Coffee),占股68%,成为蓝瓶的*大股东。

2月25日,蓝瓶咖啡中国内地首店——上海裕通店正式开业,有人为买咖啡排队6小时。此前,蓝瓶咖啡还揭晓了位于静安区江场西路的彭浦烘焙厂。也就是说,蓝瓶咖啡在中国搭建了一整条咖啡产业链。

更为可怕的是,雀巢和星巴克早已结盟。2018年6月,星巴克宣布与雀巢结为咖啡联盟,在全世界提升并拓展消费包装型产品与食品服务领域。次年9月,雀巢和星巴克联手推手在中国内地了*波新品:“星巴克家享咖啡(Starbucks At Home)”系列产品,主要面向中产阶级和90后年轻消费者。

上海是全国咖啡店最多最密集最“卷”的城市,强者林立,截至2021年11月,“大众点评”平台收录上海咖啡门店共7200家,其中精品咖啡店3244家,3年涨幅124%。

这也是Zeegercoffee和周晓规避了上海选择了咖啡市场尚未成熟的深圳和北京的原因。

目前,咖啡消费仍然是以一二线城市为主。品牌也是主要铺一线城市。主流咖啡品牌仍以华东、华南地区、二线以上城市为主战场。以江浙沪地区为中心的华东是咖啡门店分布最为集中的区域。

德勤《白皮书》显示,截至2020年底,中国共有咖啡馆10.8万家,75%位于二线及以上城市,整体连锁率较低,连锁品牌仅占13%;预计未来三年将以约5%的年复合增长率增长,2023年达到12.3万家。

戴维·考特莱特在《上瘾五百年》指出,某些精神刺激瘾品一旦可以广泛取得、积极促销、降低价格,就会深受大众欢迎,如果这些人养成了依赖的习惯,这些瘾品就更是所向披靡。

资本进入对咖啡界是好事还是坏事?咖啡行业资深人士董孟浩(常用 ID:蛋蛋 in 北京)告诉鞭牛士:“整个行业的高度来看,我觉得是助益。教育市场的成本太大,光靠独立咖啡馆来让消费者有饮用习惯就太慢了,国内外行业大佬在资本的帮助下,能让更多消费者形成习惯,再好也不过了。”

咖啡作为已在海外成熟的万亿产业,揉杂了体验感、功能性、口味、逼格等诸多要素,未来几年势必将在中国这片土地进行一轮又一轮的撕杀与比拼。