从2020年开始,两年时间,两件大事,搅动了全球:

一个是2020年年初出现的新冠疫情,

另一个就是2022年初出现的乌克兰危机。

这两件大事,将过去几十年形成的深耦合地球村,变成了平行甚至割裂的状态。

01、从“疫”到“币”

疫情给全球金融业带来的影响就是:“钱多了”!谈钱就必谈美元。2020年3月,美国、欧洲的新冠疫情失控以后,西方的实体经济遭受了巨大冲击,金融行业大波动,导致了股市的多次熔断。

当年3月份中旬的一次线上学术言讨论。很多美国专家给出了很多意见,这些意见可以总结成一个字:“印”!

原话是:美联储可以大规模扩张资产负债表。

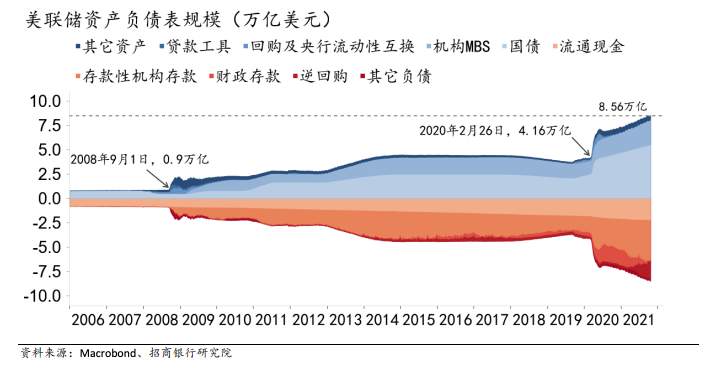

因此,回顾过去20年,美联储总资产变成了现在这个样子:

扩表,这是从2008年开始迅速成了一个全球金融史上的一个奇迹。2008年美联储的总表规模也就是9000亿美元。经过几轮量化宽松,到了2014年就是4.2万亿了。疫情开始,直接上涨到了8.56万亿。估计这到2025年,很可能会增长到15万亿美元的水平。

以复利计算,从2008年开始到2025年,美联储的符合增速大概是18%。那就是全世界持有美元的账户,收益低于了18%的年化,就是“亏啦”!

如果美元的持有者,达不到年化18%的收益,就为美国政府的财政和人民的福利做了一定的贡献。

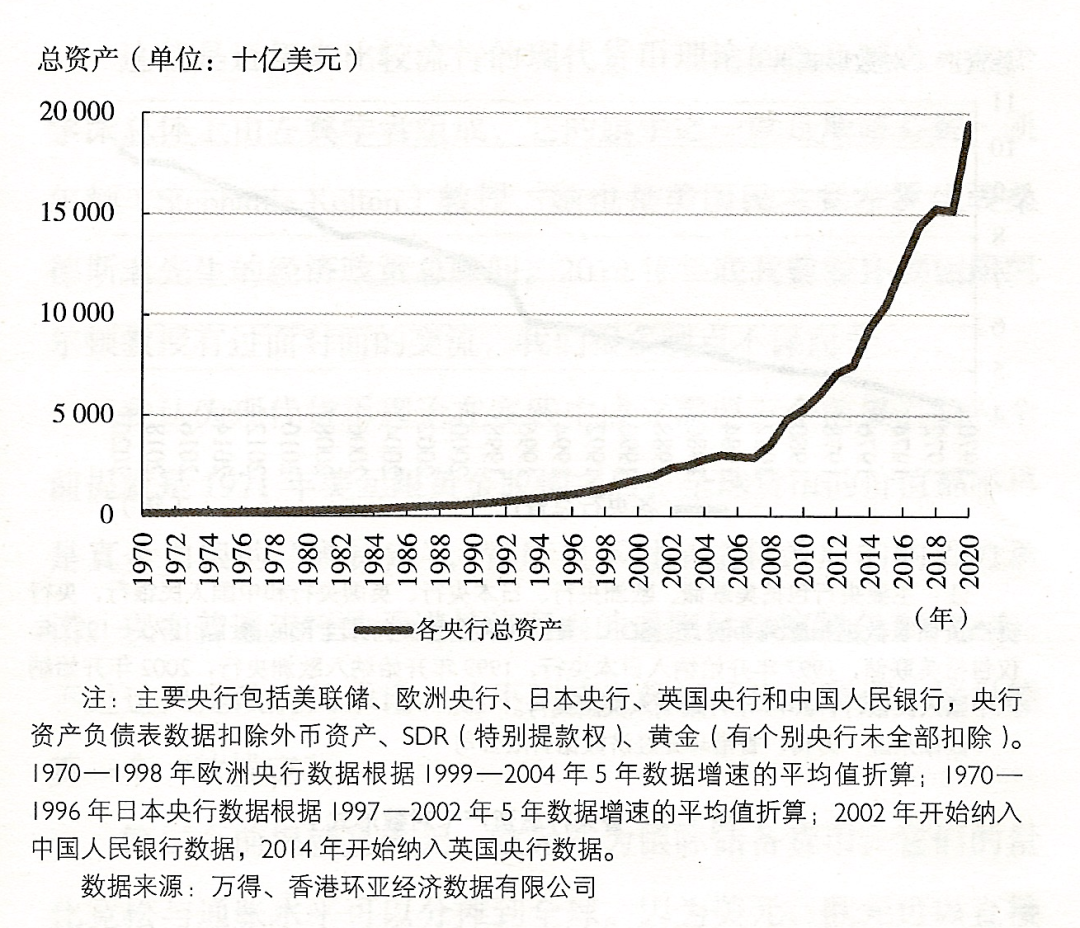

这项绝技不是近期练成了,早在1971年美元和黄金脱钩了,货币的增长就开始,这也不是堵独门绝技。各国央行,也都多多少少这么干的。

1971年以后,全球货币体系扩张速度非常的快。之前是一类平行的线,到了1971年之后变成了曲线;再到了2008年以后,美国遇到金融危机,各国央行直接抓紧扶手,货币总量坐上了火箭了。美联储、欧洲央行、英国央行、日本央行,统统往里面加燃料助推。这火箭飞得就越来越垂直,越来越快。

为什么是这个几个国家地区的央行,而不是非洲或者拉丁美洲的国家央行?

本质上还是这些国家和地区经济和产业足够强,把主权信用实实在在的变成了财富。

世界上任何国家的人、家庭、企业赚的钱。追根溯源就是这几个大国的国债和准国债。

如果这个火箭要是失去了助推,这可不得了。实体经济就会向自由落体般的跌落。经济这东西是不存在悬浮的状态,个人和企业的收入,宏观来看就是全球主要大国:愿意提供负债来支撑经济的信用,持续助推经济这只火箭。

02、多出来的水流去哪了?

围绕着美元的“大放水”,小伙伴们一定会有一个疑问:这么多钱,为什么美国的通胀没有那么高?这些水都流去哪了?

大概有三种解释:

*种,基础货币扩张了,但是M2、M3同步速度需要时间,所以,有延迟效应。2020年的扩张,到了2021年全球通胀才慢慢显示出来。2022年体感才能出来。

第二钟,通胀释放给了全球。所谓的全球资本市场,无非就是美元市场。引发通胀是全球的,不是美国本土一国一区。

第三种,通胀的比率不是平均的。所以很多人不一定感受得到。水*个流向的是商品,商品涨完了就去了第三产业,服务业。然后最后流到了资产:股市、房市、债市、股权等等。生活中,永远是高端消费先涨,最后才是菜场基本生活刚需。

所以对于不从业大宗贸易,投资资产,高消费的人来说,你可能感受不到滔天巨浪。

再说直白一点,离财富越远,感受越小。(看来有钱人也有苦恼)

参与到大宗和资产的朋友,嘿嘿。比如美元基金的朋友。当初一定感受的美元超发带来的美元基金募集快感。

全球货币体系本质上就是法币体系;用主权信用撑起来的体系。所以,如果全球的货币增值,资产就一定会增加。

货币大泡沫带动了一些资产小泡沫。大泡沫,就是美元世界的天量超发。小泡沫就是:黄金、数字币、股市中的龙头股、甚至是股权市场中的部分独角兽项目。

另外,除了资产。超发的水,也有地缘的关系。比如瑞士这个国家,2020年被美国宣布为“汇率操纵国”。它也很郁闷,因为瑞士银行产业的关系,一超发货币,就涌向这个小国家。那哪受得了?其次,还是因为,美国可能想要瑞士银行中的某些存款人名单。

结果大家都猜的到,最终是以瑞士认怂为结局。

这次乌克兰冲突,连所谓的“*中立国”都跳出来要制裁。直接冻结了俄罗斯的资产。

背后的原因,也不言而喻。

03、乌克兰危机与全球化大退潮

全球化最开始是在1880年到1914年,也是英帝国的*时期。这个时间各方面的全球化指标是非常明显的,后来的一战、二战,整个全球化,在战争时期进入下调期。

全球化在和平时期上升,在战争或者混乱时期下降。

从1945年后到2008年,怎么看这都是一个在欧美,尤其是美国主导下的全球化上升期。不同圈层的国家,被分配全球分工。有负责科技、金融的核心国家、有原材料输出国,也有以输出人力为主的劳动力国家。

中国从1980年开始融入全球化,毫无疑问,在1980后的三十年,中国是全球化的*受益者之一。这里的全球化位置,还是被美国定义为“劳动力输出国”的座位上。

分割点在2008年。2008年的经济危机促使核心圈层的国家央行以及其小伙伴,疯狂的开动了印钞机。在过去的生产关系中,大量的超发货币,打破了贸易合作关系。

大白话来说,之前钱就这些,大家在一定基础之上公平买卖。但是后来,发现你自己印了这么多钱,完全无成本的拥有无限的购买力。

相当于白给你打工,还赚不到钱。这样的“劳动关系”还能长久么?

以上是从货币角度解释了全球化的大退潮。从组织关系上,如果全球老大相对更加衰落,越来越没有武德、越来越讲究老大优先、越来越自己吃香喝辣,小弟都没汤喝,越来越以自己为中心。这都很难继续维持一个全球化的趋势。

正当气氛正在逐渐的发生变化的时候。“乌克兰危机”突然成为全球化脖颈上的一把“利刃”,彻底撂倒了未来更深度的全球化的可能性。

“以我和我的朋友”站队式的新发展模式,彻底的登上了国际的历史舞台。

之前全球化的市场体系的优点在于,短期内跟着“美帝”混的追随者,一定会快速的得到福利和更好的交易机会。

并且在吸纳中国加入全球化,美国也曾试图用全球化的机会和回报,长期抹平追随者的棱角。产业升级彻底躺平,让稍微富起来的快感,死死钉在劳动输出国的位置上。

就跟古罗马时期一样,很多人都以说拉丁语为荣。再过去的三十年,美国的文化以及信仰,确实对中国精英产生了巨大影响力。不少人分分转移资产、更换国籍。幸好中国毕竟不是小国,并且纵深十分大,因此主要影响的还是:先富起来的一批人以及欧美粉丝。

从某种意义上来说,特朗普上台后,中国遇到的美国和它的伙伴对中国的制裁,给中国进行了提醒:不被盯上是因为实力不够,强壮的“小乖乖”,别人也会拿起棒子。

其次,这次“乌克兰危机”实打实的为中国上了一刻。一切“中立”“无国界”以及“人权”,都是有国家和地缘政治区别的。

04、当“疫情”遇到了“乌克兰危机”,诞生了什么?

讲完了疫情对全球金融的影响,以及网上众多乌克兰危机的分析太多了。冯斯基不用赘述。当疫情 × 乌克兰危机,结果总结一句就是:

“货币大放水”叠加“全球化大退潮”

一面在“放水”,一面在“退潮”!怎么理解?

超发的货币,会在国际金融资本市场,向不同的国家不同程度的窜。

割裂的国际社会,加剧了金融资本的不均衡性。至少,与俄罗斯临近的市场就会减少。

那么,对于中国,怎么说?大疫与大战之后,向谁学?

70年前,我们是向苏联老大哥学习,觉得苏联的未来就是我们的未来。1992之后,2022之后,估计没有人会这么想了。“老大哥”真的是“好大哥”,帮助中国提前把很多“坑”和“压力测试”全都做了。说实话,在心里,真的觉得是个“好老师”!

30年前,我们觉得应该向美国学习。然而美国的重金融、重知产、轻制造,全球联合模式,我们可能也没办法学的来。反而越学可能越不稳,原因在于发展的基础是不一样的。

中国没办法,在没有全球组织的能力上,本土产业大幅度过渡到依赖第三产业。甚至风口浪尖的互联网服务,回头现在看看,也是在人家的地基上打造一台人口红利的流量大戏。当人家把台子撤了,戏也就落幕了。

同时,由于中国体量的不断提升,美国也决不允许第二个美国在这个地球上出现。技术的上限的天花板,已经给中国盖上了。任何想突破科技,尤其是基础科学的天花板的刀尖(华为),都会受到打压。

也有人提出过向欧洲学习。欧洲本身从科技上是高端制造的强国,从政治经济的模式上,欧洲不是一个整体。

欧洲的科技强项--高端制造,恰恰是中国最需要的;而欧洲缺失的互联网科技、云计算、物联网技术、人工智能等恰恰是中国的强项。虽然互补,但也难以为师。

此次乌克兰危机发现,抢先要制裁俄罗斯的反而是欧洲的国家企业以及美国的盟友日韩。

所以,在冯斯基看来。中国现在已经过了一个向“谁”学习的路径依赖,“独立思考”,从全球化分工角色逐渐联合关系好的小伙伴,转向“内循环”和相对外循环的“新国策”成为未来主要的发展路线。

05、中国市场与国际金融资本

乌克兰危机将欧洲更加推向了美国,世界转向了多级:美国及其盟友、欧洲、中国和它的朋友们、俄罗斯和美国的敌人们。我们讨论的国际资本主要指的不是贸易型的资金,而是投资资本,这主要来自于:美国、欧洲、日韩、以及发了财的中东等小国。

国际资本,一面系统性的面临美元超发的通胀压力;另一面,也要面对这割裂的国际关系。在这两个条件下:中国资产一定成为一种避险资产。

在股权和风险投资行业,20年前开启的中国风险投资机会,就是当时顺应了中国加入全球化的浪潮,找到自己的国际分工,并且在巨大的人口红利出现的时候,利用风险投资资金量大的优势,快速打造纽交所和纳斯达克喜欢的标的。

而如今,在去全球化和国家关系越走越远的情况下,寻找中国标的,境外上市就把钱赚了游戏规则,逐渐失去了效力。

未来的模式,国际资本如果想要继续想搭载中国发展的红利,势必要融入中国的资本市场:换汇入境、投资、赚钱、再换汇出去可能是一条避免不了的路。

至于人民币资本,基本上以投资内循环为主了。换了美元出境,也未必能找到好的资产,甚至是美元放水“更严重”。在年化18%的情况下,找到美元的资产标的赚钱,可能要更难。纯财务投资难,战略的科技领域并购,一样更难。

外汇储备升高,可能不再是目标了。

之前很多人在把财富搬出国,而这次发现,欧美连俄罗斯富豪拿着的美元,一起罚没了。

美元和人民币,势必是成为世界上重要的两种资产!人民币资产,是美元以外的不可或缺的避险资产之一。

06、人民币的影响力核心是什么?

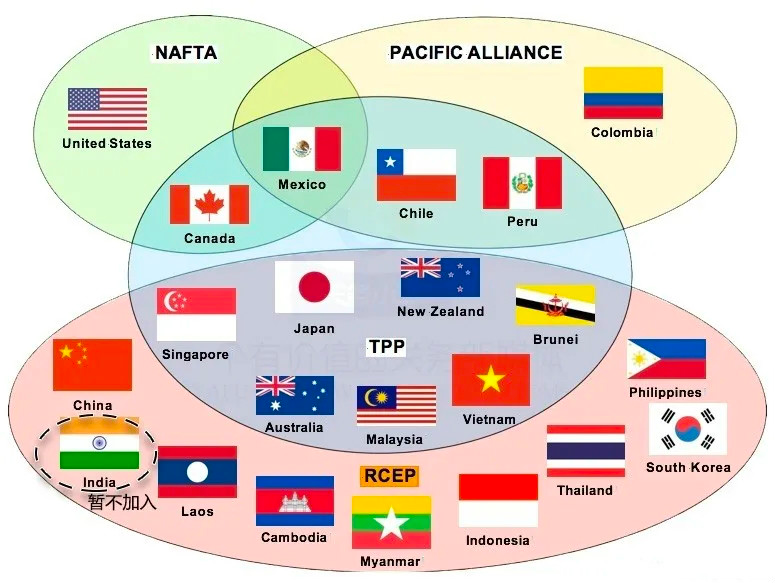

无论从“一带一路”还是“RCEP”《区域全面经济伙伴关系协定》,中国都是在不遗余力的扩大人民币影响力,使用的人数。背后的逻辑和开篇的美元和欧元战略没有什么区别。

成为有覆盖并且有影响力的货币,一定是输出产品,着重于“质”而非“量”。打火机、鞋服帽,造的再多,量再大,也不可能让人民币成为主要的结算货币。换句话来说,制造这些产品的地位就是“乙方”,不可能是“甲方”。高端制造不一样了,ASML是“甲方”,买方成了乙方。有钱,并没有让买家变得更尊贵:对不起,请排队!交付日期无法确定!

科技的创新和高端制造的能力,恐怕通过有钱多收购的路子也没有办法完成,跨境收购科技公司的路,基本上也被美国给堵死了。

迭代更新,就剩下一条路:自主升级!

如果在这个上面加上一个增速就是:招揽全球人才,实现中国高端制造和科技的自主升级!

07、科技巨头源自产业合并购与金融赋能

2020年10月开始,党的十九届五中全会指出:“我国已转向高质量发展阶段”。换句话来说,曾经单纯看经济总量和经济增速变成了过去式。

简单的做个对比,同样的数十亿的商品,如果是打火机、鞋服帽的轻工制造和工业领域的皇冠光刻机比起来,可能都是创造同样数额的销售额,但是对整个国家和实力的影响,是完全不一样的。

那么回答一个问题,如何让中国的产业向更高端进发而非一味的做大规模赚钱?

150年前,德国路径给了一些启示。1871年前,德国的铁血宰相匹斯麦在6年时间内,发动了三场战争,通过这三场胜仗,造就了一个新兴帝国,就是德意志第二帝国。一个统一的国家,统一的法律和货币。

那么在19世纪末20年代,德国是怎么超越英国的呢?靠的的是金融赋能产业合并购。

德国的银行都是全领域银行,大量的贷款由银行贷款给了企业,帮助企业做大。

同时,鼓励大型企业收并购新型的中小科技企业继续强大企业。因此,像西门子、巴斯夫、拜耳这样类似的巨头出现了。

中国的企业路径差不多,科技创新的*级赋能来自于科技创业投资以及股权投资;第二级就是可以IPO登陆二级市场直接融资;第三级就是通过二级市场的直接融资机会,扩大收并购新型企业的能力,持续做大、做强上市公司。

只要产业升级诉求存在,二级市场大门持续开放,就一定不断有新企业从创业公司走到IPO。

上面就是明确的中国科创的早期股权投资机会!

08、中国的科创投资机会

如果纯粹的用钱赚钱,那就是在大泡沫的情况下寻找更快膨胀的小泡沫,没有泡沫的国家找到小泡沫也是比较难。比如日本,就是个通缩社会。大泡沫没有,小泡沫产生的概率也不高。因此创业,新公司,在日本都不是主流的声音。在日本的朋友都能感觉到,一句“财阀集团把能做的都做了”就基本可以投影出日本创业的氛围。

股权投资不是简单的用钱赚钱,他是要搭载在项目业务增涨的前提下赚钱。

项目基本面没变,一年融三轮,估值翻几倍,恐怕这样的项目未来善终的概率大大降低。

股权投资就是应该在中国大增速的情况,寻找细分的,国家更重视的细分行业和赛道,寻找那些增速更快的项目。

效仿美国二级市场口味的投资逻辑已经失效。人民币投资,还是围绕着中国的科技升级需求,面向大A股的口味寻找高速成长的企业。

对于未来五年,我们的宏观策略有了以下几个观点:

1、红利机会来源于产业,中国对产业的不同重视和欧美还是有比较大的差异。除了一些全球都没有的“黑科技”,照着美国寻找在中国的未来路径可能会失效。尤其是美国热中国冷的产业赛道。

2、在内循环优先的前提下,把精力和时间更多放在对中国本土产业红利的研究上。不能简单的照搬Gartner的技术曲线和硅谷的投资热点。在一线感受中国科技企业,着重看这些创新企业究竟解决了中国本土什么样的产业问题和甲方痛点。一项产品和技术,有没有和好不好还是两个话题。中国要解决有没有的问题。

3、to B领域的还是以国有B端以及政府为主要的预算主体。关注政策鼓励到政企的传递速度。太早了创业公司没收入,太晚了竞争格局已经开始形成。在中国的真正大甲方,还是政府和国有企业。to B投资也好,企业服务投资也好,围绕着中小公司搞轻应用,企业营收可能是个挑战,中国的大A股喜不喜欢这类项目,是否可以资本化的是第二个挑战。

09、结尾

未来,像开起来的一辆火车。方向上和过去的10年,过去的20年,完全不一样。并且已经停不下来了。投资不能仅仅关注泡沫,因为大泡沫下的小泡沫更容易碎。

将泡沫和产业需求结合起来看,是新方向。什么赛道,既是国家需求,又有未来的更大的资本赋能机会?

*本文借鉴了《平行与竞争》 翟东升著的内容和观点。