“宁王”急了。

1月17日,宁德时代(300750.SZ)提交了《向特定对象发行股票并在创业板上市募集说明书(注册稿)》,计划募集不超过450亿元,用于4个锂离子电池的生产项目和1个新能源先进技术研发与应用项目,新增锂电池年产能约为135GWh。

十天后的1月27日,LG新能源在韩国IPO上市,成功募资110亿美元(683亿人民币);2021年,比亚迪港股((01211.HK)完成两次配售,分别达到138亿和299亿港元,发展动力电池是融资目的之一。

此外,国内动力电池的后起之秀中创新航(原中航锂电)和蜂巢能源也在紧锣密鼓地准备于2022年上市。

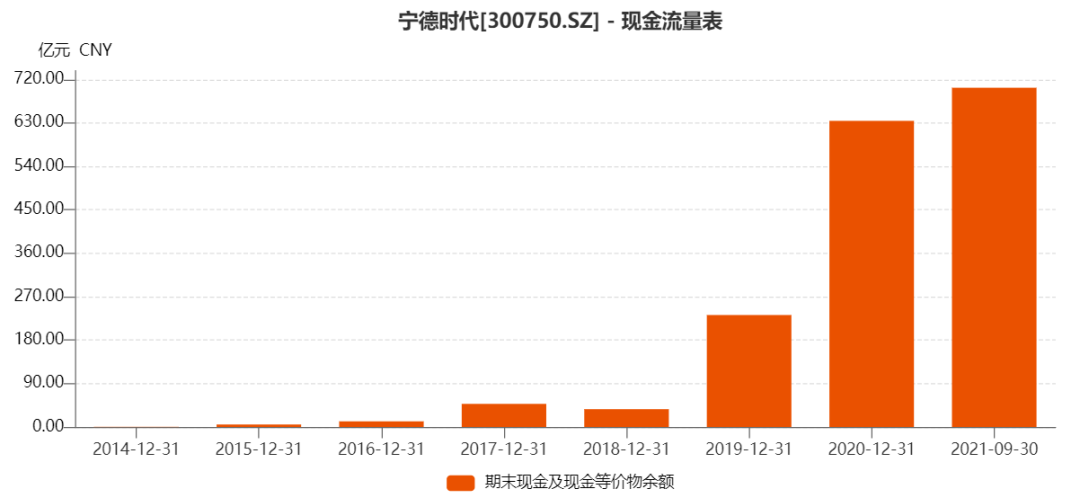

众狼环伺,宁德时代不得不加速扩产。实际上,在21年三季报中,宁德时代现金及等价物还有703亿元,处于历史最高水平,大举扩张的背后,是宁德时代对未来竞争加剧的担忧,是出于市场份额丢失的焦虑。

时代让“宁王”诞生,现实让其他人蚕食“宁王”,抛弃“宁王”。

01 进击的LG

2022年初LG新能源的这次上市,募资总额达110亿美元,是韩国资本市场有史以来*的一次IPO,其主要目的是赶超竞争对手宁德时代。

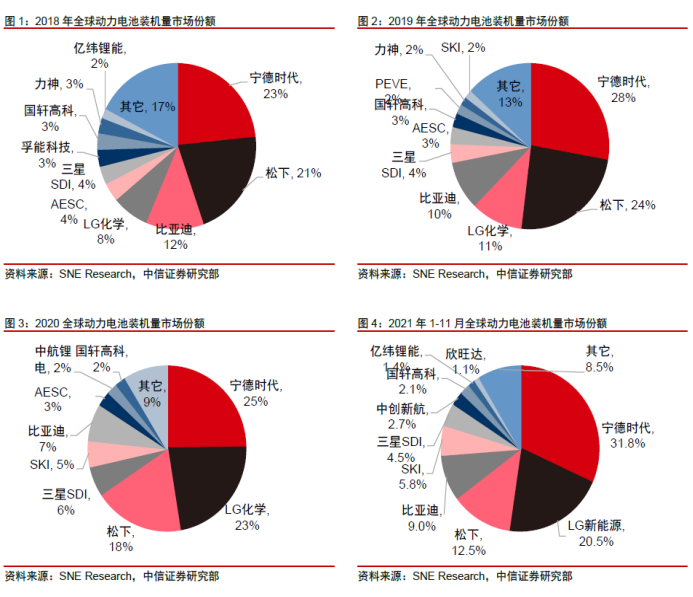

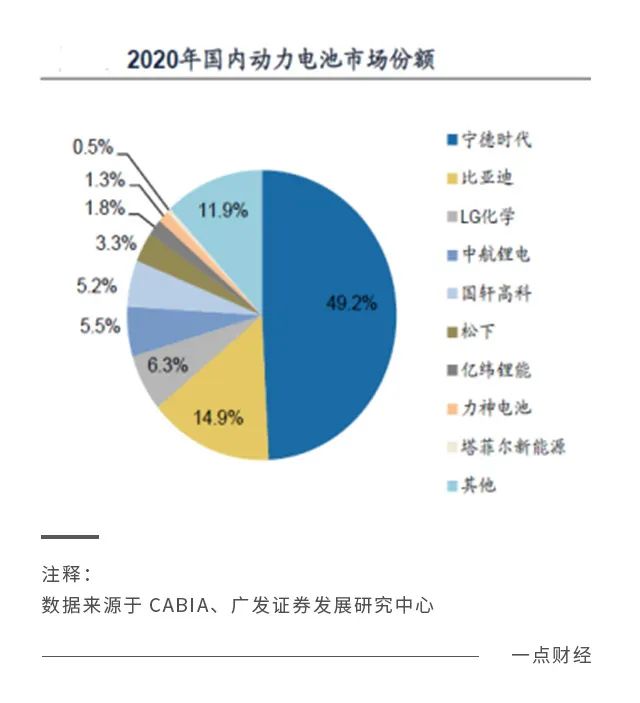

过去几年,LG新能源扮演者逆袭者和追赶者的角色,中信证券研报显示,其全球市占率2018年为8%,此后一路超过比亚迪、松下,到2020年达到23%,已与宁德时代(25%)形成两强并峙的格局。

对比宁德时代和LG新能源的全球份额构成,可以发现LG新能源的结构更健康。SNE Research的数据显示,2021年前11个月,宁德时代全球装机量为79.8GWh,市场份额*;LG新能源装机量为51.5GWh,排名第二。

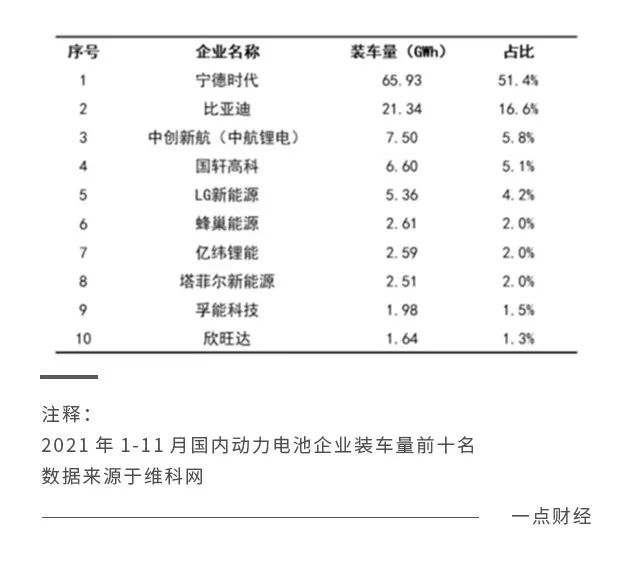

而根据中国汽车动力电池产业创新联盟的数据,2021年前11个月宁德时代国内装机量为65.93GWh,LG新能源装车量5.36GWh。两相对比可以发现,宁德时代绝大部分装机量在国内,海外占比不足20%;LG新能源主要在海外市场,中国市场占比仅为全球的10%左右。

宁德时代全球*市占率的背后是它对中国市场的依赖,其客户主要是特斯拉(上海工厂)、“蔚小理”等新势力,以及国内的合资品牌等。而LG新能源的出货量则主要来自欧洲、美洲等全球市场,欧美主流车企都是它的客户。

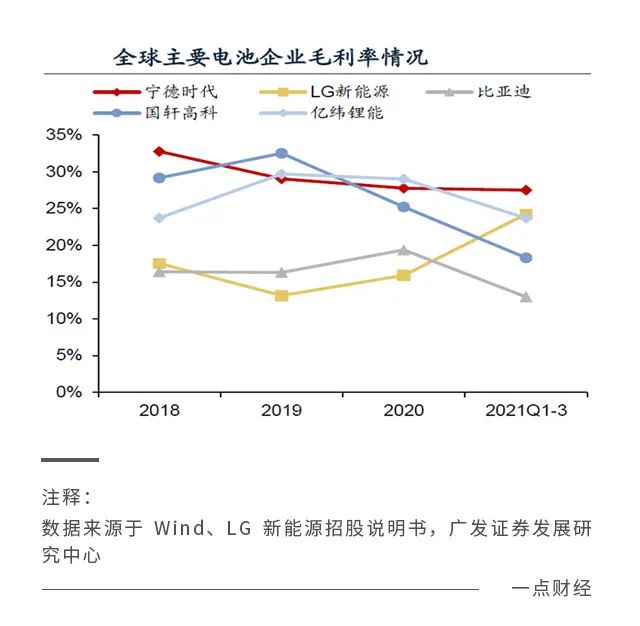

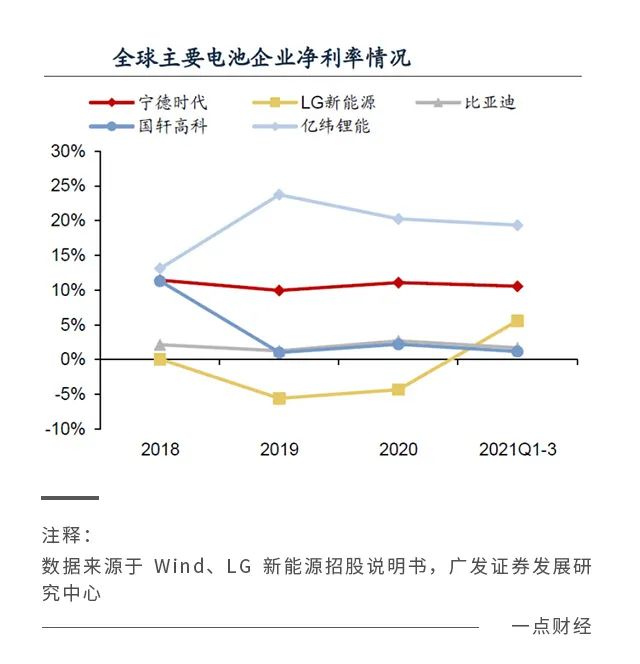

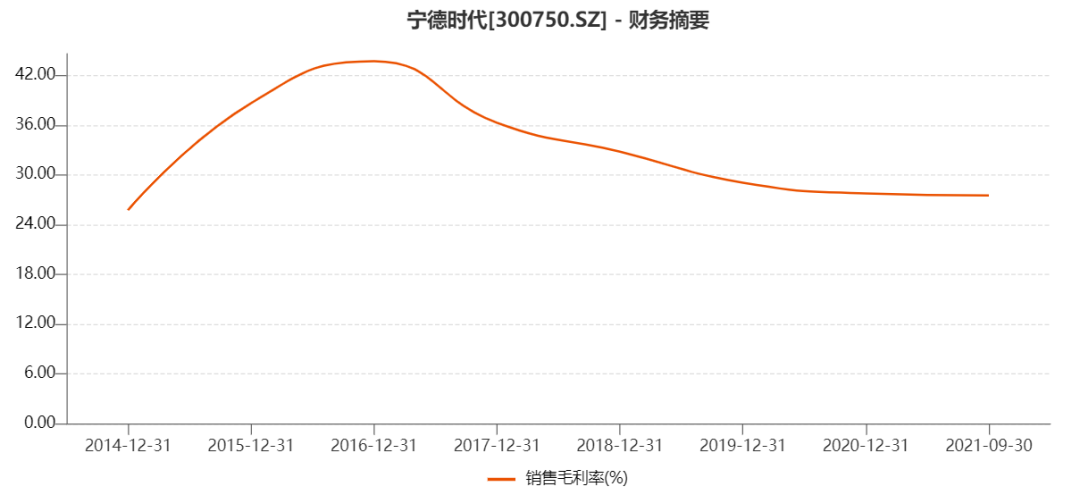

从两者财务数据的变化趋势,也可以窥见此消彼长的经营情况变化。广发证券的研报显示,与宁德时代毛利率逐年下滑不同,LG新能源的毛利率逐年上升,2021年两者的毛利率水平已经相近;净利润上,2021年LG新能源扭亏为盈。

动力电池是一门前期投入大、规模效应大的产业,长期以来,宁德时代的成功在于它已早早进入盈利期。而LG新能源近年的数据表明,它不仅在规模和份额上在追赶宁德时代,也开始进入盈利期,即将在业绩上对宁德时代进行追赶。

02 逐渐瓦解的统治力

LG新能源对宁德时代的追赶是全球性的。实际上,哪怕在国内市场,“宁王”的*统治力也在逐渐被瓦解。

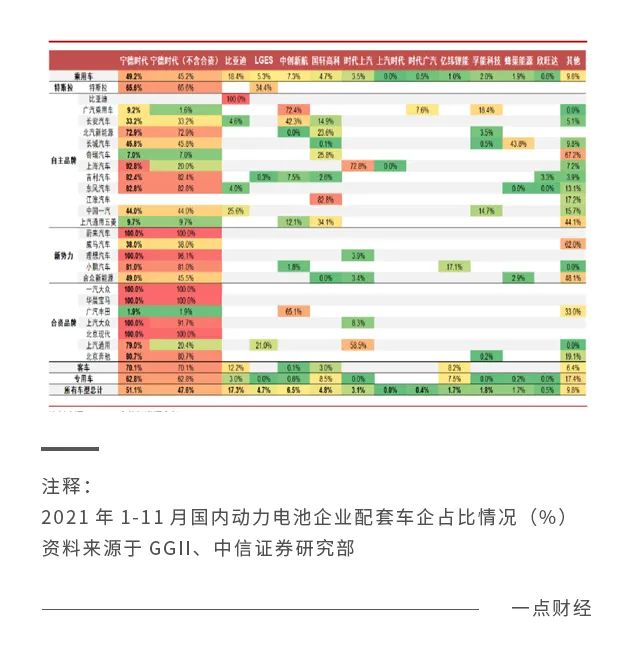

中信证券对2021年前11个月国内动力电池配套车企进行了统计,发现存在以下三种情况:

*类,仅有宁德时代一个电池供货商,包括蔚来、理想这两个新势力和一汽大众、华晨宝马、上汽大众、北京现代等合资品牌;

第二类,大部分供应份额来自宁德时代,包括特斯拉、北汽新能源、上汽(主要来自合资)、吉利汽车、小鹏汽车、上汽通用(主要来自合资)、北京奔驰等;

第三类,电池仅小部分来自宁德时代,或者不用宁德时代,包括比亚迪、广汽、长安汽车、长城汽车、奇瑞、一汽、上汽通用五菱、威马汽车、合众、广汽丰田等。

笼统总结一下,自主品牌更有能力不依赖宁德时代的动力电池供应链,新势力和合资品牌更加依赖宁德时代。

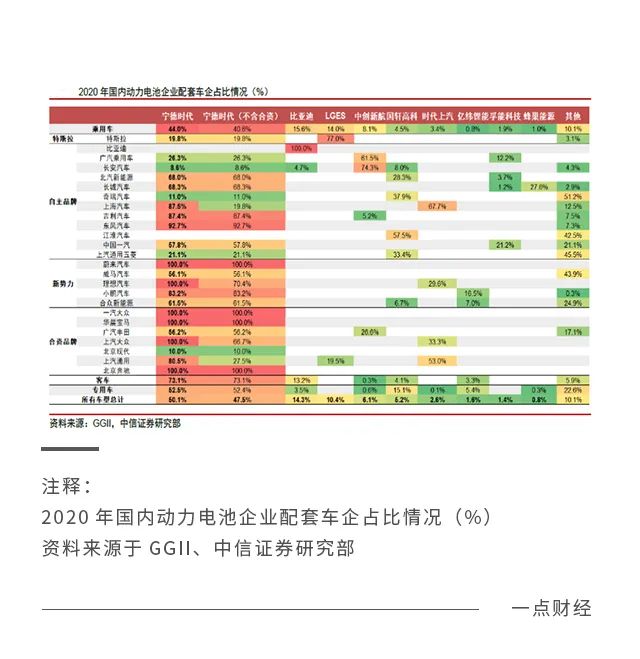

假如将2021年(前11个月)的车企电池供应商情况与2020年进行对比,可以发现在不同的车企上,宁德时代的市场份额呈现不同的变化:

*类,宁德时代的份额明显增加,代表企业为特斯拉、北京现代、长安汽车;

第二类,宁德时代的份额明显减少,代表企业为长城汽车、奇瑞汽车、中国一汽、上汽通用五菱、威马汽车、合众新能源、北汽奔驰等;

第三类,逐渐将宁德时代踢出自己的供应链,代表企业是广汽系(广汽埃安和广汽丰田)。

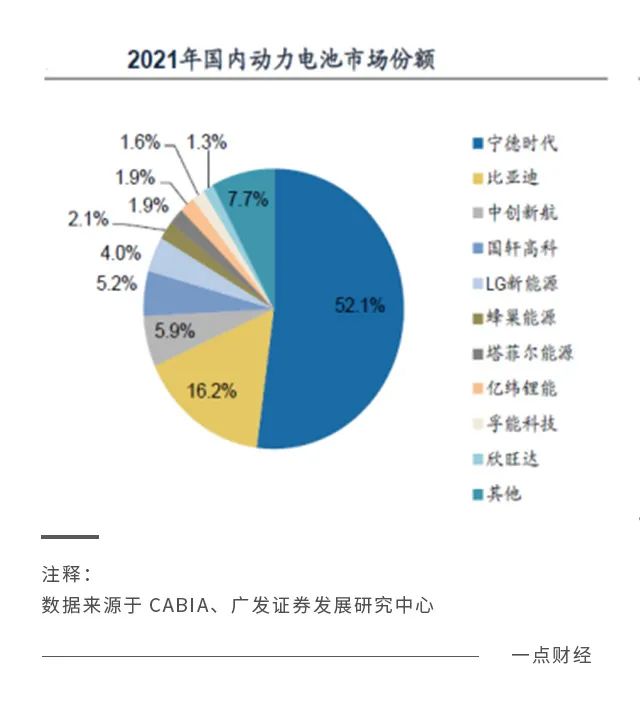

综合来看,虽然从总出货量来看,2021年宁德时代的市占率和2020年基本一致,但多数汽车品牌选择减少对宁德时代的采购占比,引入第二家供应商。

特斯拉的订单,对2021年的宁德时代起到了关键作用。2020年,特斯拉上海工厂生产了约15万辆车,20%的订单给了宁德时代,80%的订单给了LG新能源;2021年,特斯拉上海工场产量增长到41万辆,66%的订单给了宁德时代,34%的订单给了LG新能源。

据业内人士的测算,2021年来自特斯拉的订单占宁德时代出货量的20%左右,是其*大客户。也正是这份来自特斯拉的近25万订单,让宁德时代在2021年与LG新能源拉开了差距——2020年,两者全球市场份额还不相上下。

2021年有特斯拉,2022年、2023年……宁德时代要靠谁?

03 “二供”崛起

对于车企来说,将动力电池的供应链集中在宁德时代一家供应商身上,是危险的。在产能紧张的时候,不仅将议价权让渡给宁德时代,甚至优先供应谁、不供应谁,也会被它卡脖子;如果宁德时代断货,这些车企将陷入生死危机。

因此,如果说谁不想看到宁德时代一家独大,或许还不是电池同业,而是上游的车企。有能力的情况下,它们都会去扶持第二家乃至第三家供应商,并倾其资源助其做大。

广汽在和宁德时代合作时就扶植了第二供应商,并最终成为首家将宁德时代踢出自己动力电池供应链的车企。

2017年广汽*电动车GE3上市时,就因宁德时代供应不足影响了交付,此后,它一边和宁德时代合作,一边大力扶持另一家电池供应商“中航锂电”。当年华晨宝马手把手教会了宁德时代怎么做动力电池,如今广汽的全力扶持让中航锂电建立起了全套技术和量产能力。

2020年,旗舰车型Aion S 上市几个月内连续发生的多起自燃事故,成为压弯广汽和宁德时代合作的最后一根稻草。起火事件发生后,宁德时代态度强硬,最终广汽下定决心将其踢出了自己的电池供应链——当年5月开始,广汽的新能源车再没用过宁德时代的动力电池。

目前,中创新航(原中航锂电)和孚能科技是广汽新能源的两大电池供应商,分别占70%和20%左右的份额——根据中国汽车动力电池产业创新联盟的数据,中创新航2021年前11个月在国内的装车量为7.50GWh,占比5.8%,位居第三。

其他品牌车厂也在加大力度,扶持自己的二供电池生产商。2021年12月,大众中国增持国轩高科的股份至26.47%,成为其控股股东;2021年5月,吉利汽车与孚能科技签署战略合作,合资建设产能120GWh的动力电池工厂。

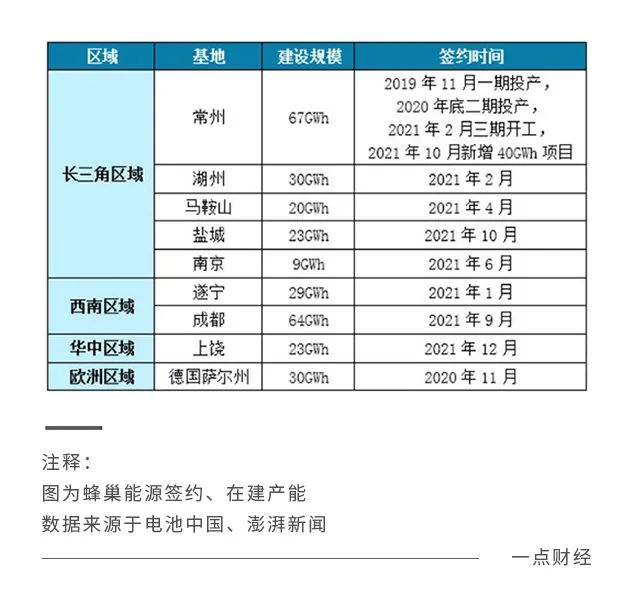

长城汽车孵化出的蜂巢能源(前身是长城汽车动力电池事业部)已完成五轮累计200亿的募资。2021年,蜂巢能源共计发布了七次扩产,总投资额高达776亿元,据电池中国统计,2021年签约、在建产能已达295GWh。

广发证券援引CABIA的数据显示,虽然体量暂时无法和宁德时代抗衡,但与车企密切关联的中创新航(中航锂电)、国轩高科、蜂巢能源、孚能高科均已成为国内前十大动力电池供应商。

宁德时代与多家汽车厂商,如吉利、一汽、广汽、东风、上汽等成立合资公司,换来的却是汽车厂商扶持起一个个强劲竞争对手的背刺。甚至,连对宁德时代依赖度最高的新势力车企都不那么安分了。

2021年年中,有报道称曾毓群在宁德时代总部大楼与何小鹏发生争执,后者打算引入中航锂电。蔚来也在电池领域做了诸多布局,不断加大电池业务上的投入,并希望独立拆分电池业务。2月24日,欣旺达公告增资24.3亿元,领投方是理想汽车和蔚来。

2021年对宁德时代至关重要的特斯拉,似乎也有可能与它分道扬镳:特斯拉自研的是4680圆柱电池,而宁德时代走的是方形电池路线,圆柱电池是松下等日韩企业的天下。

2021年,车企为自己扶持、合作的电池生产商站台,各自划定山头和势力范围。而这些电池厂商在拿到下游车企的订单后,再无后顾之忧,纷纷快速扩产,未来几年的电池供应将是一片红海。

04 强硬“宁王”

“赌性坚强”让宁德时代搭上了新能源这条黄金赛道,一路过关斩将,终成动力电池一哥。“赌性坚强”也让宁德时代在扩张过程中像一条八爪鱼,在新能源上、中、下游不断争夺和渗透,不断树敌。它的强硬态度和激烈应对,又加剧了与上下游的矛盾。

在上游矿产资源的争夺中,宁德时代和锂业巨头赣锋锂业就曾迎头撞上。2021年7月赣锋锂业向加拿大的千禧锂业发出报价2.8亿美元的收购要约,不料宁德时代突然杀出,在9月将报价提高到2.99亿美元,同时向赣锋锂业支付了1000万美元违约金。

11月,不甘心的赣锋锂业换个马甲再次杀回,通过它持股12.5%的美洲锂业以4亿美元的报价拿下千禧锂业,同时向宁德时代支付2000万美元违约金。双方这样一来一回,美洲锂业最终的收购价比赣锋锂业最初的报价高了50%。

对于动力电池领域的竞争对手,宁德时代更没什么好客气的了,举起专利侵权大旗,诉讼和打压成为家常便饭。2020年4月,宁德时代在福州中院起诉江苏塔菲尔能源4项专利侵权,诉讼金额达2亿元,最终福建高院判决塔菲尔赔偿宁德时代2298万元及32.7万的合理费用。

2021年7月,宁德时代在福州中院起诉中创新航(原中航锂电),指控其全系产品均涉侵权,8月2日中创新航也向国家知识产权局提交两件涉诉专利无效的请求,回复将按法律程序应诉“不惧挑战“。

有法律界人士指出,宁德时代胜诉可能性较小,但通过诉讼+媒体战,可打击对手快速扩张。并且,中创新航计划2022年IPO,如果存在诉讼问题,可能给其上市带来阻碍,进而遏制中航锂电的扩张步伐。

2022年2月,宁德时代以不正当竞争为由在宁德市中院起诉蜂巢能源,具体事由是9位前宁德时代的员工离职后加入了蜂巢能源。此诉讼中披露出的宁德时代竞业协议引发多家媒体和网络的热议,网友评论其为“霸王协议”、“卖身契”等。

被宁德时代起诉讼的蜂巢能源,在建产能达297GWh,而2025年的产能目标600GWh,与宁德时代在2025年的规划产能相同。同时,它也在推进IPO,计划于2022年在科创板上市。

在国家反垄断日盛的背景下,霸道的宁德时代很有可能触到那个“边界”。国家的确在发力扶持国产动力电池产业,但互联网以及其他案例充分证明,“一枝独秀不是春,百花齐放春满园”,“宁王”并没有免死金牌。

05 “无能狂怒”

根据心理学中“悲伤的五个阶段”理论,当一个人遭受突如其来的不幸打击或者无可避免的痛苦,心路历程通常会经历这五个阶段:一、否认;二、愤怒;三、协商;四、绝望;五、接受。

对于车厂们的背刺和竞争对手的强势崛起,宁德时代的强硬反弹证明它还处于第二步的“愤怒”阶段,还没有准备好与竞争对手和谐共处,迈入第三步的“协商”阶段。

动辄用专利诉讼和竞业限制给对手和上下游添堵的它,与开放全部896笔专利的特斯拉形成了鲜明对比。背后反映出双方技术壁垒的不同,特斯拉的技术优势让所有竞争对手无法逾越,而动力电池没有太高的技术门槛,宁德时代的技术也没有*到让它不在乎对手。

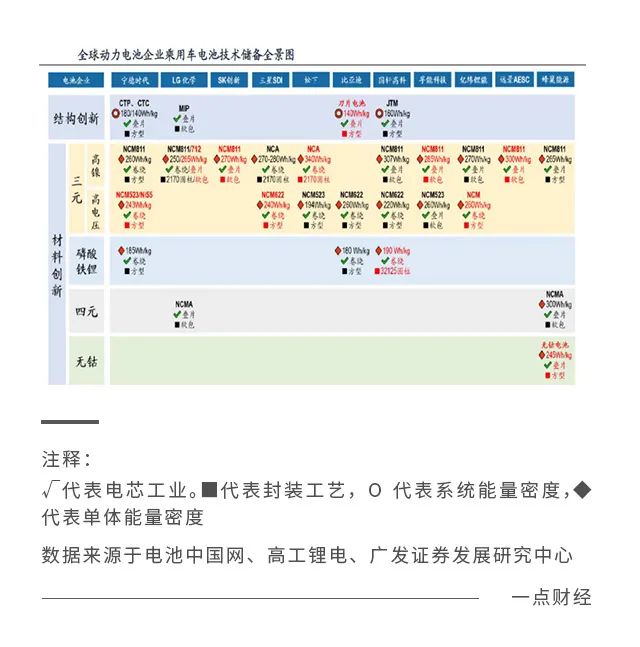

动力电池主要有方形、圆形和软包电池三大技术路线。广发证券的研报显示,宁德对手在能量密度方面并没有比对手更高或者有更多技术储备,与它采取的方形电池路线相比,远景AESC、孚能科技等中小电池商的软包电池技术更先进,工艺难度更高,电池能量密度更高。

从销售毛利率来看,宁德时代自2016年来毛利率逐年下滑,这也许可以反应出动力电池竞争格局和供需关系的变化。

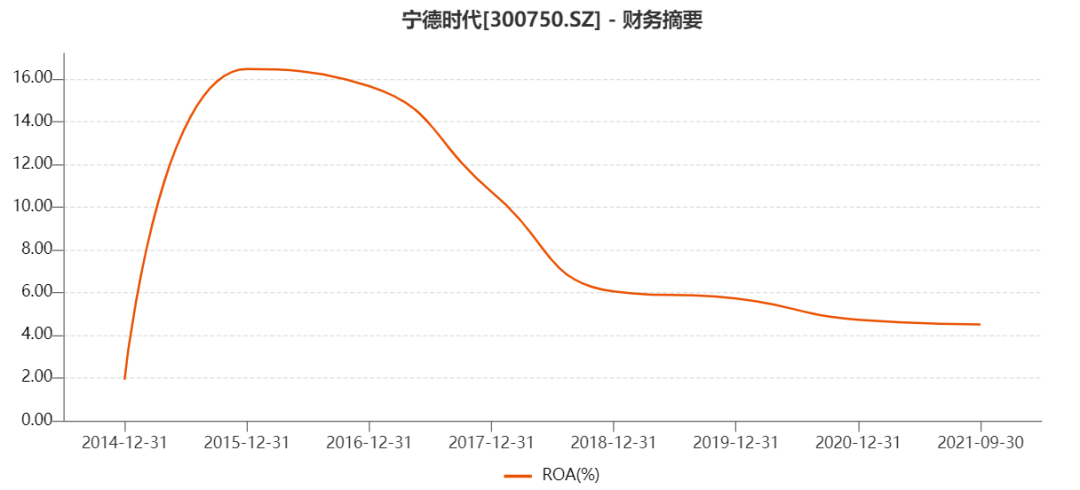

同时,它的资产收益率(ROA)也从2016年的16%降低到了2021年的4.5%,这不禁让人思考宁德时代在项目投资和全产业链的资本投资中,是否过于激进,是否有浪费。

曾经,铁路建设也是一条新能源赛道。十九世纪后半叶,美国的铁路建设如火如荼,1900年铁路总里程达到了30万公里,1918年达到了40万公里——直到今天,中国的铁路总里程才12.5万公里。

这种无序竞争和重复投资造成了大量浪费,最终大量铁路公司倒闭,当前,美国的铁路总里程仅剩22.5万公里,也就是拆掉了其中一半产能。后来的航空业、互联网、光伏等当时的新赛道,都发生过产能过剩,行业内企业大量倒闭的情形。

对于今天以动力电池为代表的新能源行业,各家在激进投资时,也要明白这个行业已经是一片红海。过去,“宁王”就像一个资金黑洞,通过定增、发债等方式维持了业绩的高速增长,也维持了一个万亿的高估值神话,如今,它又在募资。理性扩张何其难!

14000起

融资事件

1.66万亿元

融资总金额

9376家

企业

3116家

涉及机构

2023起

上市事件

21.78万亿元

A股总市值