可口可乐公司从一瓶小小的同名软饮料起家,发展成如今的庞然大物,靠的是独特的定位与先发优势。在过去信息并不发达的时代,通过各种营销广告,可口可乐强势的占据了用户的心智。

不过,世易时移,在新消费、新商业成为时代主流的当下,这个昔日的巨头,也有一种山雨欲来的压力感。

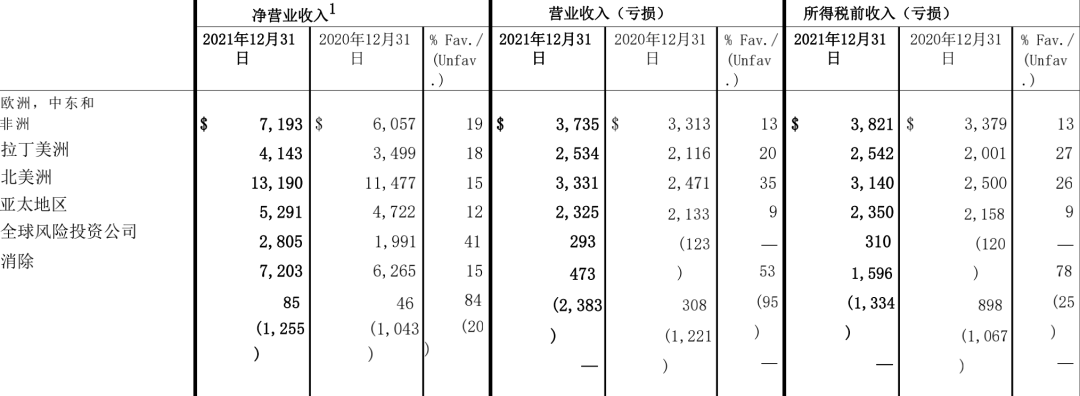

据可口可乐最新财报显示,在2021年第四季度,其营收增长达10%,净利润增长66%。2021年全年实现营业收入387亿美元,同比增长17%;全年净利润则为98.04亿美元,同比增长26%,相关数据也超出市场预期。

不过,更多业内人士倾向于认为,这是可口可乐在“吃老本”,在其“全品类饮料”战略尚未落地、并未太多建树的同时,一片繁荣之下甚至暗藏危机。

1

全力丰富产品线,却难掩增长颓势

从可口可乐公司的财报来看,其近几年来都在频繁地收购饮料公司,目的就是为了丰富自身的产品线,一方面能在饮料市场开辟新的市场,减少未来竞争对手之余还能提升自己的竞争力,另一方面也能迎合近年来消费者所追求的“健康”生活。

据了解,在2021年末第四季度,可口可乐将BODYARMOR剩余85%的股权全部收入囊中,将其从合作伙伴转变成了自己的子公司。

这一举措展现了可口可乐公司开辟新市场的强烈渴望。虽然相关发言人表示:“BODYARMOR是一个具有巨大长期增长潜力的运动性能和补水饮料系列,自3年前加入可口可乐以来,BODYARMOR一直在推动补水产品的不断创新。”

可这份投入的产出目前却只有美国市场有所反响:据不完全统计,2021年该产品在美国零售渠道类别中,是排名第二的运动饮料,零售价值增长约50%,其他国家及地区的反响平平。

可口可乐公司作为一家以碳酸饮料,或者说是软饮料发家的企业,其实早在2019年就意识到了靠着不健康的高含糖饮料,无法攻破某些成熟消费者心理防线。

所以自三年前,它就开始了自己的收购之路:从豆奶公司到如今的运动饮料,未尝不是自己的一次转型尝试,奈何这是一个属于未来的市场,目前的投入还未得到足够的回报。

从市场份额方面来看,2021年第四季度和全年,可口可乐在非酒精即饮 (NARTD) 饮料部分有所增长,但主要的营收还是来自于经典产品——可口可乐。

但是,根据Euromonitor数据统计,2020年碳酸饮料为全球*大软饮料类别,占据35.28%的份额;包装饮用水以及果汁饮料为第二、第三大软饮料分类。而从2016-2020年软饮料各大产品结构变化可以看出,近年来人们消费观念转变,追求“无糖、低糖”,碳酸饮料市场占比从2016年的36.91%下降到2020年的35.28%。

可口可乐市场份额被逐渐蚕食的原因是多方面的。例如国内,挤压可乐的市场份额的玩家就数不胜数。其中,既有老牌的北冰洋、冰峰,也有前段时间热议的网红产品元气森林等。

而在国际市场上,可口可乐公司的死对头百事可乐公司,在2021年也有着傲人佳绩,每股收益达5.49美元,远超可口可乐公司所公布的2.29美元。虽然百事可乐公司的定位与市场策略与可口可乐公司有所不同,但体量相当的两个企业,每股收益差别近乎一倍,也是令人啧啧称奇了。

与专精一类产品的企业所不同,可口可乐公司把自己定位在了“全品类饮料公司” ,这也意味着,它需要投入更多的资金来并购,或者是建造更多的产品线、工厂。

值得注意的是,可口可乐2021年第四季度和全年的营业利润率均有所下降,公司表示,主要系营销投资同比显著增加,以及第四季度减少6天带来约6%的收入增长阻力,此外还受到发货时间的不利影响。

而且,新产品能否被获得良好的市场接受度还尚且未知,就需要先行注入大笔资金,这些都是拉低企业利润率的重要因素。

可随着饮料市场的发展,大品牌的优势已经被逐渐削弱,网红经济大行其道,消费者也不会再有过多的品牌消费观,反而对一些小众饮品表现出了浓厚的兴趣。

根据相关机构的市场调研也不难看出,如今年轻消费者在购买软饮料时,也是尽可能的选低糖、甚至无糖的产品,可口可乐的市场份额也被进一步挤压,后续增长速度恐将进一步放缓。

2

亮眼财报源自涨价,营收恐遭重创

市场营销玩得风生水起的可口可乐,在逢年过节的时候就会开始自己铺天盖地的宣传策略;地推、视频广告等等各类推广手段层出不穷,用中毒式营销也不为过。但要做到人尽皆知、家喻户晓的洗脑式营销,庞大的市场投入是在所难免的。

那么可口可乐要如何在保证利润率的同时,还有这么一笔巨款用于宣传呢?羊毛出在羊身上,让消费者来买单,就是可口可乐公司的答案。

据可口可乐公司自己的说法,涨价是在发布2021年年报时才正式开始实施的。可从一线市场的反馈来看,自4月份起,可口可乐公司就已经暗暗在提升零售价格了,只是先从日本地区开始试行。

在经济不景气的情况下,可口可乐公司依旧坚持涨价策略,这对于消费者而言自然是一种负担,并且此次提高的还是主打产品可口可乐汽水以及苏打水等产品。考虑到目前市面上已经有许多替代产品出现,在性价比方面可口可乐已经输了。

同时,可口可乐公司在其年报里,也直言不讳地说道:汇率和商品成本的上升可能会影响2022年的业绩。虽然在本财年都实现了超预期的营收,可这是基于在已经有调整售价的基础上才完成的,若再进一步提升定价,恐将遭到消费者的抵触心理。

以国内市场为例,近年来增长迅速的零糖碳酸饮料也在瓜分着可口可乐公司的市场份额。元气森林、喜小茶、甚至是东方树叶等茶类产品,都深受健康人士的喜爱。

结合全民运动的风潮,原有消费人群也逐渐意识到软饮料对健康的威胁,这对于把宝全部押在饮料行业的可口可乐来说,并不是一个好消息。老对家百事可乐还有食品类营收可以稍微依靠一下,自己就毫无退路了。

可口可乐新业绩的增长,其实有相当一部分,是源于低廉的产品价格在消费疲软环境下的畅销,但这类增长只是暂时的。因为据相关研究员表示,从全球饮料发展趋势来看,碳酸饮料的市场占有率在全球范围的下滑已是不可逆的趋势。

可口可乐虽然在体量、资源、渠道、品牌势能等方面的优势毋庸置疑,但在面对日新月异的市场,想要迅速完成企业重心,或者是核心产品的转变,几乎是不可能完成的任务。

那么在已经用过涨价策略后的可口可乐又要用什么来应对呢,仅靠不停地扩张产品线、收购成熟的饮品公司,恐怕也仅仅是望梅止渴罢了。

3

宣扬绿色环保,反遭市场“打脸”

可口可乐作为携手奥运会近百年的伙伴,在冬奥会和冬残奥会中自然也是不遗余力地发光发热。在本届北京冬奥会,可口可乐公司依旧为冬奥会提供多种饮料选择外,还将公司的全新的“天下无废”的可持续包装理念嵌入冬奥会赛场,助力冬奥“可持续·向未来”的愿景。

仅在2021年Q4,可口可乐就已经为北京2022年冬奥会所有场馆的清废团队提供4000余套用回收的塑料瓶重新制作的工作服套装,兼具功能性和设计感,全方位体现了可持续理念。

此外,可口可乐提供了同样用回收材料制作的400个饮料瓶回收桶、10余台“天下无废”互动装置等等,力求全方位无死角地为运动健儿、赛事相关人员提供方便。

并且在可口可乐财报中,关于这方面的投入也有所体现。为了补充和支持其世界无浪费的目标,可口可乐公司宣布了一个新的全球目标:即到2030年达到 25%的可重复使用包装,同时还会加大回收宣传力度,为公司的无废物世界目标和对循环经济的实现增加新动力。

绿色环保对于快消品行业而言是一个巨大的挑战,没有了浮夸的包装,又要进一步体现环保理念,那么对于消费者的吸引就会有所下滑,毕竟从实际出发,现在拥有可循环理念的消费者尚在少数,寡淡无味的外包装是无法突出特色,吸引消费者目光的,更何况可口可乐全线产品的定价都有所提升。

同时,可口可乐公司在宣扬自己支持绿色环保之余,还是推出了自己的一系列迷你罐;把容积缩小的同时增加了额外的铝罐用量,出于不浪费的初衷而设计的迷你包装固然是好事,但从另一方面来看,这又何尝不是一种浪费呢。

可口可乐若在后续推出的新产品依旧沿用塑料瓶的方式,哪怕是在设计之初选择了可回收再利用的材质,但在后续回收产业链还未健全,甚至是还未建立的时候,绿色环保的口号喊得再响,也仅仅是一个噱头。

4

结语

可口可乐公司2021年营收逆势增长,却难掩其中的危机。亚太市场的确有着不菲的增长,但是从全局分析,这份增长或许仅仅是与同地区的其他业务部门的支出勉强打平。

并且在可口可乐持续丰富自身产业链的时候,它也没有忘记要结合地区特色,部署更健全的供给产业链,以提升自己的风险抵御能力,但这全都是实打实的一次性投入,并且成效还需要等待一段时间,方能得以检验。

那么可口可乐在这赢得这个棋局之前,首当其冲要面对的就是市场一波又一波的新品竞争,如何在维持现有的市场份额并且稳步向前,是可口可乐这个庞然大物近期需要答复投资者的又一问题。