2021年,有19款车型搭载激光雷达,根据目前公开的信息,今年至少还有13款车型搭载激光雷达。

在质疑与期待的交织中,激光雷达已经跨过车规级考验,进入从1到N加速量产的阶段。

1 必然性与可能性

为了减少美军在中东战场上的伤亡,2004年开始,DARPA(美国国防部高级研究计划局)连续发起三届无人驾驶挑战赛,试图以高额的奖金推动无人驾驶技术的落地。

与互联网的发展脉络如出一辙,军方的努力最终在商业上开花结果,时至今日,自动驾驶已经成为智能电动车的核心命题与卖点。

一个完整的自动驾驶流程包括“感知-决策-执行”三个层级,在感知层,以传感器配置为标准,业内分裂为两大阵营:视觉系和雷达系。

“视觉系”以摄像头+毫米波雷达为主传感器,本质是“轻数据重算法”,该路线的代表企业为特斯拉。

“雷达系”采用激光雷达、摄像头、毫米波雷达等多传感器融合方案,本质为“重数据轻算法”,代表企业是Waymo。

“视觉系”和“雷达系”并没有*的好坏之分,而是各有优劣。前者成本低,但在精度、视野和稳定性上都有局限性,后者精确度高,但成本也高。

Velodyne最初为谷歌无人小车提供的64线激光雷达价格高达8万美元,相比之下,Model 3的单个摄像头成本一度只有65美金,这也是马斯克死活看不上激光雷达的根本原因,但他也有失算的时候。

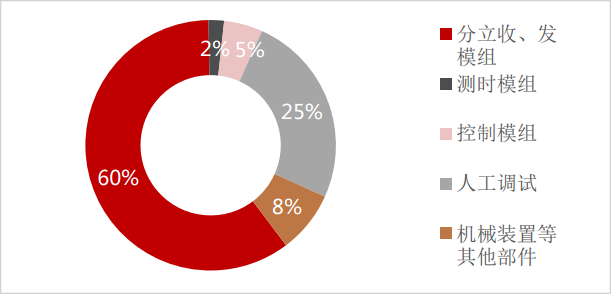

拆解成本构成可知,收、发模组占比最高,约60%。

▲图片截取自万联证券

于是,通过减少激光收发装置的数量来压缩成本就成了一条清晰的降本之路,激光雷达从机械旋转到半固体、再到固态的进化正是基于这一原理。

机械式方案通过堆积收发模块来实现高线束,而半固态方案增加了旋转扫描结构,可以弥补收发通道数量的减少,固态雷达则通过半导体工艺把一些核心部件集成在芯片上。产品集成化程度越来越高,成本自然就被拉低。

2021年,市场上的主流激光雷达价格已基本下探到了2000美金以下,其中法雷奥 Scala 2售价为900欧元,InnovizOne单价已降至1000美元。更重要的一点是,激光雷达已经找到了一条清晰的降本路径,到2025年有望普遍降至500美金以下。

成本的下降为激光雷达的大规模普及提供了可能,而从自动驾驶自身的演进规律出发,激光雷达也是一种必然选择。

按照2021年8月发布的《汽车驾驶自动化分级》,我国将驾驶自动化分成L0(应急辅助)、L1(部分驾驶辅助)、L2(组合驾驶辅助)、L3(有条件自动驾驶)、L4(高度自动驾驶)、L5(完全自动驾驶)等五个层级,其中L3是一个分界点,L3以下称为辅助驾驶,以上称为自动驾驶。

“视觉系”在L2及以下是主流选择,但在L3及以上级别的自动驾驶中,面对复杂的长尾场景,摄像头和毫米波雷达组成的感知系统会出现决策失灵的情况,因此激光雷达是一个绕不开的方案。

对于这一点,在DARPA当年发起的挑战赛中早有预演。

第二届比赛的地点为南加州莫哈韦沙漠,主打视觉方案的斯坦福大学最终夺冠。但当第三届比赛的地点从沙漠变为城市后,能够完成比赛的车辆大都顶着一个小型飞碟,这便是激光雷达的最初原型。

根据《智能网联汽车技术路线图2.0》,到2025年,国内L2、L3级渗透率将超50%。这同时意味着激光雷达在理论上已经逼近大规模上车的临界点,而现实也的确如此。

公开资料显示,小鹏P5和G9均配置2个激光雷达,威马M7配有3个速腾聚创第二代MEMS激光雷达,而长城沙龙机甲龙和吉利路特斯都配置了4个激光雷达。

装车车型与单车配置量同步提升,以量换价,激光雷达正式进入产业化迭代的新周期。

2 高高举起,轻轻放下

根据国信证券给出的测算数据,到2025年,全球及国内乘用车市场中激光雷达的产业规模将分别达到540亿元和240亿元,CAGR(年复合增长率)均实现翻倍。

激光雷达爆发力很强,但仔细研究就会发现,这与A股几乎没有关系。

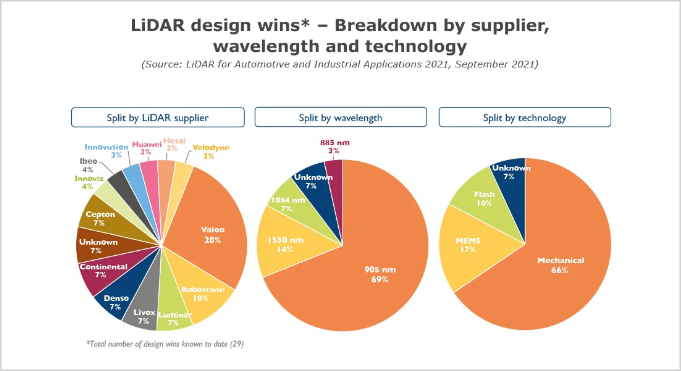

Yole的统计数据显示,2021年,速腾聚创、Livox、华为、禾赛科技、图达腾等本土企业在全球激光雷达市场中的市占率分别为10%/7%/3%/3%/3%,其中速腾聚创和Livox分列二、四名,在国内独一档。

▲图片来源:Yole Developement

而事情的另一面是,这些企业均未上市,即便业绩放量也和A股投资者不相干。

相较于中游制造,上游零部件领域就更“凄凉”了,有些领域本土企业可以分一杯汤喝,而有些领域短期内根本看不到国产替代的希望。

解剖激光雷达,零部件主要包括收发部件(激光器、探测器)、光学部件(准直镜、分束器、扩散片、透镜、滤光片)、电学芯片(模拟芯片、FPGA)等三大部分。

芯片领域完全是外资主导。

赛灵思、英特尔几乎垄断了FPGA芯片,其中赛灵思一家就吃掉了中国一半以上的市场;模拟芯片则掌握在德州仪器、英飞凌等巨头手中,速腾聚创、禾赛科技等企业大多从海外供应商采购。

收发模块在激光雷达的成本占比中最高,遗憾的是,这块最肥的肉同样被外资吃了。

探测器领域,供应商有滨松、安森美半导体、索尼、Osram、AMS、First Sensor等;激光器领域,参与者主要有AMS欧司朗、Lumentum、II-VI Finisar等。龙头企业凭借先发优势牢牢掌控技术话语权,并率先打入下游厂商供应链,进一步夯实壁垒。

本土企业也有涉猎,例如海创光电、纵慧激光、灵明光子等布局激光器,芯视界和灵明光子等企业立足探测器,但多处于初级发展阶段,并未形成市场竞争力,更别说和外资抢食。

相对而言,光学部件是中国最有优势的一个环节。

舜宇光学是全球车载摄像头镜头的龙头,公司已与激光雷达平台提供商 LeddarTech建立合作关系;永新光学生产车载激光雷达光学镜头及光学元器件,现已进入麦格纳的指定产品供应商名单;炬光科技可提供微透镜、广角光束扩散器、光源光学组件等多种产品,公司客户囊括Velodyne、Lumibird等实力强劲的公司。

以上三家公司具备参与分蛋糕的实力,但究竟能给企业带来多大的业绩增量还尚待观察。以市场关注度最高的炬光科技为例,截止去年前三季度,公司激光雷达贡献的收入比重仅为4.10%。

成本下探,政策力挺,曾被印上贵族标签的激光雷达已经飞入寻常百姓家。这注定是产业的一次大井喷,但二级市场很难分享这一红利,过度的渲染和炒作都不过是在制造泡沫而已。

21224起

融资事件

4358.73亿元

融资总金额

11657家

企业

3214家

涉及机构

510起

上市事件

6.48万亿元

A股总市值