就在前几天,京东方科技集团股份有限公司(京东方A:000725;京东方B:200725)发布2021年业绩预告:预计全年实现营业收入2150亿元-2200亿元,同比增长59%-62%,预计全年实现归属于上市公司股东净利润257亿元-260亿元,同比增长410%-416%,全年业绩创历史新高。

然而京东方A的股价却一直持续下跌,刨除宏观基本面的影响,为什么业绩表现亮眼的全球产业龙头在资本市场却受冷遇?业务战场和资本战场的关联到底是什么?今天我们以京东方为例子,跟大家展开聊聊这个话题。

坦白讲,京东方在2021年的市场表现,确实出色。

据全球市场调研机构Omdia数据显示,2021年前三季度京东方显示屏总体出货量位列全球*,其中在智能手机、平板电脑、笔记本电脑、显示器、电视等五大应用领域液晶显示屏出货量也均保持全球*。此外,在车载显示、智慧零售、工业物联网、数字艺术、智慧金融等细分领域,京东方也做到了前排位置。

同时,京东方持续坚定的提出要以“深耕物联”为发展主线,深化在物联网方面布局。2016年京东方明确公司的物联网属性,提出“开放两端、芯屏气/器和”的物联网发展战略。2017—2020年陆续提出“物联网发展阶段1.0论”、“智慧领航作为物联网转型的价值体现”等价值主张和观点,用以指导物联网转型实践探索。2021年底,京东方发布“屏之物联”战略,明确企业要成为物联网领域全球创新型企业,标志着京东方迈入物联网转型的全新发展阶段。

通过这一路自主研发探索,在物联网领域京东方也开辟出了一方疆土。

京东方智慧系统创新板块,为工行、建行、招行等全国2000余家银行网点提供智慧金融解决方案。其智慧园区解决方案已在北京、天津、重庆等20余个城市落地应用,包括为北京环球度假区提供近5000台智慧终端产品。在智慧医工板块,通过健康物联网平台,将检测设备、医护人员与客户连接,构建智慧健康管理生态系统。

各类型业务的蒸蒸日上,与其在专利技术领域的发力密不可分。得益于京东方多年来在自主研发上的投入,在2020年期间,其研发投入经费接近百亿。

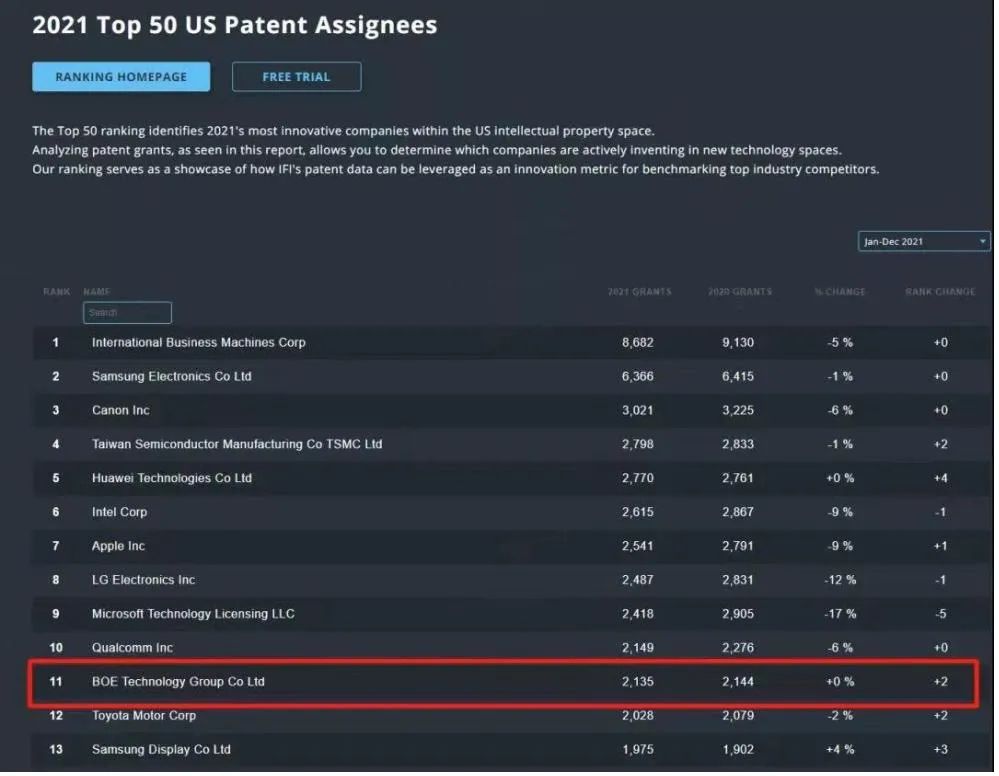

截至2021年,京东方累计自主专利申请超7万件,在年度新增专利申请中,发明专利超90%,海外专利35%,其中OLED、传感、人工智能、大数据等领域专利申请占比超50%。在专利服务机构IFI Claims发布的2021年度统计报告中显示,京东方位列美国专利授权排行榜全球第11位,排名提升2位并连续第四年跻身全球TOP20。

2020年京东方以1892件PCT专利申请量位列世界知识产权组织全球国际专利申请第七位,已连续多年在世界知识产权组织(WIPO)专利排名中位列全球前十。

可是,资本市场对京东方的业绩表现与技术专利成绩似乎并不买账。

在2021年中股价冲破7元之后,就持续跌跌不休,整个2021年第四季度股价一直在5元左右徘徊,哪怕发布了营收与利润屡创新高的财报预告之后,股价依然不见起色。

投资一条显示面板生产线动辄都要300亿元左右的京东方,市值(京东方A)仅在1910亿,合计(京东方A与京东方B)不过3200多亿,完全匹配不上全年预计实现营业收入2150亿元-2200亿元,净利润257亿元-260亿元的数据。

令人不禁疑问:京东方这样一个手握数以万计创新专利、一年创造近260亿净利润的产业龙头,为何如此不受资本市场的“待见”?

综合判断来看,我们认为主要原因有以下三点:

一、京东方主营业务难以为资本市场带来更大期待

京东方主营的LCD显示面板业务难以为资本市场带来更大的期待。首先,液晶显示面板行业有非常明显的周期性,而京东方2021年虽然交出亮眼的答卷,但实际情况是,目前占据绝大部分收入构成的LCD液晶显示面板业务盈利情况受周期影响起伏很大。

显示面板行业一直被认为是“强周期性”行业,主要是因为整个行业的利润水平变化非常大,且这种变化与供需关系和市场规模有较强的正相关关系。

显示面板行业的周期性主要是产能与需求周期再叠加上经济周期造成的。显示面板是重资产资源性的工业品行业,本来参与的企业就很少,投入产出周期长,在行业景气高峰期,产能无法快速跟进;

如果投入大量的资本支出去追加产能则必然会产生庞大的折旧和摊销,因此在行业低谷期,产能调整弹性也不大。同时,面板的终端应用产品大多数是消费电子产品,与经济周期密切关联,而且市场化竞争充分,需求变化迅速。因此,作为上游主要核心部件的面板需要相当长的反应时间。在反应期间,随着供需的失衡,产品价格振幅巨大,就直接影响企业的盈利情况。

其次,京东方主营的半导体显示面板是一个需要百亿为计算单位的重资金投入的产业,对投资者来说投资回报效率太低了。

面板行业是一个充满“马太效应”、强者恒强现象的产业,更是典型的资本密集型产业。

对于京东方这样的企业来说,强大的资本运作能力是其进行生产经营活动的前提,正如京东方董事长陈炎顺所说,面板业像一条没有出口的高速公路,没有高投入,没有规模化,就跻身不到*阵营。

这些年来,随着京东方在资本市场上融资规模的扩大,一方面京东方的产线也随之不断扩张,净资产飞速翻倍,2019年财报显示,京东方归属于上市公司股东的净资产已超950亿;另一方面,股东的收益却只能用微乎其微来形容。直到2013年京东方才开始实现稳定的规模化盈利,2020年,京东方向全体股东每10股派发现金红利0.2元,2021年,每10股派发现金红利1元,这样一个重资金投入,需要长期持有才能获得微薄投资回报的企业对于资本市场上广大的投资者来说,投资回报率太低了。

另外,当前LCD显示面板行业技术已非常成熟,京东方虽然在LCD面板市场规模已经做到全球*,但来自生产工艺的微小升级已经无法带来利润的增加,只能靠增加生产线扩大规模效应来降低成本,京东方通过不断升级LCD面板的生产制造世代线,去开拓更大尺寸的LCD显示面板需求。LCD面板市场规模虽依然在逐年扩大,但已经无法给京东方LCD显示面板业务带来爆发式增长了。

而且LCD显示面板产业已经呈现高世代线对低世代线的替代趋势。随着产业升级,新进入国家或地区会布局更高的世代线,对现有的低世代线进行降维打击,所以整体来看全球LCD显示面板产能一直在增长,但同时面板的成本在下降则是大势所趋。伴随着显示产业链完善、技术升级、效率提升,在产业相互竞争下,面板成本会持续下降,进一步压缩京东方的盈利空间。

二、当前丰富的技术储备无法转换成资本市场市值

京东方技术储备虽然雄厚,但技术从实验室到大规模产业化应用,最终创造商业价值是有较长时间的传导过程,当前丰富的技术储备还无法转换成资本市场的市值。

2019年上半年,京东方新增专利申请量4872件,其中发明专利超90%,累计可使用专利超7万件,覆盖美国、欧洲、日本、韩国等国家和地区。目前,这些专利技术已广泛应用于京东方全球首条第10.5代线、全球*的第6代柔性AMOLED生产线等多条半导体显示生产线,以及8K、柔性OLED、X-Ray传感、BD Cell等创新技术和产品,这些专利技术会持续推动着BOE京东方在半导体显示领域全球核心竞争力的持续提升。

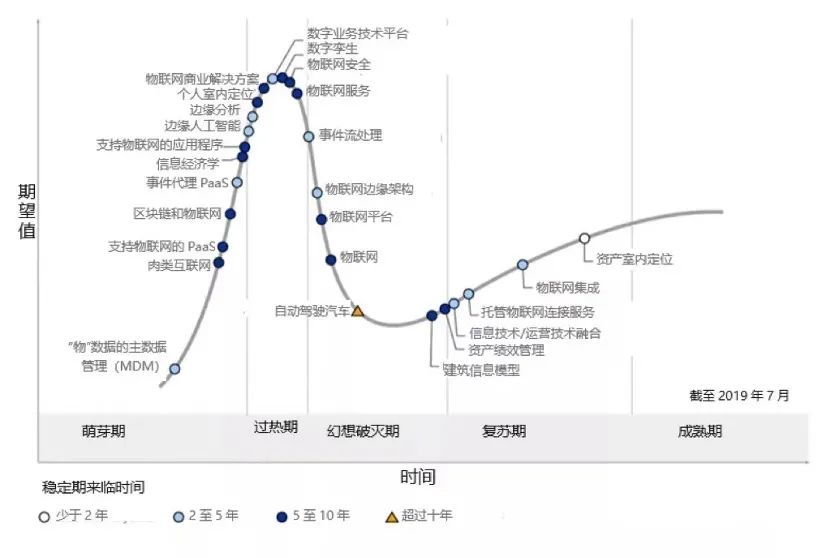

2021年,京东方专利申请超4500件,在OLED、传感、人工智能、大数据等领域专利申请占比超50%;根据《创战略》课程中的重要分析工具——技术成熟度曲线,可以判断京东方最近几年申请的关于传感、人工智能、大数据的专利技术需要应用于合适的软硬件结合的产品之上,并找到具体匹配的使用场景,这个过程需要一定的时间周期,因此虽有雄厚技术储备但无法即刻就创造商业价值。

2019年gartner物联网技术曲线

在具体的商业场景之下,一个相匹配的解决方案或者一款产品,是多种技术结合的产物,所以京东方手中的这些专利,在LCD显示面板产业领域是能够快速发挥出这些专利的价值的,可是当在一些有技术交叉的物联网应用领域,仍需要时间来去进行创新技术的组合和精准的需求洞察与匹配,才能来带商业家价值。

也只有以专利为代表的技术创新能创造商业价值时,才会提升京东方在资本市场的价值,这也可以部分解释为什么京东方名列全球年度创新企业前三名,却在资本市场掀不起一点波澜。

三、OLED面板业务和物联网业务还未形成业绩支柱

京东方在显示面板上的OLED面板业务和物联网业务还未形成业绩支柱,未能得到资本市场的认可。

京东方董事长陈炎顺曾经公开表示:“工业是京东方立身之本,在选择未来方向时,行业要有一定延续性。所以在选择技术战略的时候,要把握三个方向,一个是技术的前瞻性,一个是市场的规模性,还有一个是继承性。”

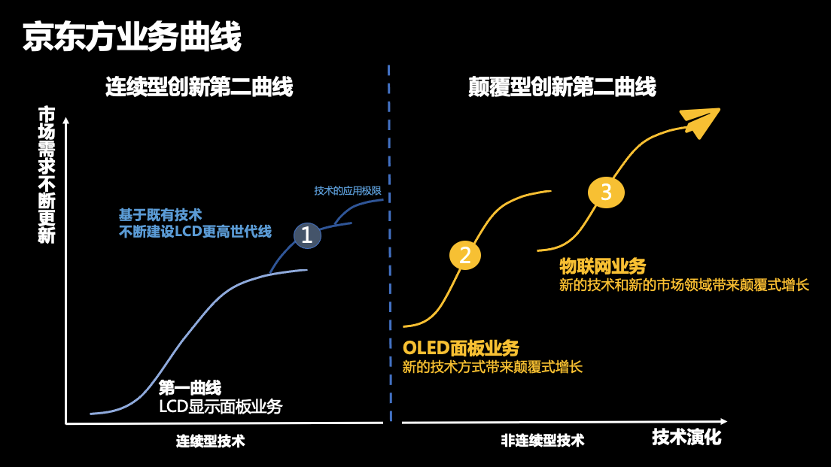

因此,京东方在主营的LCD显示面板产业上按照这三个方向,选择OLED来作为第二增长曲线是必然的选择。

按照我们在《创战略》课程中的“创新模型”来看,OLED显示面板是京东方的主营LCD显示面板的新增长曲线。

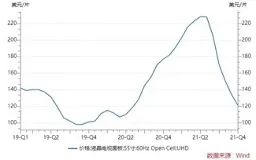

占据京东方绝大部分营收的LCD面板的市场价格在2021年三季度出现阶段性高点后,至今一跌再跌。Wind数据显示,55寸液晶面板价格2021年6月、7月时最高价为228美元,到去年12月已跌至121美元,半年大跌约100美元。据调研机构DSCC数据,2022年1月32英寸液晶电视面板的价格为38美元,较去年6月下降了64%。而三星旗下的三星显示(Samsun Display)正考虑在2022年6月就结束LCD液晶面板业务,比原定的2022年底提前实施,之后将加速转换至OLED业务。

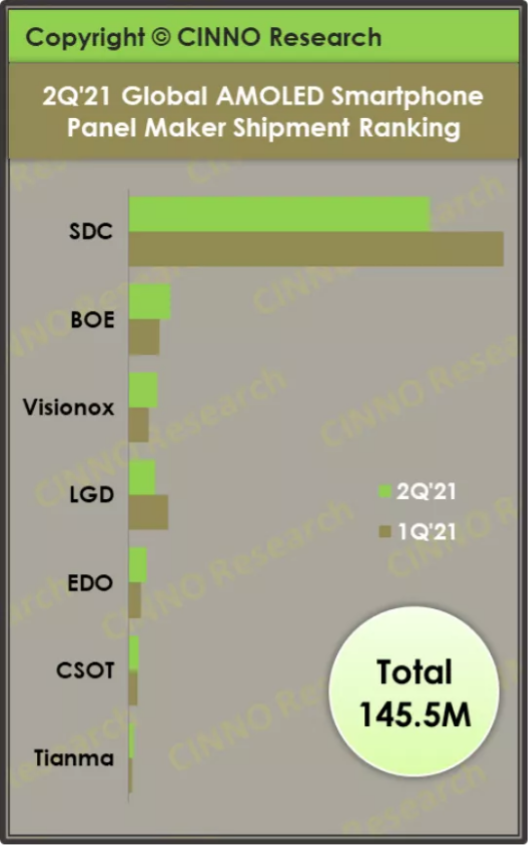

国际*巨头的转身,也代表了显示面板产业的发展趋势,基于OLED显示面板相较于LCD显示面板制造所需的不同技术,OLED面板在产品特性上也具有众多LCD面板所不具备的优势。目前,京东方OLED屏幕业务虽然市场占有率已成为全球第二,但仅为*名三星的七分之一,差距依然较大,并且在屏幕的技术参数上,也有一定的差距,当前还无法成为足够强大被资本市场认可的“第二曲线”。

京东方2021年上半年OLED屏幕市场占有率,不到三星七分之一

京东方转型物联网,以“屏之物联”展开战略转型,探索跨界的颠覆性第二曲线,讲好万亿物联网市场的创新转型故事,会有可能会带来资本市场认可。

如果外界对于京东方的认知仍然停留在它是全球显示面板产业龙头的话,那对于京东方的产品价值、市场认知、资本价值都将会以分析面板产业的逻辑去评判京东方,那无论它的业绩如何优秀、数据如何亮眼,仍然逃不出显示面板这个产业天生的“基因桎梏”,只有勇于撕下“全球*液晶显示面板企业”的标签,切换到新的“物联网战场”,才能从根源上解决在资本战场受困的这个难题。

2016年,在京东方全球创新伙伴大会上,京东方前任董事长王东升提出“开放两端,芯屏气/器和”。这几个字开启了京东方在显示领域*之后的第二级跳,有调研机构预测,到2025年,全球物联网市场规模将达11.2万亿美元。

京东方董事长陈炎顺说:“京东方虽然已成为半导体显示的*企业,但我们主动把天花板打开,上升到一个新的空间,这个新的空间就是物联网转型带来的星辰大海。”通过京东方一系列坚决果断的战略转型动作,也与我们一直强调的“战略生态位”观点不谋而合。

最后,综合上述分析,提一些我们关于京东方战略推进的思考:

1、在宏观产业面里清晰自身卡位:2021年底,京东方发布“屏之物联”战略,要成为物联网领域全球创新型企业,标志着京东方迈入物联网转型的全新发展阶段,那么也意味着京东方也需要在“1+4+N”的事业架构上,更加明确自身在整个宏观物联网产业中的位置角色,有了“道”层面的指引,才能在“术”的层面攻城略地,带来快速增长。

2、推动技术向产业的应用转化:京东方需要更加积极的打通物联网产业链上下游,构建起自身的产业生态,京东方掌握众多的技术专利,开放合适的技术专利授权,赋能给产业链上下游合作伙伴,加速科技成果从实验室向商业生态转化,让科技成果转化成为京东方构建自己生态的有利抓手,可以尝试通过建设垂直的物联网产业技术成果转化平台来加速转化。

3、搭建内外驱动的创新孵化平台:在构建敏捷性组织,开启“三纵三横”的管理模式之上,基于物联网市场分散、业务场景多、个性化需求杂、定制化程度高的特征,搭建一个服务物联网业务的内部外部创新孵化平台,有利于更好地激发公司内部创新活力,链接外部创新资源,持续高效地用创新引领物联网产业变革。

4、抢占底层标准制定话语权:一个产业最关键的竞争来自产业底层标准制定的竞争,只有掌握了底层的技术标准、生产工艺、行业规范制定的话语权,才能*可能的推动产业变革,京东方手握数以万计的技术专利,需要积极参与到产业发展政策、标准制定的工作中去,将解决中国“缺芯少屏”中“少屏”的产业报国精神延续到物联网产业,同时助力我国在世界物联网产业获得话语权。

5、以行业深度带动触达广度的外宣。京东方明确了“屏之物联”的战略转型,也升级了“用心改变生活”的品牌使命,产业核心发挥产业权威力,京东方需要建设更加具备行业深度价值的智略体系,让更多合作伙伴参与到“物联网领域全球创新型企业”的建设中,促进公司在资本市场的价值感知与升值。

(此稿件谨代表作者个人观点,不构成任何投资建议)