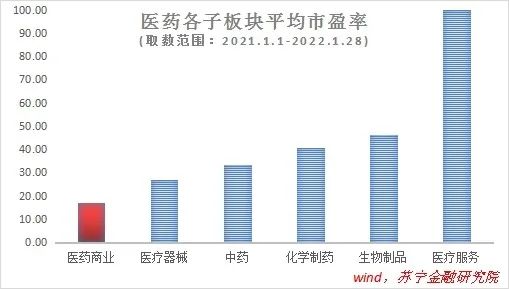

依托医药消费的巨大蓝海,医药流通也是典型的万亿级市场。由于流通环节的盈利空间受限(以25家上市药品流通企业为例,2020年平均利润率仅为2.8%),医药流通板块一直不受市场关注,估值在医药各产业链中基本处于垫底水平。

但在医保支付改革和互联网医疗的双重驱动下,近年来医药流通领域正在发生一些重大变化,这些变化有望重塑医药流通领域的投资逻辑。在这个意义上,医药流通不再是一个可以被简单忽视的投资赛道。

医药流通,万亿市场迎来新变局

医药流通是万亿级市场,据商务部数据,2020年,全国七大类医药商品销售总额2.4万亿元,2011年以来年均增速11%。医药流通分为医药批发和医药零售两个子行业,其中,大中型批发企业通常选择“批零一体化”运营。截止2020年末,全国共有药品批发企业1.31万家,零售药店55.39万家,其中,零售单体药店24.1万家,药品零售连锁企业6298家、下辖门店31.29万家,连锁化率56.5%。

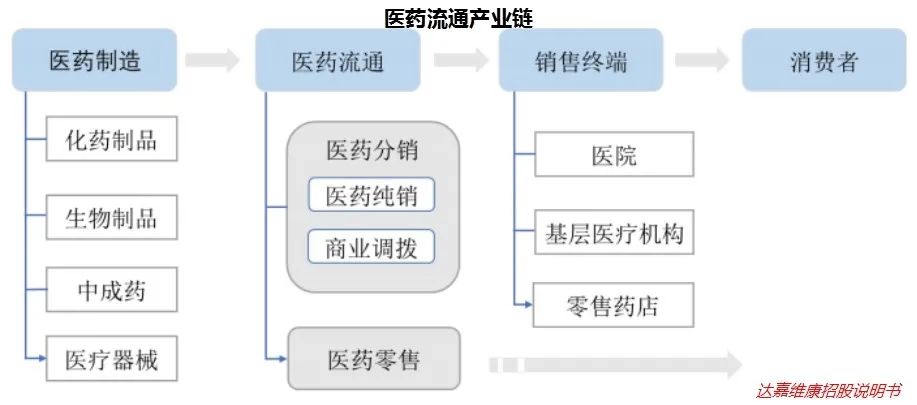

从产业链来看,医药流通企业上游对应着全国数千家制药企业以及 15万个品种的药品,下游面对全国3万多家医院和55.39万家零售药店,作为产业链中间环节,医药流通企业的价值在于使上游高度分散的产品能够准确、高效地到达下游高度分散的各类终端,在这个过程中,医药流通企业承担着仓储物流、信息匹配、产品推广、售后服务等一系列职责。

在这个意义上,医药流通中批发行业具有很强的双边网络属性,即医药批发企业对接的上游药品/器械企业越丰富,对下游销售终端就越有吸引力,反过来也成立,通过加大对下游医院和药店网络的覆盖,也能强化对上游医药企业的吸引力。

所以,虽然全国有上万家医药批发企业,但在行业自身的网络效应驱动下,市场向头部集中是大趋势。2020年末,国药集团、上海医药、华润医药、九州通等四大全国性龙头的市场份额为42.6%,较2017年提升5个百分点。此外,我国各区域大多也存在一个或几个医药流通龙头企业,通过深耕当地医疗网络资源建立起差异化竞争优势。在此背景下,实力偏弱的中小型医药批发企业正面临着越来越严峻的挑战。

除此之外,受医保控费和医疗改革等因素影响,整个医药产业链都进入转型调整期,药品流通环节也迎来加速洗牌期。尤其是随着“两票制”(药品从生产企业到流通企业开一次发票,流通企业到医院再开一次发票)、疫苗“一票制”、“第三方物流审批取消”、《药品管理法》修订、“零加成”、“三医联动”等系列政策的出台,医药供应链服务模式、医药物流企业及市场生态因此发生很大变化。

“两票制”将医药流通多层中间环节压缩为一个配送商环节,提高了渠道透明度,大量不规范的中小医药流通机构纷纷出局;“一票制”则由医保基金直接与医药企业结算货款,流通环节只能收取仓储配送费用,经销价差收入彻底消失,营收规模将大幅萎缩;同时,第三方社会物流加速入局,给行业竞争带来新的变数。

在此背景下,行业龙头纷纷加速转型调整,行业发展开始展现出一些新趋势。

变局之下,行业现三大趋势

1、并购加速,龙头企业加速纵向一体化发展

为应对行业变局,头部医药流通巨头加速向上下游扩张,一边进入终端零售药店和医药电商,走“批零一体”和数字化经营模式,一边并购上游药品企业和下游医疗机构,走平台化模式,以更好地应对竞争。与此同时,大量规模小、渠道单一、资金实力有限的药品流通企业正面临市场淘汰。

以九州通为例,一边推进医药流通供应链的数字化、平台化转型,依托业内*的自营医药物流体系,加速对上下游客户的覆盖;一边拓展总代总销、药品自产和下游零售药店,持续推动产业链纵向一体化转型,提高综合竞争力。

截止2021年6月末,公司旗下B2B平台有效供应商2328家,覆盖下游终端客户14.43万家;公司总代总销药品品规1340个、医疗器械品规307个;自有品牌涵盖7116个品规,另有贴牌业务800多个品规;零售药店“万店联盟”项目签约门店已达 3237 家,预计2021年底达到5000家。

2、处方外流、药店分级,加速专业药房崛起

从药品零售格局来看,各级医疗机构仍是最核心的药品销售渠道,医院药房占据了7成市场。随着医改推进,在药品零加成和“医药分开”等政策推动下,医院药店逐步从利润中心回归成本中心,医药有较大动力推动处方外流,零售药店的销售占比有望出现趋势性提升。在此背景下,以DTP药房(Direct to Patient)、智慧药房、慢病药房、中(国)医馆等为代表的专业药店迎来较好的发展机遇。

以慢病药房为例,药房与当地医保中心签署特殊病种门诊服务协议,参保人员在药房买药支持医保支付,从而将这部分需求从医院转移到药店,既方便了慢性病患者的定期购药需求,也很大程度上缓解了医疗机构的压力,对各方都是利好。相较传统零售药店,各类专业药房既能提供医保对接服务,还能处理一些基础的药物咨询服务,成为零售药店未来转型升级的方向。

3、医药电商,成为新风口

医药电商,也是近些年的行业风口,尤其是随着大型互联网平台的介入和互联网医院的兴起,医药电商步入高速增长期。据不完全统计,2020年我国医药电商销售额达1778亿元,较2017年增长142%,占同期全国医药市场的比例为7.4%;其中,网上药店销售243亿元,同比增长75.6%。

新冠疫情的爆发也在悄然改变患者问诊和购药习惯,互联网医疗快速崛起,据不完全统计,截至2021年3月,我国已建成互联网医药超过1100家。互联网医疗推动处方线上流转,将持续推高药品线上销售额。同时,为提高药品的安全性和可及性,医药电商企业与线下药店广泛合作,积极推行“网订店取”“网订店送”模式,有助于提升医药电商的渗透率。

此外,随着线上医疗服务逐步与医保支付对接,医药电商的未来值得期待。

如何看待医药流通领域的投资前景

现阶段,医药流通企业仍以药品价差为主要收入来源,转型相关的新兴业务刚刚起步。在市场眼中,医药流通板块依旧是两头受挤压、毛利微薄的药品经销商,在医药产业链大变局中最易受到冲击,反映到资本市场,便是医药商业板块的估值显著低于整个医药板块。

但换个角度来看,正因为医药商业板块本就利润微薄,医改带来的产业链变局对其冲击才最为可控。同时,龙头企业为应对行业变局做出的种种转型尝试,为板块估值逻辑带来了新的可能性,即从传统的药品分销商向医药服务商转型。

前段时间CXO赛道大火时,有投资者向某医药流通龙头提问,询问其商业模式是否属于CSO(医药销售服务)。该医药龙头企业还算厚道,没有硬蹭CXO的概念,而是模糊地称公司业务与CSO有相似性。的确,仅仅做药品分销商自然不好意思向CSO靠拢,但随着医药流通龙头持续整合供应链,个别龙头企业正变得越来越像CSO。

比如,通过自身转型为供应链上下游提供专业化和标准化服务,医药流通企业可以向上为制药企业提供临床试验、采购计划、库存管理、端到端物流及数据信息服务,向下为医院、诊所、养老院、零售药店等提供院内物流、药房管理、药学服务、药品追溯等延伸服务,逐步实现药品生产、流通、使用等各环节的无缝衔接。

届时,龙头公司从分销商变成服务商,从同质化竞争变成平台化、网络化服务,整个估值逻辑会发生重大调整,开始具备更好的长期投资价值。