导读:

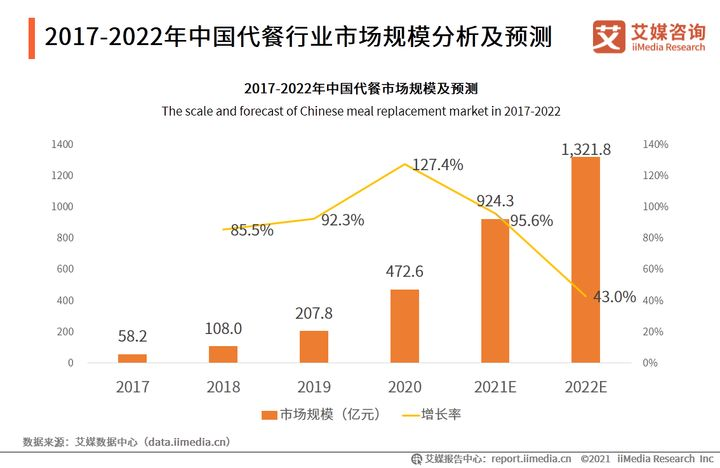

代餐是创业者关注的焦点,诸多初创企业与传统食品饮料企业争相入局,预计2022年市场规模将达到1321.8亿元。同时,其也是资本最为看好的赛道之一。近 4 年时间,一级市场对代餐项目的总投资额达数亿元人民币。

中国营养协会对代餐的定义为“为了满足成年人控制体重期间一餐或两餐的营养需要,代替一餐或两餐专门加工配制而成的一种控制能量的食物”。

这和其最早在美国出道时,被用作航空食品相比,已经有了极大的改变。但不变的是,代餐的口味依然不是大众普遍喜欢的“那一款”。作为减肥小妙招,自虐属性十足。

关于代餐的争议也向来不少,“代餐无用论”“代不了餐,只能作为加餐”“违法添加”……商家的过度宣传与不规范生产,带着错别字又*诱惑力的“十天挑战十斥”,总能在购物网站上砸出一个智商低洼区。

不少进入者试图在行业乱象中找出一条新出路。0添加、专家背书、口感美食化、迎合女性需求……

魔幻、疯狂、重生,起底真实的代餐行业。

01 千亿代餐市场

代餐项目近4年融资密集。据不完全统计 2018年至今代餐领域融资事件已有数十起,仅2021年就有八起,获融资的品牌包括咚吃、Smeal、ffit8、鲨鱼菲特、妖精的盒子、美丽营养、植物教授等。除却妖精的盒子,其余品牌均是在一年时间内实现两次融资。

投资方中,不乏经纬中国、IDG资本、天图资本、金鼎资本等消费领域的投资常客,还出现了字节跳动此类的大型互联网企业,与虎扑体育、乐刻体育、青鸟体育等产业链相关企业。

传统食品饮料品牌对代餐领域的关注度同样不低,且多有涉足。

2021年5月,蒙牛上线“半餐生活”轻食奶昔牛奶,倡导热量减负。在此之前,蒙牛已相继推出主打健康、燃脂理念的“慢燃”纤维奶昔牛奶,与其升级版“慢燃 PLUS”。

光明推出了藜麦燕麦牛奶、糙米粉等代餐产品,进军体重管理市场。伊利、完达山、新希望等也在原有产品与品牌优势上,紧盯减肥群体,上线低热量、高饱腹感饮品,加入代餐混战。

行业实现了爆发式增长。从2017年到2020年,代餐市场规模从58.2亿元增长至472.6亿元,CAGR 为101.0%。基于艾媒咨询预测,2021年较2020年同比增长95.6%,2022年代餐市场规模将达到1321.8亿元。

图片来源于艾媒咨询

从消费端来看,慢性病多见下的健康需求、健身人群扩容、她经济下减肥需求旺盛是代餐市场增长的关键动力。

健康需求:2019年中国成年居民高血压患病率为27.5%,糖尿病患病率为11.9%,高胆固醇血症患病率为8.2%,因由因慢性病导致的死亡占比88.5%。

而我国居民居民膳食结构的不合理,在外就餐比例不断上升下高油高盐的长期摄入,与静态生活时间延长体重增加(国内成年居民超重肥胖已超过50%)是导致上述问题广泛发生的重要原因。

在这一背景之下,代餐因低糖、低脂、高蛋白、多膳食纤维的特点契合健康需求,受到青睐。

健身人群需求:健身人群通常具有增肌、减脂、塑形的需求,热衷消费鸡胸肉、蛋白棒等代餐食品。2020年,国内健身人群数量达到7029万人,健身人口渗透率为5.02% ,消费潜力巨大。

女性出于审美等的消费需求:在女性经济实力提升与社会普遍的“白瘦幼”审美下,女性由于身材焦虑、减肥、保持体重等原因购买代餐食品。京东健康代餐白皮书显示,按性别分,女性贡献代餐近六成销售额,是代餐食品市场的主力消费者。

02 代餐品牌快速崛起

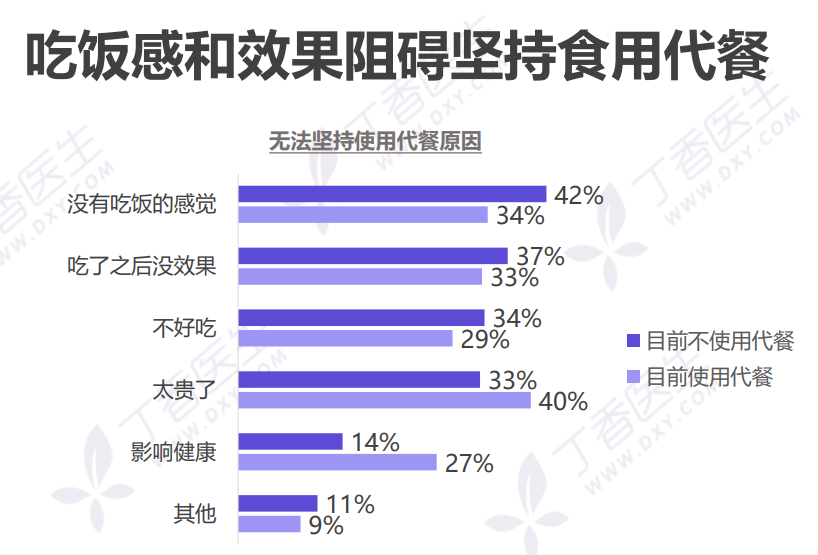

产品力是代餐行业的重要突破点。根据丁香医生调研数据,食用1个月内的消费者中,仅有7%会继续食用代餐。而难以与日常饮食媲美的口感和差强人意的效果导致消费者放弃代餐的主要原因。

图片来源于丁香医生

为强化产品力,品牌主要从以下角度入手:

其一,赋予低脂食品日常化的饮食载体与味道,降低消费者抗拒程度,拥有长期食用意愿。例如,每鲜说将单一的代餐奶昔,与市场欢迎度高的坚果、谷物、冻干水果结合,提升口味丰富度,降低消费者的减肥坚持成本;并从传统的直接冲泡的饮用方式,升级为“喝+吃”,补充日常饮食中必不可少的咀嚼感,减少用户心理负担。

其二,产品以组合形式呈现,增强用户的目标感与满足感。例如超级零为用户定制的“7日控卡轻食代餐计划”,将多种口味的奶昔、控卡饭、控卡面搭配后,分布在消费者一周的一日三餐中。已搭配好的产品组合在节省消费者自己耗精力规划饮食的同时,提升消费者对于控制热量的任务感与目标完成的期待感,降低对于口味的过度关注。

其三,明确产品功能,迎合不同消费群体在不同场景下的诉求。代餐品牌纷纷在产品饱腹与低热量基础特性上,增加元气补充、阻糖、肠胃保护、维 C 健康补给等多元功能,提升产品的针对性与吸引力。

其四,提升产品的便捷性。蛋白棒、粗纤维饼干、鸡胸肉、鸡肉条等小包装、零食化代餐产品增多,以契合消费者快节奏的生活状态下,随身携带以方便食用,与非正餐时刻下的饱腹需求。

出于成本考虑,代餐品牌在产品生产上普遍采用OEM代工模式。即根据菜单式研发流程,由品牌挑选饮食法、口味和配料等内容与生产标准后,匹配到代工厂的配方库进行生产加工,出厂时冠以代餐品牌名称销售。

OEM模式下,品牌在获得高生产效率,与产能快速提升的同时,不必花费大量资金、时间与精力布局生产线,将有限的资源集中于微笑曲线两端(产品研发与品牌营销等),实现利益*化。

Wonderlab、超级零、野兽生活、muscletech等品牌的产品中不少都来自于代工厂。这也造成了行业内产品同质化竞争严重:

在品类上是统一的粉剂、鸡肉丸、威化蛋白棒;在口感上奶昔是清一色的奶茶味,蛋白棒是各家品牌傻傻分不清楚的巧克力味;在创意上是相似度极高的条装、小胖瓶;在品质上,由于多个品牌均使用同一厂家生产,例如Wonderlab的代餐奶昔和良品铺子的“良品飞扬”蛋白代餐奶昔来自同一家代工厂杭州衡美食品,很难说谁的品质比谁高。

同质化竞争中,并非没有异类。部分品牌出于产品的特殊需求,需要自建生产线,例如玉鹤鸣为保证原材料100%不含重金属和真菌毒素,按照药品GMP标准自建工厂;王饱饱的麦片产品中搭配大块果干,各类物料需分开装投,因此重新设计了生产线。

相应地这些品牌拥有差异化的落脚点与更高的市场响应速度,但需要承担行业整体复购率极低的情况下,重型资产高投入的风险,因而生产规模往往不大。

由于产品门槛低,参与者众多。市场中既有以Wonderlab为代表的的新兴互联网品牌,以Keep为代表的的跨界品牌,也有以康宝莱为代表的的传统健康食品品牌,与以康师傅为代表的老牌食品饮料品牌。竞争激烈,产品难以差异化,注重营销成为品牌破圈的必然选择。总体来看,各品牌的营销主要从四个方面着手:

图片来源于方正证券

1、精准提炼产品卖点+高颜值包装,强化产品力

代餐作为新流量消费品,本身有着较强的品牌塑造能力。而产品文案与包装是吸引消费者注意力的*步,也是以此建立产品感知,与消费者形成沟通关系的重要手段。

从目标客群的角度而言,代餐行业主要受众为年轻女性,女性对于对于高颜值产品独为青睐,且热衷以社交圈打卡的方式分享产品。显然,洞察能力强,能够满足年轻消费者需求,让消费者“有面子”的代餐品牌,拥有更强的爆发力。

新兴代餐品牌深谙此道,少女感的粉蓝包装,卡通人物形象,北欧风的极简风格……无不在彰显产品的质感,借此获得消费者关注,撬动眼球经济。

产品卖点的精准提炼,则可有效形成消费者对产品功效的快速感知。以光明为例,其“一杯柠檬水的热量,想瘦也要享受”、“一个鸡蛋的热量,轻松减少负担”、“半个苹果的热量,低糖也可以微甜”等热量对比的文案,为消费者带来的是最直观的产品认知。

2、专家背书+明星代言+KOL推广,提升产品信任度及品牌声量

跨界品牌每鲜说通过联合名校教授、米其林大厨进行产品研发,包括配方及口味调配,以此获得学术界与业界专家的双重背书,实现市场教育和品牌建设,并取得用户信赖。

Wonderlab、王饱饱、Smeal、ffit8均以大量的腰部KOC推荐,保持品牌的不间断曝光和高热度,再以头部KOL加大品牌声量完成转化。例如Wonderlab 曾投放百万粉丝级博主广告,与KOL、KOC 进行产品推广、种草,并曾与薇娅合作,提升品牌知名度与带货力度。FFit8同样通过头部KOL罗永浩在科技圈的影响力引流,实现品牌力与销量的跃升,并曾在直播当天取得销量4.5万盒,销售额337万元的业绩。

王饱饱侧重以明星代言的方式提升品牌知名度。初期王饱饱以演员刘涛为代言人,加速品牌曝光;推广期合作人气明星翟潇闻、金靖等,深化品牌对年轻群体的影响力,成长期选用流量明星周深、王一博等,借助明星正面形象与大量的粉丝群体的支持,获取更多消费的喜爱和口碑。

3、跨界联名,影响力破圈

代餐品牌具有较强的年轻化属性,可以与同样专注年轻群体的新消费品牌跨界联名,借助双方运营能力与影响力,拓展消费场景,实现消费群体的快速增长。

例如,王饱饱瞄准95后消费人群,以IP跨界合作形式,推出“罗小黑送饱箱”活动,与“认养一头牛”推出新年联名礼盒等,使品牌迅速渗透进合作方的流量池中,完成人群突破。

4、多平台扩散,拓宽消费人群覆盖面

代餐品牌均注重线上营销,在微博、抖音、B 站、小红书等平台进行推广,通过社交平台广告投放,完成从内容营销的精细化运营吸引流量,到种草、搜索,再到信任和转化的闭环。

为更大程度地承接流量与匹配各类新型营销工具、方式,代餐品牌的销售渠道同样以线上为主,在淘宝、天猫、京东、小红书等多平台进行售卖。

而便利店由于满足了消费者购物便捷化,体验场景化等多元需求,以及消费群体与代餐群体高度重叠,是代餐品牌重点布局的线下渠道。如Wonderlab、优形鸡胸肉合作便利蜂,以满足办公室“久坐族”的健身减脂需求,实现代餐群体精准触达。

目前市场呼声最高的几大品牌均出自于善于品牌营销的新兴互联网品牌,然而在多方乱战中,并没有明显的龙头品牌跑出。

2020 年,王饱饱年营收超过8亿,与其他品牌拉开一定差距。但在淘系平台全年销售额达3.2 亿元的Wonderlab,同比实现大幅增长528%;单品销量达3亿元的Smeal,已成功孵化了主打代餐饼干的新品牌轻食兽;销售额突破2亿元的鲨鱼菲特,品牌官方预计2021年其全年销售额将达8亿元……后继品牌追赶激烈。

加之行业正处快速增长阶段,市场渗透率仅为29.7%,随着新品牌不断加入,以及消费者心智尚未能被某一品牌强势占领,“鹿死谁手”仍未可知。

03 价格虚高与虚假宣传并行

代餐企业在压缩经营成本,将大量资源投入营销大战的同时,还在集体推高产品定价,因而行业整体毛利率较高。

代餐品牌五谷磨房的招股书显示,2017年至2019年其毛利率分别为73.4%、77.0%以及76.3%,高于多数食品企业。

这并非孤例,Wonderlab、超级零与若饭每瓶奶昔价格均在25元左右,Smeal的代餐奶昔更是达到了每瓶30元的价格。而根据长城证券数据,某代餐品牌通过代工厂直销价格仅为10元左右,每瓶奶昔存在 10 元以上利润空间。

36氪也曾揭露大部分代餐产品毛利率在70%左右,行业利润可观。

与高价并行的就是代餐产品的虚假宣传问题。

代餐属于食品而非药品,产品减脂、减重等功能在效果上无需经过严格的验证,仅需达到食品安全标准即可,部分企业钻入漏洞,存在在品宣中夸大功效的现象。

此外,代餐产品的流通渠道多样,电商、微商、直播间、社交媒体等等皆是代餐品牌的销售渠道,而市场监管缺少具体措施,管理难度大。不少企业浑水摸鱼,产品营养含量不足,甚至在产品中添加违禁减肥药等成分。乱象之下,行业信任度亦在下降。

伴随代餐产品在国内市场的渗透,其曾一度被称作最健康的食品,靠着难以成瘾的口味,吸引到了无法抵抗美味食物的人群。但当它在牺牲“健康”以讨好大众喜好的那一刻,也注定了它距离自己的名字“代餐”越来越远。

参考资料

[1]代餐行业营销洞察报告解读,丁香医生

[2]2020中国代餐食品市场分析报告,IT桔子

[3]代餐行业高速增长,具备高景气度,长城证券