如果说全球有什么东西比新冠疫苗还要紧缺,恐怕就是芯片了。

疫情冲击整个产业链,从电视机悄悄涨价50%到数十家智能汽车厂商交付放缓,这场蔓延全球的“硅饥荒”,影响了每一个人的生活。

如何解决饥荒?唯有种粮。同样是在2021年,全球芯片投资达到新的高潮。其中,美国堪称最激进的国家之一。

在这片土地,无论是投资机构还是政府,都在以前所未有的速度将资金投入到这个硬科技领域。

01

为何对硅重燃热情?

虽然硅谷因硅而起,但随着互联网的崛起,很长一段时间内,对软件、互联网公司的投资活动是故事的主线。

有创业者形容过:“在2013年或2014年,我去找VC,如果团队不打算开发app或任何一款企业SaaS软件,甚至过不了接待员那关。”

这种情景已然过去。

现在,一批长期专注于软件、互联网公司的风险投资公司重新锚定了芯片的价值坐标,表现了不小的兴趣。例如Battery Ventures、Bessemer Venture Partners和Foundation Capital。PitchBook的分析师Brendan Burke称,他们是过去两年中最活跃的半导体投资者之一。

Battery Ventures的普通合伙人Dharmesh Thakker曾透露,几年前他注意到自己的AI软件公司与Nvidia合作之后,就开始考虑芯片投资。在他看来,可能有机会在围绕AI的整个空间中构建另一个Nvidia。不少美国风投主要在看新一代AI芯片。在这个方向,很可能会出现足够挑战英特尔和英伟达等现有芯片巨头地位的“破局者”。

根据研究公司Preqin的数据统计,2021年美国市场的风险投资总额为2966亿美元,创下新的纪录,而数据公司PitchBook的资料显示,2021年美国芯片初创公司的风险投资达到了18亿美元,虽然在整体上占比不算太高,但是在芯片领域,已经达到至少二十年来的最高水平。

从融资情况和产品进展来看,不得不提的企业是SambaNova Systems 和Cerebras Systems。

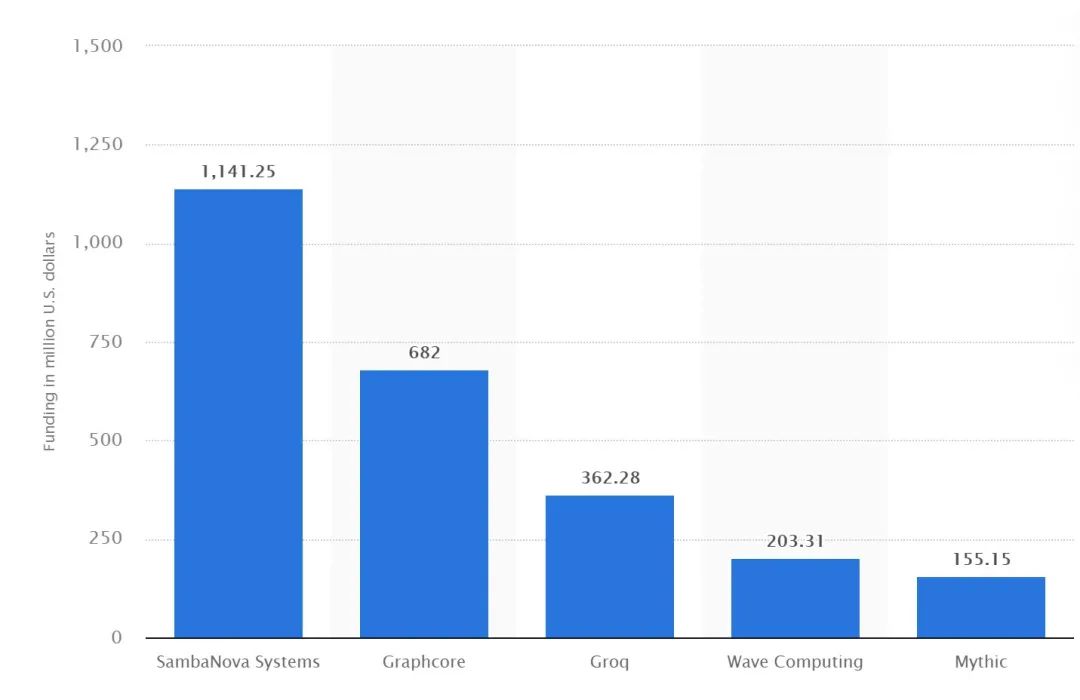

2021年4月,总部位于加州的公司SambaNova Systems ,以超过 50 亿美元的估值完成了 6.76 亿美元的 D 轮融资,创纪录地成为当时全球融资金额最多的AI芯片初创公司,总融资额超过 11 亿美元。背后投资机构包括软银愿景、英特尔资本、谷歌风投、华登国际等。

2021年11月,美国高性能 AI 芯片制造商Cerebras Systems宣布,获得2.5亿美元F轮投资,总融资额达到7.5亿美元,投后估值超40亿美元,在AI芯片独角兽的路上大有一骑绝尘之势。Cerebras Systems 曾以造出世界*芯片而一战成名,背后投资机构包括ADG、Benchmark Capital、红杉等等。

当COVID-19 大流行对芯片供应链造成严重破坏,让越来越多的人看清楚了这个趋势——未来对芯片的需求将只增不减。一些传统行业以前从未需要芯片,但现在,在互联社会中,它们就像智能手机或笔记本电脑制造商一样需要芯片。芯片几乎成了电子产业链的七寸。

芯片重新吸金的另一个刺激点还在于,几乎每一个你叫的上名头的硅谷互联网巨头,都在张罗芯片自研计划,这让VC们看到了另一种可能:获得融资的芯片公司当中,必然有一批会走向被这些巨头并购的结局,风投们因此也有了更多的退出机会。

除了传统的芯片制造商,苹果、谷歌、Meta、亚马逊等都寻求在AI芯片领域进行创新。甚至每过几个月就会有所行动。当苹果宣布为其设备推出自研的 M1 芯片并大尝甜头,其他公司也迅速加入到为自己的业务定制芯片的潮流中。全新的、定制化的、设计得更好的芯片,可以减少所需的芯片数量和使用的功率,并有望缓解目前的供应链紧张局势。

并购也随之而来。2021年,美国大约数十家风险投资机构支持的芯片公司被收购,最引人注目的交易,是高通公司在 1 月份14亿美元收购了硅谷AI芯片公司 Nuvia。2021年是 2017 年以来半导体行业收并购最活跃的年份。

Gartner分析师Alan Priestley指出,目前美国有50多家公司专门开发用于AI应用的芯片,未来还可能出现更多。他预计,到2025年,该市场规模将超过700亿美元,高于2020年的230亿美元。

02

重新审视芯片产业,白宫要发520亿美元

值得注意的是,涌入芯片领域的风投资金,大部分不是用作建立新的现代化工厂,而是更专注于芯片设计,也就是用以支持晶圆厂(即所谓“代工厂”)的AI芯片设计公司。

相比之下,白宫则将重点更多地放在芯片产业的上游——制造,因而成为本轮芯片投资潮的另一股力量分支。

在芯片领域,设计和制造遵从不同的价值逻辑。

无晶圆厂的芯片设计公司不生产任何实体。他们的业务包括聘请工程师和其他关键员工、购买芯片设计和验证工具,以及为潜在可行的芯片进行电子设计。然后,他们将设计发送给第三方代工厂,代工厂将设计转化为实体芯片进行处理、测试,如果可行,则进行封装,有时芯片运行良好,有时则需要从头开始。芯片的制造依赖于代工厂,建立一座规模相当的芯片代工厂,往往需要数年和数十亿美元。

对于风投来说,不仅芯片设计公司入场价格更低—(数百万,而不是数十亿),而且回报可能会好得多。押注一系列芯片设计初创公司,遵循经验法则,它们当中总有人能通过上市、SPAC合并或被另一家芯片公司收购,来为VC提供有利可图的退出,加之科技巨头也开始关注芯片,又为 VC 提供了额外的退出选择。

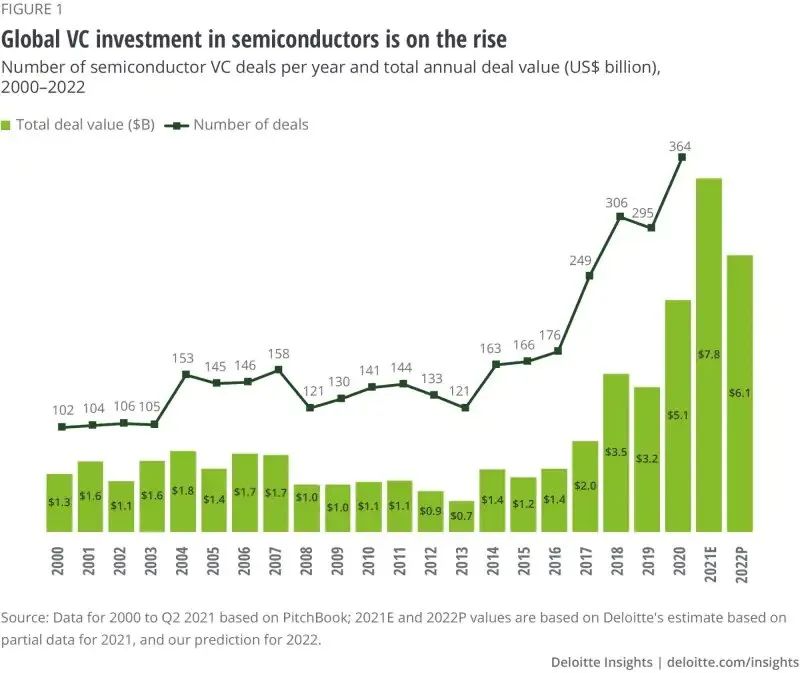

根据德勤的数据显示,过去几年中,芯片设计公司投资事件的频率和估值都在全球范围猛增:2004 年至 2016 年间,风投平均每年进行不到 150 笔交易;在 2020 年和 2021 年,这一数字跃升至每年约 380 次。

但白宫更关注另一类数字:有多少芯片是在美国本土生产的。

在 1990 年,美国占半导体和微电子生产的 37%;随着芯片产业的分工演变,以及美国一直在推动所谓的产业外移(核心的高端研发技术留在国内,生产制造相关低端的环节转向国外)造成美国芯片产业空心化,今天,只有 12% 的半导体是在美国制造的。根据半导体行业协会的数据,全球约四分之三的半导体产能位于四个亚洲地区:台湾、韩国、中国和日本。虽然也有美国业务,但这些芯片制造公司大多位于亚洲。

过去一年的缺芯大潮对美国的冲击也不小。白宫追求更高的芯片本土化,诱惑是不言而喻的:高端半导体制造业回流本土,可加强其市场控制能力,巩固其*地位。与此同时,掌握了高端芯片的设计和制造能力,就有了半导体的话语权和定价权。此前,台积电创始人张仲谋曾表示,美国半导体的制造业并不发达,在美国当地建厂只会徒增芯片制造成本。虽然制造业回流本土成本的上涨无可避免,但是有议价权后,额外的成本,最终还是可以转嫁到下游厂商和消费者身上。

已经有一些制造公司宣布了响应美国政府号召,在北美设厂增加产能,以缓解芯片短缺的局面。

在芯片荒的刺激之下,如何让更多的芯片在美国本土生产这一问题,变得越来越紧迫。以此为背景,2021年5月,美国参议院民主党*Chuck Schumer宣布《美国创新与竞争法》(the U.S. Innovation And Competition Act),包含一个520亿美元的芯片拨款计划。

这个芯片拨款计划的两个大头部分分别是:390亿美元将被用于半导体制造和研发的激励措施;105亿美元将被用于实施包括美国国家半导体技术中心,美国国家先进封装制造计划和其他研发计划在内的计划。一言以蔽之,历史性的520亿美元投资,将用以确保美国保持芯片生产的*地位。

美国商务部长Gina Raimondo 曾透露,这笔资金可能会帮助美国新建 7 到 10 家工厂。此外,Raimondo 在一次活动中表示,预计这笔资金还将为芯片生产和研究撬动“超过 1500 亿美元”的投资——包括来自州和联邦政府以及私营部门的捐款等等。

这个来自拜登政府的520亿振兴美国芯片制造业计划,目前仍在等待国会的通过,最新的动态来自12月8日。据外媒报道,Raimondo表示,国会批准该法案可能推迟到2022年。如果该计划通过,意味着美国有动力通过资金和补贴在联邦政府的支持下恢复国内芯片制造。

就目前的进展来看,这520亿最终分给谁、怎么分仍是一团迷雾。

尽管这些投资实际到位往往也需要数年时间,效果更是需要经年累月之后才能显现,但必须承认,疫情迟迟不散,持续的“硅饥荒”阴影仍笼罩在美国信息产业之上,借此时机重新审视本土芯片产业链,这一轮的硬科技投资已经箭在弦上,不得不发了。