“免费修眉、化妆。”

某县城商场一楼,一位50多岁的女士径直走向化妆品柜台,让柜台工作人员帮忙修眉,按摩头,已经成为她的一种定期习惯。

“这种活动有一定转化率。这位阿姨每次来都能消费千元左右。”商场工作人员万晓(化名)告诉《商业数据派》,欧珀莱已经是商场仅剩的两家化妆品专柜之一,但生意时好时不好,总体主要依“回头客”,新客源开拓比较艰难。

起初,商场开业时,走的是“高端大气上档次”的路线,一楼入驻的化妆品品牌也是国际大牌为主。“雅诗兰黛、兰蔻、SKII 早就撤柜了,兰蔻大概是卖了两个月就撤柜了,压根儿卖不动。现在还剩欧莱雅和欧珀莱。”

在下沉市场,国际大牌似乎有点水土不服。但令人奇怪的是,起家于下沉市场的韩束、一叶子也逐步消失了。

1月17日,韩束、一叶子的母公司上美集团冲刺港交所。关于下沉市场的化妆品生意逻辑更加清晰地浮现在大众眼前。

据*财经曾发布的分析报告显示:2020年3月,美妆人群中24岁以下占比46.7%。Z世代,以及生活在三四五线城市的小镇青年是美妆消费主力。

与一二线城市中,新国货与国际大牌打得不可开交的情况不一样,上美集团走的是“农村包围城市”的道路。从其收入结构可以看出,2020年,韩束收入贡献占比为39.4%,一叶子29.8%。显然,这两个从下沉市场崛起的大众品牌是上美集团的核心业务层,也暗示了上美集团与下沉市场千丝万缕的关系。

从营收增速来看,上美集团在2020年的营收为33.82亿元,较2019年同比增长17.6%,2021年前三季度为25.96亿元,相比去年同期增长12.7%。2019年、2020年、2021年前三季度,经调整利润分别为1.14亿元和2.65亿元、2.85亿元。在疫情影响下营收与利润仍然保持增长,下沉市场的潜力确实值得关注。

但另一方面,上美的瓶颈也越来越明显。营销费用居高不下导致净利率难以提升,放弃原有的线下渠道向线上电商和微商转移,但却被其他对手们逐步抄了后路。

小镇青年的颜值经济,能否撑起一个IPO?

一、高毛利、低净利,钱都花在了营销上

这次上市终结了一个长达七年的商业长跑。

实际上,早在2015年,上美集团就在谋求上市。曲折上市路有很多原因,但是从招股书披露来看,上美集团的“内因”也很明显。

尽管与持续亏损的*日记相比,上美集团已经实现净利润,但是毛利率与净利率之间的落差非常瞩目。

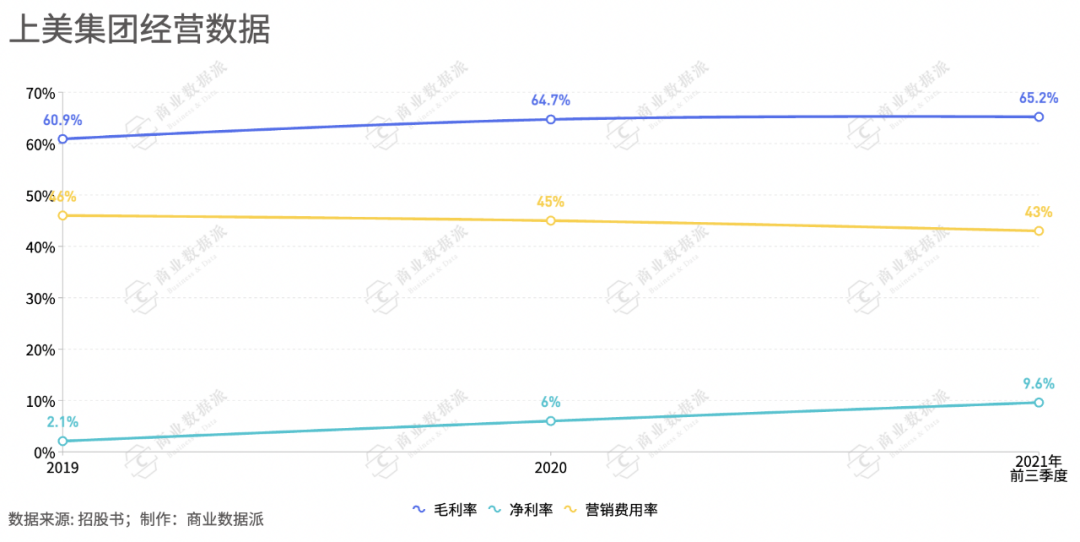

2019年、2020年,2021年前三季度,上美集团毛利率分别为60.9%、64.7%、65.2%。2020年,韩束、一叶子的毛利率分别为66.9%、63.9%。

众所周知,化妆品是一个“暴利”行业,众多国际品牌能够突破70%的毛利率,如雅诗兰黛常年保持在75%以上的毛利率。国内,丸美股份的毛利率2020年为66.20%,珀莱雅2021年前前三个季度毛利率为64.59%。相比之下,目前,上美集团的毛利率表现在国内属于业内相当水平,但与国际一线品牌存在差距。

从净利率上看,2019年、2020年、2021年前三季度,上美集团的数据为2.1%、6.0%、9.6%。化妆品品牌毛利率和净利率的差距较大,高端品牌也存在这种问题,2020年,雅诗兰黛的毛利率为75%,净利率为4.9%。

究其原因,主要体现为营销费用率高。2019年及2020年,上美集团的销售及分销成本占总收入分别高达46%、45%。明星代言、节目冠名赞助、社交平台上KOL的宣传都相当“烧钱”。

化妆品品牌琳琅满目,想要突出重围,营销是必不可少的,建立品牌影响力需要前期大量烧钱。特别对于下沉市场的消费群体来说,品牌的认知程度决定了购买欲望。

“之前来雅诗兰黛买的人都是平时就在用这个牌子的顾客,新客比较少。”万晓回忆起这个细节。

万晓透露,尽管一线品牌是由商场直营,品牌方直接供货商场,减少了中间商环节,商场在利润空间上可以有一定压缩空间,可以给到更大的优惠,但最终还是难逃撤柜命运。

而对于下沉市场来说,持续不断地优惠营销也是长期销售成本。

不久前,商场做优惠活动,万晓买了一瓶眼霜,优惠后价格甚至比天猫旗舰店价格还低。

“叠加商场的活动,化妆品专柜几乎长期有优惠,有折扣、满减或者送大量小样。”万晓认为,下沉市场的消费者在价格方面有更强的敏感度,会多方比价,并且也喜欢直接跟人打交道。

利益刺激是下沉市场用户的一大特点。有数据曾披露,淘宝聚划算新增用户的销量中,化妆品类目有50%以上的销量都来自于“下沉城市”。品牌们锁定了下沉市场消费者的特点,在用户维护上也是主要以专人跟踪,长期发放优惠为主。

但是长期补贴获客及增加用户粘性,也会导致销售成本居高不下,净利率难以提升。

华创证券研报曾指出:高毛利率、低毛利率产品在打同样的折扣的同时,毛利率变化的感受:售价200元的产品,在成本只有20元的时候,打五折和原价销售相比,毛利率从90%变到了80%;而成本有70元的时候,毛利率从 65%变到了30%。越高毛利率的产品,毛利率对于折扣的变化越不敏感。

在研发投入方面,2019年、2020年和2021年前三季度,上美集团的研发开支在同期营收的占比分别为2.9%、2.3%和2.8%,高于行业平均水平。2019年,雅诗兰黛的研发费用率为1.4%、欧莱雅为3.3%、资生堂为2.8%。相比之下,上美集团的研发投入处于中水位。

据悉,2021年前三季度,其自主研发产品占同期总收益的97%以上。不过,上美集团缺乏杀手级的爆款产品,比如雅诗兰黛有“小棕瓶”、SKII 有“神仙水”。

但是,研发投入在化妆品中是一个薛定谔式的存在,不少“黑科技”也只是营销鼓吹的砝码而已。

二、大牌下沉,上美腹背受敌

当初*日记在线上厮杀时,韩束还坚守线下。时移势易,如今情况开始反转。

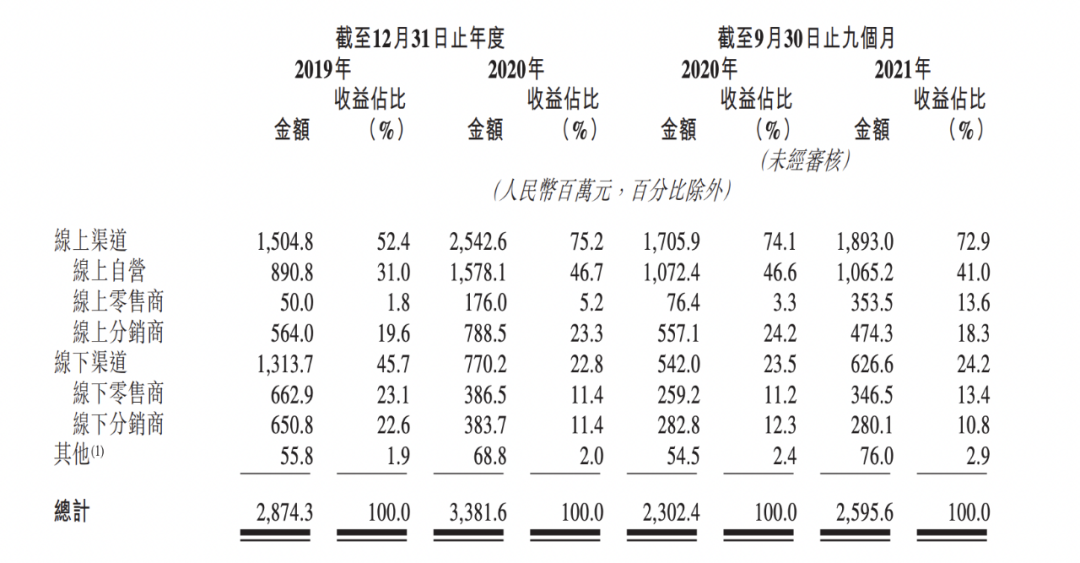

从上美集团的招股书中可以看到一个变化,其线上渠道的占比越来越大,主要以线上自营为主,线下渠道占比快速缩小:线上渠道和线下渠道收入占比分别从2019年的52.4%、45.7%变为2020年的75.2%、22.8%。2021年前三季度,线上渠道占比为72.9%,线下渠道为24.2%。

(图片来源:上美集团招股书)

但是,自下而上的路线好走吗?

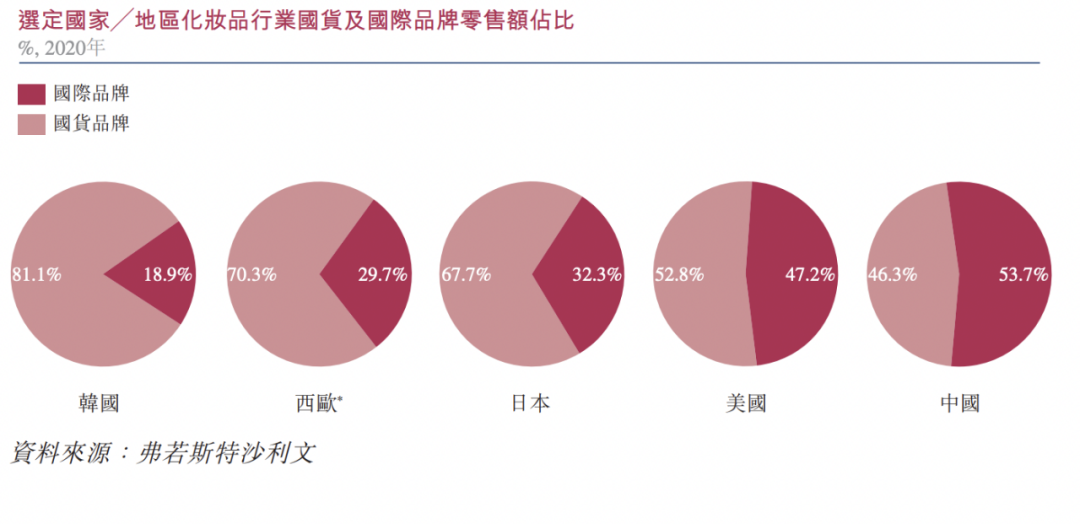

在化妆品领域,国外品牌长期占据我国主导地位。据数据显示,2019年Top5市占率企业均为外资品牌。国际大牌主战场是大城市,新国货的主战场也是大城市。在一二线城市的化妆品市场可谓是神仙打架。

(图片来源:上美集团招股书)

*日记凭借社交媒体的营销从线上脱颖而出,尽管品牌知名度快速打开,营收也节节攀升,但是却流血不止,2020年,其母公司逸仙电商净亏损达到了26.9亿元。

一二线城市头破血流,真正的逆袭还得看下沉市场。

根据CBNData消费大数据显示,一二线城市国货消费占46.3%,三四线城市占23.85%,增速分别来22.43%和45.79%。

尽管,电商进一步缩小了下沉市场与一二线城市美妆消费的差距,但线下店依旧是长期开拓市场的刚需。

欧莱雅中国大众化妆品部货架渠道全国销售总监韩峻表示:“城市越下沉,线下的金额越大。”

近日,美妆集合店HARMAY話梅宣布已完成近2亿美元C轮及D轮融资。去年11月,化妆品集合店KKV、THE COLORIST调色师的母公司KK集团递交上市招股书。在一二线城市,近年来化妆品集合店也是大火,下沉市场也不例外,但区域特色也非常明显。

“要说卖得好,还得是那种集合店,像金甲虫一直生意都比较好,店也很多。学生党大多可能比较喜欢去三福百货。”

万晓提到的”金甲虫”被称为四川大众版“丝芙兰”,里面的品牌除了金甲虫的自有品牌外,还包含大量大众平价化妆品品牌,价格从几十到数百元不等。据商业数据派通过大众点评查询,仅仅在宜宾主城区,金甲虫的门店就已经超过十家。相比之下,三福百货更加接地气,其中化妆品商品普遍百元内。

早在2019年,*日记就制定了“2020年走入三四线甚至五线的城市,走到小镇姑娘的身边”的计划。此前,*日记尝试在江门和普宁这样的三线城市开设了实体门店。据悉,这些门店在店铺面积、门店设计、选货等方面与一二线城市的门店几乎没有差别。

除了品牌自营店,如屈臣氏、金甲虫等CS渠道也是众多国货品牌的关键下沉策略。CS渠道凭借多品牌经营、体验式服务和选址贴近消费者等优势,能够帮助合作品牌有效开拓市场。

乱花渐欲迷人眼,在琳琅满目的化妆品店,小镇青年更需要通过试用充分感受产品,介绍指导来选择。

线下渠道是在下沉市场打响品牌的基建,线上电商渠道则是形成质变的关键。

不过,有创投人士分析,线上的流量竞争已经进入红海,预计电商营销费用增加、渠道红利将逐渐衰减,线下渠道的强体验性的优势将凸显。国产品牌的增长重点将是线下渠道。

如今,“众神下沉”反向操作,向下沉市场实体店进军。这种潮流,是否会让上美集团回心转意,再次加大韩束、一叶子线下渠道的布局,夯实在下沉市场的主权地位?

上升与下沉,上美集团现在是腹背受敌。