目前,国内的前三大换电企业奥动新能源、伯坦科技、协鑫能科,无一不是率先从出租车、网约车市场切入。

1月18日下午,宁德时代正式发布换电品牌EVOGO,进军下个新能源的风口“换电”。

EVOGO由三个产品构成:换电块,快换站,APP。

换电块就是动力电池部分,因形状被命名为“巧克力换电块”,这是宁德时代最擅长的 ,也是最核心的部分。每个换电块的重量密度超过160Wh/kg,体积能量密度超过325Wh/L,单块电池可以提供200公里左右的续航,且车主可以按需租借,根据自身需要租用1块或多块换电块。

快换站实际面积为3个停车位左右,换电时间约1分钟。每个快换站储备约48块换电块,可实现自动化换电。

宁德时代还公布了EVOGO“小绿环”家族的001号成员一汽奔腾NAT组合换电版,将选择10座城市启动首批换电服务。

发布会虽然只有短短11分钟,透露的信息点却比较多。宁德时代为什么选择这样的产品设计方式,为何选择率先切入出租车场景?宁德时代的换电模式到底能否走通?

靠兼容性,提高换电站使用率

关于换电模式的争议不断,其中一个就是兼容性问题。

当前运用于新能源汽车的电池虽然多为锂电池,但电池型号却因不同企业而五花八门,仅在《电动汽车用动力蓄电池产品规格尺寸》中就规定了145种电池型号,电池模组结构又因车型设计而不同。再加上国内暂无完全统一的电池标准,不同车企的车很难做到电池产品和换电设备上的共用。

据媒体报道,截至2020年底,北京等一线城市换电站的平均利用率仅为20%左右,而在车辆匹配的前提下,单一换电站的利用率达到60%至70%才能实现盈亏平衡。

因此,像宁德时代这样的非车企想要建立换电站,首先要解决的就是动力电池的兼容性问题,这会最终影响换电站的利用率。

在适配性上,宁德时代表示,巧克力换电块已经可以适配全球80%已经上市以及未来3年要上市的纯电平台开发的车型,并已实现了两个“一电多车”的场景,适用于从A00级到B级、C级的乘用车以及物流车。

据了解,蔚来即将投入应用的150kWh电池能量密度为360Wh/kg,在续航里程上要明显优于单块巧克力充电快。而这也就意味着,在其他因素相同的情况下,宁德时代的快换站充电频次要明显高于蔚来的换电站。

从产品设计上,就能看出两种换电站的目标截然不同。

蔚来的换电站目前只为蔚来车主服务,单个换电站的业务量完全取决于附近的蔚来车主数量,带有一定的售后服务性质,因此可以通过提供增值服务来获得收入。根据蔚来官网,蔚来车主可购买一年10800元的能量无忧套餐,享每月15次的一键加电等服务,即由服务专员驾驶待加电蔚来汽车到达充换电设施所在地开始加电。蔚来是为了满足其高端品牌的定位,用尽可能完善的服务、尽量少的次数去满足车主的电量需求。

但对于EVOGO来说,用户的粘性就要差很多,更需要通过提高使用率来确保盈利。降低换电的最小成本,提高换电频次——这就是宁德时代采用换电块模式、并按需租借的原因。

除换电块外,EVOGO的快换站也的确在换电效率上实现了突破。EVOGO快换站的单次换电时间为1分钟左右,相对于蔚来等其他换电站3-5分钟的换电时间,前者的换电效率要更快一些。随着换电模式的普及新能源车保有量的增加,更快的换电速度可以更好地应对换电需求大的时段和地段。

EVOGO相对较小的占地面积也需要更快地换电速度做支撑。受成本因素的影响,换电站一般不会采用太大的面积,这就导致可供泊车的位置有限,需要提高换电速度减少排队时间。蔚来将换电时间由8分钟降到4.5分钟,用了2年8个月的时间。

不过,换电站的换电频次还与换电站的充电效率有关。充电系统也是换电站的重要组成部分,若充电效率跟不上,也无法满足换电需求。但此次发布会上,宁德时代并没有公布快换站充电系统的相关信息,无法对此进行分析。

从已有的信息来看,宁德时代EVOGO虽然在续航里程上并不占优势,但凭借兼容性高的优势,或许能在使用效率上有所突破,在换电行业中还是具备一定的竞争优势。

避开主流车企,

为什么宁王也只能先进出租车?

当前,换电站已经在私家车、出租车、公交车、短途重卡等多个使用场景实现了应用,从宁德时代过去在换电领域的布局来看,宁德时代已经在以上几个主要方面都曾做过尝试,但直到此次发布会,宁德时代的换电品牌才真正获得落地的机会,这个机会来自于出租车领域。

据了解,一汽奔腾NAT是一汽奔腾面向出租、网约等出行市场正向开发的纯电动车型,新车推出的五款车型均为出租车打造:滴滴定制款、T3定制款、出租款、网巡一体出租款和市场拓款。

为什么是出租车?

首先,就算宁德时代站在产业链的顶端,在国内新能源电池有着近一半市占率的地位,也不能决定汽车整车厂商的动力电池系统如何设计。

由于电池属于汽车行业的核心零部件,电池动力系统是汽车的核心竞争力之一。这套系统的改变,会牵扯到整个汽车设计、生产、产品定位等一系列核心商业问题。目前是不可能为了并不主流的换电问题,做出大的改变。

另外,对于汽车整车厂商而言,一旦为了发展换电模式而统一电池标准,就意味着需要将一些核心技术平台开放,车企的竞争优势将会降低,因此不少大型汽车整车厂商要么想自己建换电站,要么并不想加入换电行列。

第二,换电站想要盈利,换电频次是一个重要的影响因素,而出租车、网约车的使用量更大。

“新能源出租车续航里程过短,中途不充电的话无法应对一天300至400公里左右的运营里程。”上海市第十五届人大代表、商会法律委员会主任,大众交通集团董事长杨国平表示,一辆新能源车一次充电即便是快充也需要四十分钟,慢充则要6个小时。这严重挤占了司机的营运时间,影响到他们的营运收入。

在城市内部的短距离出行方面,私家车解决更多的是通勤问题,使用频率和里程数本身就要低于需要长时间在运行的出租车或网约车。因此,出租车网约车的换电频次显然更多,对能源的补充效率要求也更高。

第三,出租车、网约车往往是批量定制,需求量大且性能要求不高。对于宁德时代来说,搞定1~2家汽车主机厂的某一条低端生产线,难度系数大大降低。

目前,国内的前三大换电企业奥动新能源、伯坦科技、协鑫能科,无一不是率先从这个市场切入。

截至2021年底,上海新能源汽车保有量已超62万辆。2021年9月,上海新能源车销量占比高达47.19%,远高于全国10%的平均水平,接近全球最高水平。不过相对新能源汽车的高速增长,能换电的汽车和换电站的数量都少的可怜。目前,上海采用换电模式的出租车已经超过2000辆,建成使用的换电站达到18个,另有在建和等电的换电站7个。

但这毕竟是一个相对小众的市场,宁王的入局,将会让出租车、网约车的竞争更加激烈。

除出租车、网约车外,重卡或许是宁德时代另一个希望突破的换电领域。据了解,在2020年7月,宁德时代与福田智蓝新能源合作打造换电重卡在北京交付,成为*国内重卡换电商业化应用场景。

重卡与乘用车不同,主要应用于城际运输等长距离运输领域,虽然在网点还未铺开的情况下,重卡还难以通过宁德时代的快换站获得较好得换电服务,但随着快换站在越来越多的城市落地,凭借现有的合作经验及市场竞争情况,重卡或许也将成为宁德时代未来的重要应用场景之一。

宁德时代的野心,不止在电池上

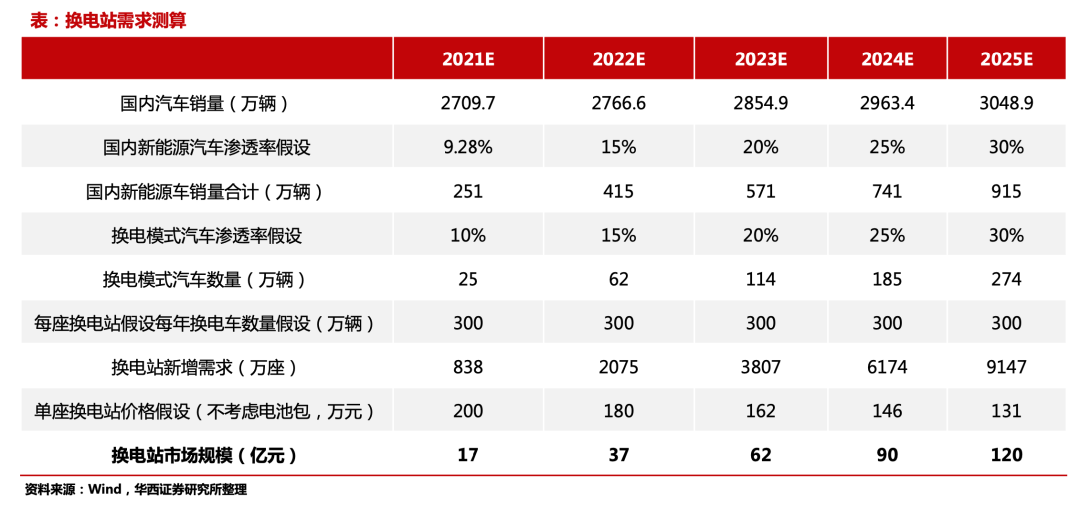

数据显示,2020年,我国已建成换电站数量555座,2021年我国已建成换电站约1200座,预计2025年,国内换电站新增数量达到9000座以上,由此推算,至2025,我国换电站市场规模将达120亿元。

2020年后,国家和地方均出台较多政策,鼓励在适应场景发展换电作为新能源基建补充,并不断出台标准规范行业,电池标准化的声音也越来越高。

换电的主要玩家也在积极扩大换电站规模。预计到2025年底蔚来换电站全球总数将超4000座,其中中国以外市场的换电站约1000座;奥动新能源计划5年内完成10000座换电站投建;国家电投到2025年计划新增总投资规模1150亿元,新增投资持有换电站4000座,新增投资持有电池22.8万套。

换电行业发展前景广阔,宁德时代作为换电行业上游的主要供应商自然也想多分一杯羹。但这对宁德时代的现金流提出了很高的要求,除宁德时代外,恐怕还没有第二家电池厂商敢直接涉及换电站。

换电本身是一种重资产的模式,换电站的建设成本、后期的人力、运营成本等都是不小的支出。

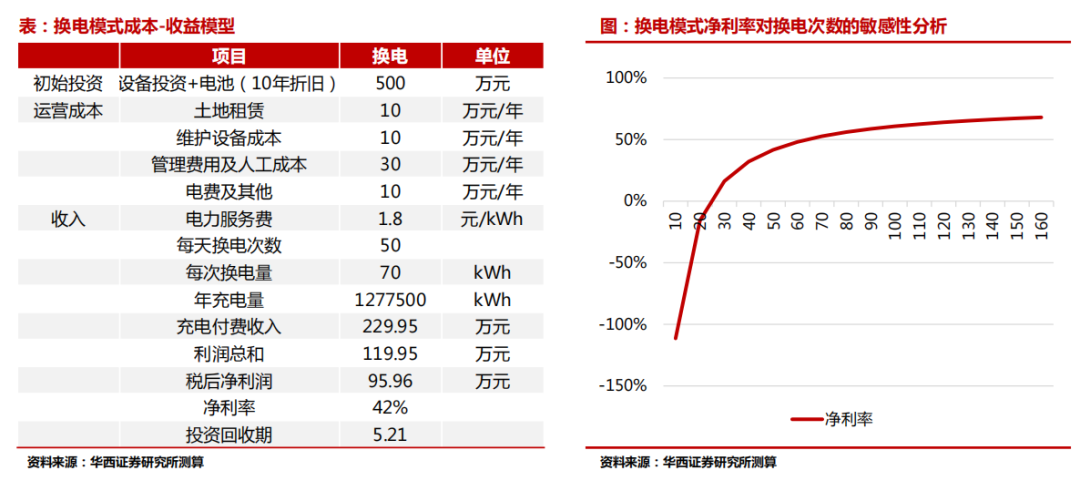

根据华西证券的模型,以固定投资(含电池)500万元,折旧年限为10年,土地租金和人工费用等运营成本为60万元/年,每次充电量为70kWh(乐观),充电服务费为1.8元/kWh计算,日换电次数需达到20次左右才能达到基本的盈亏平衡,在日充电次数达到50次的情况下,单个充电站的净利率可达42%,投资回收期为5.21年。

即便考虑到宁德时代在成本方面的优势,但在网点未铺开规模优势没有显现的情况下,宁德时代在日充电次数上可能会有达不到预期的风险,在充电服务费上也未必有优势,再加上各地商业用电的实际价格不同,前期投资回报的周期相对较长,这对宁德时代的现金流也会造成压力。

2021年前三季度宁德时代经营活动产生的现金流量净流入286.86亿元,同比增178.35%,截至9月30日,宁德时代货币资金为8.07亿元,较2021年底增18.00%。

另外,宁德时代自建换电站对自己的产能也提出了一定挑战。在宁德时代1月12日获审核通过的巨额定增项目的说明书中,宁德时代表示目前产能无法满足未来的市场需求,2021年前三季度宁德时代的总产能为106.41GWh,产量却已达103.54GWh。

除此之外,宁德时代布局换电行业或许还有其他打算。随着双碳目标开始逐步落实,*批新能源电池逐渐到了退役的时候,锂电池回收再利用越来越成为不少人关注的话题,布局换电站可以为宁德时代打开在梯次利用、拆解回收等产业链,将业务向产业链末端进一步渗透。

作为国内*个入局换电行业的电池生产商,宁德时代的换电之路能在多快走通值得期待,但无论结果如何,都将推动整个换电行业加快产品创新,从而推动行业发展。换电行业也需要更多来自换电产业链的其他领域的玩家入局,共同促进换电的健康快速发展。