1月4日,腾讯控股一笔幅度不大的减持交易引起了投资行业关注。

根据公告,腾讯宣布减持美股上市公司Sea(SE.US)约2.6%的股权,持股比例从21.3%降至18.7%。按照Sea1月3日收盘价估算,这笔交易变现金额约为200亿人民币。

腾讯表示,减持实现收益将用于其他投资及社会责任项目投入。同时,腾讯主动让渡了很大部分对Sea的投票权,投票权降至10%以下。

就在不久前,腾讯刚刚宣布减持京东。有市场人士猜测,历年来腾讯在投资领域极少卖出,两笔交易背后或存在一定的“策略”关联。

从2008年启动对外投资战略活跃至今,外延式发展成为腾讯大战略协同的重要一翼,腾讯投资也成为国内CVC行业的“样本”型机构。

腾讯一直强调长期投资战略定位,过去十多年间,市场常见的是其参与早期投资并连续多轮、持续追投某家企业,例如新能源小巨头蔚来汽车,芯片设计明星企业燧原科技等,背后都有腾讯持续追投的身影。

而今两笔罕见的减持交易背后,是否意味着腾讯的投资战略正在发生变化?

老牌CVC开启下半场:

调整成熟期资产组合,投资战略不变

腾讯接连减持两家持股公司,确实引发了市场一定程度担忧。

1月4日晚间,包括拼多多、B站等在内的多家腾讯持股公司,股价均出现不同程度下跌。

然而,剖析两次减持事件来看,在短时间的负面情绪宣泄之后,或许对于这一所谓的“罕见”举动,不妨采取更平和的心态看待。

在该次对Sea的减持中,腾讯强调,未来6个月内,无进一步出售计划,并将长期维持其于Sea的绝大部分股权,持续保持与Sea的现有业务合作关系。

以持股数量来看,减持后腾讯仍是Sea第一大股东。

事实上,相比减持的受关注程度,另一项被忽视的举动更值得关注——腾讯让渡了部分对Sea的投票权后,Sea创始人的投票权将超过57%。对于一家谋求全球业务布局的公司而言,Sea管理层显然对此乐见其成。

此前在减持京东时,腾讯同样强调,与京东的战略合作不变。腾讯还煞费苦心,罕见以“普惠式”分红方式减持,极大程度降低了减持对被投企业和市场的影响,同时也响应了当前共同富裕大方向。

当时腾讯对外的一些公开表述,也是对近期动作的一些解释。

腾讯相关负责人指出,“现在是适当的时间”——京东市值超过千亿美金,去年成功在香港二次上市,旗下的分拆业务也具备独立融资的能力。

腾讯还强调,“未来,仍会坚定不移地执行投资战略,以少数股权投资的方式连接最优秀的管理团队和公司。”

多年来,腾讯以少数股权投资为主的形式、“帮忙不添乱”的角色定位、看好后长期投资持续增持的方式投资了大量优质公司。

近期这两笔交易的确显示出腾讯投资在发生变化,但从两笔交易中腾讯的表态可见,变化只能说是投资策略的微调:一些曾经“买定不离手”的资产进入“成熟期”,可以适时调整投资组合了。

腾讯投资京东的故事在国内互联网圈广为人知,从2014年两家公司开启战略合作,直到2018年2月,京东旗下京东物流集团融资,腾讯曾多次积极增持京东。

Sea在国内的知名度没有京东那么高,很多人并不熟悉。这家中国人李小冬创办的新加坡互联网企业在2017年登陆美股,如今也已是名副其实的“千亿美元市值”俱乐部成员。中国在美上市公司中,只有阿里、京东、拼多多超过千亿美元规模,Sea也被成为东南亚“小腾讯”。

从2010年Sea创办第二年,腾讯就投资其中,持股近40%久居第一大股东之列。Sea拥有腾讯旗下《英雄联盟》等多个热门游戏的东南亚优先代理权。最近两年,Sea旗下游戏、电商、支付业务高速逆势发展,股价飙升近10倍,去年三季度,Sea还启动了高达63亿美元的再融资。

腾讯投资这两家企业的共同之处在于,都是早期投资,投资期一个8年、一个12年;都是位居第一大股东,但不控制不干预。在投票权方面,京东一直是创始人刘强东“说了算”,而Sea的创始人李小冬也一直拥有高投票权,如今更是随着腾讯的让步,投票权更进一步。

因此,对于这两家已然成熟发展的公司,腾讯完成“扶上马”的动作之后,减持不过是调整投资组合的常规举动,亦能助力被投企业探寻更广阔的成长空间。

中国CVC瞄准新方向——硬科技

抛开腾讯本身受到的高关注来看,对于普通的PE或VC股权投资机构而言,也会进行早期投资,但经历了企业上市前的蛮长等待期后,更常见的兑现收益方式便是在企业IPO时选择退出。尤其在PE圈,IPO节点被视为企业走入成熟期,是一条不成文的规则。

一般而言,腾讯这类CVC机构对被投企业成熟期的定义远远长于一般股权投资机构的界定,但长达数年的投资后,同样存在调整投资组合的需求。

有机构人士指出,没有投资机构的资产组合会一成不变,减持成熟期企业,投向更多需要现金流的领域或新兴的早期小公司,是非常常见的投资策略调整,外界夸大了对腾讯减持动作的解读。

“本次减持实现收益将用于其他投资及社会责任项目投入”,腾讯减持Sea公告中的这句话直接表明了其交易目标。

“利用投资的方式让自己与新兴的发展力量相连接,不失为一条清晰可行的第二增长曲线。”财经作家吴晓波近期点评CVC(Corporate Venture Capital,企业风险投资)企业投资时如是说。

从腾讯的公开表述看,硬科技初创公司会是其未来的投资重点,他们会“持续发掘新赛道、新机会,特别是前沿科技和实体经济数字化,将继续支持投资公司的独立发展和创新,并寻求对社会有长期价值的战略协同。”

据不完全统计,自2020年初至今,腾讯投资了超过100家科技企业,涉及云服务、人工智能、大数据、集成电路、医疗健康、自动驾驶、金融科技、区块链、生物技术和制药、智能制造等多个领域。

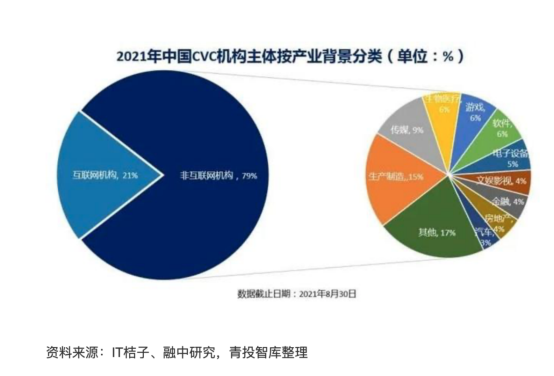

1914年,杜邦对通用汽车的投资,开创了企业风险投资的先河。中国CVC在千禧年后才起步,最近十年快速发展。根据IT桔子和融资中国的统计,截至2021年8月底,中国CVC机构数量超过750家,占国内VC投资市场的比重已接近两成,互联网CVC机构又在其中占比21%。腾讯投资、阿里巴巴、蚂蚁金服、京东、小米集团、字节跳动、百度和联想创投都是这两年活跃的CVC机构。

腾讯投资的发展演变也可以被视为中国CVC发展的一个缩影。

从2008-2018年前后,腾讯完成了在大文娱、电商、O2O等消费互联网领域的重要布局,这期间也是快速发展的中国CVC机构典型的“广撒网”阶段,阿里等互联网公司的对外投资也在高速扩张。

“主要由于互联网企业处于快速扩张发展阶段,其生态圈建设和多元化投资需求意愿强烈,因此,通过优质项目的投资加速扩张版图。”融资中国报告指出。

2018年可以视为腾讯投资的一个重要转折点,这一年,腾讯宣布全面拥抱产业互联网,提出要做企业的“数字化助手”,腾讯投资开始明显增加ToB投资。

此后,腾讯投资了数美科技、销售易、BOSS直聘、太美科技、博思软件等ToB类企业。其中不乏已经快速长大的“硬科技小龙头“,近期腾讯多轮投资的智慧医疗企业太美科技即将登陆科创板。

相对于消费互联网时代“资金+流量”的优势,To B投资更需要长跑和深耕,“硬科技”投资拼的是更是能力、眼光、以及扶持创新企业的决心和耐心。而科技类初创企业早期发展不确定性大、资金需求量大,也更需要愿意为创业者长期陪跑的投资机构。

一系列动作表明,在经历了“广撒网”巩固消费互联网生态的上半场,又开启产业互联网下半场之后,腾讯投资已经进入深耕期,在“硬科技”上下重注,新赛道挖掘新一批具有潜力的“成长型企业”。

助力实体产业是国家发展数字经济的战略目标,顺应时代潮流是投资的重要准则之一。

CB Insights的报告指出,2021年上半年,全球CVC交易总量为787亿美元,在疫情阴云之下,CVC融资记录仍然实现了同比133%的增长。相对比之下,中国CVC行业无论是起步还是现状都和国际有一定差距。

当下中国不少产业都面临着转型升级的挑战,CVC对内是企业链接新产业的重要通道,对外是新产业获得扶持的重要帮手,走入成熟期的中国CVC应肩负更多使命。