连续两年的高光表现使得新能源汽车板块预期基本已被打满,当行业的β收益耗尽之后,最明智的做法不再是梭哈躺平,而是寻找结构性机会“打猎”。

比如换电,一个刚刚起步却又直接影响电动车放量速度的产业。

1 必由之路

来自第三方机构的调查数据显示,性价比低、续航低、充电设施不完善、充电时间过长等是消费者拒绝购买电动车的几大主要原因。其中补能环节问题尤为突出,有近40%的消费者吐槽电动车充电太慢,补能体验远不及燃油车。

要解决补能问题,换电是一条必由之路。

换电是新能源汽车补能方式的一种,主要指通过集中型充电站对大量电池进行集中存储和集中充电,然后在电池配送站内集中对电动车提供电池更换服务。

之所以说是必由之路,是因为换电模式有着其他方式无法比拟的优势。

首先是补能速度。

即便在公共充电站的快充模式下,完成一次充电也需要30-60分钟。而如果采取换电池的方式,最短仅需3分钟,与燃油车加油速度拉平,解决了补能体验问题。

其次,换电可以保护电池。

快充虽然一定程度上缩短了充电时间,但快充模式下的工作电压大于电池电压,必然导致电池升温过快,长此以往,会给电池带来不必要的损害,而采取换电池的方式则完全没有这方面的担忧。

再次,换电可以缩减初始购车成本。

动力电池是电动车*的成本项,占比在40%左右。换电模式下,车电分离,消费者可以采用租赁电池的方式,不仅极大地减轻了购车负担,还顺带解决了电池折旧和车身折旧差异较大的错配问题。

最后,换电可以缓解电网的用电压力。

当电动车大面积普及之后,巨大的用电量必将对电网产生压力,而换电站集中充电的方式可以错开用电高峰,原理类似储能,起到调峰的作用。

集众多优势于一身,早在十几年前,特斯拉、Better place等企业就在海外推行换电模式,与此同时,国内也同步在一线城市试点换电站。但十几年过去了,换电产业始终以爬行速度前进。

直到今天,整个行业才真正从导入期进入了成长期。

2 万事俱备

制约换电普及的因素有两个,一是行业标准,二是电动车保有量规模。

不同整车厂和电池生产商推出的产品口径不一,包括电池尺寸、接口等,千奇百怪的型号直接影响了换电的运营效率和消费者体验。

2011年,国家电网曾试图组织建立统一的换电标准,但当时国内动力电池行业刚刚起步,技术不成熟,格局不稳定,统一起来的难度本身就很大。加上当时主要依赖财政补贴,统一标准意味着利益重新分配,面对主导权的变更,各方一直未达成共识,最终只能不了了之。

上层建筑没有统一,经济基础也不具备。

换电的刚性成本支出较大,根据协鑫能科的测算,乘用车换电站单站投资额约500万,重卡换电站的投资额甚至要达到千万级别。单个换电站每天服务次数上限约为400次,实现盈亏平衡,利用率必须提高到20%。

换句话说,要想实现换电站的商业化运作,必须有足够的电动车规模支撑,这在新能源车发展早期是根本做不到的。

上述两大问题,现在都已不是问题。

首先,动力电池行业大局初定。

宁德时代是*龙头,占据了国内市场的半壁江山,具备了统一标准的基础。另一方面,财政补贴陆续退出,之前的利润纠纷问题也扫除了。动力电池包的标准化将有效推动电动车的普及,符合各方利益,产业层面已经形成了共识。

政策也不再摇摆。

2020年,《政府工作报告》将换电站首次纳入新基建范畴,随后频发公文,确立换电模式的地位和发展方向。今年11月1日,GB/T40032-2021《电动汽车换电安全要求》正式实施,这是换电行业*个基本通用性国家行业标准,被市场解读为产业发展的真正拐点。

另一边,电动车的超预期起量也为换电站的商业化运作铺平了道路。

2021年,随着燃油车的全面式微,新能源车在中国市场开始急速爆发。最新的数据显示,今年1-11月,国内新能源车累计销量达到299万辆,同比大增166.8%。

前11月,国内新能源乘用车的渗透率从去年的5.8%飙升到15%,在不到一年的时间里翻了一倍还多。更值得注意的是,目前环比数据依然维持高位,11月单月,国内新能源乘用车的渗透率高达20%。

产业经济学视角下,一项新产品的渗透率轨迹呈现S型曲线特征,按照挪威电动车的普及过程,当渗透率越过10%的阀值后会高斜率拉升。以此为标尺,国内电动车市场已经进入高速放量期。

作为最有效的补能方式,换电的爆发也就挡不住了。

3 年化翻倍

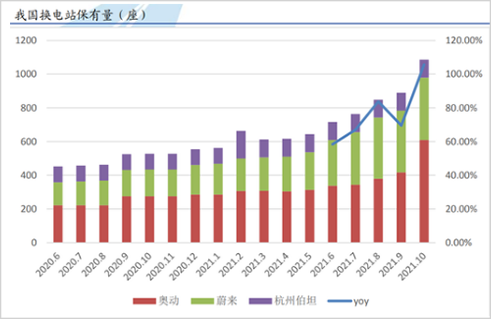

截止今年10月,国内共计建成换电站1086座,虽然总量不大,但却是同比翻倍的增长速度。

向前看,未来几年整个行业大概率仍将以年化翻倍的速度前进。

根据东方证券的数据,到2025年,国内换电车型保有量预计将达到500万辆左右;到2030年,这一数字有望接近4000万辆。

在此基础上,到2025年,大约将有2.2万座换电站落地。届时整个设备市场的规模将达到700亿,运营市场规模有望达2631亿,2021-2025年CAGR(年均复合增长率)超100%。

换电设备会随着换电站规划的落地率先起量,当换电模式的普及度提升后,换电运营市场的空间会逐步打开。两大市场展开的先后顺序也是投资布局的顺序,正如5G的“炒作”逻辑是按照产业链依次向下推进一样。

先看设备市场。

A股上市公司中*确定性机会的是山东威达。

2017年,山东威达与蔚来共同出资成立了昆山斯沃普,该公司是蔚来二代换电站的*供应商,且目前已经开始放量,今年4月以来,蔚来投入使用的二代换电站均出自昆山斯沃普。

往前看,蔚来计划在2025年建成4000座换电站,以目前的规模,还有8倍增长空间,毛利润空间超10亿。山东威达持有昆山斯沃普44%的股份,仅考虑蔚来这一个客户,山东威达就能从昆山斯沃普拿到超4.4亿的毛利润,作为对比,山东威达2020年的毛利润总和也不过5.4亿。

同样进入收获期的还有科创板上市公司瀚川智能。

作为先发的换电设备制造商,瀚川智能今年宣布已经研发出换电设备样机,并且得到了多家客户的认可。技术是公司*的看点和竞争力,包括设备的识别精确性、传动稳定性和装配高速性层面,瀚川智能都是业内*水平。

相较于设备市场,运营市场群雄逐鹿、大局未定。

目前的头部参与者主要是奥动新能源、蔚来、杭州伯坦三家企业。市占率层面,截止到今年10月,奥动占了总市场的56%,蔚来占了34%,杭州伯坦占比为10%。

▲图片截取自中航证券

现在并不代表未来,一大批有实力的企业正在加紧布局换电站,最后真正能成事的大致有两个派系:整车厂和“国家队”。

整车厂领域,东风、北汽、长安、上汽、吉利等企业相继宣布加码换电;“国家队”层面,国家电网、国家电投、中石化等巨头纷纷发布规划,均要在“十四五”期间建设4000座以上的充换电站。

一项新技术的落地必然伴随资本的增殖,但整个过程的演化节奏却要严格按照逻辑来展开。

复盘智能手机的发展历程,当市场销量达到2亿部之前,整个“果链”的股价基本都在向上爬坡,但越过2亿部这个坎之后,β收益消失,内部开始明显分化。在技术上继续保持精进的领域依然有价值增长空间,其余赛道则大多陷入停滞。

鉴往知来,新能源汽车虽然尚未达到量的瓶颈点,但预期已经提前给足了,板块整体抬升的空间越来越小。未来资金的关注点将集中在技术增值和扫除产业瓶颈这两大环节。

所谓产业瓶颈环节,是指如果该领域不突破,那么整个行业就将无法继续发展。作为新能源汽车的刚需配套,刚刚起步的换电市场就属于瓶颈环节。

换电站的属性类似于现在的加油站,目前国内加油站数量大概在11万座左右。长远来看,即便2025年之后,换电市场依然有很大的增长空间,行业能见度极高。