年轻人一边卷来卷去,一边越来越会生活。

低脂低糖低卡已经成为年轻人的标签。无糖可乐、元气森林都成了年轻人解决口腹之欲的必备品。还有酒类,啤酒、鸡尾酒等低浓度酒精变成了他们的“刚需”,甚至还造就了当下的微醺时代。

根据《2021网民身材焦虑报告》调查显示,54.1%的网民对自己身材不够满意,46.4%的网民认为现阶段的自己需要减肥,其中有36%的人愿意尝试低卡低脂的零食。年轻人购买低卡低脂食品的主要动机是减肥,第二原因是预防肥胖。

酒精也成为了年轻人减肥的阻力之一,既享受微醺又追求健康,让无醇酒精进入了大众的视野,但年轻人似乎并不买账。

2021年下半年,国内无醇精酿啤酒品牌「新零」完成数千万天使轮融资,由高瓴创投领投,沧澜资本跟投。

虽然在「新零」创始人孙晓楠看来,无酒精啤酒是消费升级与消费者需求变化后所出现的必然产物,但一个残酷的现实却是:在微醺市场中,无酒精啤酒依旧难以撼动当前的市场。

年轻人不再相信“0添加”

可以说,无糖可乐、元气森林等大热无疑是满足了年轻人追求“健康”的需求,让饮料市场不再以口味角逐市场份额,在这一变化之下,诸多标榜“0添加”的新品牌涌入了这个赛道,并迅速占领了市场,成为饮料市场的佼佼者。

但遗憾的是,“0添加”营销虽然成就了很多新品牌,却也难逃“翻车”的宿命。

众所周知,将这一营销模式推到风口浪尖的是元气森林,而让其备受争议的原因,也始于元气森林的0糖转低糖事件,这直接导致诸多年轻人再难相信“0添加”的宣传。

即使是真正的“0糖”,他的本质也是用天然代糖或者人工甜味剂代替蔗糖和高果糖浆。例如,无糖可乐中添加了很多人工甜味剂,三氯蔗糖、山梨醇、阿斯巴甜代糖…不下十种。

有研究发现,人工甜味剂对肠内微生物起不良影响,同时会增加大脑对糖分的需求欲,达到一定的摄入量后,会对肝脏的代谢造成负担,增加胰岛素抵抗,引起身体发胖。

也就是说,相比于减少蔗糖的使用,无糖所使用的人工甜味剂对人体带来的损害更甚。这无疑违背了年轻人追求健康的初衷。

而和“无糖”比起来,诸多啤酒新品牌的“无醇”概念无疑师出自元气森林。但这种营销玩法,已经无法让年轻人如当初追捧元气森林一样“上头”。

首先,选择喝酒的年轻人很多就是为了追求微醺感,相对于无醇啤酒,显然普通酒类是更好的选择,而不喜欢喝酒的人群,饮料会是更好的选择;其次,无醇啤酒的口感和普通啤酒存在差距,无法做到完全复原;最后,无醇啤酒的目标人群是只能是儿童、女性和老人,有非常明显的局限性。

无醇啤酒品牌“新零”一直对标元气森林,根本上来说,两者之间除了营销模式类似,也在某种程度上同属一条赛道,但“新零”想要复制元气森林却并不容易。

无醇啤酒,困于“无醇”

无醇啤酒横跨饮料行业与酒类行业,这种野心勃勃的定位,看似市场广阔,但实际上更像一种桎梏。

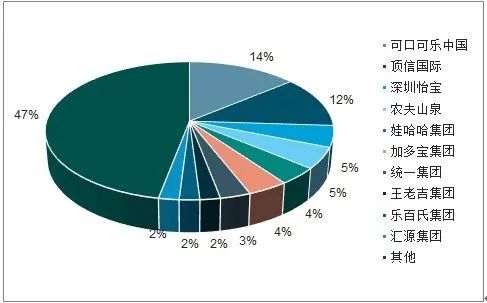

饮料赛道中,新锐品牌和老品牌之间的较量从未停歇。老牌企业如康师傅和统一作为茶饮企业的龙头,在2019年占据茶饮市场份额的61.1%,但在新品牌农夫山泉、茶π等的冲击下,“两超多强”的局面逐渐消失,取而代之的是百花齐放的盛况,元气森林便是在此时迅速崛起,造就了一批跟风者。

根据艾媒网数据显示,预计2024年中国软饮料市场规模有望达到13230亿元,基础品类如蛋白饮料、果汁饮料、固态饮料等在2014-2019年复合增速不足3%,而包装饮用水、功能性饮料、咖啡饮料等仍以两位数增长,其中包装饮用水和即饮茶饮料的市场份额占半成以上。

新品类的迅猛发展,意味着老品类正在被迫退出市场竞争。比如固体饮料,其发展速度相对较慢,再加上新茶饮的出现,让其市场份额严重缩水,虽然疫情期间的销量有所回涨,但也无法扭转其逐渐被替代的现状。

这无疑让无醇啤酒看到了巨大的机会。

然而,无醇啤酒其实很难明确的界定它应该是酒类还是饮料,或者两者兼顾。但不论是哪一种界定方式,在年轻人薛定谔的养生常态下,都意味着不够“纯粹”,导致其将直接面临饮品和酒类两大行业的竞争。对于喜欢喝酒和不喜欢喝酒的年轻人,无醇啤酒都不会是*的选择。

饮料赛道的发展如火如荼,新旧品类交替,但很明显,无醇啤酒难以撬动饮料市场,只能成为边缘化产品。而如果想在酒类行业中占据市场份额则更为不易。因为面对红酒、白酒这两大品类,啤酒的市场份额本就相对较小,再加上国外品牌的竞争,无醇啤酒的局限性显而易见。

根据行业预测数据显示,2021年国内啤酒总产量约为3530万千升,实现利润175亿,同比增长30.7%。其中青岛啤酒Q3财报中显示收入267.7亿,同比增长9.62%,而百威亚太中国市场1-9月实现收入增长17.5%。

从啤酒市场份额来看,五大龙头华润啤酒、青岛啤酒、百威亚太、嘉士伯和燕京啤酒的市占率高达93.9%,无醇啤酒作为新品类,想要在众多其他品牌中脱颖而出,没有那么容易。

毕竟,诸多酒水饮用者对于无醇啤酒的*印象,往往是带着一股质疑:无醇啤酒还是酒吗?

所以,无醇啤酒由于酒精度数极低,饮料市场和酒类市场中都能看见它的身影,但也正因为“无醇”,所以无醇酒精的定位反而并不明确,面对饮料和酒类品牌的两面竞争,对手实在太多。

微醺市场,需要“无醇”吗?

那么,既然酒类和饮品两大行业很难收获市场,正在逐步发展壮大的微醺市场,似乎成了无醇啤酒*的赛道。

清吧、小酒馆、居酒屋…欢声笑语中夹杂着吐槽的声音,这就是年轻人下班后的消遣,预调鸡尾酒、梅酒、果酒、露酒、果啤…成了消费者最热的选择,尤其是颜值高且度数偏低的鸡尾酒,更是受到了年轻人的偏爱。

9月,“小酒馆*股”海伦斯上市,直接点燃了微醺市场的热度,一时间小酒馆变得炙手可热,成为年轻人微醺的去处之一。

小酒馆中,清一色的啤酒和鸡尾酒,还有可乐威士忌,这些酒精度不高口感不错且价格低廉的产品,才是微醺市场的宠儿。10元款的瓶装啤酒、果啤、奶啤的销售量在2020年高达6117万元,计算下来平均每天的销售量至少达16759瓶,这也说明越来越多的年轻人在选择低度酒。

为了迎合这一届年轻人对低度酒的喜好,新品牌呈涌现潮,梅见、红动、三生石等新锐品牌迅速崛起,2021年*季度天猫、淘宝销售渠道上,2449家酒类品牌销售额增速100%及以上,其中低度酒品牌多达1415家,占比57.8%,远超白酒、啤酒销售额。

品类极其丰富的低度酒,为喜欢喝酒又不愿喝醉的年轻人们打造了独属于自己的微醺市场。显而易见,无醇啤酒的加入只是使得原本饱和的市场更加饱和,想要博得头筹乃至改变整个市场的格局并不容易。

虽然消费者对于啤酒的接受度较高,但口感偏甜的酒类对年轻人来说更加有吸引力。从数据中可以看到,梅子酒的增长率超过400%和1000%,果酒类也超过120%和400%的增长率,这意味着,年轻人在慢慢偏向购买果酒和清酒,毕竟,相对于啤酒的苦涩,果酒和清酒更加好喝。

再者,无醇啤酒的价格其实并不平价,以青岛无醇啤酒12罐136元的价格为例,普通青岛啤酒12罐的价格仅售57元,海伦斯的6瓶的价格也仅售46.6元,相比较下来,很多对价格敏感的消费者可能不会购买。其他品牌的无醇啤酒一罐的平均价格也大都在10元以上,这导致了多数无醇啤酒销量普遍偏低,更不乏“口味一般,不好喝”“口感微苦”的评价。

以此看来,微醺市场对无醇啤酒的接受度并不高,低度酒虽然受到年轻人的偏爱,但在市场饱和度较高的情况下,无醇啤酒很难引起他们的兴趣。加之无论是线上的新零售品牌还是线下的小酒馆赛道,竞争都尤为激烈,留给无醇啤酒机会并不多。

“0糖0卡0酒精”的噱头造就了元气森林,但这一模式并不能把无醇啤酒塑造成为第二个“元气森林”。由于其本身的定位不够明确,在激烈竞争中无法凸显优势,就目前来看,无醇啤酒想要在新消费时代获得市场还有很长的一段路要走。