经过疫情大爆发,受医保控费和医药集采政策的影响,医药板块在2021年出现大幅回撤。

但医药产业作为典型的“长坡厚雪”赛道,似乎没有所谓的天花板。

进入21世纪,创新药、CXO、高端医疗器械、基因以及生命科学等细分领域的发展如火如荼。

我们注意到,一些“专精特新”企业更能成为引领产业创新的领头羊,由此带来的投资机会层出不穷。

1 长坡厚雪遇上“专精特新”

1943年,美国心理学家马斯洛在《人类动机理论》一书中提出了人类需求的5个层次,其中生存是人类最基本的需求。随着经济快速发展,财富增加,人们对生命健康的需求与日俱增,而疫情的爆发和蔓延又让这种需求更加凸显。

与此同时,“七普”数据显示,我国60岁及以上人口的比重达到18.7%,其中65岁及以上人口比重达到13.5%,趋近深度老龄化社会14%的占比标准,我国正在加速进入老龄社会。

人们对健康甚至生命“永无止境”的追求,是医药产业发展的“永动机”。

经过几十年的积累,中国逐步成长为全球医药产业的增长源泉和创新基地。医药产业*科技含量,国务院、工信部提出的“专精特新”与其高度契合。

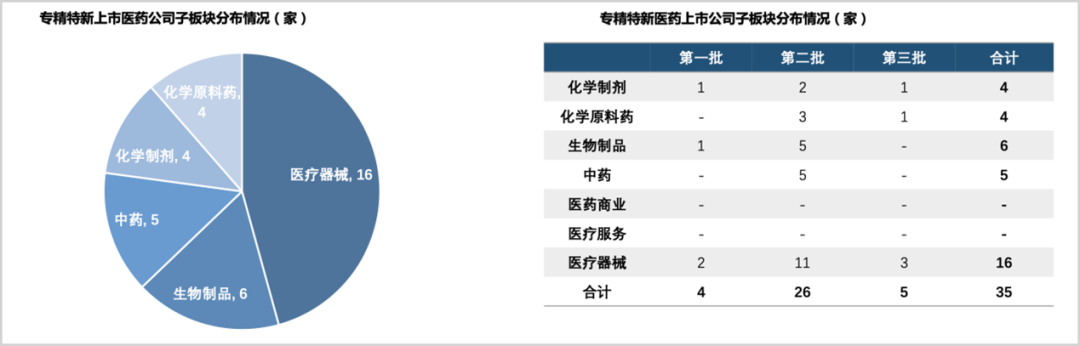

其中,专业化对应化学原料药,精细化对应化学制剂和医药商业,特色化对应中药和医疗服务,创新化对应医疗器械和生物制品。

据机构数据显示,我国医药行业市场规模由2011年的7431亿元增长至2020年的17919亿元,年复合增速为10.27%,高于同期GDP的复合增长率。

目前,中国已稳居全球第二大医药市场。据预测,由于疫情带来新的产业需求,2021年我国医药产业将继续保持增长趋势,医药行业市场规模将达到18858亿元。

大浪淘沙,经过一轮调整周期,“专精特新”医药企业有望率先复苏,走出泥潭。

2 遴选龙头

工信部公布的*二三批专精特新企业名单中,医药行业共有35家上市公司入围。

▲资料来源:中航证券

对比来看,专精特新上市公司的收入利润体量普遍低于行业平均水平,行业地位并不显著,但是其成长性和盈利能力高于所在行业,研发投入明显高于行业均值。

医药产业已经迈进了“向研发要未来的时代”,创新药领域就有着著名的“双十”定律:一款创新药的研发成功需要耗时十年时间,花费十亿美元。

近20年来,依靠强大的研发实力,医药领域涌现出一批后起之秀,吉利德、再生元、illumina(因美纳)等企业的崛起,重新改写了行业格局。

有数据显示:全球在研创新药物将近2万个,美国占50%,欧洲占40%,中国只占3%。可以说,我国已经是全球医药产业重要的一极,但医药创新研发水平仍有待提升。

因此,这些独具特色的专精特新企业更加值得关注,其中的佼佼者也有望成为市场瞩目的焦点。

01

2014年进入核医药领域的东诚药业(002675.SZ),通过多次并购完成从诊断用核药到治疗用核药的全产业链布局,是A股市场稀缺的核医药标的。

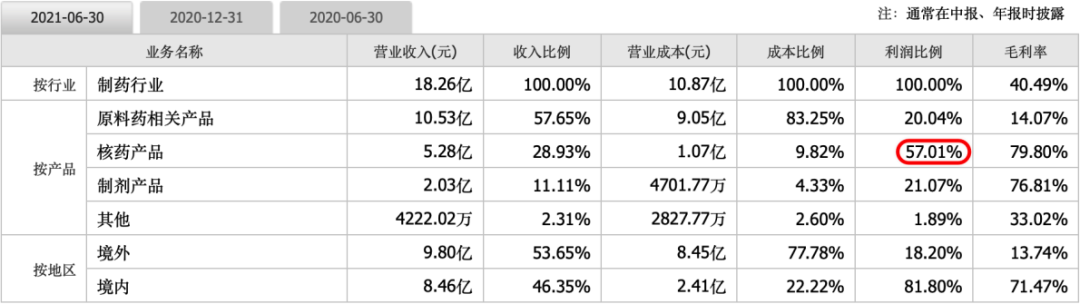

核医药行业具有天然的高技术壁垒,以及创新药高成长的特征。率先完成全产业链一体化布局,东诚药业建立了令竞争对手难以逾越的门槛。如今,公司核药板块利润占比已达57%,已经成为其*利润来源。

▲数据来源:东诚药业2021H1财报,同花顺iFinD

02

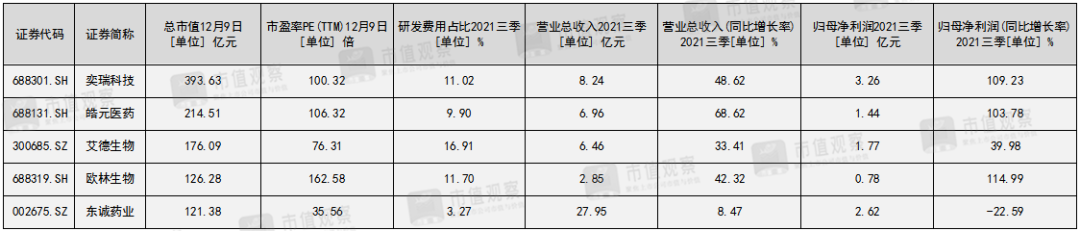

癌症是人类第2大杀手,死亡例数和发病例数逐年上升,催生出肿瘤诊断“黄金赛道”,艾德生物(300685.SZ)就是该领域的“扛把子”选手。

公司的四大核心技术全球*且完全掌握在自己手中。公司目前有23种基因检测试剂通过国家药品监督管理局(NMPA)以及欧盟CE认证。

不仅在国内,艾德生物的产品还打入了发达国家,是中国企业中真正得到发达国家市场准入和商业化的佼佼者,其产品在韩国、日本进入医保,还是阿斯利康、辉瑞、礼来、强生、恒瑞等国内外知名药企的合作伙伴。

03

综合集成电路、高端材料、电光技术和医学等多学科,X线探测器是一个门槛极高的行业。

数字化X线探测器龙头奕瑞科技(688301.SH),就是全球为数不多且能够掌握核心技术的生产商之一,公司已经掌握非晶硅、IGZO、CMOS和柔性基板四大传感器技术。其产品打入了柯尼卡、锐珂、富士、西门子、飞利浦等跨国巨头的供应链。

▲奕瑞科技四大核心技术,资料来源:公司官网

04

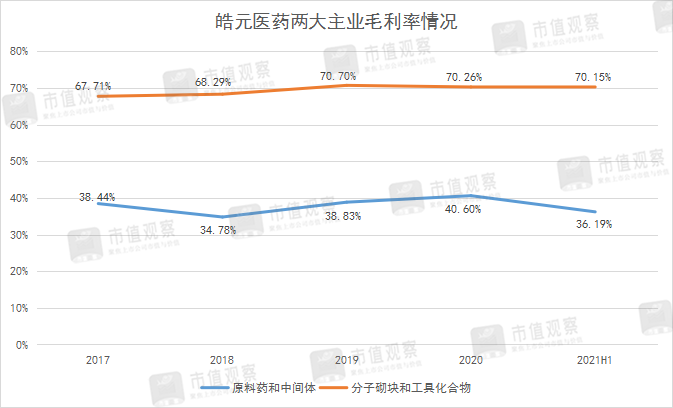

CXO一直是医药板块*确定性和成长性的细分领域,今年以来调整幅度也最小。皓元医药(688131.SH)虽然体量较小,但却是一家拥有差异化特色的CDMO企业。

公司专注小分子药物研发和生产领域,是国内为数不多的集前端、后端为一体的研发企业。前端业务为分子砌块和工具化合物,后端业务包括原料药和中间体,以及CDMO业务。药明康德、正海药业都是公司客户。

创新药CDMO开始发力,公司以ADC创新药为突破口,依托自主开发的高活性毒素(包括业内公认难度较大的MMAE和MMAF)为客户赋能,帮助荣昌生物的纬迪西妥单抗(RC48)上市,该项目也是我国*临床ADC一类抗癌新药。

05

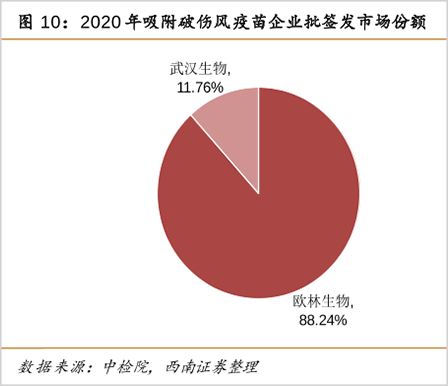

破伤风疫苗领域也诞生出一家“专精特新”企业——欧林生物,其在国内率先开辟破伤风疫苗疾控中心市场。

目前国内只有欧林生物和武汉生物生产吸附破伤风疫苗,欧林市占率接近九成,优势十分显著。但这也造成了公司对破伤风疫苗依赖度高达98%,当前欧林生物正在研发新的疫苗序列,研发管线涉及10个品种,其中5个为Ⅰ类创新疫苗。

欧林生物还是国内*开展重组金葡菌疫苗研发生产的企业,目前正在进行Ⅱ期临床试验。

金黄色葡萄球菌被称为“超级细菌”,目前全球范围内尚未有上市的疫苗,欧林生物有望填补世界级空白。

可以看出,五家企业各具特色,都有其行走江湖的“独门秘诀”。不仅具备了医疗行业持续成长的β,也有自身独特的α。

3 新机遇

11月11日,在2021年国家医保药品目录谈判中,药企再度遭遇“灵魂砍价”。

一款原本70万元一针的罕见病药品,经过八轮价格谈判,最终以低于3.3万元每针的价格成交。国家医保局谈判代表张劲妮一句“真的很艰难,我眼泪都快掉下来了。”上了三次热搜,足见国家对医药改革的重视。

药品降价,普惠于民,医药集采是大势所趋。在集采扩容的背景下,许多医药企业遭遇产品价格和企业市值的“双杀”,医药股在2021年一片凄风惨雨。

面对集采的“常态化”,医药板块的投资逻辑已然生变。即便作为资本市场的长青树,医药投资也要有所取舍,把握重点。

▲数据来源:Wind

一方面,集采重压下,医药价格重挫,只有优质龙头企业才有机会“以量换价”,抵御降价风险,在大变革中赢得未来。

5家医药“专精特新”优质企业中,东诚药业和奕瑞科技所在的核医药及X线探测器领域,本身就具备天然的高壁垒,而两家企业分别通过产业链一体化战略,以及强大的技术实力,将自身的护城河拓宽加深。

比如东诚药业不仅有核药的研发和生产能力,更将业务延伸至终端的核药房,这正是东诚战略落地的“秘密武器”。因为核药房集核药物的生产、管理、配送、服务于一体,是核医药最重要的管理和生产平台。

由于核药的半衰期短,因此其生产和销售离不开核药房的建设、生产、及时配送。核药房的建设需要严格的监管和认证,目前,国内形成了东诚药业和中国同福成双寡头竞争的格局。

截至10月底,东诚药业规划了28个核药房,已有25个核药房取得辐射安全许可证,14个核药房投入运营。未来两年,东诚运营的核药中心将超过30个,基本覆盖国内九成以上的人口。

相比“国家队”中国同福,东诚药业的布局速度更快。在一线城市,两家企业相互竞争。而在安徽、河南、山东、河北等地东诚*供应,具有区域错位的优势。

目前,东诚药业核医药产业利润占比超过57%,毛利率接近80%,高于原料药和制剂业务。今年以来,公司利润出现下滑,主要是原料药和制剂业务的拖累,核医药仍处于快速发展阶段。上半年,核药业务实现收入5.28亿元,同比增长31.95%。

与此同时,公司研发管线充足,包括阿兹海默症诊断、心肌灌注显像、帕金森诊断、肝癌治疗等序列。

涉足上游、整合下游、布局前沿,东诚药业董事长由守谊更放出豪言:“东诚药业要成为核医药领域的阿里。”力图成为国内稀有的核医药全价值链产业平台。

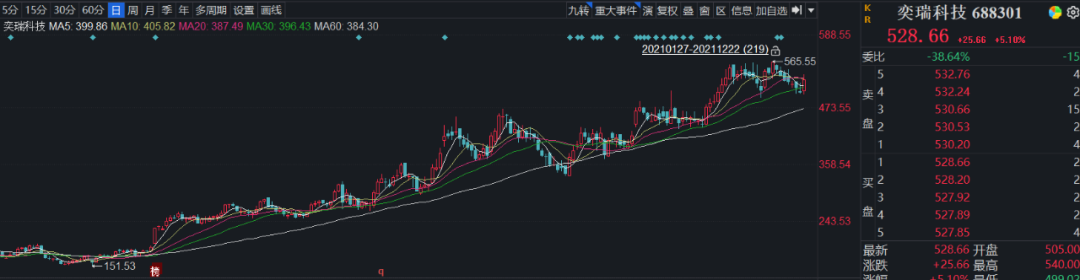

同样在高门槛领域遨游的奕瑞科技,其产品集合了芯片、医疗、光电等技术,股价不仅未随医疗器械板块进行调整,今年以来股价反而上涨超2.2倍。

▲图源:同花顺iFinD

公司业绩持续超市场预期,前三季度归母净利润3.26亿元,同比增长109.23%,毛利率和净利率均达到历史新高。除了医疗行业稳定增长外,工业和齿科为公司打开成长新空间。特别是工业领域具备耗材属性,半导体、动力电池、消费类电池、安防检测有望成为重要增长点。

还有一些医药企业具备“集采免疫”属性,因此抗风险能力更强,CXO就是集采下最“硬气”的行业。

单纯以原料药生产为主的CMO企业潜力受限,受集采影响很大。皓元医药原料药和中间体产品中,替格瑞洛、阿哌沙班、托法替尼三个品种纳入第三批集采,今年上半年集采落地,虽然企业原料药和中间体同比收入增速达到了95.81%,但毛利率却比2020年下降了4.41个百分点。

▲数据来源:公司财报

因此传统的CMO企业均在寻求向CDMO模式转型,后者从临床早期就开始参与新药研发,并为药企提供高附加值的工艺流程及优化(Development)解决方案,形成“定制研发+定制生产”,这种模式的抗集采风险能力就更强。典型的案例就是凯莱英,其更多地承担了创新药的生产,也因此维持了多年的业绩高增长。

目前,皓元医药储备库中拥有4.75万种分子砌块和工具化合物,实力不俗。并且公司已开始向高附加值进发,以ADC创新药为突破口,完成我国*临床ADC一类抗癌新药的上市,就证明了公司的实力。

另外两家企业的特色也十分明显,主要体现在技术实力,艾德生物扎根肿瘤精准诊断,技术上达到国际*水平,占据院内市场七成的份额,甚至超过行业大牛罗氏,优势地位难以被撼动。其余的国内企业,像燃石医学、泛生子都还处于亏损状态。

肿瘤筛查行业属于典型的“长坡厚雪”,*的风险还是集采,这也是公司股价持续低迷的原因。当然,集采并非猛如虎,艾德生物只需静候集采靴子落地,考虑到公司的市场地位,“以量换价”足以期待。

占据国内近九成破伤风疫苗市场的欧林生物,则有望强者恒强。

集采的前提条件是“临床用量较大、采购金额较高、临床使用较成熟、多家企业生产”四个特点,但我国破伤风疫苗厂商只有两家,凑不齐三家竞标,所以这款毛利率高达97%的产品尚不会纳入集采。

此外,欧林生物对金葡菌疫苗寄予众望,如果研发成功,将攻克世界级难题,直接打开增长天花板,市场对公司原创研发能力的估值将有跃进式的提升。

新医改持续深化、技术创新迭代加速、资本狂热依旧,医药产业机遇与挑战并存。

百舸争流中,既有像恒瑞、迈瑞、药明康德等规模庞大的巨舰,又有具备差异化优势,在自己所处领域一马当先的轻舟。

一线大厂外,蓦然回首,不妨侧目给予细分领域的“专精特新”小龙头更多的关注,这些企业的爆发力和创新能力丝毫不弱于他们的前辈们。