听起来并不“性感”的建材行业,其实已经诞生出过不少大牛股。

即便今年大幅调整,这三年来东方雨虹涨超4倍、三棵树7.5倍、坚朗五金高达15倍……

防水材料、建筑涂料、五金件,听起来并不如芯片、新能源汽车、互联网那般充满想象力,但其成长性并不弱。防水龙头东方雨虹近3年的净利润复合增长率为31%,坚朗五金更是高达68%。

今年以来,由于地产调控影响,跟地产紧密相关的建材板块表现不佳,随着地产政策适度回暖,建材板块还值得“淘金”吗?

1

还有戏吗?

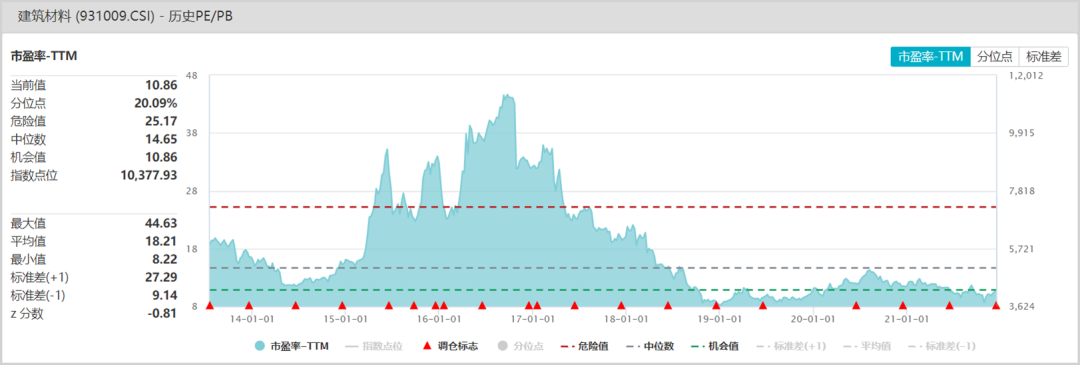

建材跟地产休戚相关,地产行业严调控的阵阵寒风,也令建材板块持续回调。中证建筑材料(931009.CSI)指数自年内高点至今下滑超10%,市盈率(TTM)被打到不足11倍,处于历史低谷期。

▲图源:Wind

房企暴雷的新闻不绝于耳,导致行业投资、拿地、开工出现下滑,需求下降引发市场担忧建材行业未来几年的发展态势。

长期“剩者为王”的理论,也抵不过短期的资金出逃,板块回撤也在所难免。

不过,硬币的另一面,市场对地产后周期的悲观预期已经充分反映,而且地产政策正适度回暖,地产企业合理的资金需求正在得到满足。

此前,央行和银监会表态,要保持房地产信贷平稳有序投放,维护房地产市场平稳健康发展。

11月9日,中国银行间市场交易商协会举行的“房地产企业代表座谈会”被认为是房企融资的一个转折点,此后房企信用债发行明显提速。

继保利、招商蛇口在银行间市场发债后,12月1日,碧桂园和龙湖的债务融资计划已被受理。可以看出,房企发债融资环境的改善正从央企流向民企地产企业。

与此同时,建材行业中的中小企业加速出清,建材行业集中度上升,头部企业迎来抢占市场的良机。

此外,基于建筑材料的技术积累,头部企业逐步拓宽新应用场景,光伏、汽车、消费电子、化妆品等拥有广阔的下游空间。

要知道,建材新材料已被纳入“中国制造2025”十大关键领域,行业中已经涌现出五家专精特新“小巨人”企业。

在板块调整期,可能正是遴选具有技术特色的“专精特新”企业的好时机。

2

建材“专精特新”五虎

在高新技术日益迭代的加持下,建材行业正焕发出新的生机。

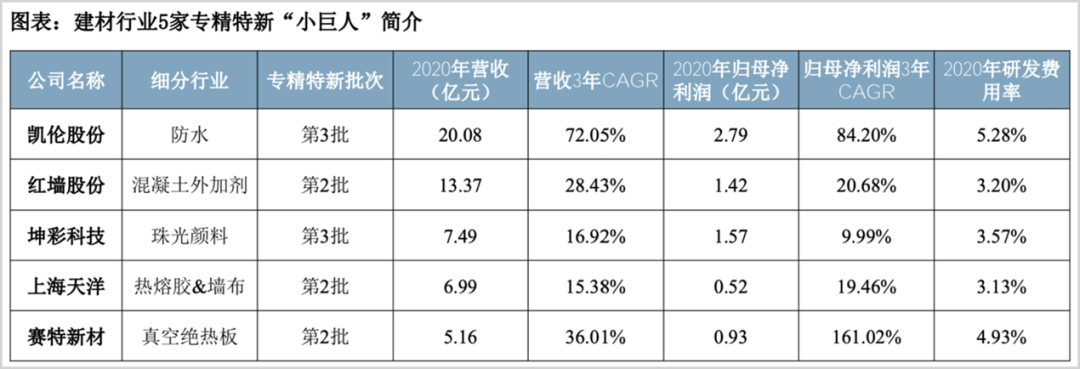

根据梳理统计,建材行业共有5家专精特新“小巨人”上市公司,分别是凯伦股份、坤彩科技、红墙股份、上海天洋和赛特新材。

▲数据来源:企业公告,中信建投

这5家企业保持了较好的成长性,主营防水材料的凯伦股份、真空绝缘板的赛特新材归母净利润3年复合增长率都超过了80%。

而且,作为年营收低于20亿元的中小企业,5家公司去年研发费用率均在3%以上,凯伦股份超过5%,都十分重视技术研发。

分行业来看,防水材料已经进入行业洗牌期,小企业出清,而拥有技术和规模优势的头部企业不断开疆拓土,行业集中度不断提升。

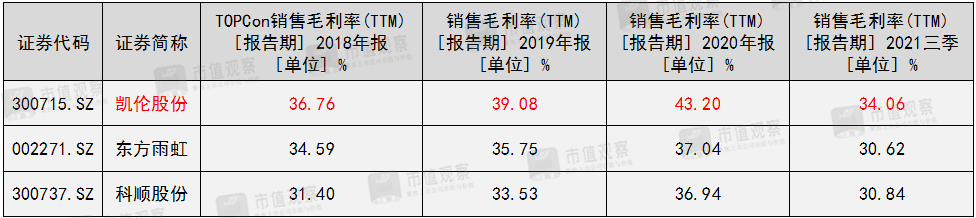

▲数据来源:Wind

2018年至今年三季度,凯伦股份毛利率都要高于规模更大的东方雨虹和科顺股份。主要原因在于凯伦押注技术附加值更高的高分子防水卷材,盈利能力更强。

坤彩科技则是全球第三大珠光颜料供应商,市占率为3.2%。珠光颜料是一种颠覆性高档颜料,属于战略新兴产业。

其下游应用场景广泛,券商预测未来5年全球珠光颜料CAGR有望达到18.73%,2025年全球规模将增至446亿元。而更高档的化妆品级和汽车级珠光颜料占比将有望提升至30%左右。

红墙股份是混凝土外加剂三强企业,也是建设雄安新区的核心供应商,目前全国预拌混凝土行业10强中有6家选择红墙的产品。

在塑型粘接材料领域飞出一家专精特新“小巨人”企业——上海天洋。其产品涵盖了光伏材料、家装建材、电子材料、新能源汽车材料以及热熔环保粘接材料。

上海天洋采用了“一体两翼”的发展策略,扩大既有热熔胶业务优势的同时,在反应型胶粘剂和热熔墙布等新领域加快拓展步伐。

赛特新材是真空绝热板行业的*龙头,市占率超过30%,是第二名松下的3倍还多。2020年在科创板上市,公司业务十分聚焦,绝缘板收入占比超过96%,下游主要应用于保温(冰箱、冷柜)和冷链物流(医用及食品保温箱、自动贩卖机等)领域。

可以看出,这5家“小巨人”企业特色各异,在残酷的市场竞争中,都有其独当一面的优势。不过建材行业对资金的吸引力相对平淡,要想在资本市场中取得“出挑”的表现,必须拿出令人眼前一亮的功夫。

3

如何掘金?

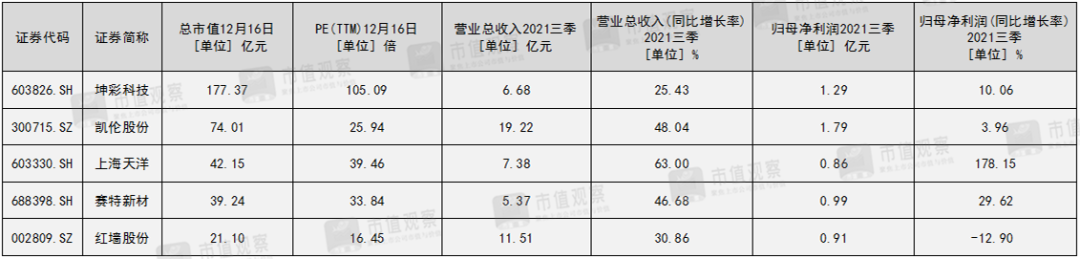

估值层面来看,五虎中除了坤彩科技PE超过百倍外,其余企业估值相对合理。

▲数据来源:同花顺iFinD

建材新材料属于“中国制造2025”十大关键领域,而且,今年以来“专精特新”企业逐渐受到资本追逐。

而上述五家都基于自身技术特色进行新的开拓,这些布局有望打开巨大的成长空间。

凯伦股份的策略是主攻高分子防水卷材,该产品上半年营收占比达到74.67%,毛利率为38.85%,远高于东方雨虹同类产品的33.06%、科顺股份的31.51%。

而且凯伦还在大手笔扩产,六大生产基地陆续落地投产,其2020年产销量同比提升74.94%和78.28%。高端产品逐步扩产面世,其高毛利率优势有望延续。

与此同时,凯伦在上游降成本,下游扩销路。一方面和同行的北新防水、科顺股份成立合资公司,统一采购,降低原材料成本;另一方面,和万科、新城控股、中海等50家房企达成战略合作伙伴关系,并计划在未来三年将经销商数量将扩大到1500家。

防水材料是典型的地产后周期行业,受地产调控影响较大,资本市场也是闻风色变。

因此,同行企业都期望拓展新的应用场景,凯伦股份就将其高分子防水材料应用在分布式光伏屋顶,公司计划和联盛新能源共同研发“全生命周期光伏屋顶”(CSPV)系统,有效满足光伏发电系统25年以上防护需求。

从地产行业到光伏产业,想象空间立刻被打开了。

市盈率(TTM)105倍的坤彩科技,今年的业绩增速并不明显,股价在经历了2020年翻倍的涨幅后,处于区间震荡状态。

市场赋予其如此高的估值,主要看重其转型路径。珠光颜料属于化工材料细分行业,通过技术革新,坤彩科技迈向更广阔的无机颜料市场,成长天花板从百亿直接膨胀至千亿。

这背后*的助力便是公司研发的盐酸萃取法,坤彩科技由此成为世界首家利用萃取法实现规模生产的企业。

▲盐酸萃取法和传统制法的对比

来源:国家知识产权局,中信建投

目前,坤彩科技正在跑步扩产。2018年,第三代萃取技术正式大规模生产,10万吨化妆品级、汽车级二氧化钛项目已经于去年底投产;年产50万吨二氧化钛、40万吨三氧化二铁计划于今年建成,这一产能直接在原先基础上扩张了一倍。

▲数据来源:公司公告,中信建投

坤彩科技目前超百倍的估值较高,根据机构预测,其2021年净利润为2.96亿元,对应PE为63倍;2022年净利润预计为7.26亿元,对应当前市值的PE为26倍;2023年净利润15.05亿元,对应PE为12倍。

由于其扩产部署基本在今年底陆续投产,因此坤彩科技的看点应该在明后年,这也是其股价在今年持续区间震荡的原因。去年翻倍涨幅基本反映了扩产预期,未来还要看业绩的落地情况。

身处混凝土添加剂行业,红墙股份受地产和基建周期影响很大,股价周期波动强烈。红墙股份的看点在于第三代高性能减水剂,其增速明显高于水泥及混凝土,拥有独立成长逻辑。

根据预测,2025年外加剂市场空间将达到1180亿元,其中减水剂将有望翻倍增长,市场规模上升至840亿元。

近年来我国外加剂市场集中度有所提升,由于环保标准提升,小企业不断退出,生产厂家由5000~6000家锐减至1000多家。前十大企业市占率进一步提升至30%左右。拥有技术和规模优势的红墙股份优势地位有望进一步增强。

此外,红墙股份联手中海壳牌进军上游精细化工,投资5.4亿建设年产28万吨环氧乙烷及环氧丙烷下游精细化工项目。

公司今年业绩不佳,主要就是因为上游化工原材料价格上涨,上半年,聚醚/聚酯单体价格上涨了11%,丙烯酸上涨了33%。

红墙股份选择从外加剂向上游产业链延展,一是形成上下游一体化,有利于降低成本;二是构建了新的增长点,打开了新的增长空间。

乘着光伏、新能源车、消费电子的东风,上海天洋自2020年以来业绩大爆发。

今年前三季度,其光伏EVA封装膜增长56%至1.94亿,已成为公司第二大业务,客户包括正泰、东方日升等行业头部公司。

随着光伏度电成本持续下降,光伏保护装置的价值日益提升。光伏发电需要常年经受风吹日晒,而光伏胶膜需要保证太阳能组件25年的使用寿命,是不可或缺的核心辅材,它的需求不受到光伏电池技术线甚至硅料、组价价格的影响。

EVA胶膜市场四大玩家分别是福斯特、斯威克、海优新材和赛伍技术,占有率为55%、13.54%、10.36%和4.37%。

作为追赶者,上海天洋和行业龙头还存在一定差异,毛利率为14.73%。不过在,扩产和提价后,盈利能力将有望持续提升。

▲数据来源:企业公告,同花顺iFinD

目前公司已经新开工了4条光伏胶膜产线,今年的产能预计增加2760万平米。此外,为应对上游原材料价格上涨,公司自9月15日起,光伏封装膜提价35%,保证盈利水平。

电子胶亦是一大蓝海市场,国产替代空间广阔。上海天洋先后收购了信友86.96%的股份、泰盛科技65%的股权,成功打入华为、欧菲光、舜宇光学等企业的供应链。前三季度,公司电子胶业务大幅增长103%。

由于轻量化和隔音的优势,汽车高性能胶被广泛应用,上海天洋的产品得到宁德时代、国轩高科、一汽等企业的认可,汽车用胶业务未来将让市场眼前一亮。

此外,上海天洋的其他业务也处于高速增长状态。前三季度,胶粉胶粒收入增长67%,热熔墙布增长72%,胶膜领域的市占率更是直接提升了近10%,收入增长84%。

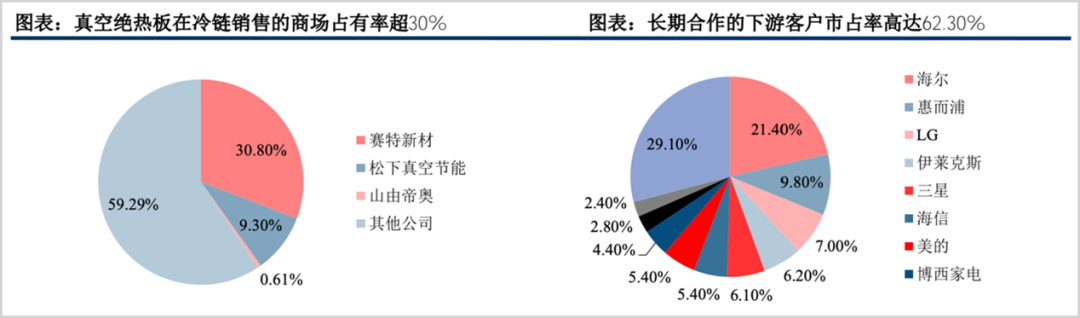

和上海天洋多业务驱动的模式不同,赛特新材业务聚焦在真空绝热板。在冷柜和冷链领域,赛特优势明显,其市占率在30%以上,远高于松下真空节能的9.3%,山由帝奥的0.61%。

并和海尔、惠而浦、LG等企业建立了长期的合作关系,在8家龙头冰箱企业的市场占有率高达62.30%。

▲数据来源:企业公告,中信建投

冷链在国内属于蓝海市场,除了食品运输外,疫情带来的疫苗等医疗冷链运输需求,将是一个巨大的市场,作为行业*龙头,赛特将充分享受行业成长红利。

建材行业的竞争正从中低端向高纬度转变,高端产品将进一步提升其盈利能力,而光伏、汽车、消费电子等下游应用场景的扩容,给这些企业打开了新的增长空间。