导读

面对需要共同应对的气候危机,人类正在寻找发展的方法来解决发展中的问题——用创新和科技来推动解决气候问题。“气候科技”这一概念,也应运而生。《气候科技的未来》旗舰报告,由硅谷银行与浦发硅谷银行联合发布,聚焦中 美市场气候科技领域,以数据为驱动,深入洞察该领域的创投动态、企业发展,并展望气候科技的未来前景。

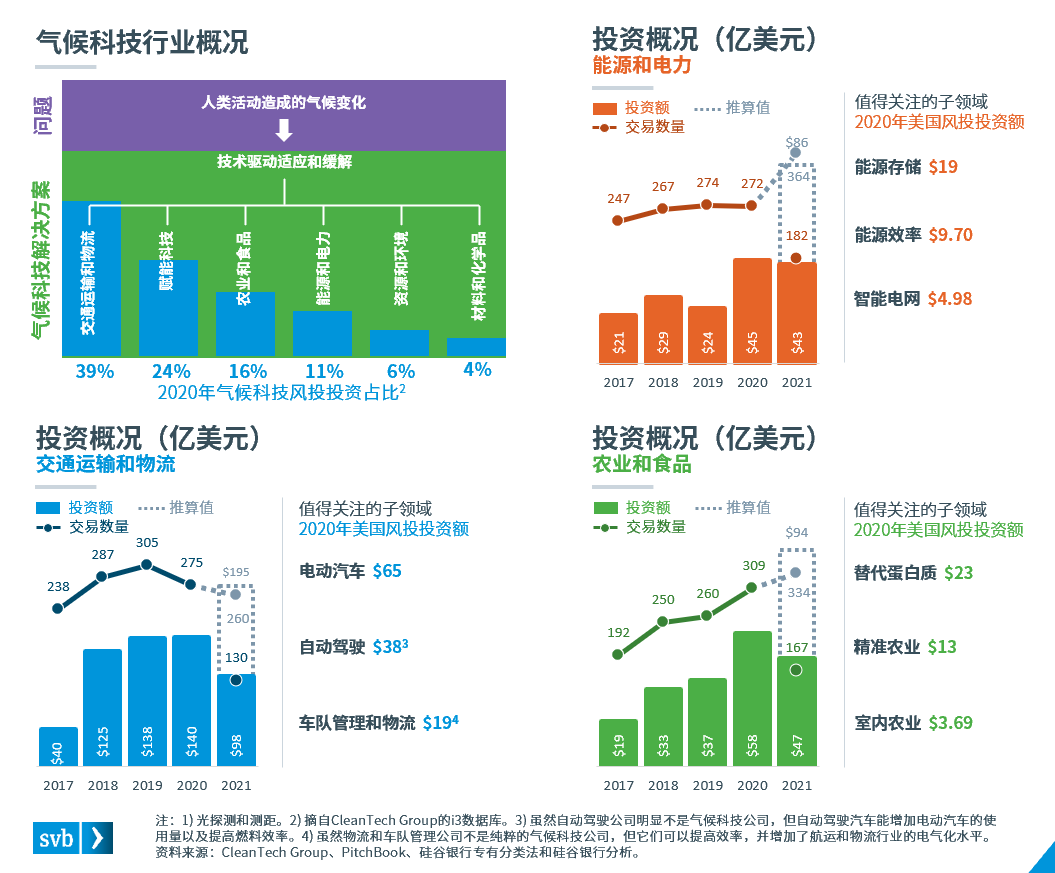

报告指出,气候科技广泛应用于运输和物流、农业和食品、能源和电力、资源和环境、材料和化学品等基础行业。大部分风投资金主要分布在交通运输和物流、农业和食品以及能源和电力这三个领域的气候科技应用。环境、社会和治理(ESG)已成为LP投资时优先考虑的指标。

行长序言

同一片苍穹之下,“气候科技”为构建人类命运共同体助力

受气候变化影响,极端温度、干旱和破坏性天气事件已经变得更加频繁和严重。据保守估计,到2050年,气候变化可能将造成全球逾77万亿美元的经济损失,至少有1.4亿人将被迫迁徙。

面对人类需要共同应对的气候危机,我们相信,人类正在用发展的方法来解决发展中的问题,正在用创新和科技来推动解决气候问题。“气候科技”这一概念,也应运而生。作为全球科创生态发展的推动者和枢纽,硅谷银行和浦发硅谷银行团队在中 美两地都留意到,气候科技正广泛应用于运输和物流、农业和食品、能源和电力、资源和环境、材料和化学品等基础行业。大部分风投资金主要分布在交通运输和物流、农业和食品以及能源和电力这三个领域的气候科技应用。环境、社会和治理(ESG)已成为许多LP和GP投资时优先考虑的指标。

2021年,美国聚焦气候科技产业的风投基金募资额有望达到创纪录的210亿美元,投资额预期达到490亿美元,同样有望创下新纪录。而在中国,碳达峰已被纳入“十四五”规划工作布局中的关键一环,引导经济结构、能源利用和清洁能源发展将是关系到可持续发展的重点任务。我们欣喜地看到,公众的支持、政策导向和投资者的关注将加速资本配置,且有望更快将气候科技解决方案推向市场。

同一片苍穹之下,仰望清朗星空是人类共同的梦想;“科技向善”、“资本向善”已经不是一句口号,而是科创生态圈正在发生的深刻变化和发展趋势。我们将持续关注气候科技可持续发展的道路,助力科创经济参与共同构建“人类命运共同体”。

——陆珏

浦发硅谷银行行长、硅谷银行亚洲总裁

气候科技行业蓬勃发展

十多年前,清洁技术类公司的投资泡沫破灭,其中包括了薄膜太阳能、生物燃料和能源存储等行业的公司。此前的这一波清洁技术热潮主要集中在硬件密集型的技术,这一类技术开发周期较长、落地风险较大。经济大衰退之后,水力压裂技术的发展(如用于获得更便宜的石油/天然气)、中国太阳能产能的扩大、以及较低的硅成本都对美国清洁技术公司的营收有一定影响。因此,投资机构在2006年至2011年期间向清洁技术类公司投入了约250亿美元的资金后,纷纷割肉离场。投资机构损失惨重,2007年后注资的被投公司中,90%的回报率为负。

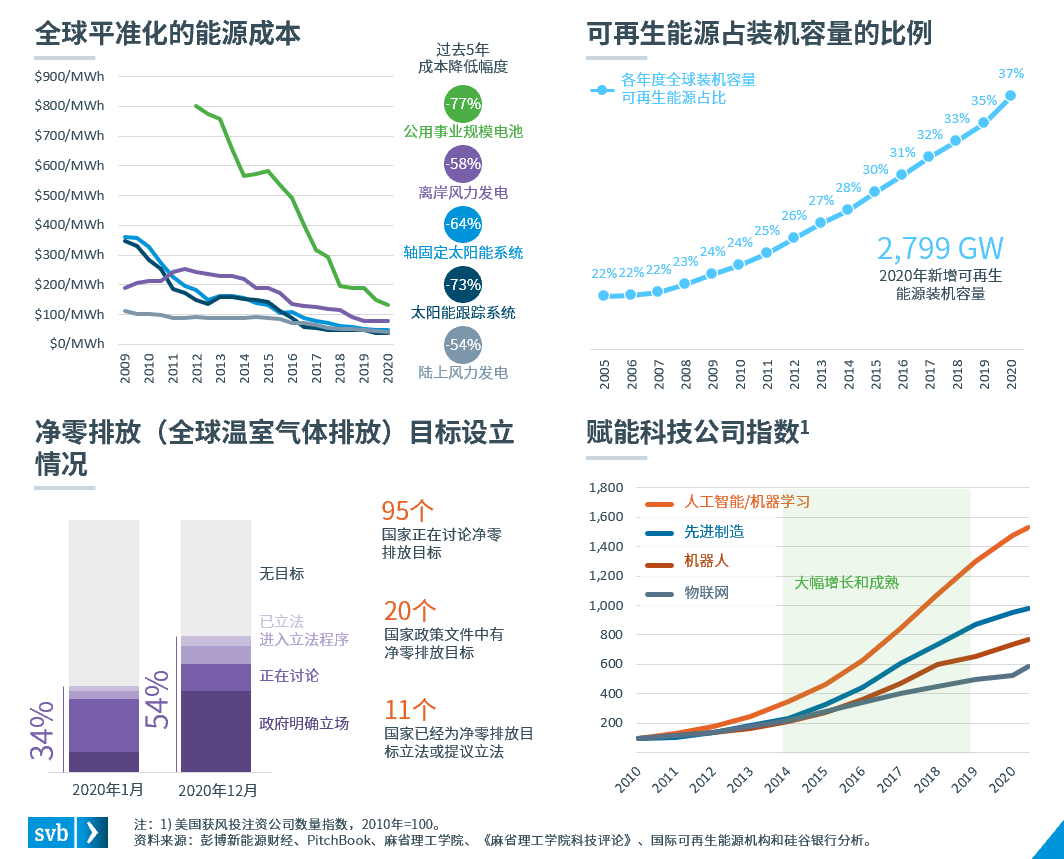

如今的形势已有了根本的转变。太阳能、风能和储能成本下降,较化石燃料更具竞争力。诸如人工智能、机器学习和先进制造等赋能科技也更为成熟,有助于提升新一轮气候科技公司的竞争力,并更好地适应全球政治环境。由人类活动而引发的气候变化已成为全球问题,已设立减排目标的全球温室气体排放占比达54%。对于新成立的气候技术公司而言,利好的法规支持和愿意为其气候科技买单的消费者都越来越多了。

破解气候危机

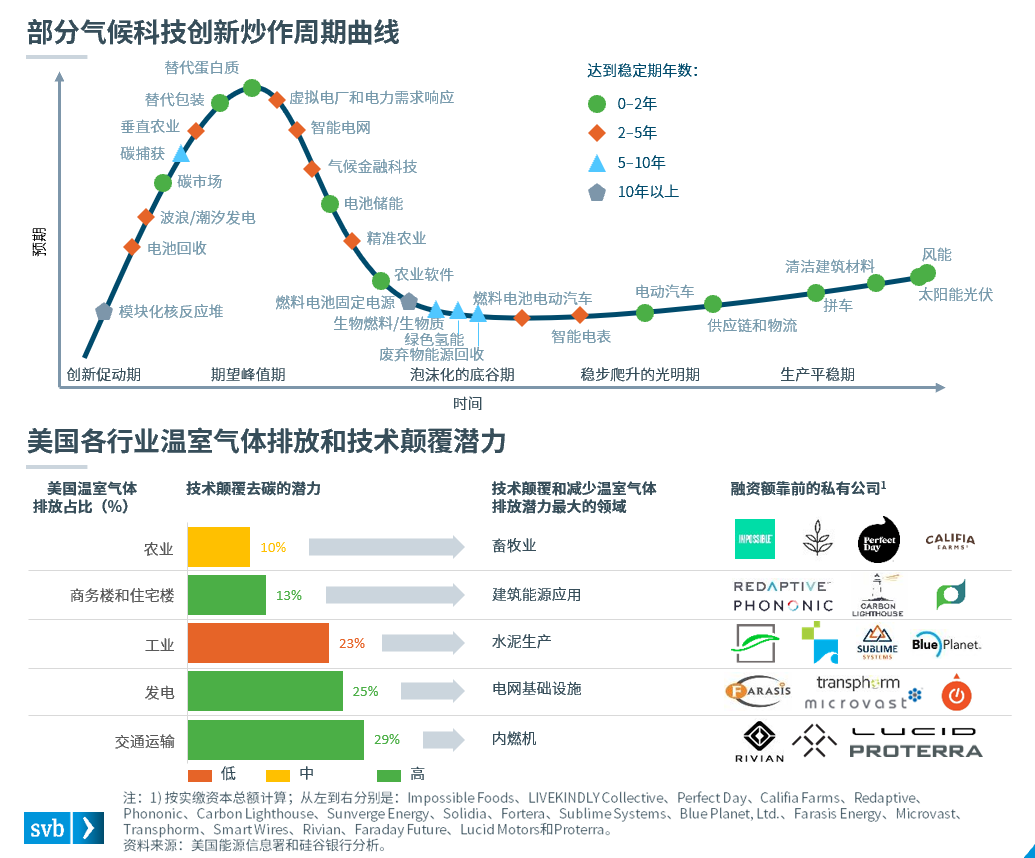

去碳经济的深入发展需要每个行业都做出许多改变。大部分专家认为,电网去碳与电气化相结合,是实现减碳目标的最快途径。能源和电力行业的碳排放量占全球总碳排放量的73%。风能、太阳能以及电池储能等关键技术,正在进入生产平稳期。这个阶段创新的特点是不断提升效率和降低成本。因此,可再生能源在未来十年将会加速对化石燃料产能的颠覆。

可再生能源解决方案可以替代大部分交通运输、商务楼和住宅楼使用的能源。至少短期内,这些领域去碳的应用潜力*。高温工业生产和畜牧业的减排挑战严峻且前路漫漫。这些科技密集型行业处于创新的前沿,需要大量的资金和时间来实现规模经济。

气候科技行业逐步升温

气候科技广泛应用于运输和物流、农业和食品、能源和电力、资源和环境、材料和化学品等基础行业。大部分风投资金主要分布在交通运输和物流、农业和食品以及能源和电力这三个领域的气候科技应用。其中,赋能科技吸纳了近四分之一的投资,包括人工智能(AI)和LiDAR传感器。虽然自动驾驶或车队管理软件等技术可能不会直接改善气候,但它们所会产生的积极影响(例如加速电动汽车的应用)有利于减少温室气体排放 。交通运输领域,受特斯拉和Rivian融资成功的推动,电动汽车公司获得了大量注资。能源领域,储能解决方案公司获得了大部分投资。电网整合了更多的可再生能源,交通运输日益电气化,对长期储能和新电池化学领域的投资将增加。农业和食品领域,随着世界人口的增长和肉类生产的成本更加高昂,蛋白质替代公司将在Beyond Meat和Impossible Foods融资成功的推动下脱颖而出。

气候科技公司财务状况

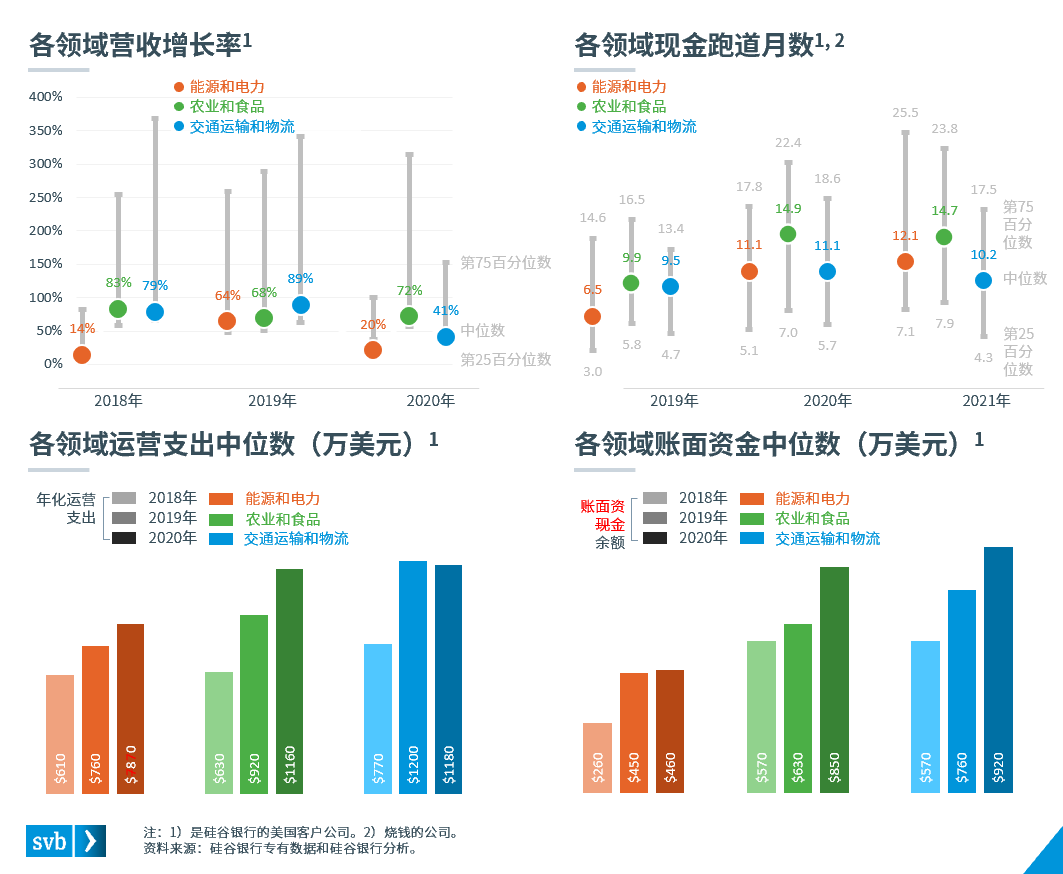

2017和2018年间,美国气候科技行业风投投资额增长了一倍多,2020年攀升至创纪录的350亿美元。投资的增长让气候科技公司账面资金充裕,且现金跑道普遍延长,但仍略低于传统科技公司水平。例如,企业软件公司的现金跑道时间从11个月到18个月不等。()。

相比之下,因为大部分获得注资的公司仍处于早期阶段,尚未实现盈利,所以营收增长起伏不定。2020年,食品和农业领域公司的账面资金增加,但受新冠疫情影响,消费者对交通运输的需求减少、对农业能源使用减少,许多气候科技公司和全球其他经济领域一样,面临低速增长的压力。随着需求的减弱,企业更加注重在垂直领域加强管理、减少支出。

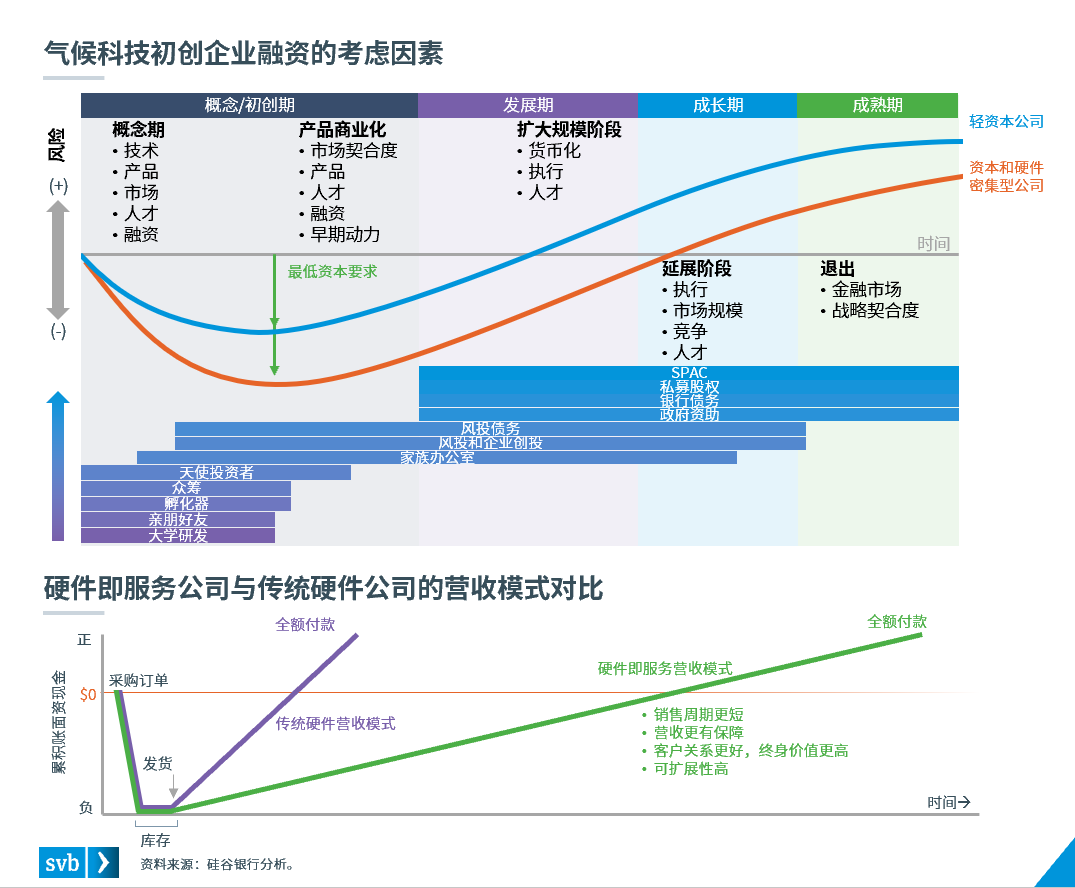

气候科技初创企业融资情况

典型的气候科技公司比大多数硅谷科技公司的资本密集度高很多,其中硬件是大部分公司的组成部分之一,这意味着这些公司的融资额门槛通常更高。由于技术开发和市场应用所需时间较长,投资者的持有期也较长。一些风投基金、家族办公室和企业创投基金已经通过延长基金周期或常青基金来适应这种情况。新的资金来源浮出水面,包括SPAC、美国州和联邦拨款,以及美国能源部的项目和贷款办公室(该办公室的400亿美元将用于电网改造)。

债券融资方面也推出了新产品,为机器人、基础设施和“硬件即服务”的公司提供低成本资金,为资本密集型企业提供灵活的金融解决方案。许多公司正在向“硬件即服务”模式转变,依据长期合同对设备进行长远部署,逐步淘汰一次性销售的传统交易模式。这些公司的前期获客成本较低,长期收入更稳定。因此,它们正寻求更高性价比的融资来支持该模式的应用。

破解气候危机

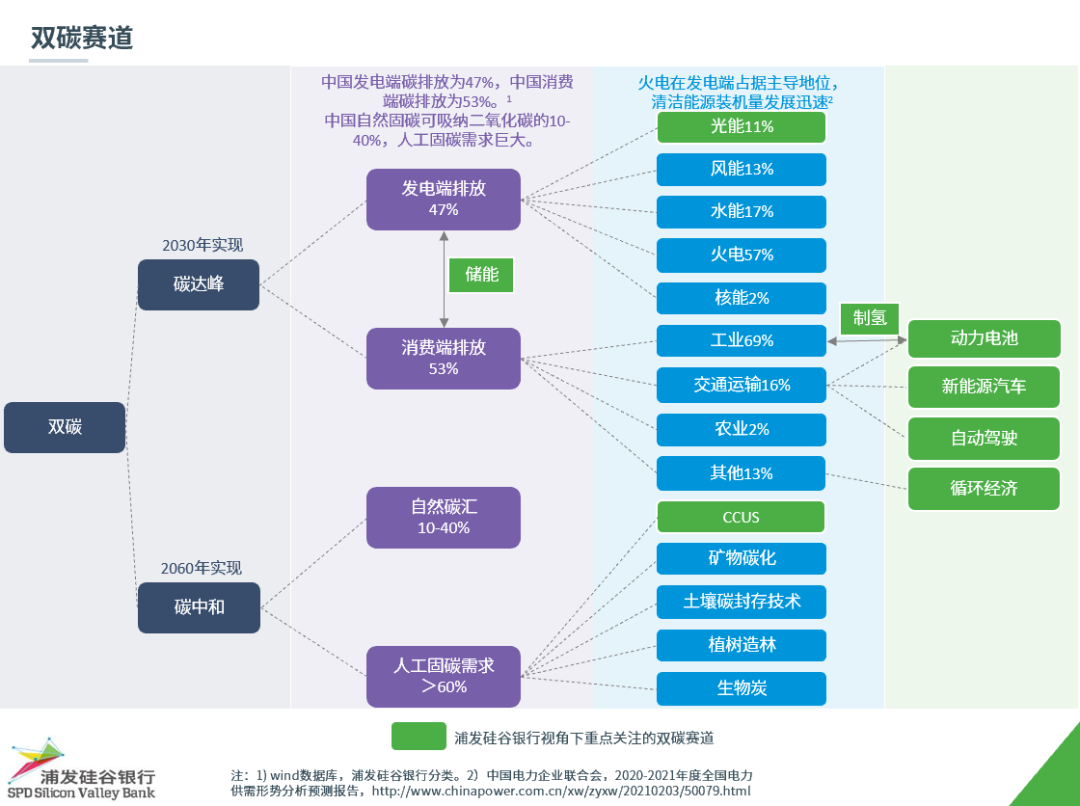

双碳目标的实现需要每个行业持续做出改变。能源和电力行业的碳排放量占中国总碳排放量的47%。根据国际能源署的统计,2019年和2020年,中国的可再生能源年度装机容量均占全球总量的80%以上。随着清洁能源的成本逐步降低,中国火电占据主导的格局有望改变。

中国在发电端和消费端的碳排放占比大致相当,但是发电端企业相对较为集中且单个体量较大,相对容易切入。在生态环境部发布的《纳入2019-2020 年全国碳排放权交易配额管理的重点排放单位名单》中,全部为发电行业单位。与之相比,消费端的碳排放分布更为零散,仅在新能源汽车引领的动力电池等少数领域发展迅速。

根据不同的统计口径,中国自然碳汇可抵消10%-40%的碳排放,以CCUS为代表的人工固碳需求巨大,任重道远。

双碳行动下的资本市场

据国家发改委价格监测中心的研究测算,要在2030年前实现碳达峰,中国每年需要项目资金约为3.1万至3.6万亿元,而目前每年资金供给规模约为5000亿元,资金缺口超过2.5万亿元。若要2060年前实现碳中和,则需要在清洁能源发电、先进大规模储能、绿色零碳建筑等新领域增超过百万亿元投资。

发电端占中国碳排放总量近半,推动能源改革国家队先行。在中国运行的大型CCUS项目中,基本由五大能源集团主导;资本市场方面,抽水蓄能等更偏向于基础设施建设的项目,需要巨量的资金支持,政策性银行发挥主导作用。

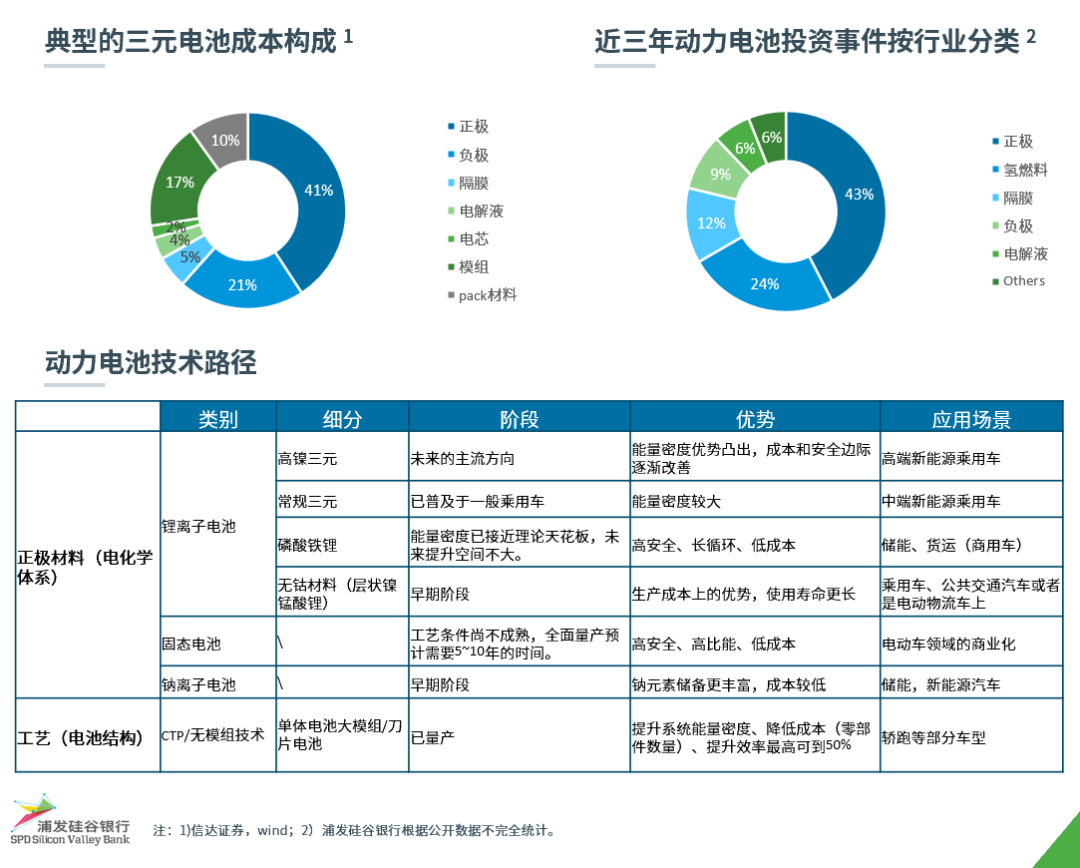

更为靠近消费端的动力电池产业,中国已有一批行业龙头发展壮大,投资者获得了丰厚的回报。随着新能源汽车的市场份额不断上升,动力电池的技术在资本助力下不断迭代,固态电池,钠离子电池,燃料电池等可能取得突破的动力电池方案十分受资本市场青睐。

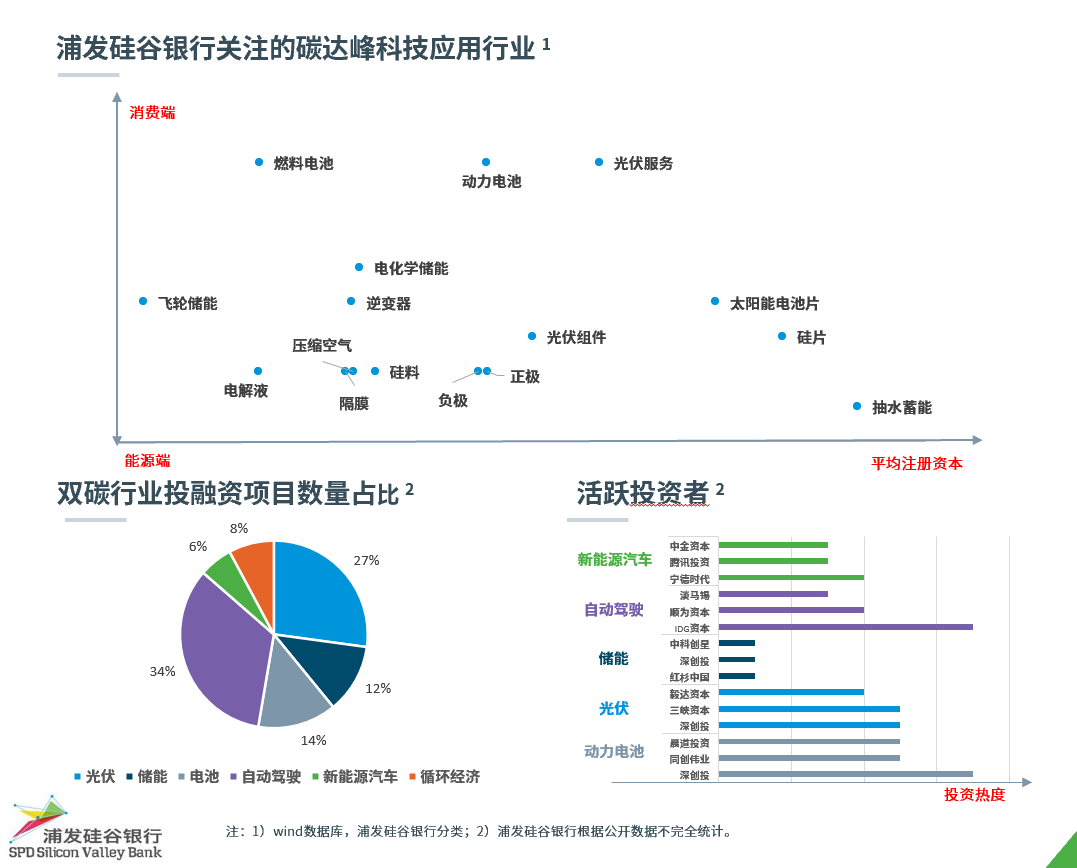

双碳行动的大背景下,存在着一批“小而美”的科创企业,这批企业通常是轻资本模式运营,依靠先进技术作为护城河,拥有较高的成长性。这一批科创企业是浦发硅谷银行最主要的目标客户。

发电端:光伏

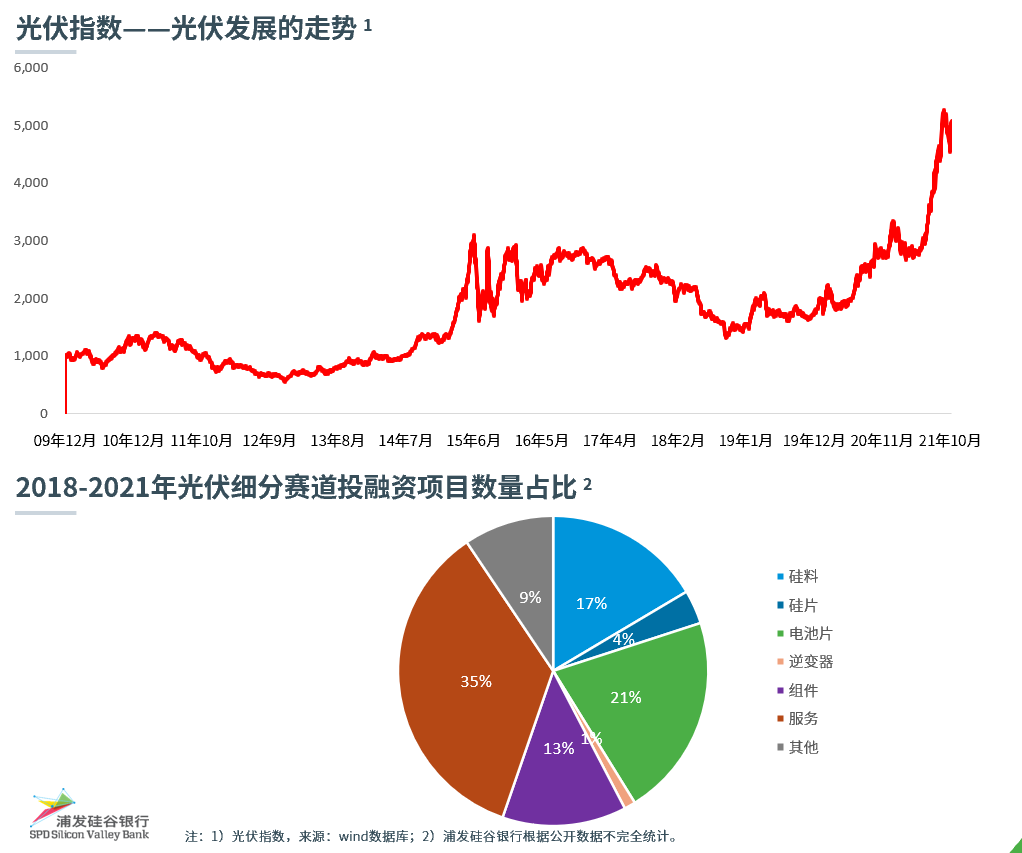

中国光伏产业的发展,经历了从政策主导到市场化的转变,随着光伏补贴政策的退出,光伏进入平价时代,开启新成长周期。中国作为全球的光伏制造中心,在全球产业链占据主导地位。

从2018-2021年光伏企业的融资上来看,提供光伏整体解决方案的服务类公司最受投资人青睐,其次是电池片、硅料及电池组件的生产制造企业。

消费端:动力电池

尽管宁德时代,LG化学及松下已占据全球动力电池近70%的装机量,但随着新能源汽车的续航里程提升,对动力电池提出了更高的要求,无论是从材料上还是工艺上来看,新的投资机会不断涌现。钠离子电池,固态电池,氢燃料电池领域值得关注。

发电&消费端:储能

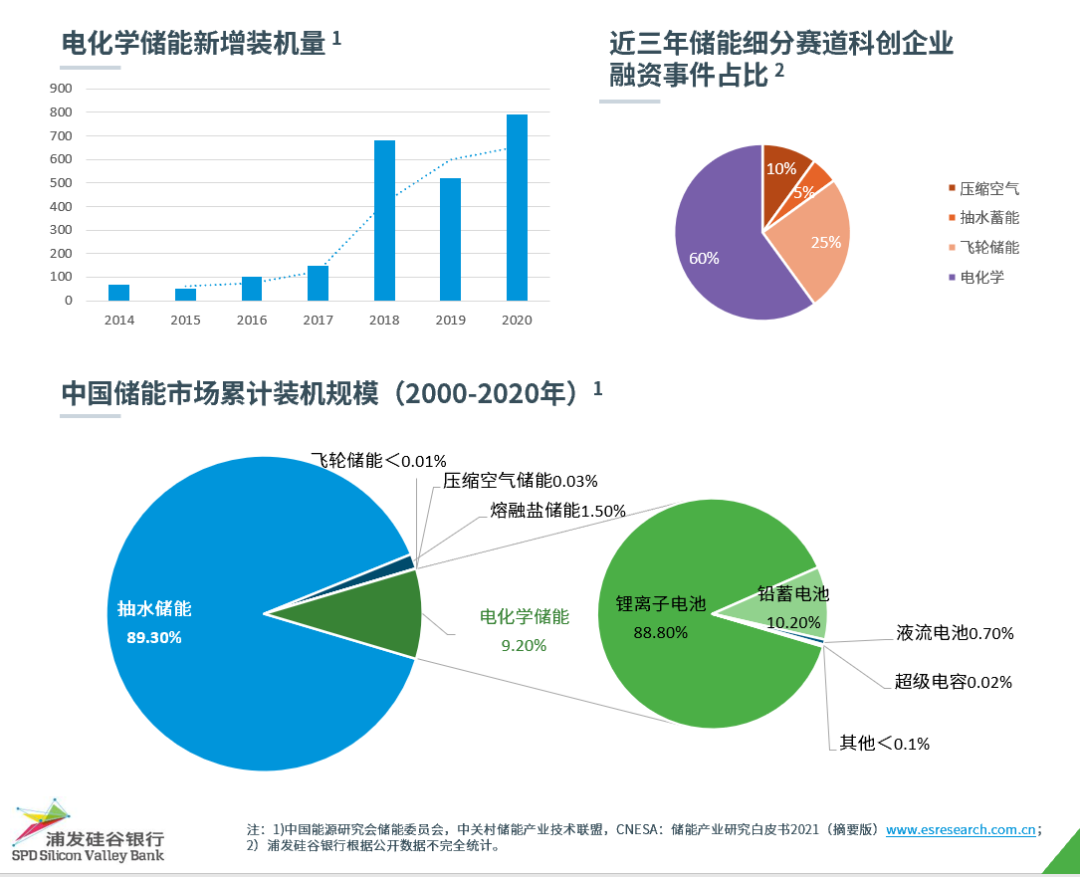

储能作为提高能源利用效率的有效方式,在双碳目标的达成中扮演重要角色。无论是在发电端,输电端还是用电端,配置合理的储能措施都能起到降本增效的作用。总的来说,储能发展受政策影响较大。截至2020年,共有17个省份岀台鼓励可再生能源侧配储能的政策,容量大致配置比例为5%-20%。此外,输电端的储能调峰价格限制有所松动,储能装机量有所增加。

在所有储能手段中,抽水蓄能技术较为成熟,占据主导地位,电化学储能发展最为迅速。随着动力电池产业的规模化和成本下降,电化学储能迎来高速发展。与此同时,电化学储能也被视为理想的退役动力电池承接方式,在动力电池梯次利用的产业链中起到关键作用。根据CNESA的预测,电化学储能累计规模在未来五年中会有57.4%的复合增长率,并达到35,000MW以上的装机量1。从2018-2021年科创企业的融资情况来看,电化学储能最受投资人青睐,飞轮储能和压缩空气储能紧随其后,抽水蓄能更依赖地理条件和基础设施建设,较少受到市场化投资机构的关注。

碳中和/负排放技术

联合国政府间气候变化专门委员会(IPCC)在第五次评估报告(2014年)中指出,碳捕捉和封存(CCS)对于全球温室气体减排具有非常重要的意义。CCUS即在CCS的基础上加上碳利用(Utilization)。碳中和/负排放技术大致可分为CCUS,植树造林和其他碳汇手段。根据不同的研究路径得出的结论,中国陆地生态系统碳汇抵消人为碳源的比重为10%-40%,其固碳作用的长期性尚待验证。因此,为实现2060碳中和目标,人工固碳技术的发展势在必行。2019年中国共有18个捕集项目在运行,二氧化碳捕集量约170万吨;12个地质利用项目运行中,地质利用量约100万吨;化工利用量约25万吨、生物利用量约6万吨2。相对中国的二氧化碳排放量和减排需求,当前CCUS的减排贡献仍然很低(年封存量约为年排放量的万分之一),难以满足中国低碳发展的迫切需求。目前CCUS的运行还是以能源集团作为主导,社会性的融资事件还在萌芽阶段。