从“新瓶装旧酒”到“市值压舱石”,十余年转瞬即逝,云计算再次走到十字路口。

今年4月21日,Gartner发布2020年全球云计算市场数据,IaaS市场保持高速增长,全球市场规模达到643.9亿美元。其中,报告显示中国市场增速超过60%,是全球规模*、增速最快的市场之一。

在一众云厂商中,市场进一步向头部厂商集中,亚马逊、微软和阿里云排名全球前三,逐渐形成长期稳固的3A格局。

客观地说,如果为国内云计算市场的快速发展找一个注脚,亚马逊在其中扮演了重要的角色。

不管是在2006年,亚马逊AWS公开发布S3存储服务、SQS消息队列及EC2虚拟机服务,成为云计算行业的开端;亦或是2013年12月,亚马逊宣布AWS进入中国市场,搅动云计算“一池春水”。

后者起到的作用极为重要。随着亚马逊AWS正式落地中国,以“前店后厂”的方式发展云服务,包括IBM在内的很多公司都相继发布降价、联合等公告,大军压境之下,国内云计算市场的角逐由此开启。

彼时,对于国内云计算市场,亚马逊AWS不说是胜券在握,但也有几分陶然自若。

2014年,时任AWS全球副总裁及中国执行董事容永康接受采访,当记者问及如何看待IBM、阿里云等云厂商的降价动作时,容永康用“市场规模和前景非常大”“站在同一战线上培育这个市场”回应。

记者紧接着提到,“是不是可以理解为,目前中国的公有云市场还处在一个共同开发和培育的阶段,还没有达到零和博弈的状况?”

容永康对此表示肯定,“很难说这个市场什么时候能够彻底发育成熟、各公司之间真的处于零和博弈的状态。这取决于企业用户对云计算的接受和应用速度。”

如今,在诸多因素下,亚马逊AWS失势国内云计算市场,但7年时间过去,国内云计算行业亦迎来诸多变局,随着云厂商竞争愈发激烈,云计算市场是否已经转为零和博弈?

01

云来云往

“其实云知道,逃不开淘宝的牢。”

2020年9月9日晚,在一场直播活动上,马云和王菲线上对唱了一首改编版的《如果云知道》。歌词中的“云”,王菲直言是马云的“云”,为此还专门改了歌词。

但从另一个角度来看,歌词中的云,也是云计算的云,彼时在2010年,淘宝放弃Oracle架构,底层基础架构统一采用阿里云计算平台。可以说,阿里云的发展,确实离不开淘宝。

与阿里云找到规模化落地场景不同,同一时期,2010年2月腾讯开放平台接入首批应用,腾讯云正式对外提供云服务;2011年,腾讯开放门户正式上线,腾讯云的雏形——开放云就此诞生。

次年2月,金山软件在京宣布转型移动互联网,成立“金山云”子公司,进军云计算领域。

时任金山软件CEO张宏江称,目前苹果、微软以及Google等国外科技巨头均在云存储方面有所投入,百度也将很快推出类似服务。“我看好移动互联网快速发展下个人存储市场的前景。”

随着云计算市场获得越来越多目光,中国云市场在2013年正式迈入起步期。

2013年6月,百度宣布将面向开发者提供的服务正式命名为“百度开放云”,同年9月,腾讯云宣布其云服务平台正式向互联网应用开发者全面开放,正式成为一家公有云服务厂商。

与此同时,正当国内以BAT为代表的互联网企业,以及电信运营商、服务器供应商和创业公司纷纷投入云计算行业之际,2013年12月18日,亚马逊突然杀入国内市场。

作为毋庸置疑的国际业界巨头,亚马逊AWS落地中国当天,先是IBM开发布会宣布了与世纪互联的合作协议,紧接着,阿里云主动降价50%,腾讯云推出6折促销活动,随后有动作的还有金山等云厂商。

为了抢占市场,价格战成为国内云市场常态。据统计,亚马逊AWS在2014年前的市场拓荒期,累计降价42次。

如果按照这样的发展趋势,作为云市场的前辈,亚马逊AWS的先发优势足以耗死国内云计算市场上的大多玩家。

但自2015年开始,政策补位下,“外资云”在中国落地有多项要求。由于云计算服务与数据中心密切相关,而数据中心服务在中国并未完全对外资开放,因此,亚马逊AWS迟迟难以大面积铺开。

直到2017年11月,光环新网发布公告,宣布购买基于亚马逊云技术的云服务相关的特定经营性资产,从而在中国境内持续稳定地提供并运营基于亚马逊云技术的云服务。

不过,错过行业发展期后,国内云计算市场早已是另一番景象。

据美国市场研究机构SynergyResearchGroup公布的2018年第四季度全球云基础设施服务市场数据:

中国市场内,阿里云以40.5%的市场份额仍旧位列*,腾讯云以16.5%市场份额紧追其后,Top5的另外三名则被光环新网(即AWS)、中国电信和中国联通包揽。

在这期间,2018年9月30日,腾讯重新调整组织架构,新增了云与智慧产业事业群(CSIG),正式打响ToB之战;同年11月26日,阿里巴巴宣布组织体系调整,阿里云事业群升级为阿里云智能事业群。

从这两次调整来看,云计算早已成为国内互联网大厂的战略重心。

此后,随着云计算的战略地位逐渐拔高,阿里、华为、腾讯、百度等大厂,在云业务上亦有业务调整,这里不再一一赘述。

02

贴脸竞争

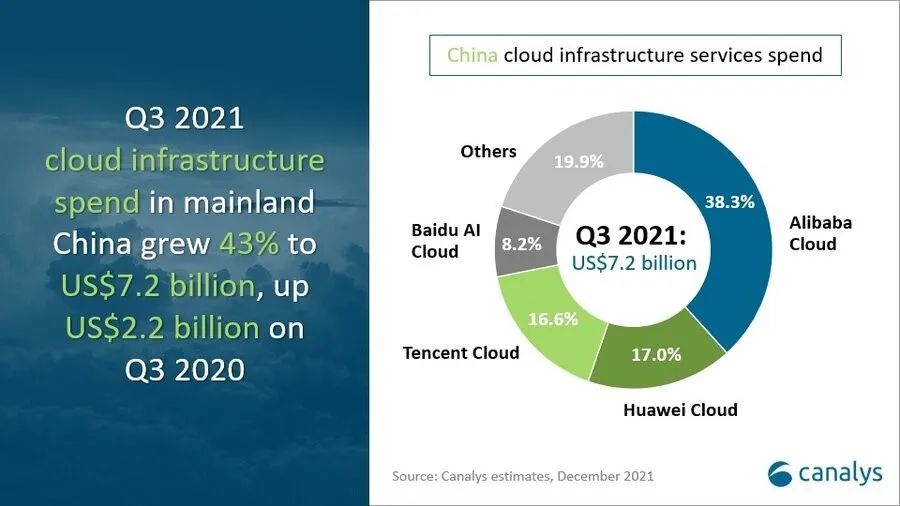

2021年12月9日,市场研究机构Canalys发布了2021年第三季度中国大陆云基础设施服务支出报告,数据显示,阿里云继续保持中国大陆市场*地位,华为云、腾讯云、百度云争夺第二、三、四位。

现如今,云计算行业已经不仅仅是马太效应,而是向二八法则进化,根据Canalys数据,四大本地云服务提供商继续主导国内市场,占总支出的80%。

随着云计算市场份额逐渐集中,云厂商面临的竞争愈发激烈,主流云厂商既要防范大型公有云巨头,又要面对同类中小型云厂商,其所处市场环境并不乐观。

据「光子星球」透露,以成都为中心,阿里云专注于华为云市占率较高的西南地区,而华为云也加大力度攻进阿里的大本营杭州,当竞争进入白热化阶段,两巨头开始加大火力,各攻对方腹地。

另一方面,越来越多的互联网公司选择自建云,例如京东云、字节云,随着市场上原来的大客户转移,更是加剧行业竞争。

今年12月2日,字节跳动旗下的火山引擎正式发布全系列的云产品,包括IaaS层的云基础,PaaS层的视频及内容分发等模块。在补齐IaaS层产品后,字节跳动将与阿里云、腾讯云等同台竞技。

有趣的是,在发布会上,字节以“新云”自居,但在某种程度上,字节跳动却选择了一条“老路”。

从字节商业化变现的角度来看,此番动作属于技术资源变现。

在整体路径上,字节跳动复现了互联网巨头的主流商业化演进步骤,即在聚集规模流量后,首先进行流量变现,然后进一步挖掘技术溢出价值,火山引擎就是类比AWS、阿里云的技术变现平台。

另一方面,在业务领域,IaaS层功能主要包括计算、存储、网络等,上游硬件资源的高度同质化,客观上决定了IaaS产品的高度同质性。

现阶段,火山引擎所提供的服务,几乎都能在阿里云、腾讯云和华为云中找到;所瞄准的金融、游戏、消费、传媒等行业,亦是竞争对手布局重点。

至于其所依赖的“多云”策略,RightScale在2019年对全球企业用云策略的调查显示,超过1000人的大型企业中,选择多云部署的占比达到84%,其中混合云占比达到58%。

这种“多云”策略,或是字节跳动扩大市场份额的转机,但同样也加重了云厂商的贴脸竞争。

随着市场竞争形势的转变,亦传递到主流云厂商的组织架构和战略部署调整层面。

2021年,华为云组织架构和人事调整频发,1月份余承东先兼任华为云与计算BG总裁,后又撤销云与计算BG,而后华为云回归BU模式。华为云组织人事架构剧烈震荡背后,反映出华为云的“举棋不定”。

同一时期,2021年4月,阿里云宣布调整组织架构,阿里云智能总裁张建锋在内部信中称,将包括制造、金融、零售、教育和医疗等细分为18个行业,其次成立了16个区域,负责区域的本地化运营。

当时有相关人士解读到,“阿里云通过18个行业、16个区域来服务政企客户。”而政企客户正是华为云的主场。

主流云厂商的战略调整自然少不了腾讯云,今年5月14日,腾讯云与智慧产业事业群(CSIG)宣布新一轮架构升级,这是继2018年“930变革”后,腾讯To B业务的又一次重大调整。

各家云厂商战略调整背后,中国企业上云正在步入深水区。

03

零和博弈?

所谓零和博弈,是指所有博弈方的利益之和为零或一个常数,即一方有收入,其他方必有所失。

这里有两个维度,一是博弈方的利益之和呈稳定态势;二是“所得必有所失”,这一维度,零和博弈引申为“快乐守恒定律”,意思是“有人快乐,就必定有人失落”,即“快乐必须要建立于别人的痛苦身上”。

代入在云计算领域,亦可以从这两个维度来分析。

首先,在*个维度上,根据Gartner发布的2020年全球云计算市场数据,中国市场增速超过60%,是全球规模*、增速最快的市场之一,这似乎与“零和”趋势相反。

但倘若从出海的角度来看,过去几年,由于中 美贸易战等因素,阿里云、华为云等中国云厂商早已暂停在美国的扩张。

尽管国内云厂商一直在拓展海外业务上做尝试,但客场作战下,国内云计算厂商在国际化拓展均面临重重阻碍。

根据Gartner发布的2020云基础设施和平台服务魔力象限,由于该象限只统计海外市场,因此阿里云只处在“利基市场”的象限;而在2021年云基础设施和平台魔力象限中,阿里云则进入“远见者”象限。

在Gartner魔力象限的定义中,利基型企业是指公司发展前景的完备性和执行能力方面都得低分的公司,也许占有一定的市场份额,但还是比不上规模大一些的厂商,“远见者”则是在前瞻性上有所突出。

两份报告中,侧面表明国内云计算厂商难以在海外扩大市场份额。

总的来说,诸多因素考量下,云计算竞争的“内战”愈发明显,从这一角度来看,近年来国内云计算市场确实趋于“零和”。

此外,亦可以从“所得必有所失”这一维度来分析。

以云市场中的IaaS层为例,产品服务同质化意味着平台面临价格竞争,这亦是云计算行业中著名的“贝索斯定律”——在云的发展过程中,单位计算能力的价格大约每隔3年会降低50%。

拿亚马逊AWS来说,截至2020年5月,亚马逊AWS一共降价82次。

更甚者,“0元投标”亦在行业中司空见惯。此前在2017年,腾讯1分钱中标厦门政务外网云服务,上海电信0元中标了上海的政务云。近期,华为云、阿里云、联通等五家头部云企,再次上演一场“0元投标”。

同样,拿这次初出茅庐的“字节云”来说,在官方的语境下,“*性价比”成为“字节云”的卖点,但“性价比”和“价格战”,莫不是“殊归同途”。

面临主流云厂商的价格碾压以及资源优势,金山云、优刻得等中小云厂商异常艰难,增收不增利、亏损程度扩大,成为一众中小云厂商的现实写照。

而作为市场竞争中胜利的一方,主流云厂商的日子也不好过。

现如今,阿里云和腾讯云正在陷入增长瓶颈。以阿里云为例,自2018年以来,阿里云营收增速趋于放缓,在2021年前两个季度,阿里云收入呈现停滞状态。

这亦证明,云市场存在“所得必有所失”。

当然,回过头看,从古至今,科学技术的革新无法阻挡,当前,”上云”仍是大势所趋,但现阶段市场中存在的“零和博弈”,或成为云厂商难以避免的“副作用”。