最近,当代东方被深交所“盯”上了。

今年8月,当代东方发布半年报,随后,深交所就其半年报中疑似存在的财务问题发出问询函,此后4个月时间里,深交所对其的问询函和关注函更是一直不断。

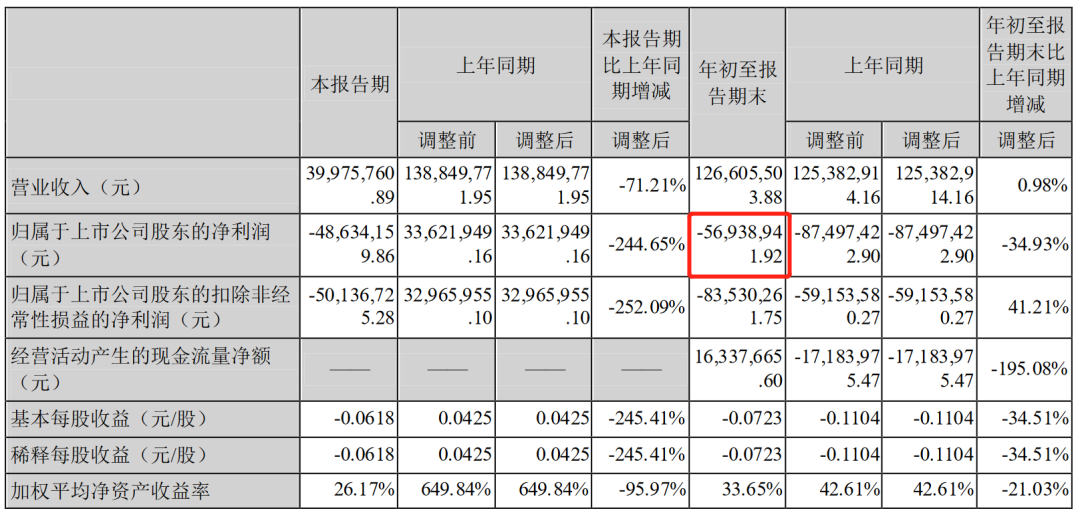

需要了解的是,当代东方在2018年、2019年分别亏损16.01亿、6.13亿,连续两年亏损使其带上ST的帽子,成为ST当代。根据《2021年深圳证券交易所主板(中小板)退市新规》,如果当代东方之后未能实现净资产和净利润转正,便要面临退市。

然而,从财报来看,尽管当代东方在2020年净利润扭亏为盈,但其净资产至今仍未转正。更严重的是,根据当代东方最新发布的2021三季报,截至今年9月底,当代东方净利润为-5694万元,再度陷入亏损。

可以说,当代东方现在已经到了“生死时刻”,为了“保壳”,近来动作频频的当代东方显然已经急了。

“巧立名目”

对于眼下的当代东方来说,其主要目的是要增利润、增资产。那么,如果公司无法在短期内通过实际业绩完成目标,可能就会借助财务数据上的变化来“巧妙”增厚业绩,当然,后者面临财务造假的风险。

12月9日,当代东方终于对2021半年报的问询函给出迟来的回应。从公告中的内容来看,当代东方采取的手段主要分为两个方面,一个是转换资金名目增厚资产,另一个是利用计提减值、坏账的主动性给增厚利润留足空间。

先来说*种。今年5月,当代东方发布公告称收到上海国际经济贸易仲裁委员会的裁决书,据此,当代东方需要向河北卫视等申请人支付2.83亿元,相对应地,当代东方将在公司经营中计提预计负债2.88亿元。

然而,当代东方并未在半年报中计提预计负债,公司在回复函中给出的理由是:这笔钱是当代东方作为股东向河北卫视支付的投资款,其盈亏与各股东相关,而与当代东方无关。

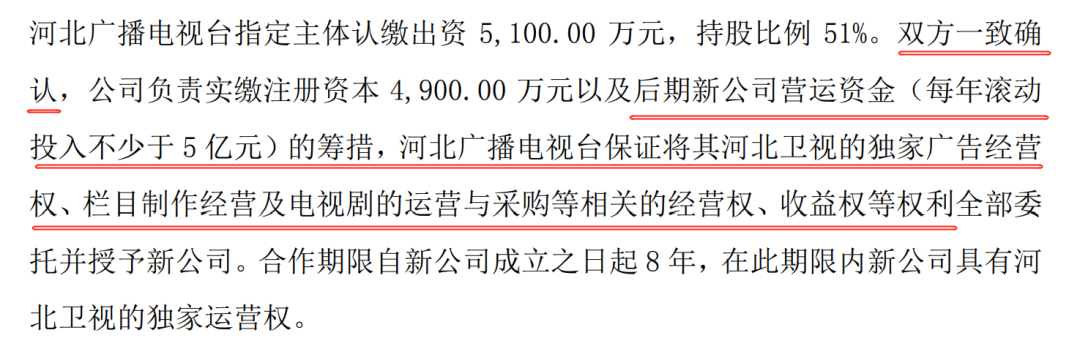

这里需要了解的是,当代东方曾与河北卫视有过一段时间的合作,双方约定成立新公司,当代东方每年向新公司投入不少于5亿元,换得合约生效后8年内河北卫视的*运营权,包括广告、项目制作、电视剧采买等。后来,这一合作成为当代东方巨额亏损的一个“大窟窿”,仲裁后近3亿的预计负债也是由此而起。

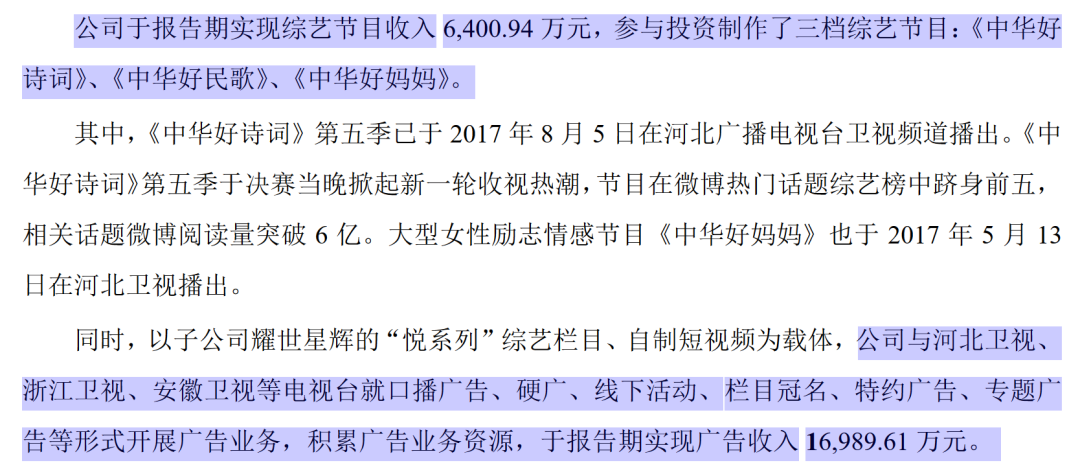

但是,一旦计提负债必将使当代东方的资产承压,这才有了公司回复函中的“无稽之谈”。要知道,在该合作尚能盈利之时,当代东方的财报中便有来自河北卫视的收入。比如在2017年,当代东方参与制作河北卫视播出的《中华好诗词》《中华好民歌》《中华好妈妈》,累计营收超6400万,同年,当代东方的广告收入近1.7亿,其中就包括来自河北卫视的广告收入。

同样,在半年报中,当代东方的项目投资款余额为 2.29 亿元,较期初增长139.60%。然而,在当代东方的回复中,出现这一大幅增长,只是因为公司对其他应收款的性质分类与会计师不同。当代东方将与井冈山市星光企业管理咨询中心发生的3029万业绩补偿款、以及与河北优洁卫士科技有限公司发生的2000万保证金都算作项目投资款,而这些资金汇入将直接抬高其净资产。

“偷梁换柱”

如果说*种还只是在实际发生的业绩上“做手脚”,那么关于计提资产减值、坏账准备的部分则可能通过未发生的业绩做高利润。直白点来说,上市公司是否对其资产计提减值或计提坏账,主要取决于其主观意愿,所影响的是市场对其资产质量的评估。

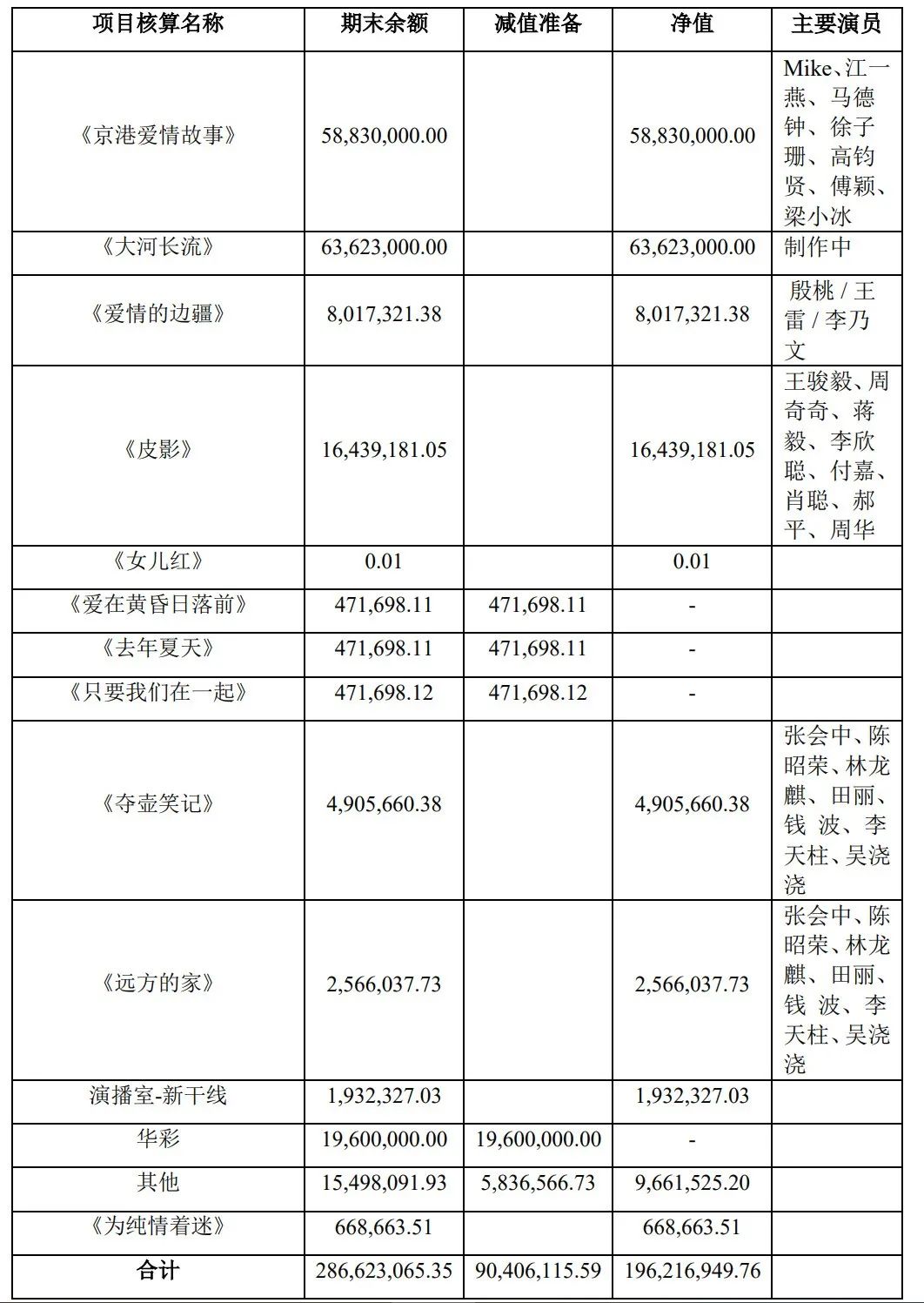

举个简单的例子,半年报显示,当代东方与河北冀广天润电视节目制作有限公司有5100万交易款,其中2100万为《冰雪英雄》投资款,另3000万为《曹操》剩余投资款,该项目总投资额为7亿,河北当代在其中的投资额共计4001万。但是,《曹操》至今没有进展,当代东方也在这笔交易中计提了2800多万坏账。

但是,并不是所有项目计提的坏账都真的无法收回。在当代东方的半年报中,公司的应收账款坏账准备余额为3.25 亿元,较期初减少0.09亿,对此,当代东方回应称与相关公司签订了三方协议,将其中一部分资金不再计提坏账。而将原本的坏账不再计提之后,所形成的差额将直接影响公司业绩。

也就是说,如果公司先行大量计提坏账或者资产减值,随后再通过一些手段或者“说辞”不再计提,甚至有可能帮助公司扭亏为盈,或改变净资产盈亏。

从这个角度来说,当代东方对其当前储备的很多项目都计提了资产减值,其中不乏像《哆啦A梦》《蜡笔小新》《饥饿游戏2》等大IP,以及《将爱情进行到底2》等对应资产近3000万的大项目。若在之后的年报中不再计提,这些“减值或坏账”很有可能成为当代东方扭亏的关键。

反之,也不是所有的账面资产都不需要计提减值。比如当代东方在回复函中披露,公司对综艺《中华好诗词》投资2609万,但该项目的系列作品目前止步于2018年,至今已经断档3年。另外,当代东方向河北卫视某专题广告支付2000万,但该项目因政策原因至今未能执行。

从其披露的项目来看,相似账龄在2-4年的还有很多,但当代东方都未对此进行减值或坏账准备,根本目的恐怕也是为了拉高公司资产,争取最终的“保壳”机会。

“巧取豪夺”

2020年,当代东方曾在连续亏损两年后实现扭亏,但值得注意的是,在2020年前三季度,当代东方仍亏损8749.74万元。最终帮助其扭亏的一个重要因素在于公司以1.6亿元“贱卖”了河北当代,后者估值曾一度达到6亿元。

如今,除了着眼于财务数据上,当代东方也想再度抛售或者并入资产,来更快地解决燃眉之急,但从其目前的诸多动作来看,当代东方的吃相未免太过难看。

今年11月,当代东方公告称,其全资子公司东方院线拟挂牌转让所持霍尔果斯当代华晖影院管理有限公司、厦门泰和鑫影文化传播有限公司、运城威利斯影院管理有限公司各100%股权,以及控股子公司霍尔果斯当代浪讯影院管理有限公司63.5821%股权。但其将这4家公司股权出售的方式为拍卖,起拍价仅1元。

1元甩卖本就颇具噱头,但这并不是一个亏本买卖。据了解,当代东方及其子公司对这4家公司长期投资的累计金额为2569万元,而他们一共的净资产账面价值为-11355万。

假如最终以1元价格成交,当代东方也能直接抛掉约1.14亿负资产,而除去2569万元的投资额,再减掉公司之前为此计提的1948万坏账,最终将有超6800万净资产进入当代东方的账面。即便再剥除这4家公司在2021年前三季度共计约6600万的亏损额,原本过亿的负资产也能摇身一变为公司带来200多万的净利润,而若最终成交额大于1元,多出的部分也将成为当代东方的业绩。

到了12月,当代东方又有了“惊人之举”,公司关联方新彧投资拟将其持有的漳州南太武渔港开发有限公司35%的股权无偿赠予当代东方。

值得注意的是,当代东方的实控人王玲玲在新彧投资持有100%的股权,而截至2021年10月31日,南太武渔港整体估值为8.04亿元,相对应地,当代东方获赠股权估值为2.81亿元。如果交易完成,这部分资产将直接汇入当代东方的账面,即便上述财务操作均未成功,南太武渔港的并入也能一改当代东方亏损的局面。

显然,为了“保壳”,当代东方已经用上浑身解数,但一封封问询函、关注函接踵而至,注定这些伎俩不会那么容易得逞。更重要的是,如果长期没有实绩支撑,即便当代东方度过了眼前的难关,未来的路也不会好走。

10752起

融资事件

1376.66亿元

融资总金额

6526家

企业

1888家

涉及机构

185起

上市事件

1.24万亿元

A股总市值