2018年,邱亚夫在接受彭博社采访时说,山东如意要通过收购的方式来建立一个“中国版的LVMH(LVMH是LV的母公司)”。

作为如意集团的控制人,那时候的邱亚夫确实有些底气。

毕竟当年2月份,他刚宣布花6亿欧元拿下瑞士奢侈品品牌Bally的70%股份。

但现在看来,这个如意梦,似乎要破碎了。

不仅公司市值跌到只剩十几亿,更是欠下几百亿债务,多次成为被执行人。

/ 1/

严格意义上来说,山东如意并不算一个奢侈时尚品牌公司。

这个前身是济宁毛纺织厂、定位为国际集团的大企业,主业依然还是从事毛纺织和棉纺织业务。

1975年,邱亚夫17岁刚进济宁毛纺织厂当工人的时候,济宁毛纺织厂还是一家地方国企。

那时候的邱亚夫可能怎么也想不到,几十年后,他会成为这家公司的实控人。

进厂两年后,邱亚夫就升任了车间主任,但显然这个位置并不能让他满足。

五年之后,他选择到西北纺织工学院(就是现在的西安工程大学)进修,学成归来的他很快就当上了厂长助理。

1992年,济宁毛纺厂开始国企改制并把名字改成了“如意”,一年后邱亚夫从中央党校经济管理专业本科毕业。

1997年,39岁的邱亚夫接替厂长的位置,执掌如意毛纺集团。

当然那时的如意毛纺实打实还是个烂摊子,产品质量和产能都严重落后。

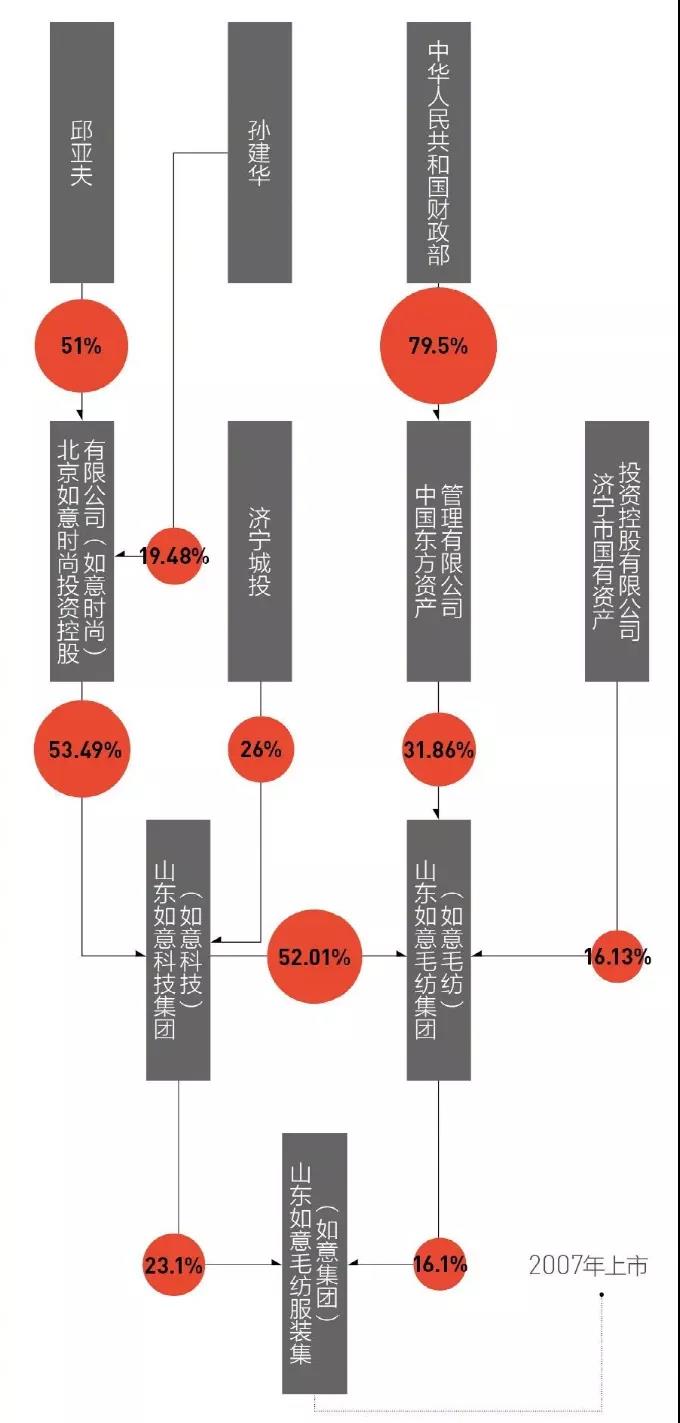

转机发生在1999年,如意时尚投资控股有限公司成立。后来一切关于如意毛纺的改制和资本运作都离不开这个公司。

天眼查显示,2003年,邱亚夫成为如意投资实际投资人。

2007年,如意集团在深交所挂牌上市。

2014年,通过一系列管理层收购方案(MBO),如意科技直接加间接掌握了如意集团59.2%的股份。

而如意科技的控股公司就是如意投资,由此,当年56岁的邱亚夫成为上市公司如意集团的实际控制人。

在邱亚夫的领导下,如意集团曾一度达到*。

当时,国内纺织行业拼的是性价比,行业利润只有3%。而邱亚夫带领团队干到*,填补了国内多项技术空白,进而掌握了定价话语权。

其中有一款布料甚至卖到了每米68000元的高价,是世界上最贵的面料之一,有“一匹布换一辆劳斯莱斯“的美誉,LV、Gucci、Hermes等国际奢侈品牌公司都大量采用它设计和制造的面料。

然而,想来是早年在北京大学就读EMBA的经历对邱亚夫影响不小,此后如意集团开始走上买买买的道路,并且一发不可收拾。

/2/

当然,上市之后,玩法自然也就不同。

自2010年开始,如意集团买买买的姿态,一点也不输当年的万达。

2010年,出资40亿日元(约合人民币3.1亿元)收购日本百年服装老店瑞纳,以41.53%股份成为其*大股东;

2013年,收购澳大利亚棉业巨头库比棉场,入股苏格兰粗花呢生产企业Carloway;

2014年,成为德国男士西装生产企业Peine Gruppe的主要股东,拥有旗下Barutti和Masterhand等品牌;

2016年,以13亿欧元控股法国时尚集团 SMCP,旗下Sandro、Maje和Claudie Perlot三大服饰品牌自此收入囊中;

2017年,以22.2亿港元控股大中华*高端男装集团利邦,以1.17亿美元的价格,从香港上市公司收购了英国风衣品牌雅格狮丹;以1650万美元的价格收购以色列男装成衣制造商Bagir 54%的股本,并成为*大股东;

2018年,斥资6亿欧元从欧洲投资巨头 JAB 集团手中收购了瑞士奢侈品牌 Bally 的多数股权;

2019年2月,收购美国英威达公司服饰和高级面料业务,包括全球知名的莱卡,涉资约26亿美元,成为中国和美国的贸易战中*获批的高科技公司并购案。

这一系列动作,用企业常用话术来说,是扩大公司发展规模,不断整合全球资源,通过海外并购的方式,来提高集团知名度,将中国品牌推向全球市场。

换句话说,就是以低价购入海外品牌股份,要么将其股份作为抵押物来发行二级债券获得现金流,要么通过资本运作的方式将其重新打包上市,把融到的钱用在下一轮的收购中。

有两个例子可以说明:

一,如意曾经及现在控股的上市一共有4家,如意集团、利邦、日本瑞纳(2020年破产)、法国SMCP,后三家都是如意将其打包整合送进了资本市场。

二,如意“蛇吞象”,用净资产只有26亿元的如意集团拿下估值179亿的莱卡,靠的就是银行20亿元的短期借款,以及发行25亿元的公司债券。

而这种玩法有个问题,资金链会很紧缺,一旦断裂就会引发“多米诺骨牌”效应。

而2018年的形势明眼人都能看到,连王健林都在挥泪大甩卖,各地金融机构都在“去杠杆”,暂缓存量贷款续授信业务,公司融资难度增加。

于是就有了后面“如意一直收购,钱却不到位”的消息。

去年3月,据路透社援引内部人士消息,山东如意在宣布收购瑞士奢侈品牌Bally两年多后,其承诺的6亿欧元融资仍未到位。

和以色列男装成衣制造商Bagir的交易款项也迟迟没有到位,导致对方计划起诉如意集团,最终Bagir因现金耗尽,去年4月正式递交破产保护申请。

/3/

如果说上面还只是公司之间的纠纷,那如意科技“怒炒大公”事件则让整个市场啼笑皆非。

2015年到2019年间,大公国际资信评估有限公司对于如意科技及其发行债券的评级一直维持在“AA”级,甚至在2018年还给了“AA+”级。

到了2020年3月,大公国际因为如意科技的资金流动性和债务问题,把它的信用评级下调到AA-级,同时展望降至“负面”。

理由也给的很详细:

一,如意科技丧失再融资能力。截至2019年9月末,如意集团直接持有上市公司股份6051.47万股全部处于冻结及质押状态;

二,如意科技被判为被执行人的案件逐渐增多,法律风险和财务风险上升;

三,如意科技短期偿债压力很大。截至2019年6月末,如意集团总有息债务为317.75亿元,其中短期有息债务为149. 84亿元,占总有息债务的47.16%。

然后,如意科技是如何做的呢?直接选择终止和大公国际的合作。

同年3月16日,大公国际发布《关于终止山东如意科技集团有限公司主体及相关债项信用评级的公告》显示,如意科技终止大公国际的评级委托事宜,大公国际随即终止评级。

而巧合的是,那一天正好还是“19如意科技MTN001”这支债券的付息日,如意科技付不起利息,只能选择延期。

到了今年5月31日,如意科技发布公告称,自公司2020年3月16日终止与大公国际的评级合作之后,公司与评级机构全部沟通完毕,没有评级公司与公司开展评级合作。

掩耳盗铃这种事,还不止一次。

去年9月,如意集团将公募债券“18如意01”的回售公告转向了私募平台披露。

且不说这违反《公司债券发行与交易管理办法》,就这种方式也拦不住投资者选择回售啊。

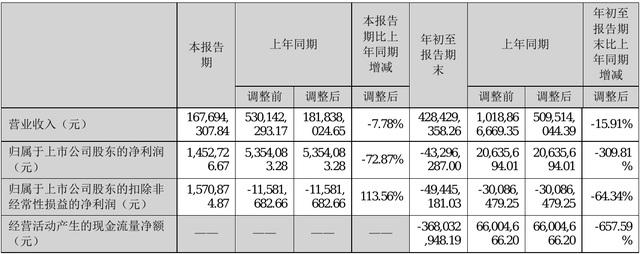

近三年来的年报显示,如意集团的归母净利润从9901万元下降到509.3万元。而营收也从先前的13.28亿元下滑至7.86亿元。

而2020年财报显示,现阶段如意集团正面临着近400亿的巨额债务。

如果想用营收来换,那最少还得几十年吧。

为了延缓不断到期的债券兑付问题,如意集团也不是没有想过办法。

比如2019年拉上济宁城投,投资35亿元成为如意集团第二大股东,还为如意一笔近20亿元的债券提供了担保。

但随着2020年1月,济宁城投向当地司法机构申请冻结如意集团持有济宁如意高新44.21%的股权并获得了法院的同意,意味着两者自此不欢不散。

而济宁高新正是如意集团26亿美元收购美国莱卡集团的主体,这意味着莱卡在科创板上市的计划同样破灭。

/ 4/

关于如意集团最新的消息,是11月16日被太原市中级人民法院列为被执行人,执行标的8599.6万元。

直到现在,如意集团都还有2条限制高消费记录、6条被执行人记录,被执行总金额约1.4亿元。

10月28日,如意集团发布的三季度业绩公告显示,今年1到9月,不仅没有盈利,甚至还出现4330万元的净亏损。

如意集团在财务报告中表示,“由于新冠海外流行等因素,公司的出口订单大幅下降,导致业绩下滑。”2021年上半年,如意集团出口业务收入同比下降26.52% 。

而之前收购的那些海外品牌,陆陆续续都进入破产清算或被用来抵债。

去年5月,日本瑞纳就宣布破产退市,今年4月,利邦股票停牌至今。

9月,据《泰晤士报》报道,山东如意集团旗下具有二百五十年历史的英国高级男装品牌Gieves & Hawkes面临破产清算的问题。

而有意思的是,10月5日如意集团刚宣布因为债务违约,将持有法国SMCP53%的股权转让抵债,正式退出SMCP集团,SMCP股价在当日最高涨幅达12%,创4个月以来最高纪录。

短短两年,山东如意的时尚版图已“乏善可陈”,旗下40多个海外奢侈品牌,现在也只剩下2个。

2020年4月,邱亚夫接受Vogue Business采访时说,“外界对我们收购时尚品牌的一个大误解是我们希望像一些传统时尚业巨头那样通过资本运作来搭建品牌矩阵,从而成为所谓的中国版 LVMH,其实不是的。”

显然,这个说法和两年前他面对彭博社时说的那句已经截然不同。

对于如意生存和发展的根本,邱亚夫或许考虑得很清楚。

“和他们不一样,如意集团发迹于传统纺织制造业。因此不论是企业并购还是开拓新业务,我们主要考虑的是以下三个战略发展重点:高科技面料、自动化生产以及时尚品牌经营。”

短短十年,从*到谷底,如意的“时尚帝国”梦也快要破灭了。

记得早些年,“尽如人意,无愧我心”是当时如意集团人人都为之自豪的企业口号。

但现在,希望他们能明白:初心易得,始终难守。以史为鉴,可以知兴替。