2021年,是软饮行业新老品牌混战的一年,战争的主战场,则是被元气森林带火的无糖气泡水领域。

4月,可口可乐上线小宇宙AHHA气泡水;5月,娃哈哈推出“生气啵啵”无糖苏打气泡水;6月,农夫山泉推出4款果味苏打气泡水,主打0糖;7月,百事可乐也上线了“微笑气泡”……

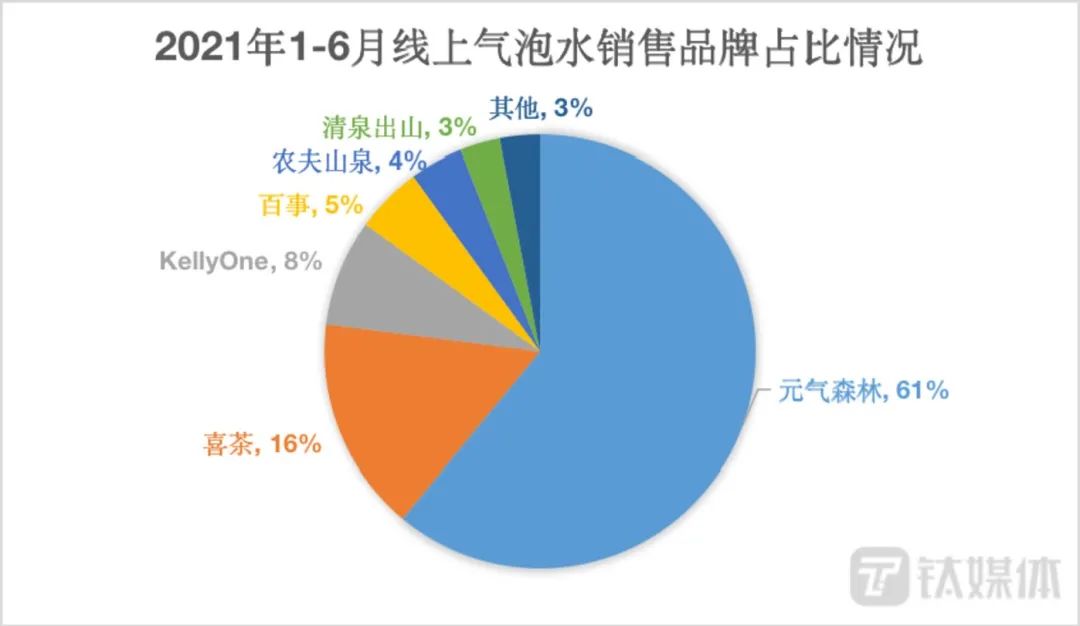

而正在可口可乐、农夫山泉等软饮巨头,与元气森林打得打得不可开交时,新茶饮独角兽「喜茶」旗下的瓶装饮料,已在不知不觉中崛起,并紧随元气森林,拿下了今年上半年线上气泡水销售市场16%的份额。

数据来源:华经产业研究院,制图:钛媒体APP

事实上,卖现制奶茶的喜茶,早在去年7月就入局瓶装软饮市场,并推出了自营瓶装饮品品牌「喜小瓶」,产品在喜茶门店、电商渠道以及部分线下便利店、商超、新零售平台均会上架售卖。

据官方数据,去年天猫双十一期间,喜小瓶气泡水就卖出了50万瓶,位列网红气泡水 TOP3;2021年春节期间,新品海盐柚子气泡水带动全线喜茶气泡水商品在年货节期间售出近6.5万箱、约75万瓶。

如今,喜茶已经推出了无糖气泡水和水果茶两大瓶装饮料生产线。而喜茶前段时间上线的「暴柠茶」系列瓶装水果茶饮料,则是将今年夏天喜茶门店中爆火的现制手打柠檬茶,搬进了瓶装饮料,搬入了线上线下各类零售渠道,再次引发消费者热情的同时,也引起了软饮行业新老品牌的警惕。

事实上,从元气森林到喜茶,这些“跨界而来”的软饮行业新玩家,已经成为搅动传统行业竞争格局的“鲶鱼”。而正是这些的鲶鱼的搅动下,多年来“死气沉沉”的软饮行业开始被“激活”,散发出新的生机。

软饮市场“新王”之战

首富钟睒睒,是*个和软饮新品牌正面刚的软饮传统大佬。

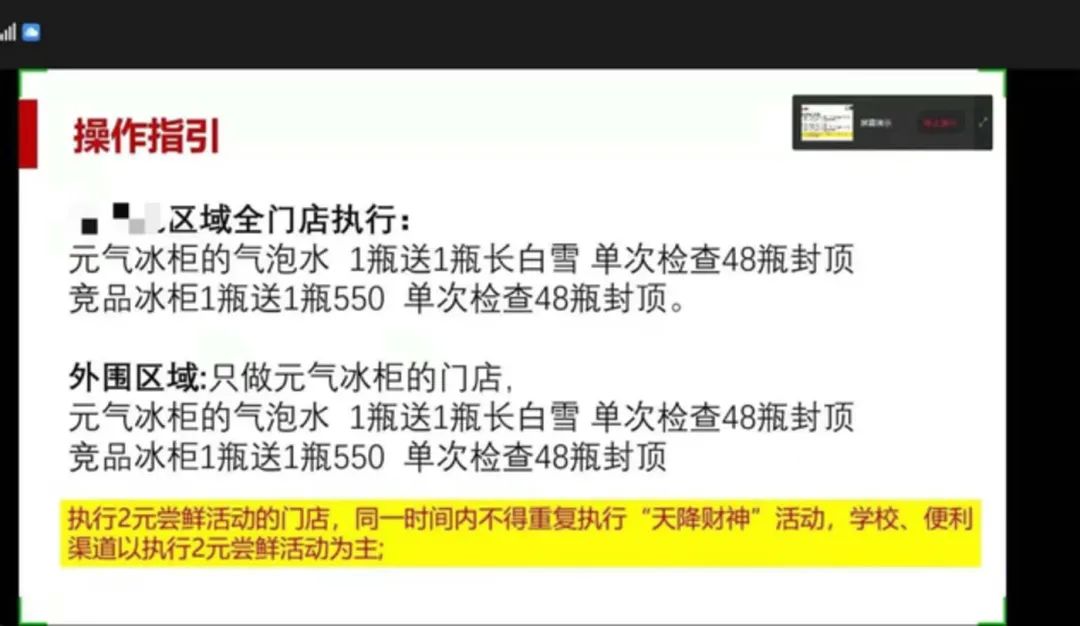

今年夏天,钟睒睒亲自带队农夫山泉,在全国范围发起一场“天降财神”活动,目标瞄准元气森林气泡水,为此不惜给经销商和零售终端们送水送钱:

图片来源@微信公众号“快消”

钟睒睒之怒,来自今年以来,元气森林在线下冰柜铺设上近乎疯狂的投资。

去年10月,在元气森林2020年经销商大会上,元气森林宣布了75亿元的线下渠道销售目标;与此同时,还有在今年2季度前完成8万台智能冰柜的线下铺设。

为了完成之一目标,元气森林对线下经销商们拿出了满满的诚意。

一般来说,投放冰柜的费用都是由经销商率先承担,再以押金的形式向零售终端收取。一台冰柜会向经销商收押金2000-3000元,而后分三四年返还,这笔款项,占用了经销商一大笔现金流。

而据微信公众号“快消”报道,若投放元气森林冰柜,三四个月后经销商就能基本收回资金:投放合格后返50%,三四个月后依然合格返40%,最后剩余的10%与零售终端交给经销商的押金相抵,在五年后返回。

与此同时,元气森林还规定,每投放一台冰柜,给业务员奖励200元,主管奖励100元,甚至连陈列费,也比农夫山泉、可口可乐高100元。

重赏之下,经销商和零售终端的积极性被动员了起来,2022年,元气森林更是目标要杀入冰柜市场前三名。

事实上,在线下渠道大量铺设冷冻柜,早已是快消软饮行业的常规操作。可口可乐2020年在中国共有87万台冰柜和自动售货机;而农夫山泉财报显示,截至2019年年末,农夫山泉覆盖全国超过237万个终端零售网点,其中超过36万家终端配备了“农夫山泉”冰柜。

但终端空间是有限的,元气森林这个当红炸子鸡挤了进来,原本的一部分农夫山泉、怡宝、康师傅等大厂的冰柜,就被经销商挤了出去。

线下渠道本是传统软饮品牌的优势地盘,传统大佬们自然不能忍。农夫山泉在“天降财神”活动中就提到,要“抢战竞品冰柜,买回我司冰柜”。

农夫山泉发起的这场线下冰柜争夺战,可以说打响了快消软饮界新老品牌的*枪。

然而问题来了:在软饮这个大佬云集的赛道里,元气森林是如何成长起来的?

元气森林“借东风”

外界对元气森林开始有认知,源于其2016年12月上市的爆款“燃茶”。殊不知,在燃茶之前,元气森林也踩过“大坑”。

元气森林公众号曾回顾,早在元气森林创立之初,曾请来饮品行业的专业团队来做市场调研、产品开发,但最后耗费500万生产出来的产品,却是“自己人也不愿意喝”。最终,元气森林又投入了100万,将这批不满意的产品全部销毁。

报废事件之后,元气森林重新组建产品研发团队,仔细打磨产品,才终于有了*款爆款“燃茶”。

事实上,2014-2016年,唐彬森筹备元气森林之时,正是中国软饮行业新老势力转换之时。

一直以来,国内软饮市场都是“渠道为王”,谁掌握了更多的线下渠道,谁就掌握了企业发展的命脉。在渠道方面拥有优势的娃哈哈、康师傅、达利、旺旺,一度发展非常迅猛。

当时,娃哈哈创立联销体模式,使其在全国范围内聚集了实力强大的经销商。2013年,娃哈哈渠道铺设数达到了历史颠峰,娃哈哈的营收也达 783 亿,成为当之无愧的行业龙头老大。

但从2014年开始,伴随着传统线下渠道铺设基本饱和,传统饮品跑马圈地式的红利期结束了,头部企业的增长也陷入停滞。

渠道为王时代结束,企业们开始在产品创新上做文章。注重产品创新的农夫山泉和统一,产品优势开始发挥出来。

2014年,统一集团推出海之言和小茗同学,迅速成为年度爆款;2016年,农夫山泉推出低糖茶饮茶π,通过在茶饮中添加果汁,保留茶香的同时也掩盖掉茶的苦涩口感,也很快火爆起来,仅七个月时间便独揽10亿,成为2016年最成功的单品之一。

而正在茶π成为2016年饮品市场的一匹黑马时,2016年元气森林成立了,并在短短几年时间,凭借燃茶和无糖气泡水,迅速从一个名不见经传的创业公司,走进了软饮行业的“风暴中心”。

元气森林的成功,一个关键在于精准卡位无糖饮品赛道。

当前我国无糖饮料的发展程度,与1985年日本无糖饮料的发展水平类似。1985年,日本无糖饮料占比仅2%,然而在此之后,日本经历了无糖饮料快速发展的十年。2019年时,日本无糖饮料占比已达到 50%以上。

2019年,中国无糖饮料行业市场规模为98.7亿元,仅占软饮料整体的1.25%。但根据智研咨询预测,我国无糖饮料市场规模将在2027年达到276.6亿元,期间每年均保持两位数增长。

这意味着,元气森林在一个高速增长的消费赛道里抢得了先手。而率先使用成本高昂的代糖“赤藓糖醇”,在0糖的基础上,保证了饮料的口感,使得元气森林避免了重蹈农夫山泉「东方树叶」刚推出时的覆辙——2011年,农夫山泉就看准了无糖饮料赛道,却因为当时没有调和好茶的苦涩口感,使得「东方树叶」入选「史上最难喝的饮料TOP5」,销量惨淡。

元气森林成功的另一关键,则在于抓准零售便利店渠道。

传统软饮品牌主要渠道在于大型商超,但对于一个名不见经传的新品牌来说,这些渠道入场难,费用高,因而元气森林最初选择绕开传统渠道,而重点布局在新兴连锁便利店——这无疑是精准而有远见的。

一方面,2016-2018年,正值新零售热潮,大量资本进入连锁便利店企业,推动原有连锁便利店迅速扩张,并诞生了无数新兴连锁便利店——京东便利店、苏宁小店、盒马、便利蜂等新兴便利店企业相继成立,中国连锁便利店行业市场规模从2014年的985亿元,快速增长至2264亿元。

另一方面,这些便利店受众大多为年轻白领,追求品质生活、热爱尝试新鲜事物、并且对价格不太敏感——这与元气森林的目标人群用户高度重合。

2019、2020年,借助线上营销和以便利店为主的线下强势铺货,元气森林苏打气泡水被推上神坛。

公开数据显示,2019年、2020年“618”期间,元气森林都取得了天猫饮品类*的成绩,2020年元气森林业绩同比增长约270%,全年销量达30亿元,其中气泡水的销售占比超过70%。

而中科院《2021中国无糖饮料市场趋势洞察报告》中相关数据也显示,近年来,元气森林作为国内软饮市场的新兴品牌,增长速度迅猛。虽然其2020年仅占整体饮料市场份额的0.4%,但复合增长率却高达334%。

相比之下,农夫山泉复合增长率为14%,可口可乐、百事可乐两大国际巨头复合增长率分别为7%和2%。

数据来源:中国国际金融研究报告、中科院《2021中国无糖饮料市场趋势洞察报告》,制图:钛媒体APP

什么是软饮“爆品”方法论?

外界认为,元气森林能从大佬云集的软饮行业成功突围,其实是一次“互联网思维”的胜利。

在今年的亚布力企业家论坛演讲中,元气森林创始人唐彬森也表示,互联网思维的核心是对用户体验的*追求,而这样认知模式下,使得元气森林和传统软饮品牌的研发生产方式有很大区别。

传统水饮企业对产品的投入,从高到低往往是渠道费、包装设计费用、投入最少的其实是原料成本;而元气森林则是在研发和原料上投入最重。

就拿元气森林使用的甜味剂“赤藓糖醇”来说,因为其成本高昂,使得元气森林原材料占成本比接近 50%,但也因为其口感更优、热量更低,最终成为了元气森林成功的关键要素。

“互联网的用户只会奖励那些留存率高,NPS指数(用户体验指数)高的公司”。这是唐彬森在互联网领域创业时积累的经验,也成为了元气森林的产品价值观。

做饮品,唐彬森曾经是个外行。但从游戏行业跨界而来的唐彬森,也带来了一套互联网产品研发方法论。

元气森林原研发总监叶素萍在接受自媒体“财经涂鸦”采访时曾透露,元气森林的研发,走的是互联网式快速试错的路子,一两天做一次饮品口味测试后迅速调整,研发周期控制在3-6个月。

微信公众号“增长黑客”在相关调研中也报道称,元气森林在口味调研之外,还会有电商测试、便利店测试、信息流广告投放测试等,在产品从研发到大规模投放的各个节点,都通过各种小规模测试,不断试错、不断结合反馈进行调整,直到最后,才将经过验证的软饮产品,以消费者喜爱的模样大规模投入市场。

元气森林“反传统”的产品方法论,给软饮行业扔下了一枚深水炸弹的同时,也为后来者探出了一条新品牌的突围路。

其中,清泉出山旗下气泡水产品清汀,选择了“抱紧元气森林大腿” 的产品跟随策略。

在产品研发设计上,无论是0糖0卡概念、日式小清新包装风格、瓶身形状及大小,甚至包括清甜的口感,清汀都像是元气森林的翻版,不少消费者甚至误认为,清汀也是元气森林旗下的产品。

但在市场定位上,清汀则尽量避开元气森林,采取差异化渠道竞争路线,主要面向元气森林渗透率有限的下沉市场和学生党。

为此,在渠道建设上,清泉出山严格按照可口可乐在供应链、渠道端的全套解决方案在做,力求把渠道渗透到下沉市场的每一个“毛细血管”,甚至把监狱作为地推人员拓展新城市时,A+级别的优先拓展渠道。

而社区团购+直播电商(抖音快手)+电商(拼多多)渠道,则成为清汀打开下沉市场的有效途径。清泉出山联合创始人孙大强告诉钛媒体APP,今年夏天,在抖音快手电商发力三个月之后,9.9元6瓶包邮的清汀气泡水,拿下了抖音相关类目下的*;而在社区团购渠道里,清汀单月订单量也接近500万。

但更多的新品牌,则是希望在无糖气泡水大趋势下,找到新的差异化增长点。

从细分人群的需求切入、错开传统渠道、推出超级单品占据年轻人心智,成为一套可以通用的新品逻辑。

比如新式草本果汁气泡水品牌「好望水」,选择从B端餐饮场景切入,解决人们在餐馆用餐时需要解辣、解腻饮品的需求,相继推出「望山楂」「望桃花」等产品。数据显示,2020年好望水交易额达1.2亿元,营收突破5000万。

健康饮品新品牌 Bestinme 则主打“时尚健康”,通过添加膳食纤维、益生元,维生素C等营养元素,面向减肥、健身人群。渠道上则以CVS新零售贩卖机为主,KA、特渠为辅,在今年年初宣布已经覆盖线下10万+的终端。

软饮的下一个争夺点:功能性、0防腐剂

元气森林在软饮行业搅起风浪后,也以一己之力,将整个气泡水品类带上来快车道。新品牌涌现的同时,农夫山泉、娃哈哈、统一等巨头们也坐不住了,纷纷下场。

而在“健康化” 已升级为主流消费观念,“0糖、0脂、0卡”成了气泡水新品标配的背景下,如何打出差异化,成为软饮品牌面临的新问题。

于是,在无糖气泡水的基础上,添加特定成分来达到某种功能性效果,成为新品打出差异化,争夺细分人群的一种方式。气泡水品牌们开始花样百出,乳酸菌气泡水、玻尿酸气泡水等“跨界”产品成了潮流,“万物皆可气泡水”:

蒙牛推出“乳此汽质”乳酸菌气泡水、优益C活菌泡泡,主打乳酸菌健康肠道概念。

娃哈哈和汉口二厂分别推出玻尿酸气泡水,将补水美肤融入日常生活。

VOSS芙丝推出蛋白肽气泡水,定位为高端功能气泡水,主打抗氧化。

喜茶推出喜小瓶海盐柚子味气泡水,主打维生素强化。

娃哈哈旗下KellyOne推出苏打气泡水生气啵啵,添加水溶性膳食纤维,关注肠道健康。

与此同时,0防腐剂,也成为健康消费大潮下,气泡水玩家的另一个争夺点。

通常,生产气泡类产品,会使用普通碳酸生产线,生产过程中需要防腐剂来抑制微生物。而可以有效抑制霉菌、好氧性细菌以及酵母菌活性,且毒性低的山梨酸钾,就成为目前饮品类常用的防腐剂之一。

不过,如今已有少数软饮产品,树立起“0防腐剂”的生产标准。如元气森林旗下无糖气泡水和燃茶,崂山无糖气泡水、以及和元气森林“打”得最狠的、今年4月推出的农夫山泉无糖气泡水——“0山梨酸钾”就是其在“0糖”之外的核心卖点。

但要做的不含防腐剂,就必须拥有造价高昂的Log6级别无菌灌装技术生产线,据悉,该类型生产线在全球范围的数量不足30条。目前,农夫山泉拥有的14条Log6无菌标准饮料生产线,成为其核心产业链技术优势。

不过,从2019年开始部署自建工厂的元气森林,也在今年10月正式发布“0碳、0污染、0防腐剂”的“三0工厂”战略。据悉,元气森林目前已投产log6微生物控制水平级别的无菌碳酸生产线8条,预计明年投产将达24条。

从新品牌突围,到巨头下场,今年以来,国内各类无糖气泡水品牌和产品如雨后春笋般涌现,气泡水市场高歌猛进的同时,也让气泡水这个细分赛道,成为软饮行业近年来*的增量市场。正如在清泉出山联合创始人孙大强接受钛媒体APP采访时所言,“饮料间的竞争没有高度技术壁垒,长期看来就是一起在把赛道做宽。”

中科院《2021中国无糖饮料市场趋势洞察报告》显示,国内无糖饮料2020年市场规模达 117.8 亿元,较 2014 年翻了 7 倍。2025年该市场将增至227.4亿元,5年内实现规模翻番。而其中,2020年,无糖碳酸饮料(含气泡水)市场规模达到66.9亿元,占无糖饮料市场的半壁江山。

与此同时,软饮产品一直存在生命周期,短则2-3年,长则4-5年,而如今赛道参与者众多,也使得气泡水赛道的生命周期得到延长,而这对于软饮行业所有参与者来说,都意味着巨大的机会。

参考资料:

1、快消:狙击元气森林,农夫山泉是快消*狼性的企业

2、快消:深度丨半年线下走访,挖掘元气森林火爆背后你不知道的那些事儿

4、增长黑盒:12000字解读元气森林:套利与降维的游戏

5、深响:揭秘元气森林成功学:精确计算爆红,像做APP一样做饮料

6、华创证券:中国软饮料行业深度报告:变中求进,百舸争流

7、东兴证券:食品饮料:“无糖”系列报告(一):无糖饮料的兴起

8、头豹研究院:2019年中国连锁便利店行业概览