前不久,恒瑞医药以总计最高约2亿美元(约13亿元人民币)的首付款和里程碑付款,拿到了基石药业抗CTLA-4单克隆抗体CS1002的大中华地区权益。这已经是2021年我们第四次看到恒瑞医药出手创新药。

在过去几年的发展中我们观察到,传统药企的创新模式,正在从自研转向引进。一向在自研能力上为人称道的恒瑞医药大举开展投资+BD,正与我们观察到的趋势一致。

PD-1/PD-L1单抗和生物类似药在上一波传统药企转型创新中,成为了各家药企的*落脚点。然而创新的脚步从来都不会停滞,在上一轮创新投入逐渐迈入红利期的同时,新一轮下注早已开始。这次的重心,落到了ADC(抗体偶联药物)。

就在这个阶段,许久未闻消息的特瑞思药业再次出现在了我们的视野中。2021年6月,珍宝岛药业宣布出资4亿元投资特瑞思进军生物药领域。这一融资事件不仅代表了珍宝岛正式进军生物药领域,也宣告了特瑞思药业回归ADC赛道的竞争行列。

在这过去的三年中,ADC赛道发生了怎样的变化?传统药企大举布局创新,在当下的医疗创新环境中又扮演着怎样的角色?

传统药企布局的思路,

投资+BD成主流

在过去几年医药产业发生的变革中,医药产业的观察者们经常用“传统药企”和“创新药企”来区分成熟产品的供应商,和创新产品的研发者。国家政策也对这两种定位鲜明的角色给出了截然不同的政策环境。传统药企在一系列的药价控制政策下,不得不接受被持续削薄的产品利润;而创新药企则在审评审批加速中享受着政策的红利快速发展。

越来越多的传统医药企业通过自研、投资、并购、管线交易等不同渠道,将创新产品收入自己的版图之中。一些在早期布局创新的传统医药企业,利用自己丰富的经验,在产品推广上对刚刚进入商业化阶段的创新药企实现了降维打击。“传统药企转型”这个从集采宣布之日起就开始讨论的话题,似乎如今已经找到了最终的答案。

传统药企布局创新的方式很多,大的方向上可以分为自研和引进;引进模式中又可以分为投资、并购和管线交易,其中有时还会交叉。

在国内创新药产业发展之初,有很多传统药企通过自研的方式开展创新。

但是新的趋势表现出,以往布局自研的传统药企,也开始在投资+BD上发力。

其中最典型的例子就是恒瑞医药。恒瑞医药的研发能力一直为人称道,其自研的阿帕替尼、卡瑞利珠单抗等皆是传统药企自研药品的典范。但是创新产品的增长跟不上集采开展的速度,恒瑞医药2021年Q3业绩的下滑带来了巨大的负面影响。

因此我们看到了恒瑞医药2021年开始大举引进管线。在一年的时间内恒瑞医药和璎黎药业、万春医药、天广实、基石药业四家创新药企达成了合作,为自己的管线补上了三款Ⅲ期临床阶段的药物和一款CTLA-4单抗。

及时转型投资+BD,可能不会*时间反映到恒瑞医药的财务表现上,但是却补充了恒瑞医药在成熟产品和创新产品过渡期中的动力来源。

类似的例子还有齐鲁制药和天士力。齐鲁制药也在2020-2021年大举收购管线。只不过与恒瑞医药不同的是,齐鲁制药选择了从国外引进药物管线,接连拿到了SesenBio的膀胱癌新药Vicineum、Quantum Genomics的高血压新药Firibastat和Cend Therapeutics的新型抗癌药物CEND-1。

已经有自研产品普佑克的天士力生物同样也开始引进管线。2020年5月,天士力生物从Takara Bio Inc.以首付款300万美元,后续里程碑付款共计2450万美元引进了溶瘤病毒产品C-REV。

珍宝岛在生物药上的创新布局,很早就确定了合作+引进的模式。珍宝岛药业董事长方同华告诉我们,珍宝岛从2018年就开始关注生物医药领域:“在确定了ADC赛道之后,2019-2020年我们走访了全国几十家ADC研发公司,期间国外ADC药物取得的进展进一步坚定了我们的想法。”

最终选择通过投资特瑞思建立自己在ADC赛道上的核心优势,珍宝岛不仅考虑到特瑞思已有的产品,更重要的是特瑞思在生产方面的能力。

“特瑞思在生产方面的能力对于我们在ADC方面的布局至关重要。特瑞思已有的产能能够在我们布局ADC的早期保证对临床研究的药物供应。吴幼玲博士团队在工厂建设方面的经验可以让我们未来扩大产能的过程中少走弯路。特瑞思在ADC生产方面的经验还可以为我们投资的其他ADC药物企业提供帮助。”

除了特瑞思之外,珍宝岛在2021年还相继投资了多禧生物、爱科瑞斯等多家ADC研发企业,同时珍宝岛还投资17亿元建设以抗肿瘤ADC药物研发为主的杭州生物药项目,在ADC药物方面的布局逐渐系统化。

与珍宝岛同样的,传统药企们在医疗产业投资上表现的越来越积极。

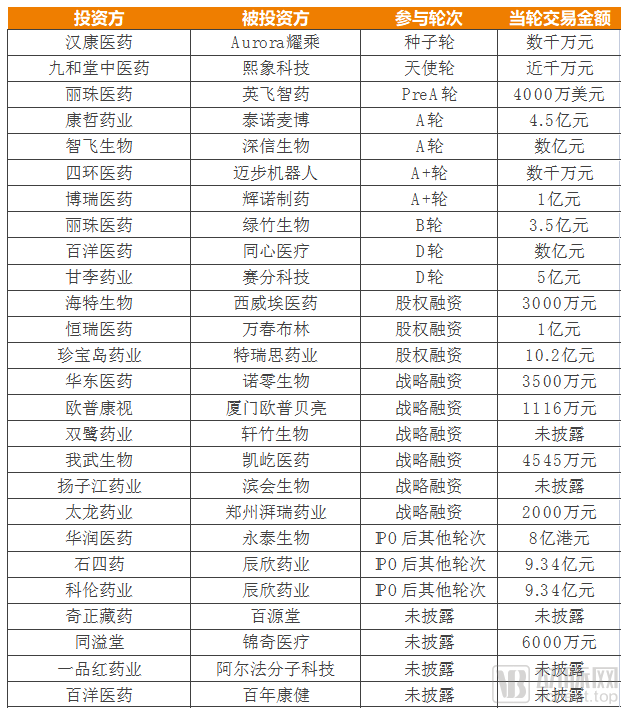

我们根据动脉橙数据库、企查查等渠道搜集到了26起传统药企参与的融资事件。传统药企投资的赛道不完全集中在医药产业,数字化中医、康复机器人等其他类型的项目中也出现了传统医药企业的身影。

传统药企布局创新,

思维定势导致的同质化还在继续

传统药企在创新上的布局,似乎已经进入了*波红利期。

在恒瑞医药、正大天晴、誉衡药业先后拿下了PD-1单抗之后,先声药业也在生物药领域有所斩获。2021年11月25日,先声药业与思路迪医药、康宁杰瑞生物制药共同宣布,三方战略合作的PD-L1单域抗体恩维达(恩沃利单抗注射液)正式获得国家药品监督管理局(NMPA)批准上市。

然而*波红利,却没有带来巨大的成功。被传统药企一致看好的生物类似药和PD-1/PD-L1单抗两个赛道,正发生着激烈的市场竞争。

究其原因,大多数传统药企的布局都偏向于保守,非常明显的体现在:

1.产品的临床分期相对靠后,早期产品较少;

2.产品的差异化程度不高,更愿意布局已经有同类产品上市的产品类别。

其中产品的差异化程度不高,是上一轮竞争中表现出的*问题。传统药企习惯于确定性更高的仿制药产品研发,对于研发难度更高但更具创新性的产品则始终保持着谨慎的态度。

因此我们看到在传统药企的布局中,生物类似药和PD-1/PD-L1单抗几乎成为了他们的一致选择。

那么同质化问题如今解决了吗?很可惜的是,恐怕暂时还没有。新一轮的热点又一次落在生物药领域中——HER2 ADC。

仍在扎堆的ADC赛道

荣昌生物爱地希的上市掀起了又一波ADC的风潮。但传统药企布局ADC,却远在此之前。

2018年5月,国家药监局在一个月内批准了六款ADC药物的临床试验申请,这六款药物中包括了恒瑞医药的SHR-A1403,海正药业的重组抗HER2人源化单克隆抗体偶联美登素衍生物DM1,嘉和生物的GB251,科伦药业的A166,乐普生物(上海美雅珂)的MRG002,还有特瑞思药业的TRS005。再加上此前的已经有产品获批临床的荣昌生物、百奥泰、齐鲁制药等企业,ADC药物的热度,在2018年时,恐怕不亚于当时的PD-1单抗。

然而我们如今再回头看这些药企的布局,现在国内ADC药物在HER2靶点上的扎堆现象,当时就已经埋下了伏笔。上文提到的六款产品中,除了恒瑞医药的SHR-A1403和特瑞思药业的TRS005之外,其他的四款都是HER2靶点。此外还有当时同样在临床阶段的荣昌生物的RC48、百奥泰的BAT8001、恒瑞医药的SHR-A1201等,也都是HER2靶点。

这股ADC的研发热,尤其是HER2 ADC的研发热要归因于罗氏的赫塞莱和*三共的Enhertu在临床上的优异表现。至今国内在临床研究阶段的ADC药物中,HER2靶点的比例仍然在50%以上。

虽然产品布局像PD-1一样扎堆,但是ADC的临床进展却并不像PD-1那么顺利。

已经明确失败的是百奥泰的BAT8001,2021年2月被宣布Ⅲ期临床未达标而终止研发;恒瑞医药的SHR-A1403,虽然CDE的临床试验公示网站上显示已经在2020年5月完成了Ⅰ期临床研究,但是却一直没有进一步的消息披露;齐鲁制药的HER2 ADC也很久没有消息,反而在BD方面接连拿下了几款海外ADC药物的国内权益。

几款先头药物在研发上的不顺畅,显示出ADC药物攻坚的难度,但也为ADC创新药企业吸引了更多的关注。当时布局ADC药物的荣昌生物、百奥泰、乐普生物,如今都已经上市或是走到了上市的边缘。

与他们同时代的特瑞思本也该来到上市阶段,但却直到最近才重新回归正轨。特瑞思药业的CEO吴幼玲向我们描述了过去三年中的经历。

重回正轨的特瑞思药业

吴幼玲告诉我们,2018年,特瑞思的估值就已经达到了60亿元。在高度同质化的ADC赛道上,特瑞思的TRS005避开了当时热门的HER-2、C-MET等靶点,转而选择了CD20。这种差异化的布局和产品First-in-Class的潜力让当时的特瑞思在ADC赛道上风头无两。

而且在ADC领域有所斩获的同时,特瑞思在生物类似药领域的表现同样出色。2017年11月,特瑞思药业的贝伐珠生物类似药(TRS003)在美国申报的临床前会议中获得了专家们的一致认可,被认为是与原研产品高度相似(highly similar),获准免去临床前的动物实验,通过ANDA途径上市。

吴幼玲说:“2018年的时候我们其实已经走到了上市的边缘,甚至已经和港交所有过初步的交流。但是后期有很多其他方面的问题没有达成一致,最终导致了我们在过去近三年的时间中进展缓慢。”

吴幼玲口中没有达成一致的事情,绝大多数都是由于公司的管理团队并没有公司的实控权。吴幼玲和公司其他管理团队成员在公司的股权占比都不高。因此管理团队只能控制公司相关的运营事务,但是当涉及到上市、融资等与股权变动相关的重大事件时,管理团队的话语权就变得非常有限。

这就导致特瑞思在拿下临床批件准备开展临床研究的关键时期,既没能在二级市场上市,也没能在一级市场继续获得投资机构的支持。资金运转的不顺畅直接导致了产品研发进展的滞后。

这一拖就拖到了2020年底,也就是珍宝岛药业出现的时间。2020年的11月11日,珍宝岛团队*次来到特瑞思进行交流。可能是因为数字比较特别,吴幼玲对这个日期记的非常清楚。最终,珍宝岛和龙鹏投资斥资10.2亿元对特瑞思实行了投资,拿到了特瑞思的实控权。在特瑞思的工商信息中,法人代表已经更换成了珍宝岛药业董事长方同华。

被问及与珍宝岛之间是否存在沟通上的障碍,吴幼玲告诉我们:“方同华董事长和珍宝岛的其他团队成员们在接触我们之前,对ADC产业已经进行了比较详尽的调研,所以在基本的认知和交流方面都不存在障碍。而在我们自身的发展方面,珍宝岛也充分尊重我们的意见,所以近几个月我们的发展已经重新回归了正轨。”

虽然停滞了三年,但是特瑞思所在赛道的格局却没有很大的变化。到目前为止,CD20靶点的ADC药物市场仍然是一片空白,赛道上的竞争者也不多,主要就只有乐普生物的MRG001,TRS005仍然是潜在的First-in-Class药物。

而生物类似药方面,与国内大多数的生物类似药聚焦国内或欧洲市场不同,TRS003选择了优先登陆美国市场,受国内生物类似药竞争格局的影响较小。如果可互换III期临床试验进展顺利,预期在2022年就能在美国申报上市。到时特瑞思药业高表达的细胞株和5000L产能的工厂就能体现出自己的优势。

随着投资和管线引进事件越来越多,传统医药产业开始成为创新的动力来源,这些正在被政策不断挤压生存空间的“巨头们”,重新获得了下一阶段增长的动力来源和未来的想象空间。在这样的新老之间的交融中,国内的医药产业正逐步迈入生命周期中的下一阶段。

与前文几家传统药企同样的,一系列曾经取得过辉煌成就的传统药企,开始以新的姿态冲入医疗创新领域,成为医疗产业创新的支持者。这些曾经叱诧风云的巨头们用实际行动证明了,在创新的时代中仍然有他们的一席之地。