国内传统电商流量红利逐渐消失,已经是当前品牌方的共识。不管是哪个平台,不投流量就没有交易,让广大品牌方不得不另辟新的出路,其中出海就是路径之一。

随着估值超3000亿的DTC服装品牌SHEIN成为行业标杆,越来越多的国产品牌也试图走出国门,去征战更辽阔的海外。

而海外也的确存在电商红利的窗口期。据美国电子贸易信息平台Digital Commerce 360报道,新冠疫情给美国电子商务平台额外带来了1050亿美金的销售额,累计销售额达7917亿美金,同比增长达到史无前例的32.4%。

在国内疫情较稳定的这一年半内,儿研所Club调研包含德尔玛、火鸡电器等至少15个项目成功出海,并获得资本市场认可并融资。那么在大热的婴童赛道,哪些品类适合出海?又有哪些品牌成为海外市场的幸运儿呢?

婴童服饰

我国服装优势古已有之,从最早的丝绸之路,到后面的代工厂,直到现在我国依然是服装产能大国和消费大国。SHEIN的成功,很大程度上源于我国在这个品类上的优势。而根据第三方预估,2021年全球童装销售市场(线上+线下)约为1670亿美金。庞大的市场之下,再诞生一个婴童领域的SHEIN也不足为奇。

儿研所Club调研,目前已经有包含PatPat和HIBOBI等几个平台在这个领域深耕。

据了解,Hibobi成立于2019年7月,品牌深扎中东母婴市场,并在2020年Q1实现盈利。中东地区包括海湾六国,是一个较成熟的市场,Hibobi目前进驻了沙特、阿联酋两国,用户对品质的要求极高。且中东地区的服装供应链基础较薄弱,大部分商品来源于进口。

之所以Hibobi在全球范围内锁定中东市场,原因在于中东是穆斯林国家,高出生率与强消费力为市场带来足够大的增长空间,相比于中国0.4%的出生率,中东市场拥有1.9%的出生率,同时中东人均GDP超三万美元。不过,在中东高出生率的背后,母婴整体消费需求的快速增长导致出现供给不平衡的现象,目前还没有平台和品牌可以服务好这群优质用户。

嗨宝贝定位中高档服装。据亚马逊迪拜站数据,平台大多儿童服饰定价区间为 17.99-110AED (1AED = 1.74RMB)。除部分较厚儿童套装售价达100+AED,嗨宝贝产品定价以59,69AED偏多(均免运费),并且有4个SKU可当日抵达迪拜各区域。可见,嗨宝贝团队在供应链把控及海外仓建设方面已经比较成熟。

母婴出口电商平台PatPat今年获融资三次,总额超过6亿美元,其中投资方也星光熠熠。C轮系列融资由今日资本、泛大西洋资本(General Atlantic)、鼎晖百孚联合领投,SIG海纳亚洲、Ocean Link、渶策资本等跟投。D轮系列融资由DST Global领投,泛大西洋资本(General Atlantic)、Ocean Link、GGV纪源资本等跟投。

目前Patpat上的产品包括0 - 12岁的婴幼儿服装、鞋子,家庭亲子装,女性服装、包包、珠宝配饰,以及部分家居类产品,总SKU数在40000以上。

据了解,在硅谷山景城成立的PatPat,一出生就具备国际化基因,在深圳、广州、杭州、佛山设有办公室,并在旧金山、洛杉矶、都柏林、马尼拉、伦敦等地设有分支机构。PatPat三位合伙人,王灿,高灿,胡萌均毕业于美国卡耐基梅隆大学(CMU)计算机相关专业,并在Oracle、Amazon等硅谷高科技企业积累了丰富工作经验。

其主要优势包含本土化运营与供应链整合、平台化全程服务,并且PatPat在Facebook上是粉丝数600万+的大V账号,在其官网我们也可以看到它已与众多全球*明星IP达成合作。

、

儿童电子产品

去年国产电动牙刷在海外电商平台上的销量增长了三倍。速卖通平台上的数据显示,2020年,国产电动牙刷在欧洲、中东等多个海外市场出现了爆发式增长。其中,法国年同比增速超过140%,德国增长160%,波兰增长90%,沙特增长超过420%。

2018年才开始销售的电动牙刷品牌Oclean成功出海,在三年间将产品卖到了110个国家,2020年其线上海外销量增长了近九倍,仅在跨境零售平台速卖通上的销售就增长了十余倍。

曾是“舶来品”的电动牙刷,正在成为中国制造“出海”的强势品种。这一方面得益于中国制造完备的供应链红利带来的*性价比,同品质的中国产品仅为国外产品价格的一半;另一方面,这也是中国制造通过创新不断突破国外巨头专利壁垒、构建自身竞争力的结果。

在此过程中,品牌、渠道仍是国产电动牙刷面临的瓶颈,但疫情发生以后,迅速向线上迁移的海外消费者开始更多尝试物美价廉的中国品牌,中国品牌也借助电商平台绕过漫长的线下渠道铺设,打通了触达海外消费者的新通道,这为近20年未曾变化的电动牙刷全球市场格局带来一轮洗牌。

不少国内知名电动牙刷品牌已经开始布局儿童品类,因而从大的趋势来看,未来儿童电动牙刷的出海优势是存在的,并且相信也将会有不少玩家脱颖而出。

除了牙刷,还有一个品类值得关注,那就是这几年来风靡国内的儿童手表。在我国,拥有视频通话、定位、电子支付等功能手表已不再新奇,甚至有数据显示,小天才手表在国内14岁以下儿童的渗透率达到了10%。

放眼海外市场,销售数据较为不错的手表品牌包括来自印度的Prograce以及香港通讯品牌伟易达。

在美国亚马逊平台,儿童手表产品定价约在100-300人民币,且设计及功能较为基础,我国中高端儿童手表品类如小天才在海外仍有充足空间。

婴童出行品类

我国的婴童出行品类出海较早,早在1994年,好孩子在美国设立了*家销售公司,试图把好孩子童车打入美国市场。

30年来,从过去的供应链出海到收购国外品牌增强自营品牌,2018年,好孩子全球收入达到86亿港元,比2009年几乎翻了两倍,海外市场占比64%,其中自有品牌接近80%。

好孩子之外,还有背靠明门集团的巧儿宜,旗下产品主要涵盖:安全座椅、婴儿推车等,在欧洲市场排名靠前。

除了这些传统品类,最近包含滑板车、平衡车品牌也在加速出海进程。

据了解。成立于2013年,定位于儿童高端出行用品品牌COOGHI(酷骑)已经在今年9月开始出海。旗下产品包括儿童滑板车、滑行车、学步车、平衡车、头盔、护具等。

目前COOGHI在亚马逊美国站建立品牌旗舰店,主要涵盖儿童学步车、大孩滑板车、自行车及轮滑四个品类。从上线后三个月的表现来看,目前与当地本土品牌仍存在较大差距。

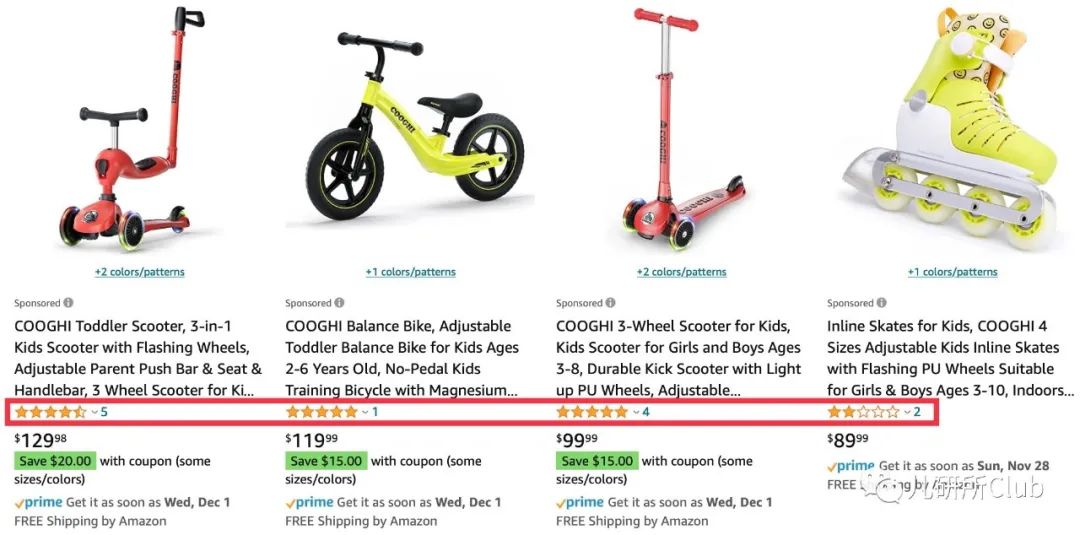

图为COOGHI产品(产品评论数较少)

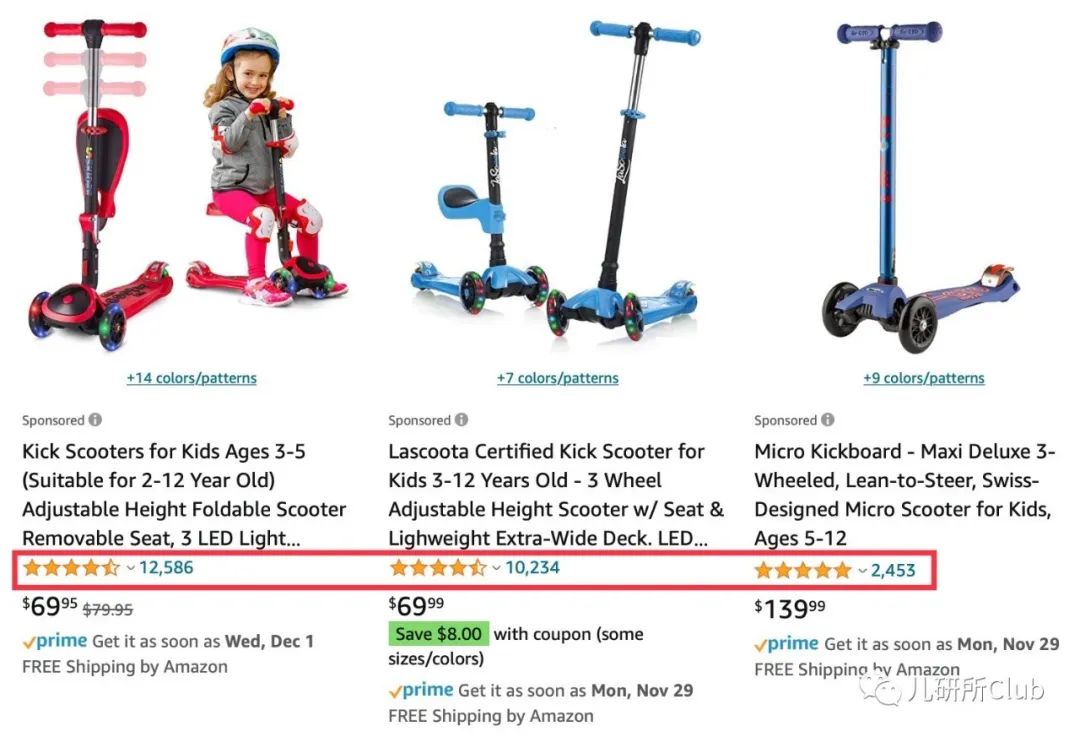

图为部分美国本土品牌产品(产品评论数较多)

通过对比美国消费者对COOGHI和部分本土滑板车品牌,我们看到COOGHI的价格会高一些,不过消费者肯定了COOGHI的高颜值、易拆装、边缘钝化的处理。

从评论来看,COOGHI的产品设计与美国本土使用习惯稍有出入。比如为了安全,COOGHI将学步车产品实时转向幅度限定在30度,这也与国内城市居民普遍房间面积不大相适应,不过美国地广人稀,空间很大,加上对孩子探索精神的推崇,这种设计会有点水土不服。

所以我们的品牌在出海时,要尤其注意产品设计中的差异,防止出现水土不服的情况。

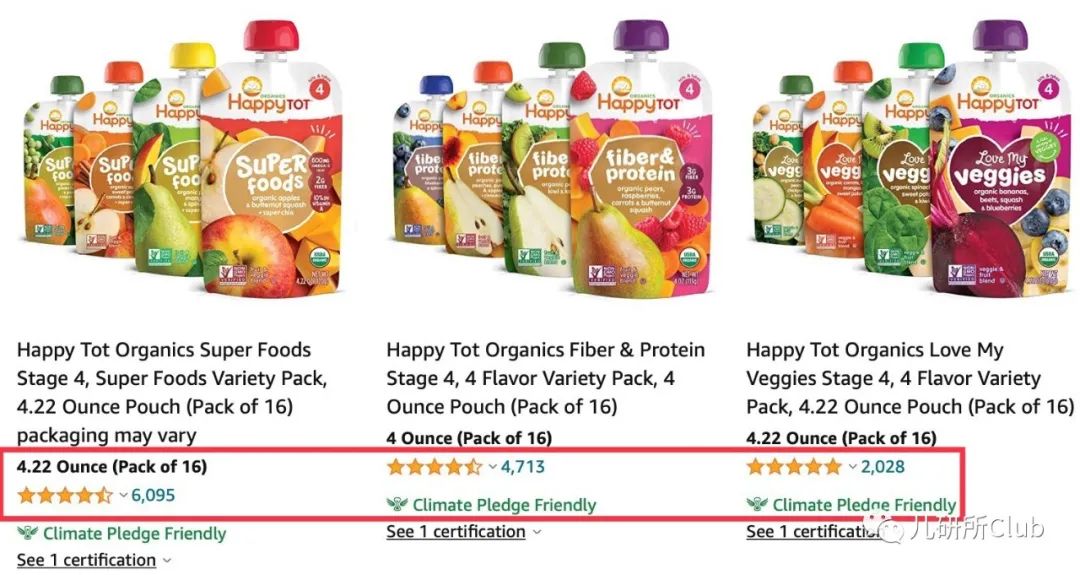

除了产品设计特色,我们还要关注本土品牌在生产工艺、技术等在全球范围内的排名。比如当前比较火爆的婴童食品,我国在细分品类比如果泥、肉泥等方面与国际品牌还存在一定差距,这时候不太适合出海。

总之,过去,我国凭借成熟的低廉的劳动力,通过服务海外品牌建设了完备了供应链基础设施,那时的跨境电商基本上是没有品牌的中国供应链出海,结果是行业竞争激烈,利润空间多次被压缩。

如今的出海,是过去供应链积累+电商先发优势和成熟经验,这次我们的目标是打造真正优质又可持续的全球性品牌。