自10月12日“酱茅”海天味业打响涨价*枪之后,传统食品龙头企业似乎都跟商量好了似的一股脑儿涌入了涨价潮,纷纷对外称产品要提价。恒顺醋业的部分产品价格将上浮5-15%,李锦记的部分产品价格则上浮6%-10%,洽洽旗下的葵花籽、南瓜子等产品价格上调8%-18%…

如今连榨菜也开始涨了。14日,涪陵榨菜公告称,对部分产品出厂价格进行调整,各品类上调幅度为3%-19%不等。业内人士预测,涨价潮在未来数月或半年仍将持续。

传统快消品价格上涨,资本市场反响剧烈。涪陵榨菜涨停,收盘价为35.44元/股,总市值大涨28.59亿元,洽洽瓜子、海天味业等企业的股价也开盘后即涨停。可资本市场的利好能换回消费市场的增长吗?

在大众对传统快消品需求下滑的环境下,涨价带来的不一定是利润提升。

新消费与传统快消品的“角力”

2020年,泡泡玛特、元气森林、自嗨锅、*日记等新一代消费品牌迎来爆发式增长,市场正式进入“中国新消费投资元年”。而进入2021年,消费行业的热度依旧不减,融资、营销、烧钱、找主播带货,一个个新消费品牌在资本的推动下遍地开花。

新消费越火爆,越显得传统快消领域更加消沉。

2013-2019年,中国包装榨菜市场规模从37.79亿增长至66.88亿元,年复合增速为9.98%,机构预计5年内(2020-2024年)年复合增长率将降低至8.23%。其中涪陵榨菜从2017年开始,营收增速就已经逐渐放缓。再看洽洽食品,洽洽食品的大部分收入来自葵花子类产品,今年上半年,其瓜子产品营收出现了4%左右的同比下降。

传统快消品普遍增长缓慢,关键性原因在于这些行业的天花板本就不高,经过高增长之后进入了存量阶段。可新消费的涌现,吸引了大众消费者的视线,进一步减弱了他们对传统快消品的需求。

一位便利蜂的负责人称,虽然在快消品领域线下渠道中,用户依然偏爱传统大品牌的产品,可如果未来SKU里全是传统大品牌占据主导,用户消费习惯演变之下,是否用户一直忠诚于这些大品牌,就很难说了。

传统食品巨头也都如临大敌,他们一面畏惧新消费,一面又不得不向新消费学习。

2019年,娃哈哈集团宗馥莉在一次演讲中表示,传统企业不缺乏消费大数据,但需要具备利用大数据赋能营销创新的能力,“未来传统快消品企业更要关注新营销手段”。

增强营销能力,成了传统快消品企业的一个共识。以涪陵榨菜为例,我们看到,2021年公司在新媒体、梯媒、央视等多平台投放广告,直接导致第三季度销售费用同比激增83.69%。可是公司花出去的钱,并没能对营收产生预期的效果,这也让很多传统快消品企业感到困惑。

从泡泡玛特、自嗨锅、元气森林等新消费品牌来看,新消费其实不仅仅是察觉消费者的深度需求,打造新兴消费产业,同时也是顺应消费需求变化,对传统消费产业的一次升级。从这个角度看,传统快消品自然会产生焦虑。

不过时至今日,在新消费与传统快消品的角力中,竞争的优势似乎又开始向后者倾斜。

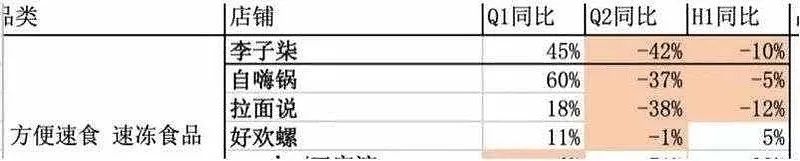

前段时间,根据快消报道,一组从后台跑出来的数字报告《2021新国货GMV走势盘点》,显示了知名网红品牌上半年全网的GMV数据。最直观的变化是,2021年8月,多个新消费品牌销售额同比下降,有的甚至腰斩。

新消费的泡沫是否正在破裂?一场唱衰新消费的舆论兴起,着实让传统快消品松了口气。

快消品提价,不再等于翻身

涪陵榨菜涨价不是一次两次了,2008-2018年,涪陵榨菜产品直接或间接提价累计达12次,而每一次提价之后,公司通常会迎来一次业绩提升。2018年10月,公司对包括80g鲜脆菜丝在内的7个单品提价10%,当年,公司的毛利率与净利率分别达到56%和35%,均上涨7个百分点。

但涪陵榨菜的提价效应看似在逐渐削弱。

早前,在传统快消品领域,提价效应大约会在6个月到1年左右时间体现,这段时间里涨价将持续对公司盈利能力有显著改善,且对公司在中短周期股价影响巨大。但是此次涪陵榨菜涨价,提价效应昙花一现,11月16日收盘,涪陵榨菜下跌4.26%,市值蒸发近15亿。

再看其他企业,有媒体针对消费者是否接受洽洽瓜子的涨价,在线上与线下同步发起了一次小规模不完全调查。调查结果显示:102人不接受,占比高达85%,其中66人完全不接受,完全不接受者表示将不再购买洽洽瓜子系列产品。

为什么消费者似乎不再为提价的产品买单了呢?一方面,在传统快消品领域,洽洽瓜子这类低价、低门槛的零食消费品,又或者榨菜等非必需品,本身就具有较高的可替代性;另一方面,在提价前,消费者对传统快消品的需求已经表现出不确定性,或者也可以直接说需求不振。

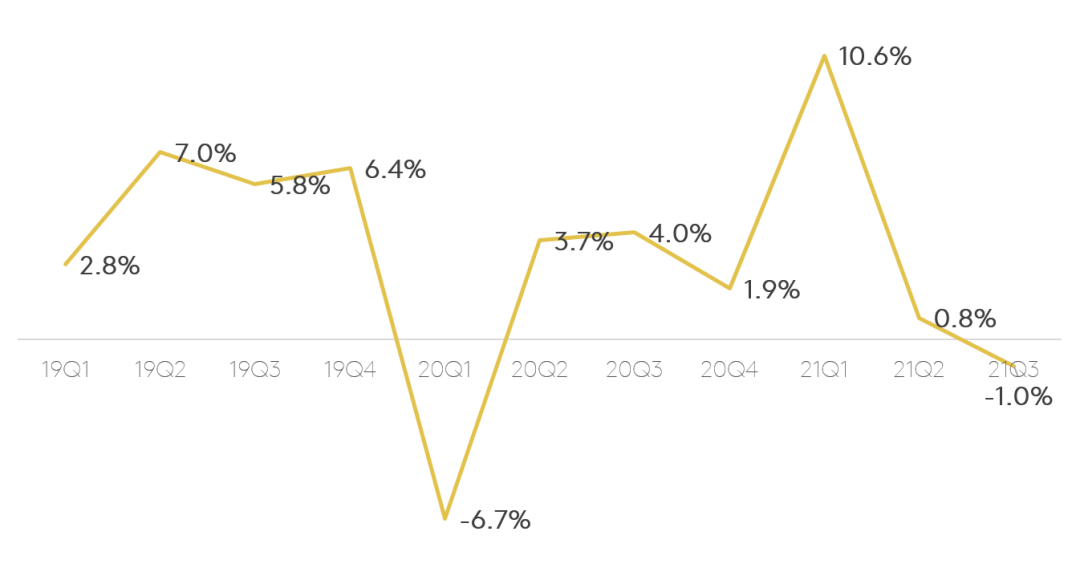

根据凯度消费者指数的最新报告表明,2021年前9个月,中国快速消费品 (FMCG) 销售额与去年同期相比增长3.6%,但整体市场在最近两个季度回落明显,Q3快速消费品销售额与去年同期相比甚至下降了1.0%,特别是华东地区相对降幅*。

新财学院创始人、院长朱振鑫表示,本轮消费品涨价和上一轮有所不同,“现在的需求比之前更弱,只是因为和去年疫情期间相比显得数据比较强劲而已”,这也是为什么Q1同比增长高达10.6%的原因。可是现在快消品销售额增长为负,而上一次增长为负还是去年疫情刚刚爆发之时。

需求不振之际,快消品涨价很容易造成一个后果,抑制市场上对于传统快消品的消费需求,给产品销量和公司业绩带来一定的冲击。

尤其是在下沉市场,很多传统快消品巨头都曾指望通过拓展下沉市场获得增量,可后疫情时代,大众的消费能力和消费心理已然发生变化,下沉市场的消费者对价格变动似乎也将更加敏感。

传统快消品巨头进退两难

此次涨价潮,从各家发布的公告来看,原材料、人工、能源、运输等方面成本上行,是他们纷纷提价的主要原因。而行业成本上升,受冲击*的其实不是率先涨价的行业巨头们,而是中小企业。

中小企业竞争力相对较差,不敢轻易涨价,难以通过提价转嫁成本压力,再加上市场需求不振,在这轮原材料涨价潮中,或许将有不少产能落后的中小企业没法捱过去。但这是否会是快消品巨头们抢占市场的一个时机呢?在传统快消品领域,尽管龙头企业的市场占有率居行业*,可通常来讲更大的市场分散于其他企业。

比如榨菜,涪陵榨菜在国内包装榨菜市场中,市场占有率为36.41%,鱼泉、六必居、高福记、味聚特紧随其后,而除此之外还剩下27.76%的市场份额。

可这些快消品巨头要想抢夺市场份额并不容易。一方面是因为多数快消品市场已经进入增长放缓时期,巨头也面临增长困境;另一方面,传统快消品的业务护城河是传统商超渠道,大多快消品品牌经过长达数十年的发展已经建立了牢固的销售体系和庞大的线下网络,很难被其他品牌轻易侵占。

相比业内竞争,其实传统快消品巨头的真正困境在于多元化的失败,多元化失败使很多企业仍不得不依靠那些经典却缺乏新意的产品维持运营。

像涪陵榨菜,十多年前,公司就已经增加了榨菜酱油单品,但至今该项业务营收仍稳步在200万左右。萝卜作为另外一大单品,在2018年营收突破1亿元后止步不前,2020年反而跌破1亿元,至2021年上半年仅4053万元,同比大幅下滑27.8%。

洽洽食品也是如此,葵花子类产品营收占洽洽食品总营收的70.43%,而曾经被寄予厚望的坚果产品,虽然成为了瓜子之后洽洽食品的第二主业,可距离公司2018就定下的30亿目标还差很多。更何况,三只松鼠、良品铺子、百草味等新品牌,线下门店的扩张速度比洽洽食品有过之无不及,洽洽作为坚果市场的后来者,原本拥有的渠道优势在被削弱。

传统快消品巨头多元化受挫,不仅仅是产品单一,线上渠道的开拓也差强人意。以洽洽食品为例,根据财报,2021年上半年其电商渠道营收为2.33亿元,仅占总营收的9.79%,同比下滑了12.41%。

在传统快消品领域,成本提高,企业或许可以通过提价来转嫁成本压力,刺激利润增长,但传统快消品真正的压力实际来自自身,若单一的产品结构始终无法改善,企业将一直走不出困境。

当然,传统快消品无论是涨价还是转型,依赖于市场需求的变化,后疫情时代,一切又充满了新的变量。