提到TCL,相信大多数人都很熟悉这个“国民品牌”,TCL电视至今仍然摆放在许多家庭的客厅当中。但是,能够让TCL近年来快速发展的关键,则是其旗下上市公司TCL科技(000100.SZ)主营的LCD面板(液晶显示屏)产业。当年TCL创始人李东生选择主攻LCD面板领域,成为TCL发展史上的关键转折。

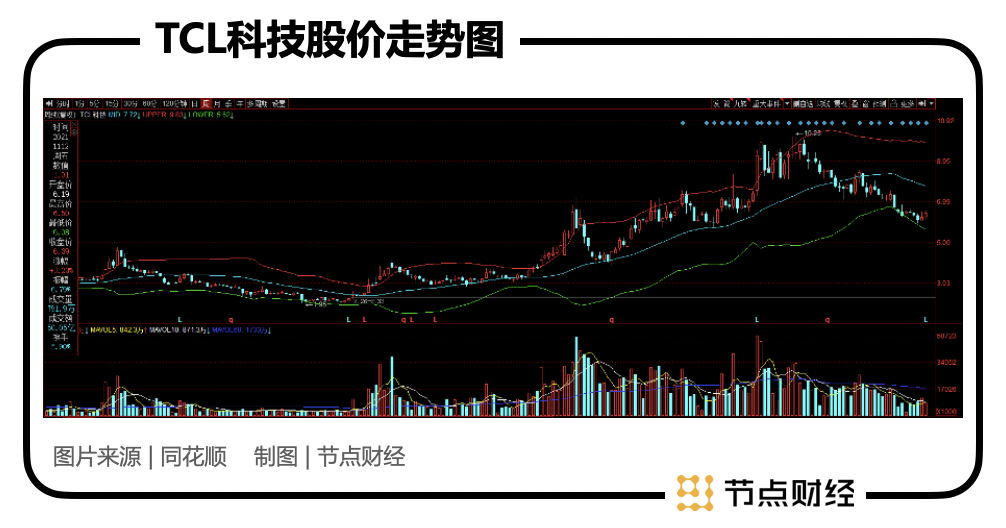

如今,TCL科技已经成为与京东方并列的国内行业“双龙头”之一,且在不久前面板价格大涨之下,赚得盆满钵满。但是,随着大尺寸面板价格调整,TCL科技股价回调,11月18日收盘于6.30元/股,从今年3月份最高价10.26元/股下跌已超过35%。

似乎,资本市场对LCD面板产业的周期性看法并未改变,TCL科技“周期股”的标签仍在。下面,本文将从供应端、需求端及技术发展趋势三个方面,对TCL科技能否实现穿越周期,提升公司价值中枢进行分析。

/01/

LCD产能聚集

“双龙头”格局成形

“高科技、重资产、长周期”是LCD面板产业最明显的特点,这也是了解TCL科技基本面的基础。

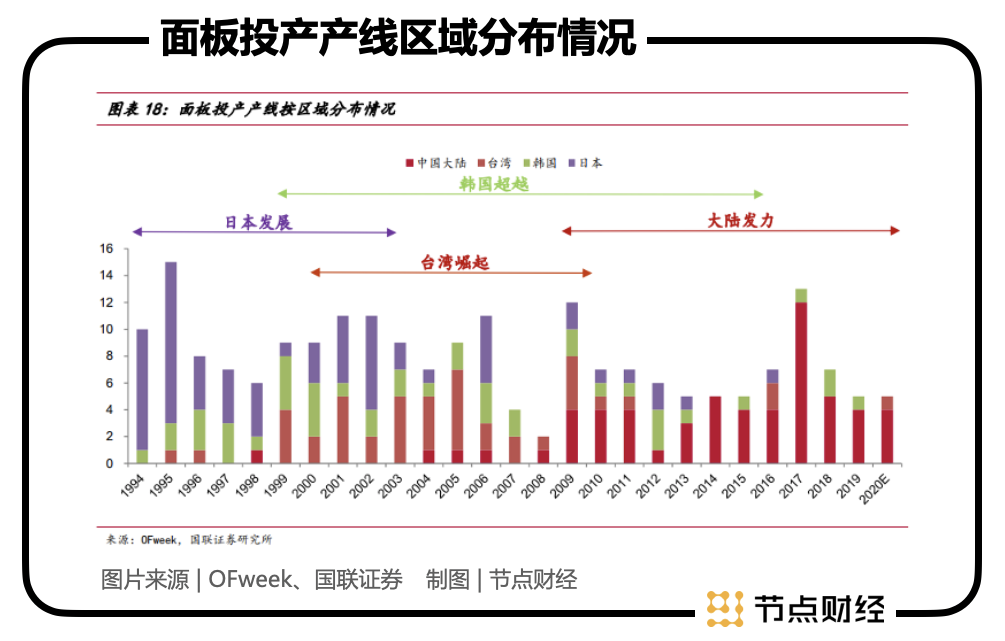

公开信息显示,LCD显示技术起源于上世纪六七十年代的美国,形成产业后,历经日本、韩国、中国台湾等国别和地区转移,近年来中国迎头赶上,实现了产能反超。其实在李东生决定转向LCD面板生产的2008年前后,我国LCD面板仍十分依赖进口。

李东生曾回忆,“当时*个工厂投资额就高达245亿。在此之前,我们投资过的*的一个项目也就20多亿,体量完全没法比的。就算放在今天,一个200多亿的工业项目也是超大项目。”

这也不是李东生夸大其词。目前,一条LCD面板产线的投资动辄百亿起步,而且其建设、爬坡一般需要2-3年时间。

面对这种产业特性,LCD面板形成了“逆周期”投资方式,即产业低迷时收购兼并,投资产线,淘汰竞争对手,提升行业集中度,行业景气时依靠产能优势,赚取更多利润。

但是,“逆周期”投资方式反过来又强化了LCD面板的周期特征,历经数十年发展后,市场形成的普遍认知很难短时期内得到改变。

2017年,LCD面板价格达到高位之后价格持续低迷,迫于经营压力,或是为了布局新技术如OLED(有机发光二极管)面板的需要,韩国厂家如LGD、三星等纷纷选择退出LCD面板的生产。

反之,TCL科技、京东方等国内厂家依靠中国大陆市场的旺盛需求,在此期间不断提升LCD面板产能。国元证券研报认为,此轮韩国厂商退出后,面板产能进一步向国内转移,到2025年,中国大陆将占据全球LCD面板近70%产能。其中,TCL科技核心子公司TCL华星目前已建投产的产线共有6条,总投资近2000亿元。

随着产能集中度的提升,中国大陆企业在LCD面板领域的定价权越来越高,而基于高科技、重资产的特点,后来者已很难再染指这一领域。

市场占有率方面,2020年京东方、TCL华星的出货面积分别为20%和14.4%,位列全球前两名,LTPS(低温多晶硅)LCD手机面板方面,京东方与TCL华星均进入前三。另外,TCL华星在大尺寸面板中,55寸面板份额全球*,32寸市场份额全球第二,65、75寸市场份额全球第二。

除已有产线外,今年4月,TCL华星投资350亿元在广州建设8.6代氧化物件生产线(t9)。此次扩产是TCL华星布局面板产线的最后一块拼图,完成后将由原以大尺寸面板生产为主,转化为全尺寸厂商。

目前,TCL科技与京东方的LCD面板产业“双巨头”格局日趋明显,未来随着韩企的不断退出,趋势将进一步强化,公司有望获得更高的“龙头溢价”,LCD面板行业的周期性趋于淡化。但是,不论TCL科技还是京东方,其龙头地位对估值的贡献,目前还没有在股价上得到应有的体现。

是资本市场太迟钝,还是TCL科技确实仍配不上高估值?本文最后一部分将会对估值问题进行详细解读。接下来,我们还是继续沿着供应端、需求端和显示技术变革的线索,分析TCL科技的基本面。

/02/

万物互联时代

需求端潜力仍在

在供应端的产能日趋集中之际,需求端的潜力却在逐渐被激发。

在需求端,LCD面板一般按面板尺寸分为大尺寸(TV面板)、中尺寸(IT面板)与小尺寸(手机面板)三类。

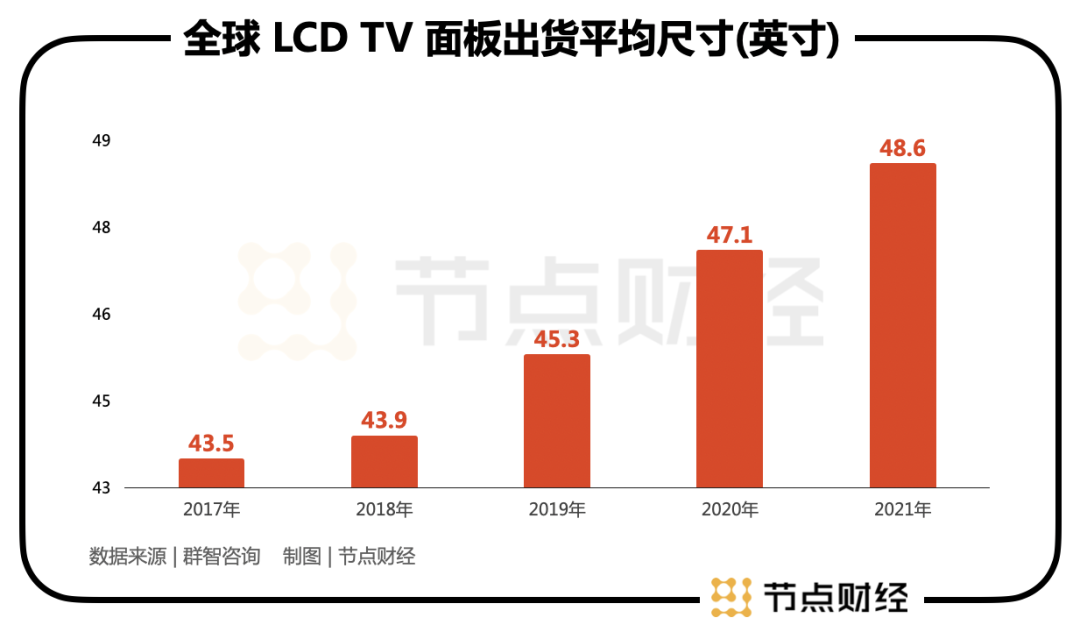

大尺寸方面,作为LCD面板产业*的应用领域,TV面板多年来波动性较小,出货量相对稳定,而近年来呈现出大屏化、高端化的趋势。

群智咨询数据显示,2020年,TCL科技的VT面板出货量为3970万片,约占全球14.6%,同比下降2%,出货面积2660万平方米,同比增长26%。在这一领域,TCL科技仅次于京东方。

中尺寸方面,近两年来在疫情影响下,居家办公、网络课程及居家娱乐等场景活跃度提升,IT(台式机、笔记本电脑、平板电脑)面板的出货量明显增长。

更重要的是,随着万物互联和人工智能时代的到来,视频屏幕作为重要的交互媒介,需求将日益多样化、碎片化,很多方面都有望成为LCD面板新的增长点。

比如随着电竞业的发展,IDC预计2021年游戏显示器的销量将首次超过游戏台式机;汽车智能化的大趋势下,电动汽车车载显示屏的使用量也将拉动车载面板需求量。Omdia统计显示,2020年全球汽车用显示屏出货量达1.27 亿片,到2025年车载屏幕出货量复合增长率10%以上。

小尺寸方面,2020年全球智能手机面板出货量18.9亿片,同比增长6%。目前LCD面板仍然是主流的手机面板,2020年全球智能手机面板出货结构中,LCD 面板占比超过六成。

需要注意的是,在手机面板领域,OLED屏幕的应有已是大势所趋,而三星、LG则是这一领域的霸主。说到这里,熟悉显示技术发展的朋友应该会想到一个问题,即OLED面板何时在大中尺寸领域取代LCD技术?

不少投资者对TCL科技、京东方等厂商不放心,甚至市场不愿意给予更高估值,很大程度上来自于OLED技术的威胁。

那么,OLED技术是否真的如此致命,TCL科技又将如何应对?

/03/

Mini LED为LCD注入强心针?

OLED,又称为有机发光二极管,属于自发光显示技术中的一种。相比传统的LCD面板,OLED屏幕更轻薄、亮度更高、响应时间更短、可视范围更大,而且可弯曲,所以又被称为“柔性屏”。

相比LCD面板,OLED优势明显,所以,市场中不乏声音认为,OLED取代LCD只是时间问题。

今年3月,李东生也曾表示,OLED在中小尺寸领域(特别是手机领域)的比例会进一步提高,而在该领域,国外企业依然有较大优势,中企仍在追赶中。

这也不是李东生谦虚。虽然TCL科技在OLED领域也有一定的成果,比如曾为小米MIX 4供货OLED面板,甚至传出将向竞争对手三星供货,但总体上OLED目前仍不是TCL科技的强项。

那么,是不是LCD面板已经走到了被淘汰的边缘?

“LCD 永不为奴”,形势并未严峻到这个程度。虽然OLED技术优势明显,但同样存在诸如烧屏、成本高、使用寿命低等各种槽点,在大尺寸领域这些问题相当致命,且目前仍未得到很好的解决,这也是OLED近年来只在中小尺寸领域发展,在行业内*的一块领地即大尺寸TV面板上,OLED并未取得多大的突破。

据群智咨询预计,2022年全球OLED电视面板的规模将达到750万台,预计渗透率提升到3%。对此,华西证券认为,未来5年将依然以LCD电视面板为主导。

眼看着LCD与OLED的攻防陷入胶着,Mini LED(次毫米发光二极管)技术的爆发,为前者注入了一剂“强心针”。

Mini LED是一种基于LCD面板的升级技术,可大幅提升LCD的显示性能,其显示效果更细腻、亮度更高、更省电、寿命更长,且成本低于OLED。

目前,Mini LED被很多拥趸视为对抗OLED的“未来之星”,而2021年也被显示面板行业称为“Mini LED 年”。据奥维睿沃预测,2021年Mini LED电视全球出货预计达到400万台,未来五年Mini LED电视将迎来高速增长期。

TCL科技较早意识到了Mini LED的价值,2018年启动研发,同年9月展出全球首台Mini LED电视,在这一领域长期处于引领者的位置。

客观来看,Mini LED作为一种基于LCD面板的过渡性技术,其能否最终打败OLED,定论仍为时过早。但是,这一技术的走红,将大幅提升LCD面板的竞争力,其生命周期有望继续延长。

综上分析,在供应端产能日趋集中,需求端多面开花,技术生命周期延长的情况下, LCD面板产业的周期性将得到减弱。对于已占据龙头位置的TCL科技来说,目前或许已经来到穿越周期,提升估值的关键节点。

但是,资本市场是否认可TCL科技的发展,并给予公司更高的估值?

/04/

低估背后有逻辑

穿越周期仍需耐心

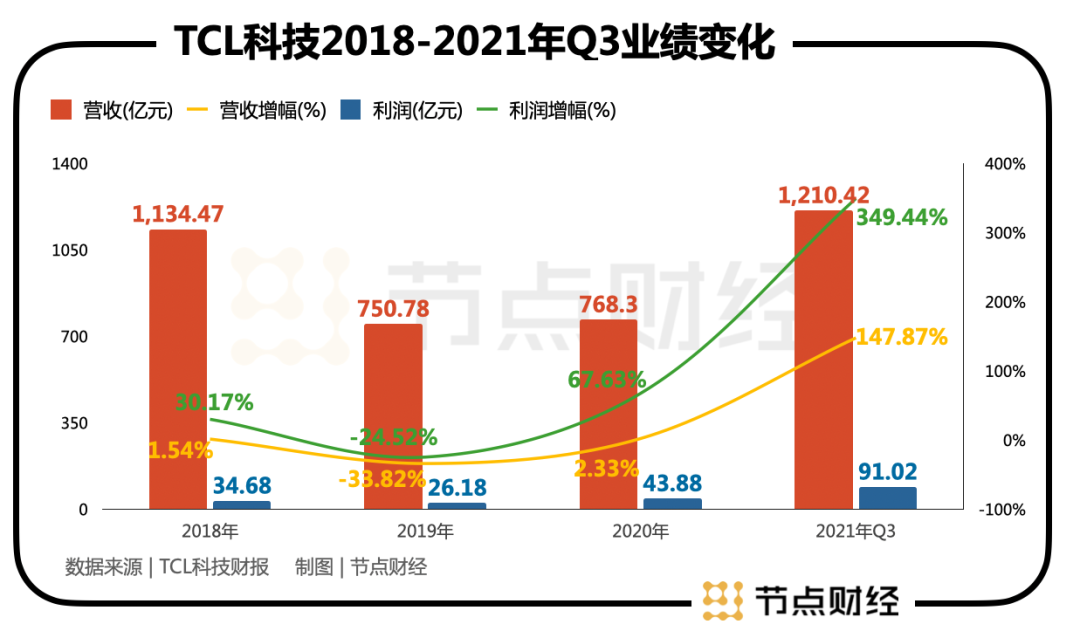

从财报上看,TCL科技近来的业绩似乎不错。

TCL科技最新发布的财报显示,今年前三季度,公司实现营收1209.29亿元,同比增长148.26%;实现归母净利润91.02亿元,同比增长349.44%。第三季度单季来看,营收466.30亿元,同比增长140.65%;归母净利润23.18亿元,同比增长183.69%。

如果分业务来看,前三季度半导体显示(即LCD面板)业务实现营收665.6亿元,同比增长106%,净利润97.4亿元,同比增长16.2倍。其中在价格高位回调背景下,Q3单季净利润31.3亿元,同比增长347%。

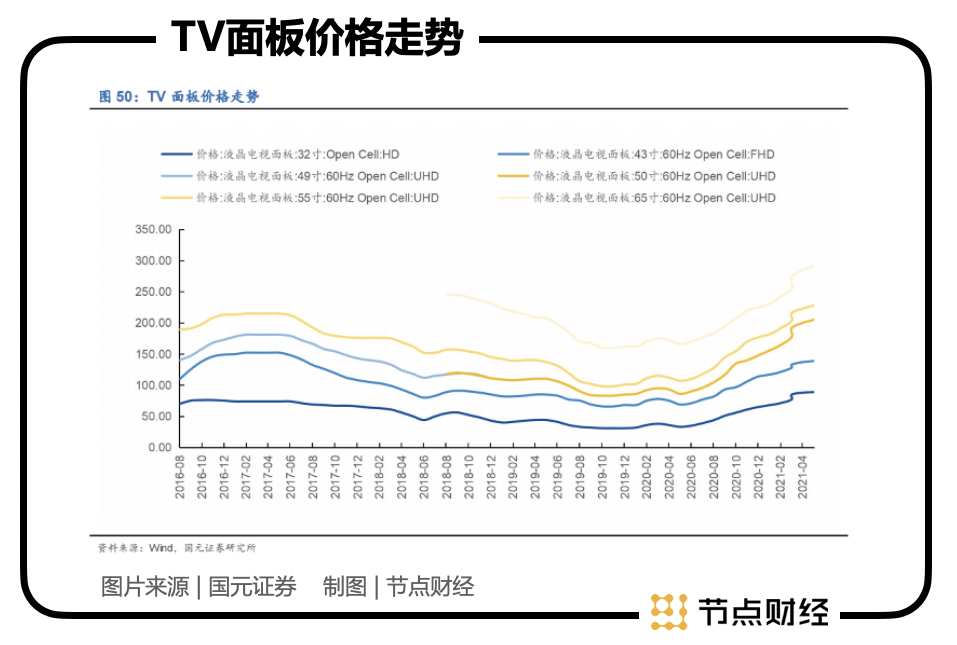

TCL科技之所以取得这样的成绩,首先得益于2020年年中开始,显示面板价格的强势上涨。据群智咨询数据显示,截至 2021年6月,主流尺寸的面板价格涨幅均在100%以上,创下了LCD面板行业近10年来*涨幅。

但是,无论是TCL科技还是京东方,进入三季度后股价均出现大幅回调。而之所以出现这种情况,与同期TV面板价格下滑,导致三季度业绩环比下降有关。

市场担心,三季度的业绩下滑将会持续,并最终走上传统周期循环的老路。

TCL科技表示,此次显示面板价格下降,主要原因是进入第三季度后,全球海运堵塞,物流成本上涨,下游客户的备货意愿减弱,导致大尺寸TV类产品价格出现下滑。

而华泰证券则认为,此次大尺寸面板价格快速下滑,主要是由于TV/PC 等需求快速疲软,终端客户此前备货较多,存在一定去库存的叠加效应。并且,此轮面板价格涨幅较快,部分整机厂盈利能力承压,供应链间博弈频繁,而驱动IC 等原材料价格企稳,成本端有所下滑。

其实,对于TCL科技来说,其还有第二增长曲线,即半导体光伏与半导体材料。据公司旗下中环半导体前三季度业绩报告显示,期间实现营收290.9亿元,同比增长117%;净利润32.8亿元,同比增长190%。

目前,中环的光伏半导体营收占比已超过20%,净利润占比超过30%,但这条增长曲线的潜力并没有在估值中得到体现。截至11月18日收盘,公司动态PE为7.3倍。资本市场更为关心的,似乎仍是LCD面板价格下降带来的业绩波动。

所以,长期来看,目前的TCL科技仍处于被低估的状态,而股价的下跌也在正常范围之内。毕竟无论茅台、宁德时代或其他保持长牛的白马股,这种幅度的回调也不是稀罕事。

但是,TCL科技想要摆脱市场将其视作周期股的普遍认知,进而提升估值中枢,恐怕也并非易事。

首先,在LCD面板数十年的漫长发展过程中,市场对其已经形成了普遍固定的看法,改变这种看法需要用更好的业绩来证明。

其次,LCD面板产业发展动辄以年为单位,长周期令行业变动很难在短期内就有立竿见影的结果,非常考验投资者与观察者的耐心。

第三,在整个产业链的背景下来看,上下游厂商能在多大程度上接受LCD面板的“双巨头”格局,也将是整个产业链重新进行价格博弈的过程,“龙头溢价”的变现需要一个过程。

最后,在疫情影响仍在的情况下,全球经济和消费市场复苏时间不定。传统的供需关系周期、淡旺季周期都存在较大变数。

李东生率领的TCL科技又来到了一个关键的十字路口,公司的管理与运营能力已无须赘述,但在科技、产业与资本市场交织的大潮中,能否穿越周期更进一步,仍要等待时间的检验。

12536起

融资事件

6027.44亿元

融资总金额

7762家

企业

2454家

涉及机构

699起

上市事件

8.52万亿元

A股总市值