近日,《安徽商报》的一篇报道称,在陆续退出合肥市场后,中国普天旗下的2000多个充电桩“被遗弃”,这些充电桩将命归何处的难题至今尚无确切解决方案。

电动汽车产业界周知的一个事实是,在过去近十年间,普天新能源曾经担当过中国电动汽车充电基础设施投资界和运营界的“一哥”角色,无论是其市场投资规模还是商业运营模式,都一度成为各路玩家眼中的标杆。

正因为如此,普天新能源在新能源汽车推广重镇——合肥市场“丢盔弃甲”的窘况,不仅令其充电桩产业链上曾经的伙伴们唏嘘不已,更让眼下有意进场掘金的新玩家们踌躇不安——这个号称拥有万亿规模的充电桩市场到底值不值得去冒险?

01充电桩规模虚实

在国内电动汽车充电产业界,特来电、星星充电、国家电网被惯称为公共充电领域的“三巨头”。单从投资、运营规模来看,这三大玩家旗下的充电桩、充电站总数在近五年间持续盘踞高位。

中国充电联盟公布的统计数据显示,截至2021年10月,全国累计上报公共类充电桩 106.2万台。

据悉,充电桩数量前三的企业为:星星充电运营23.9万台、特来电运营23.2万台、国家电网运营19.6万台。

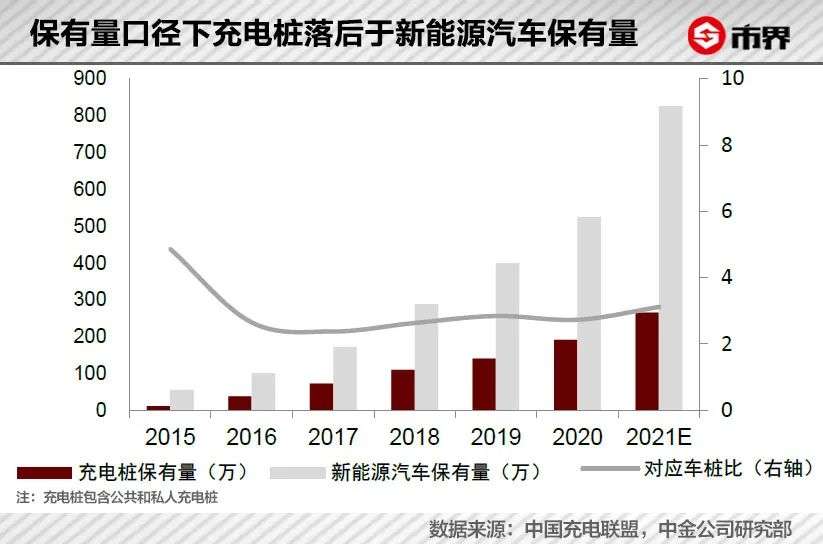

如果加上私人充电桩,截至2021年10月,全国充电基础设施累计数量为225.3万台。不过,这200多万台的充电桩总量,并未达到之前的相关规划水平。

国家发改委、国家能源局、工信部和住建部于2015年10月联合印发的《电动汽车充电基础设施发展指南(2015-2020)》提出,到2020年底,充电桩和新能源车的比例要基本达到1:1。

照此匡算,到2020年底,全国有多少辆电动汽车,理论上就应该建成多少个充电桩。公安部新近发布的数据显示,截至2021年9月,全国新能源汽车保有量已达678万辆。显然,目前充电桩和新能源车的比例离预设目标相距甚远,自2020年以来,新能源汽车C端市场在特斯拉带动下增长迅猛,超出了所有人的预期。

充电桩整体数量不够的同时,“质量”也存在明显问题。

多位受访的业界人士告诉市界,比充电桩建设规模呈现越来越大缺口更具挑战的是,目前市面上的公共充电桩的“交直比”(慢充桩与快充桩的比例)仍处于比较严重的失调状况,在此基础上,还存在充电桩点位分布不均衡、老桩年久失修等诸多现实问题,“如果把这些因素都考虑进去,真正能发挥功用的公共充电桩规模还要进一步缩水。”

据市界了解,2015年,在国家发改委等部委联合发布的鼓励政策推动下,特来电、星星充电各路民营资本以极高的热情投身公共充电桩投资建设的大潮中。当年,星星充电以“*模式”掀起了“桩点中国”的淘金旋风;在之后两三年间,星星充电一路进击,快速蹿升为业界头部玩家。

“2015年到2017年这几年,许多民营资本对‘2020年500万辆’的规划目标比较乐观,在充电基础设施的投建方面普遍比较粗放,大家竞争的关键主题是抢地盘、抢地盘、抢地盘。”一位至今仍在某充电头部企业供职的高管如此回顾往事。

在他看来,市场放开与补贴的刺激,让充电桩成为当时的投资风口,各路人马争先恐后进场。“狂热与混乱总是相伴而行,在那个时期,充电桩的建造标准不一、质量参差不齐。”此外,一些企业为了拿各式各样的补贴,过度投资成本低、充电慢的交流桩,“表面上做大了盘子,实则垒积了不少暗礁”。

北京交通大学的一位电动汽车产业专家认为,在电动汽车保有量不大、充电需求不够旺盛的背景下,充电桩投资建设环节存在的问题往往被忽视,而如今充电需求侧压力陡增,供给侧的虚虚实实就凸显出来。

一位合肥的电动车主近日就告诉市界,他在开长途时,发现沿路经过的多个国家电网充电站投建的是新款触屏式充电桩,“这些桩看起来很高级,但许多触屏已经损坏无法使用”。

02刚需倒推行业洗牌

与当前充电桩投建市场暴露出的重重问题相对应的,是正在不断扩大的充电需求。

11月9日,特来电董事长于德翔在微信朋友圈发布了一张宣传图片,引来大量业界人士的点赞。这张图片的内容是,截至当天上午8:56分,“特来电充电量率先突破100亿度”。

充电运营商们孜孜以求的充电量,是各种场景下各类电动汽车充电需求的“晴雨表”。对于每一个充电运营商而言,充电量及对应的充电服务费收入是他们过去、现在和将来相当长一段时间内赖以为继的“生命线”。

中国充电联盟公布的最新统计数据显示,今年10月单月,全国的电动汽车充电总电量约10.15亿度,同比增长了42.5%。充电桩需求侧正在朝着利好的方向演进。

“整个充电行业一起煎熬了好几年,现在充电量终于上来了。”北京科佳同创新能源总经理温家鹏博士进而认为,面对着电动汽车行业越来越好的发展态势,充电桩行业却面临着产品和技术迭代的严峻考验。

“充电桩硬件行业作为to B端行业,议价能力较弱,毛利率较低且呈现下降趋势。”川财证券的一份研报分析认为,伴随着充电桩行业的不断洗牌,没有核心技术,未形成规模化的硬件企业正在被淘汰出局。

据了解,目前参与充电桩制造的上市公司大多具有多年直流充电模块相关核心技术,各个企业之间的技术水平稍有差距,但是总体上看差距不大。除充电模块外,充电桩的其它组成部分还包括箱体、配电设备、线缆、操作屏幕、支付模块等,也都不存在高技术壁垒。

川财证券的上述研报分析认为,在行业洗牌阶段,具有先发规模优势和资金成本优势的企业有望扩大市占率。近两年经营业务占比增长的企业有:许继电气、奥特迅、易事特、英可瑞;从主营业务占比来看,英可瑞充电桩业务占营收比例*。

在运营端,充电桩运营行业的洗牌态势同样加剧,行业集中度正不断走高。北京桩联科技公司的一位高管告诉市界,受制于充电桩利用率持续低迷,加上疫情等综合因素的影响,最近两年已有不少企业停运或退市。有目共睹的是,普天新能源、万马爱充等曾经在各大城市抢滩掠地的“大玩家”,都纷纷将自己的部分股权或大股东位置“拱手相让”于他方。

另一位不愿具名的产业投资界人士分析,目前充电运营商中的三大头部玩家(星星充电、特来电、国家电网)都处于“战略亏损”状态。在他看来,由于之前五六年大量重资产投入,给自身带来的压力太大,加上技术迭代因素,跑在前面的运营商反而更加被动,进退维谷。

中国充电联盟发布的最新数据显示,截至今年10月,全国充电运营企业所运营充电桩数量超过1万台的共有12家。这其中,除了星星充电、特来电、国家电网、南方电网、上汽安悦等老面孔外,云快充、依威能源、汇充电、亨通·鼎充等新生代玩家异军突起,切割市场的冲劲十足。

温家鹏博士认为,对各大充电投资商、运营商而言,来自电动汽车消费端的结构变化,也正在成为一个新的变量。

全国80%的公共电桩充电量来自运营车辆,公交的电动化率也已经达到70%以上,未来的电量将严重依赖出租和网约车贡献。温家鹏博士分析,相比于过去五年,2021年,我国的新能源汽车市场“B端增速趋平、C端市场明显放量”的新趋势正在形成。这意味着,充电桩运营商向C端发力的时间“节点”正在到来。

中金近日发布的《2022中金汽车白皮书》指出,从结构上看,新能源私家车保有量提升,将带动私人充电桩需求增长,但基于私人停车位数量与居民区安装私人充电桩等因素的限制,新能源私家车与私人充电桩销量的剪刀差持续扩大。基于对于新能源汽车保有量和销量的预测,预计2021年剪刀差或扩大至253万,对应有253万新购车的新能源私家车主只能采用公共充电桩充电,明年新能源车主的充电问题或将更加严峻。

然而,据了解,特来电、星星充电等公司在发展早期均把业务重点放在B端市场(主要是营运车辆、公共交通等)。“对这几家已经发展了多年的头部公司来说,做习惯了B端市场,要往C端转并不容易。这和北汽蓝谷前些年靠着B端市场成为新能源*,在C端市场崛起后迅速下跌是类似的情况。”一位在某头部新能源车企负责充电服务业务的高管分析。

03新玩家跑步进场

过重的投建“历史负担”、长期倚重B端市场、不断迭代的核心技术、加上“重建设、轻运营”的运行模式等诸多“顽疾”,已经成为束缚几大头部玩家的死结。新玩家们也看到了这个行业的通病,并纷纷迈出了进击的步伐。

“几大老玩家的利用率整体拉不上来,是新玩家们决意进场的风险、更是机遇。”上述车企的充电服务业务负责人告诉市界,公共充电桩的盈利能力,取决于单桩利用率和充电服务费两大因素。

目前,各个充电运营商的收入基本上来源于服务费的收取,模式极为单一。而激烈的竞争加上用户对充电费用敏感度高,导致服务费短时间内难以上升,因此单桩利用率成为目前运营商盈利的重中之重。

市界与多位业界人士交流获知,虽然部分运营商在部分城市、部分区域、部分场景下的充电场站获得了较好的充电收入,但截至目前,我国公共充电桩行业利用率(单日平均充电时间/24小时)平均只有5%左右。

“充电桩利用率低,好比是修好了高速公路却没有车跑,过路费等营收也就无从谈起。我们反复测算过,利用率达不到15%,要想真正实现盈利就都是奢望”。因此,行业的盈利前景主要集中在精准、精益的运营和服务之上。

艾瑞咨询的一份行业研究报告指出,随着市场的逐渐成熟和竞争的白热化,企业的核心竞争力将从前期的资源整合能力转变为综合的运维能力;合理的布局、产品的稳定性、运营方案的差异化和互联互通将吸引更多的用户及资本的青睐。

温家鹏博士认为,新进场的玩家,一旦利用自身基因优势精准进击,可能会给整个充电桩市场带来全新的局面。

公开信息显示,目前充电行业大的新进者主要包括三类,分别是华为、宁德时代等硬件厂商,万科、碧桂园等房地产商,以及滴滴、阿里等互联网企业。

硬件厂商拥有技术和制造优势,有望在生产成本和充电技术上带来突破。

2020年3月,动力电池龙头宁德时代便宣布牵手福建百城新能源成立新业务公司——上海快卜新能源,主营充电桩快充服务。

今年8月,快卜新能源启动二代光储充智能站,并在上海市杨浦区正式开业。据悉,快卜二代站能够存储光伏清洁能源,并转化为新能源电动车续航动力;还能够通过场景内电能的时段管理,柔性分配园区配电。

同样在2020年上半年,华为先发布了Hi Charger快充直流模块技术,后与特来电签订合作协议。据了解,华为的定位不是成为充电桩生产商或运营商,而是利用其在ICT(信息与通信)领域的技术优势和数据能力来提升充电效率。

而以万科为代表的地产商,则拥有稀缺的场地资源,目前通过与国网合作的方式切入充电市场,这对于解决社区布局少、用电不均衡的问题或许会带来改观。

互联网企业同样不会缺席,滴滴打造小桔充电,阿里通过蚂蚁金服投资2500万元入股简单充,此外阿里旗下高德地图推出高德充电地图。这类互联网企业具有强大的引流能力,能够帮助解决用户找桩难题,同时为商业模式的创新带来新的可能。

业内人士指出,充电桩市场未来空间将达到万亿,哪一家公司都不可能吃下这么大的市场。新玩家切入各类细分领域,将有助于优化产业结构产生鲶鱼效应。

充电桩的故事,和新能源汽车一样,大戏或许才刚刚开场。