有人说,钻石是“二十世纪最成功的骗局”。

这个说法的源头,是一句广告语:“A Diamond is Forever”,中文翻译版也很经典:“钻石恒久远,一颗永留传”。这句话通过钻石垄断商戴比尔斯(De Beers)的广泛宣传,改变了一切。

这句广告语的基本含义是,钻石不仅化学性质稳定,又*浪漫的想象空间和象征意义。

随着时间的推移,钻石被赋予的寓意——永恒的爱与承诺,成为了爱情的象征,慢慢地,也影响了大众文化,并且跨越了地域,连接起了全世界的消费者。

钻石有价,爱情无价。即使戴比尔斯不断抬高钻石的价格,还是有很多人愿意花“大价钱”为爱情“付费”。

于是,一块石头,摇身一变,不光身价翻了无数倍,还成了人们追捧的宝贝。

A Diamond is Forever,被评为二十世纪最伟大的广告语。不过,与成功的营销相呼应的是,也有很多人认为,钻石是“二十世纪最精彩的营销骗局”。

有意思的是,几十年后,一个卖钻戒的公司,将“旧奇迹”玩出了“新高度”。

这家公司就是迪阿股份——主要产品为DR钻戒。宣称要成为“全球真爱文化引领者”的迪阿股份,即将登陆创业板,但其销售模式却存在争议:“男士一生仅能定制一枚”DR钻戒,且须登记身份证,绑定赠与人与受赠人姓名……

事实上,这一套营销背后,隐藏着迪阿股份的暴利生意经。

01

以“真爱”的名义营销

都说飞天茅台难买到,既要实名身份信息,还要预约抢购。若论购买门槛的高度,DR钻戒可与茅台“媲美”。

走进DR的门店,最显眼的就是其品牌Logo与“男士一生仅能定制一枚”DR求婚钻戒的品牌理念。工作人员称:“DR是全球首家用男士身份证来定制的钻石饰品品牌,寓意是先生对女士一生一世的承诺,用一生只爱一人。”

DR聚焦于婚恋市场,销售的产品分为求婚钻戒、结婚对戒、其他饰品(包括套链、耳钉、手链等)。

DR的购买须知中有五条:购买者须满18岁;持本人有效身份证;购买钻石送给另一半,而非自己、朋友、亲人;您已考虑清楚受赠人是您的一生*真爱,将与她共度余生;将来无论任何原因,都不能再送第二人,且不能删除购买记录。

也就是说,顾客购买DR求婚钻戒时,需要男士绑定有效身份信息并进行验证,同时,顾客需要签署“真爱协议”并绑定受赠人的姓名,不支持重复购买。

“真爱协议”上写着“一生只爱你一人”“一生仅可赠予一人”等句子,需要承诺人和受诺人签字,还有真爱编码与签署日期。以此为证,承诺此生真爱不变。

有人觉得,DR将婚恋的仪式感拉满了。不过,这也引起了很多人的“反感”,称之为搀杂了道德绑架的过度营销。“买个钻戒,这是何必呢?你不卖,我出门左转,可以选择的珠宝首饰品牌有那么多。”

还有更“奇葩”的规则:如果你想直接购买DR品牌的男戒或其他饰品,不好意思,不卖给你。进了DR的店,顾客必须遵守DR产品的购买顺序。

起初,顾客买了求婚钻戒,才有资格买对戒及其他饰品。2019年下半年,DR放开了结婚对戒中女戒的首次购买限制。此后,顾客可以在不购买钻戒的情况下直接购买女戒或对戒,但同样需要男士绑定身份证信息,也会生成“真爱协议”。

如果想购买包括男戒、套链、耳钉、手链等在内的其他饰品,你需要先订购求婚钻戒或女戒。而且,不管你购买什么产品,受赠人必须是同一个人。

总之,环环相扣,要么你别买DR的产品,要么就是要将你与你的另一半牢牢绑定在一起。要是分手或者离婚了,对不起,你没有第二个购买资格。

DR这一套营销策略,有点类似上校博弈。上校博弈跟我们古代的田忌赛马故事差不多,通过对产品和对应的市场需求进行合理的排兵布阵,争取*的收益。这种营销策略的底层判断是,在饰品市场,男性的消费是由女性需求带动的,这部分能抬高的价值更大。因此,看似DR的销售规则在减少自己的用户量,实际上,就现阶段来看,这个销售规则反而成了一个卖点。

博弈在很多决策中都起着重要作用。在百度出品的实境博弈实验节目《决胜21天》中,参与者在封闭的空间合宿进行博弈,以寻求*解。

DR的营销策略,其实也是在设法寻求*的收益。

迪阿股份称,公司始终肩负着“让爱情变得更美好”的品牌使命,努力传播与见证世界的真爱与浪漫,力争成为“全球真爱文化引领者”。

这话听着美好,但是传递的价值观有待商榷。有网友吐槽道:“真爱难道就是两个人一辈子到老这么简单吗?第二次就不是真爱了吗?”

争议归争议,反感归反感,这些营销策略却也是DR的成功之道。

钻石行业资深观察人士朱光宇向市界分析称,钻戒市场同质化严重,相较于其他品牌,DR*的特色就是它的营销策略。虽然DR钻戒的营销方式有争议,但是,从另一个角度讲,市场“打击”更精确,而且也取得了一定的市场效果。

迪阿股份的前身是成立于2010年的深圳市茵赛特企业管理咨询有限公司,其正是做市场营销策划的,因“经营状况未达预期”才进入了珠宝钻石行业。

迪阿股份的实际控制人为张国涛、卢依雯夫妇,前者生于1985年,为公司董事长、总经理,后者生于1987年,为公司董事、副总经理,原籍都是河南,现住在深圳。

发行前,此二人共持有迪阿股份98.245%的股份。

02

营销背后的暴利生意

DR“一生只送一人”的营销策略,虽然会让部分人产生“不适感”,但不得不说,在茫茫钻石饰品市场上获得了高辨识度,而市场上总有吃这一套的。

这从业绩的增长就能看出来。

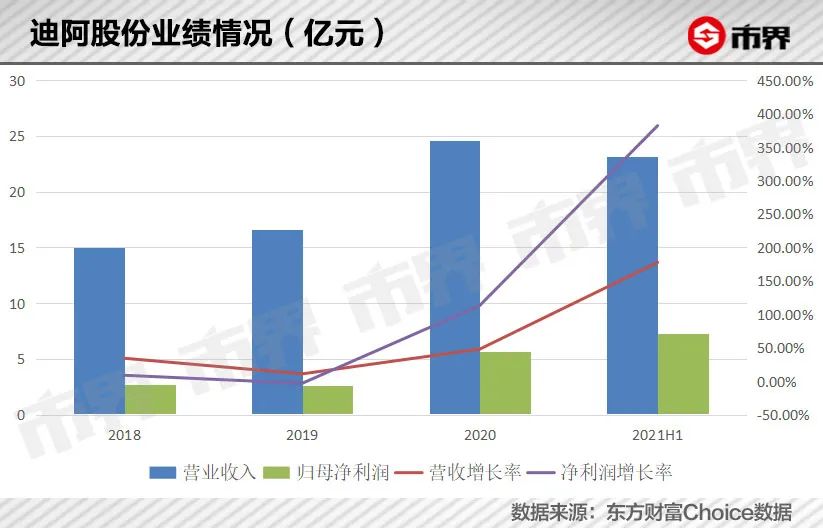

2020年,迪阿股份的营业收入已经达到了24.64亿元,归母净利润为5.63亿元。2021年上半年,业绩出现暴增,营收达到了23.2亿元,快追上去年全年的水平了,而归母净利润已经超过了去年全年,为7.29亿元。

不过,往回看,2019年,迪阿股份的净利润出现了负增长,主要是因为钻戒卖得不好。2019年下半年,其放开了结婚对戒中女戒的首次购买限制,但也没能推动业绩的良好增长,反而可能进一步导致求婚钻戒销售的放缓。

2019年,迪阿股份求婚钻戒的销量为11.91万件,低于上一年的12.05万件。但是,此后,通过市场推广与门店扩张,又开始了快速增长。

不管怎么样,在DR的购买规则之下,钻戒始终是公司的当家产品。

从2018年至2021年上半年,求婚钻戒的营收占比从85.41%降至78.91%,仍为公司核心产品;结婚对戒从12.81%上升到了19.42%,是仅次于钻戒的产品;其他饰品营收占比一直不足2%,贡献微小。

那么,在精心营销策划之下,以钻戒业务为核心驱动的迪阿股份,生意到底怎么样?

答案是,很赚钱,甚至可以说,这是一门暴利生意。

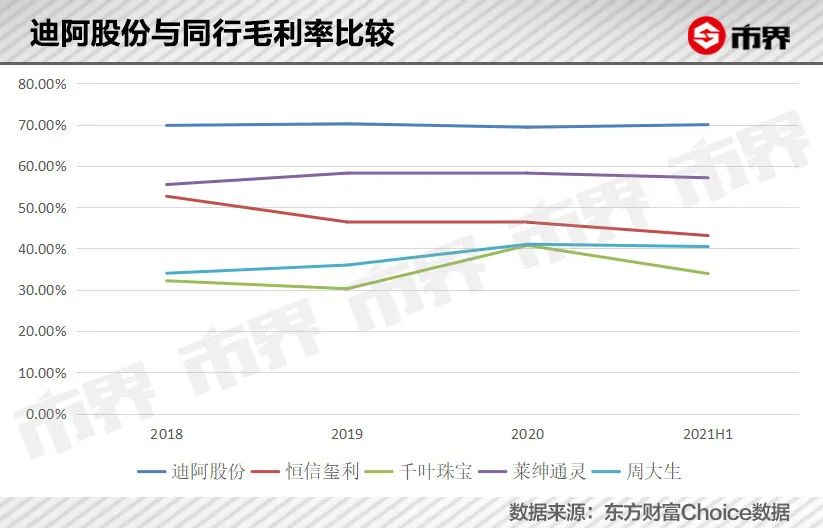

从毛利率来看,迪阿股份的毛利率高达70%,远高于可比企业的平均水平40%左右,如DR的“劲敌”I DO(公司叫恒信玺利),毛利率不过45%,而周大生的毛利率也仅40%上下。

相比对戒与其他饰品,经营钻戒更是一门好生意。

钻戒通常镶嵌钻重较高的主钻,而对戒仅搭配钻重较低的碎钻进行装饰。通过迪阿股份的招股说明书可以发现,钻戒的单价远高于对戒,毛利率也高于对戒。

以2020年为例,迪阿股份求婚钻戒的平均单价为1.09万元/件,对戒仅为0.45万元/件;毛利率方面,钻戒为70.79%,对戒为67.08%,其他饰品为53.05%。

DR想方设法让顾客先购买钻戒,这或许就是其中的小心思。

迪阿股份的毛利率高出同行平均水平,跟其产品的成本与定价销售策略直接相关。

你可能想象不到,价格不菲的DR,成本占比*的并不是钻石,而是委托加工成本。2021年上半年,迪阿股份的钻石成本占比40.28%,而委托加工成本为56.72%,还有3%的其他成本。

分产品来看,求婚钻戒中,钻石的成本占比较高,但也为51.55%,比45.32%的委托加工成本占比没有高出多少;结婚对戒中,钻石的成本占比仅为2.96%,委托加工成本占比高达94.30%。

那么,成本到底是多少?

同样是2021年上半年,DR求婚钻戒的单位成本为2275.44元/件,结婚对戒的单位成本更低,为1499.41元/件。

从售价来看,DR高于竞品。以0.5克拉的某款产品为例,DR的价格区间为2.54万元至3.29万元,而竞品的售价区间为1.81万元至2.78万元。

迪阿股份的收入来源主要是线下自营门店,同行大多有加盟模式。DR产品实行线上线下统一定价,且基本没有打折促销活动。

为什么不搞促销折扣活动?DR的销售人员王晴告诉市界,这象征着爱情不打折扣,“真爱不打折,承诺更不能打折”。

各种所谓的品牌内涵,最终带来了丰厚的产品溢价。

03

你在为什么埋单?

说到底,迪阿股份是一家珠宝首饰的品牌运营商,经营模式较为简单:外包生产+定制销售。

迪阿股份并不从事生产加工环节,而是根据消费者的需求,委托外部珠宝首饰生产商进行生产加工,主要通过自营店销售。截至2021年6月30日,迪阿股份共拥有自营门店375家,主要分布于大中型城市的核心商圈。

I DO、千叶、周大生、周六福、莱绅通灵、曼卡龙等品牌商家的门店,都以现货销售为主,DR则不同,其店里不销售现货,走的是定制路线。

二者的区别在于,定制化产品由顾客根据样品等提出定制需求,然后,DR安排外包的加工商进行生产;现货销售则是珠宝零售商根据市场需求和自身判断,先组织生产并进行铺货,而后由顾客在店铺陈列的产品中选购。

在消费体验上,也有很大差别。

以I DO为例,顾客可以在门店试戴真品钻戒,如果遇到了合适的,可以直接付款带走。但是,在DR门店,试戴的样品并不是钻石真品,而是锆石等替代品,看不到成品的真实面貌,如果想要购买须定制,等待时间为15-20个工作日。

迪阿股份的总部在深圳,珠宝加工产业链较为发达,尤其是深圳罗湖水贝地区,而且,生产环节在珠宝产业链中的附加值相对较低(国信证券:毛利率约10%)。因此,迪阿股份的产品全部委托给珠宝首饰生产厂商加工生产。

迪阿股份的8家主要委外加工商,全部位于广东,有6家就在深圳。其向前五大委外加工商采购金额合计占比超过了73%。

“定制+委外加工”的模式,虽然消费体验上差了些,但是对于迪阿股份来说,却能够更好的控制自身的存货水平、维持较低的开店成本和良好的现金流,实现了轻资产的运营模式。

DR的重头,实际上是营销宣传。借助“一生只送一人”的品牌营销,赋予钻石更多的内涵,是DR抓住消费者的重要手段。DR在通过各种宣传,不遗余力地打响品牌。

迪阿股份的品牌推广聚焦在内容平台上,尤其是在抖音、快手等短视频平台。迪阿股份在招股书中称,DR品牌在微博、微信、抖音、快手等平台粉丝已超2000万。而24-34岁年龄段,是DR的核心消费群体。

与可比公司相比,迪阿股份在营销上花了不少钱。

从销售费用率来看,迪阿股份处于行业较高水平。2018年至2020年,迪阿股份的销售费用率依次为33.32%、40.51%、29.58%,而包括恒信玺利、周大生在内的五家可比公司的平均水平为17.95%、18.70%、22.51%。

5月份,经济观察报报道称,不同的小红书博主发布了不同的求婚事件,故事都与DR钻戒相关,配图却是同一份真爱协议,遭到了同行举报,称DR“虚假宣传”。

那么,以高价买DR钻戒,到底在买什么?

在深圳从事钻石镶嵌饰品定制多年的刘妍向市界表示,其实,买的是营销下的品牌溢价。

在4C(钻石评判维度,即钻重、颜色、净度、切工)一样的情况下,一款经典六爪钻戒,DR的售价超3.33万元,而刘妍的报价为1.5万元,而且还有优惠空间。

如果追求性价比,培育钻石也是一个可选项。

相同4C参数下,培育钻石的批发价格大概是天然钻石的20%,零售价格是其的35%。“随着培育钻石的工业化、规模化,二者的价格差距可能会越来越大。”朱光宇表示。

钻石本身是不分品牌、不问出处的,营销和故事使其拥有了不菲的身价。DR又假借人们对爱情的美好希冀,通过新的营销手段将其进一步“升华”,最终经营成了一门“暴利”生意。

很多人明知道这是营销套路,可是,陷入爱情的人,似乎又难以避免落入这个俗套。

12536起

融资事件

6027.44亿元

融资总金额

7762家

企业

2454家

涉及机构

699起

上市事件

8.52万亿元

A股总市值