近日,上交所披露,成都坤恒顺维科技股份有限公司(简称“坤恒顺维”)将于11月12日科创板首发上会。本次IPO,坤恒顺维计划募资2.92亿元,民生证券为其主承销商。

坤恒顺维成立于2010年,主要从事高端无线电测试仿真仪器仪表研发、生产和销售,重点面向移动通信、无线组网、雷达、电子对抗、车联网、导航等领域,提供用于无线电设备性能、功能检测的高端测试仿真仪器仪表及系统解决方案。

值得注意的是,公司曾于2016年挂牌新三板。

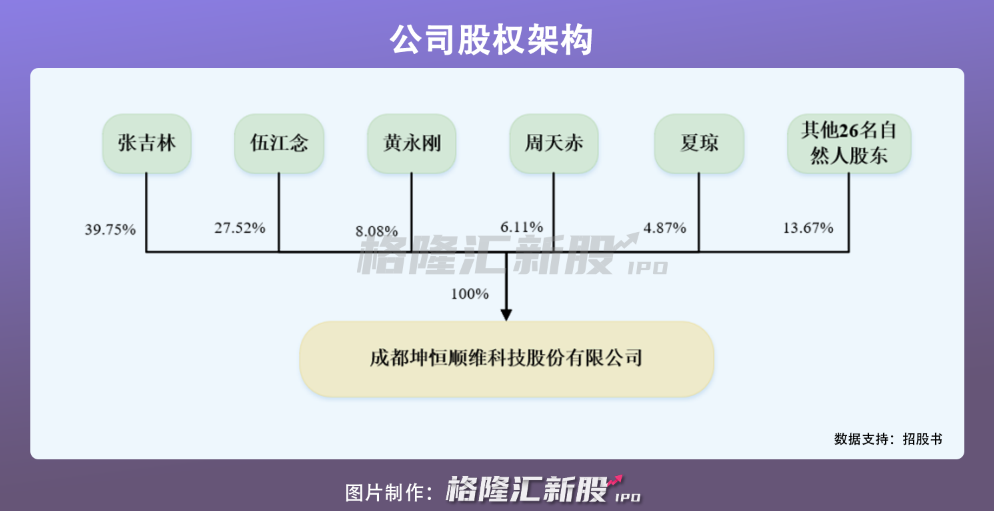

股权架构显示,公司创始人张吉林持有公司39.75%的股份,是坤恒顺维的控股股东、实际控制人。此外,伍江念、黄永刚、周天赤分别持有公司27.52%、8.08%和6.11%的股份。

收入存在季节性分布不均

随着工业技术水平持续提升、信息产业快速发展及消费能力不断提高,无线电测量仪器已具广阔的市场规模。2019年,全球范围内该规模达47.31亿美元,预计到2024年达60.51亿美元,年均复合增长率将保持在5.04%。

2019年,中国无线电测量仪器仪表的市场规模为123.11亿元,预计到2024年达236.8亿元,期间年复合增长率为13.98%。

公司相关产品的细分领域包括无线信道仿真仪、射频微波信号发生器等。无线信道仿真仪是无线电测试仿真领域内的高端产品,国内现有需求量大约为2亿元。而射频微波信号发生器是信号发生器两大类产品之一,是无线电设备和射频微波器件研发、制造、维修、检测的*设备,广泛应用于5G、半导体、人工智能、新能源、航空航天和国防等行业。

2019年,全球信号发生器的市场规模为8.77亿美元,预计以4.78%的复合年均增长率增长,到2024年达11.08亿美元。其中,中国信号发生器的市场规模在2019年达13.24亿元,预计以11.44%的复合年均增长率增长,在2024年达到22.76亿元。

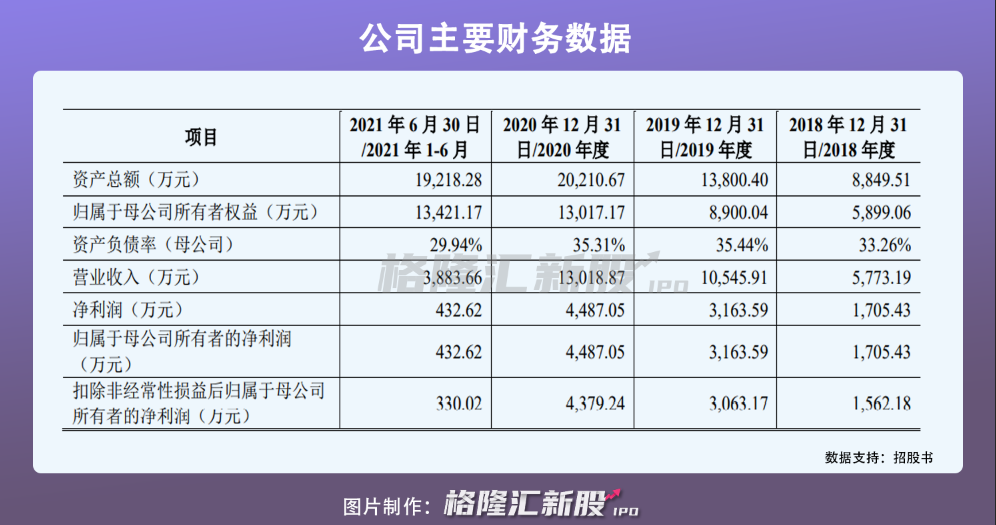

报告期内,坤恒顺维录得营收5773万元、1.05亿元、1.3亿元和3884万元,同期净利润分别为1705万元、3164万元、4487万元和433万元。可以看出,2021年上半年,公司的营收利润明显锐减,其原因是坤恒顺维经营业绩存在季节性波动,公司的主要客户有严格的年度预算管理制度,其采购审批、招投标等工作安排通常在上半年,产品交付、系统测试、验收则主要集中在下半年,受客户结构、业务特点等因素的影响,公司收入呈现季节性分布不均衡的特点,但公司成本、支出全年保持相对均衡,因此可能导致公司一季度、半年度出现盈利较低或亏损的情形。

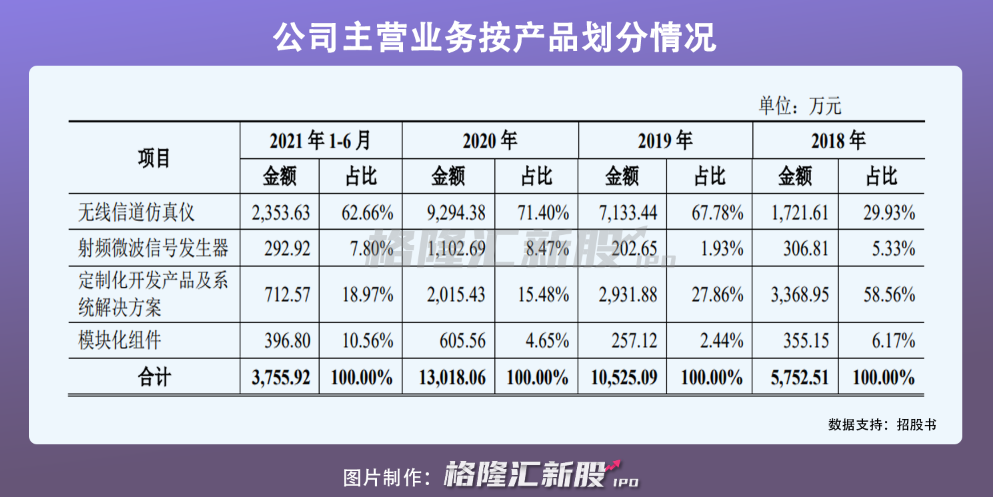

细分来看,无线信道仿真仪是坤恒顺维的主要收入来源,报告期内占比营收逐年递增,分别为29.93%、67.78%、71.4%和62.66%。结合国内市场核心客户对该产品的需求以及可比公司在国内的销售情况测算,国内现有需求量大约为2亿元,2020年公司无线信道仿真仪在国内市场的销售收入已达0.93亿元,市占率已接近50%。

报告期内,坤恒顺维主要客户包括华为、中兴通讯、中国航空工业、中国航天科技、中国电子科技等,2018年至2021年上半年,前五大客户销售额占比营收68.48%、81.7%、61.48%、58.16%,客户集中度较高。

研发费用率低于同行

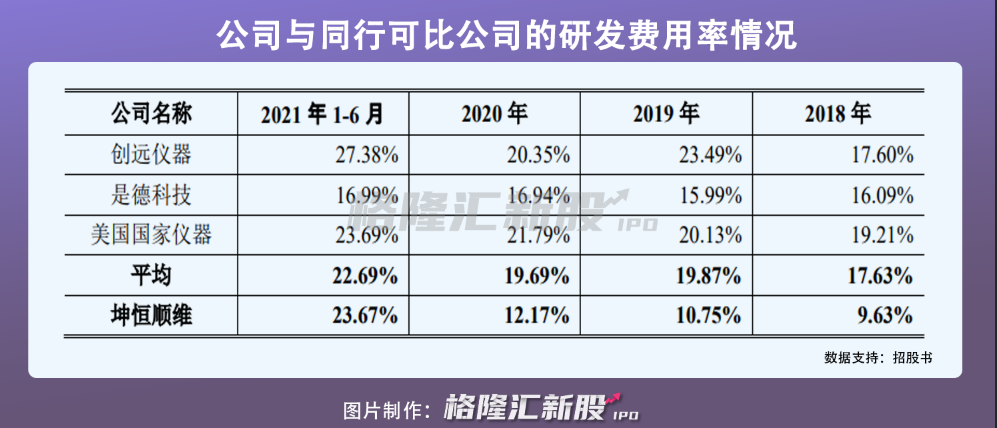

坤恒顺维所处领域属技术密集型行业,只有在研发、设计环节均具备较强的研发能力,才能确保产品的安全性、稳定性和可靠性。报告期内,公司的研发费用分别为556万元、1134万元、1585万元、919万元,占比营收9.63%、10.75%、12.17%和23.67%。

虽然公司的研发费用率逐年提高,但除了由于2021年上半年收入相对较低导致该占比较高以外,2018年至2020年,公司的研发费用率均低于同行平均值,较低的研发费用率将不利于公司的产品创新及业务发展,或将进一步削弱其在市场的竞争力,从而对公司未来的经营业绩造成不利。

此外,坤恒顺维的原材料包括电子元器件、外购成品件、PCB、机箱及结构件等,其采购价格均受到国家产业政策、市场供需等因素影响,报告期内,生产成本中直接材料占主营业务成本的比例分别为61.91%、77.86%、83.35%、82.61%,比重均超过60%,如果原材料价格上涨,且公司不能合理安排采购、控制原材料成本,将给公司的盈利状况带来不利影响。

结语

从基本面来看,坤恒顺维在经营业绩上实现较不错的增长,但其主营业务短期内在市场上需求量有限,将是其未来发展的一大隐患,公司还需以市场为导向,加大研发投入,积极拓展其他业务,才能在其行业站稳脚跟。