从找人要钱到给人花钱,喜茶在VC的路上越跑越快。

10月27日,喜茶再次出手了。预调酒品牌WAT宣布完成A轮融资,领投一栏中新消费品牌代表喜茶在列。据36氪报道,预调酒品牌WAT已完成A轮融资,由喜茶、BAI资本及番茄资本共同领投,融资将用于产品研发、品牌建设及渠道布局等。

这距离喜茶的上一笔投资,才过去7天。10月中旬,喜茶投资茶饮品牌和気桃桃,成为上海宫桃家餐饮管理有限公司的股东,持股5.1%。

而半个月前,喜茶刚布局了燕麦奶赛道。9月27日,喜茶新增对外投资安徽绿番茄生物科技有限责任公司,持股15%。据了解,该公司经营的品牌为野生植物YePlant,主要产品是野生植物燕麦奶。

喜茶作为VC的*笔投资,发生在今年7月21日,Seesaw官宣完成A+轮过亿元融资,喜茶入股,老股东弘毅百福跟投。

近3个月发生4笔对外投资,时间间隔从两个月到一周,喜茶在投资这件事上,出手逐渐密集。

当然,新消费品牌做VC已不是什么新鲜事。元气森林创始人唐彬森创立的挑战者资本对外投资品牌已接近70家,涵盖美妆、咖啡、新中式烘焙、低度酒等多个热门新消费领域。泡泡玛特自2020年初至今,投资约在10起左右,投资范围涵盖了艺术馆、动画电影、汉服品牌、潮流买手店、二次元电商、文化艺术商贸公司、动漫创作公司等,试图通过投资构建完整IP生态。

不难发现,新消费品牌作为VC,所投资的项目均围绕自身主业生态展开。随着新消费行业竞争日渐加剧,面对越来越多的新入局玩家,细分赛道头部品牌天花板逐渐显现,投资似乎成了新消费品牌的一种有效防御手段。

喜茶作为新式茶饮赛道的开创者,同样面临着来自行业内部的压力。

据《2020年H1中国新式茶饮行业发展现状与消费趋势调查分析报告》数据显示,人们能够接受的新式茶饮价格,正在发生变化,其中选择11-20元区间的消费者占比52%,21-30元区间占比则为25%。同时,艾媒咨询分析师指出:一线城市的新式茶饮市场,已经基本饱和,各品牌需转向下沉市场,寻求新的增长点。

为此,2020年4月,喜茶推出了面向下沉市场的子品牌“喜小茶”。但与喜茶在小红书上超28万篇笔记相比,喜小茶在小红书上的热度仅有5000+,且绝大多数均为“避雷吐槽”贴。

另一方面,喜茶的老对手奈雪的茶应对危机的方式,是向二级市场寻求帮助。然而,上市首日破发,而后连跌6个交易日,股价创出52周新低,奈雪的茶市值蒸发近一半。

前有“亲儿子”初探下沉市场失利,后有老对手在二级市场受挫,令估值600亿,创下新式茶饮新纪录的喜茶,倍感焦虑。

像其他新消费品牌一样,喜茶将目光投向创投圈。试图通过买买买来构建一个广度与深度兼顾的新消费生态壁垒,为自己的未来打下更扎实的根基。

然而,越来越多新消费头部品牌入局创投圈,自身资金流与投资回报时间的压力,生态圈维稳等问题,或将伴随投资而来。

读完本文你将了解:

1. 喜茶投资布局的项目及目的

2. 新消费头部品牌热衷做VC的原因

3. 投资是否是喜茶这类新消费头部品牌的*解法

对外:布局茶咖酒生态链

买别人的故事,拓自己的版图。

喜茶作为VC的最新一笔投资,发生在两周前。

10月27日,预调酒品牌WAT宣布已经完成A轮融资,喜茶的名字赫然出现在投资方列表。

此次接受融资的WAT,是一个以国潮作为卖点的低度鸡尾酒品牌,其目标客户群体为年轻女性,因小容量的瓶装设计也被称为“口袋鸡尾酒”。

随着“Z世代”与“她力量”消费水平的双双崛起,低度酒成为继茶饮与咖啡后又一快速增长的市场。CBN Data发布的《2020年轻人群酒水消费报告》显示,在2020年酒水消费市场中,90后、95后是*消费占比提升的人群,而低度酒则成为“年轻人喝的*口酒”。

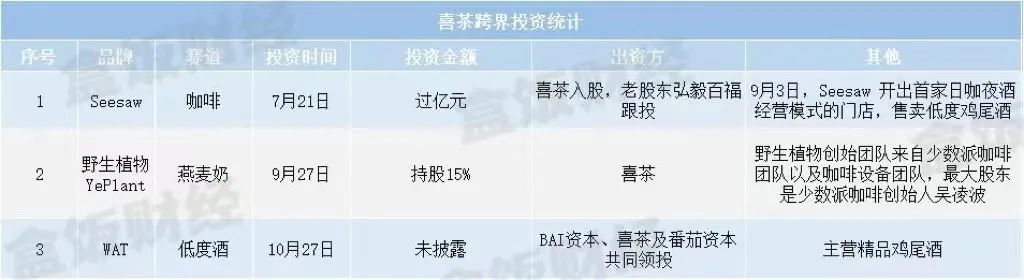

但喜茶此次投资,并非只是追逐风口。通过对喜茶跨界投资的整理分析,盒饭财经发现,喜茶的每一笔跨界投资,都可相互交织。

喜茶跨界投资统计

跨界整合,从*次投资开始。

7月21日,Seesaw官宣完成A+轮过亿元融资,喜茶入股,老股东弘毅百福跟投。这家深耕咖啡市场近十年的精品咖啡品牌,被称为*精品咖啡品牌。

在喜茶投资后不久,9月3日,Seesaw 首家日咖夜酒经营模式的门店, Good Idea Hub(想象力中心)在上海静安铜仁88开业。该门店日间售卖常规创意精品咖啡,夜间出售融入了融入国潮元素创作的3款原创特调酒(预调酒)和3款鸡尾酒产品。

喜茶最新一次投资目的,似乎在这里找到的了答案。而在Seesaw后的第二笔投资,同样有迹可循。

9月27日,喜茶第二次出手,投资了一个植物基品牌——野生植物YePlant。喜茶新增对外投资安徽绿番茄生物科技有限责任公司,持股15%。

据了解,目前野生植物YePlant主营产品为燕麦奶。成立至今不到一年,野生植物已成为全国第二大的to B燕麦奶供应商。

近几年,燕麦奶也成为咖啡市场的优质伴侣。根据星巴克发布的2020年“星膳食主义”行动数据显示,仅一年时间,燕麦咖啡就卖出了6200万杯。

Seesaw Coffee、Manner Coffee、%Arabica等新兴精品咖啡品牌,也纷纷推出燕麦系列产品。

值得注意的是,野生植物创始团队来自少数派咖啡团队以及咖啡设备团队,*股东是少数派咖啡创始人吴凌波,持股46.25%。

喜茶入局燕麦奶市场,无疑是将自己与咖啡市场从供应链上进行关联,加之野生植物创始团队在咖啡赛道的影响力,进一步提升了喜茶跨界的广度与深度。

通过3次跨界投资,喜茶的版图向其他饮品赛道扩张,将茶咖酒赛道进行初步链接。

对内:稳固主业产业链

“消息不实,此前经过中间人介绍的确有过一段时间接触,但在深度了解内部情况、业务数据和状况后已经彻底、完全、坚决放弃。”

7月19日晚间,有消息称,元气森林和喜茶都欲收购新式茶饮品牌乐乐茶,双方都非常看重乐乐茶的渠道价值,并给出了40亿元估值。对这一消息,喜茶创始人聂云宸在朋友圈给出上述回复。

一时间,喜茶“渣男”的形象在社交媒体引发热议,当天微博话题“喜茶回应收购乐乐茶”冲上热搜。

最终,此次事件以双方的官方声明结束。而从此次乌龙事件也可看出,作为新式茶饮老大哥的喜茶,已有心“关照”同赛道的后辈。

盒饭财经将喜茶在茶饮赛道的投资进行整理,发现在同赛道的每一次出手,都是对解决喜茶自身痛点的一次尝试。

喜茶茶饮赛道投资统计

10月中旬,喜茶成为上海宫桃家餐饮管理有限公司(经营品牌为和気桃桃)的股东,持股5.1%。这是喜茶作为VC的第三次投资。

前文提到,喜茶布局下沉市场的“亲儿子”喜小茶出师不利,而和気桃桃则正是专注下沉市场的茶饮品牌,其售价在10-25元之间。

投资同为水果茶饮的和気桃桃,喜茶似乎是希望在主业上,能够有价格带的向下延伸。

而在此之前,喜茶在茶饮赛道,还发生过一起并购。今年8月,喜茶对王柠柠檬茶做了并购,占股70%。

王柠柠檬茶是今年新成立的柠檬茶品牌,门店亮相不久后,在小红书等社交平台上受到不少消费者关注。其位于深圳罗湖的门店,等一杯柠檬茶,平均要1-2小时。

值得注意的是,自2016年之后,喜茶的热销产品从未出现过柠檬茶的影子。直到今年5月,喜茶推出超燃爆柠茶系列,该系列涵盖绿爆柠、岩爆柠、香爆柠、青爆柠4款产品,上新当日,销量达40万杯。

针对新式茶饮的新“爆款”,喜茶似乎并不打算兼容发展,而是独立成一个品牌做专营。将自己在茶饮赛道的体量进一步扩大。

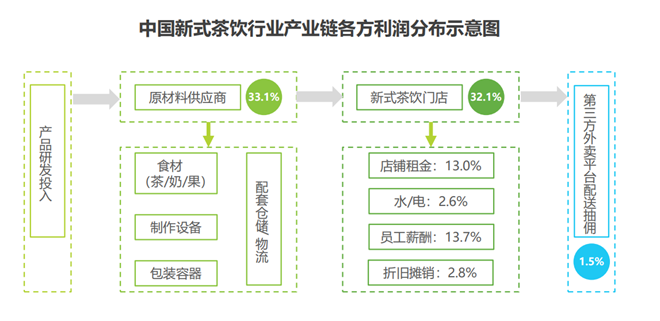

另外,从今年年初喜茶发布的财报中可以看出,喜茶对新鲜水果的需求量非常大,作为销量最高的芝士水果茶,其成本同样昂贵。

去年2月,喜茶以原料成本问题为由,上调部分产品价格,引发网友热议,微博话题“奶茶超过30元,你还会喝吗?”登上热搜,讨论量超3.7亿。且在该话题的投票中,有超半数的人表示“被劝退”。

来源:艾瑞咨询

为稳固供应链,降低成本及原材料所带来的风险,今年6月,喜茶开始着手自研和自建草莓果园。早在2017年,喜茶在贵州梵净山建过一个 500 亩的茶园。

然而,种果树虽然可以从根源上解决原材料带来的风险,但时间相对漫长。从效率来看,买买买似乎是更高效的方式。

10月21日,广州一家本土果汁鲜饮品牌的工商信息中赫然出现喜茶的名字。珠海市野萃山投资合伙企业的工商信息发生变更,喜茶创始人聂云宸占有1%的出资比例

据了解,野萃山成立于2019年,是主打“分子果汁”的果汁饮品品牌,其价格带与喜茶相同,公司团队中也有大量喜茶出去的人。

产品原材料上的高度重合,似乎使野萃山成为喜茶在供应链上的Plan B,除产品品类的扩充外,这或许也是一次供应链的整合。

不难发现,喜茶在茶饮赛道的投资,*防御性。在市场布局、品牌、产品品类及供应链上都做了延伸,试图将自己的主业进行加固。

投资,压力下的新解法

一级市场的高估值,在二级市场并不诱人。

9月13日晚间,据彭博社报道,有消息称喜茶向瑞幸寻求最早2022年赴港上市的可能性,募资至少5亿美元。喜茶在新一轮融资完成之后,估值已经超过600亿元。创造新式茶饮估值新纪录。

与奈雪的茶在提交招股书时的129亿估值相比,市场对喜茶的期望似乎更高。

然而,奈雪的茶上市首日破发,五大基石投资者亏损1.4亿,被网友戏称“中一签亏一年奶茶钱”。与此同时,自上周三开始,奈雪的茶至今已经连跌6个交易日,股价从周二收盘价10.54港元,盘中一度跌至9.06港元,创出52周新低。即便后期有所回升,市值也较上市之时已经蒸发近一半。

海底捞在二级市场,同样处境凄惨。据数据显示,2021年2月16日,海底捞曾走出历史高价85.779港元/股,总市值一度达4682亿港元(约3842.51亿人民币)。随后,股价便一路下跌。截至10月27日,8个月左右时间,股价较年内最高时跌幅达72%,总市值已蒸发接近2800亿人民币。

显然,二级市场正在做价值回归,而备受资本追捧的新消费品牌一直存在估值虚高的情况,在一级市场拿高估值去上市,当泡沫破碎,危险随之而来。

另一方面,高端市场的定位,令喜茶身上的包袱越来越重。

曾有业界人士评估喜茶的开店成本,在数据模型估算下,包括门店租金、开店位置、装修设计、设备折旧、人力成本等元素在内,一线城市的喜茶门店,每月固定成本需要近50万元,新一线和二线城市的门店则需40万元左右。

随着疫情的影响,消费者对价格变得更为敏感,高端奶茶不再是大众的*选择。对于这一转变带来的影响,喜茶并未透露太多,但从其老对手奈雪的茶创始人彭心表示的“品牌在全国开出的420家线下门店,十天共计亏损过亿元”中,可以预见,作为同质品牌,喜茶的日子也不好过。

当成本居高不下,盈利却成为问题。喜茶亟需寻找新的盈利模式,给站在其身后的IDG、高瓴等一众资本及严峻的二级市场,找一个坚固且漂亮的增长曲线。

显然,投资是个不错的选择。

据腾讯今年二季报数据显示,腾讯投资对腾讯的利润贡献已经达到43.8%。有效利用闲置资金创造回报,比起在主业赛道不断内卷,似乎拥有更高回报率。

同时,喜茶与一众新消费品牌一样,作为VC,投资的类目均与主业相关。其中原因显而易见。随着行业竞争加剧,越来越多新玩家入局,单打独斗不如报团取暖。喜茶这类新消费头部品牌凭借自身在行业内的经验积累,能更快速的发现优质的合作伙伴,为自身在赛道中增加占有率,进一步挖深护城河。

而对相关赛道的布局,则更有利于喜茶进行资源整合,形成以自身为中心的生态闭环。或许未来,喜茶这样的独角兽,不再只是一个单纯类目下的头部品牌,随着新消费品牌投资的逐渐增多,独角兽们或将以“群体”的身份,占领新消费市场。

新解法带来新难题

9月13日,蜜雪冰城成立雪王投资有限责任公司,法定代表人为刘洋,该公司由蜜雪冰城股份有限公司100%控股。

10月12日,蜜雪冰城入股了一家主打珍珠奶茶的广东本土茶饮品牌——汇茶。与蜜雪冰城3-10元的低价策略不同,汇茶的价格区间在10-15元。

同样进行价格带“互补”投资的,还有茶饮赛道另一个顶流,茶颜悦色。

7月31日,茶颜悦色入股湖南本土的鲜果茶品牌果呀呀。与茶颜悦色的奶茶产品线不同,果呀呀以水果茶为主,定价在20-30元之间。相对茶颜悦色15元-20元的价格区间显然更高一些。

与喜茶一样,新式茶饮赛道其他巨头品牌,同样通过投资,开始布局主业以外的价格带市场。新一轮的茶饮竞争随着投资而来。

应对新的“内卷”,喜茶采取的策略似乎是“快”,3个月4笔对外投资,在速度上,跑赢其他茶饮品牌,但随之而来的资金压力不容忽视。

喜茶这类新消费头部品牌面对同行业在创投圈的“内卷”,不得不加快脚步布局产业链,稳固生态,但这也增加了自身投资资金回笼的时间。如何平衡战略布局与投资回报,成为喜茶们所面临的新难题。毕竟目前的新消费品牌,并没有一家能够成长出像腾讯、阿里那样的大体量,有足够的时间和资金来布局投资,等待回报。

京东集团战略投资部投资总监李进龙曾表示:“战投难做,又要考虑战略,还要考虑业务协同,还要财务回报,既要也要,比较难做的事情。”

另一方面,由于新消费品牌以自身作为中心的投资偏好,主营业务与战略布局紧密相关。在壮大产业的同时,也增加了市场对产业影响所带来的风险。

2020年发生疫情后,喜茶部分门店出现空置,曾一度关停湖北所有店面,其他地区也因商场封锁,有近50%门店停业。据麦肯锡针对5亿购物者、50亿笔消费大数据分析显示,截止5月10日,商业活动虽已达疫情前84%水平,但食品餐饮、百货商场等类别恢复较慢,客流仍下降30%左右。

投资布局后,一旦主营业务受到像疫情这类不可控风险的影响,其投资的关联产业,并无能力提供支撑,或许甚至会将风险扩大,对主体造成二次伤害。

中国食品产业分析师朱丹蓬在接受时代周报记者采访时曾表示:“从被投资到主动投资,这一身份转换的现象在未来将越来越普遍。在这一大趋势的推动下,行业将加速优胜劣汰,预计在2022年到2023年会体现得更加淋漓尽致。”