疫情以来,全球经济备受影响,新兴技术成为了最受关注的核心驱动力:各行各业的数字化及提升效能,都要依靠AI、云计算、边缘计算等技术。正是因此,虽然市场不确定性强烈,硅谷新一代的科技风投在危机中逆势增长。

其中,科技基金Fusion Fund的表现十分抢眼,迎来了旗下多个项目启动上市,收并购、融资及新一期基金发布等多重进展:

2020年至今,Fusion Fund所投资的公司一共完成42笔融资,总融资额近20亿美金,旗下四家公司被收购,三家公司预计会在近期上市。

其中,Fusion Fund投资公司少儿编程平台Codespark被BEGiN高价收购、人工智能音频聊天分析平台OTO被知名游戏引擎公司Unity收购,整合到后者的Vivox语音聊天平台中。10月末,全球知名软件企业SUSE宣布以1.3亿美金收购容器安全提供商 NeuVector,Fusion Fund同样是其从2018年起的早期投资人之一。NeuVector为企业提供端到端的安全保障——从 DevOps 管道漏洞保护,到生产中的自动化安全性和合规性。

另一方面,过去的半年内,其投资公司SpaceX估值攀上千亿美元,成为行业戏称的“百角兽”(估值为十亿美元独角兽的100倍);无人驾驶卡车技术公司Locomation完成5000万美金B轮融资,订单超过3.2亿美金并与隐形计算公司Mojo Vision一起跻身独角兽;GrubMarket完成了1.6 亿美元的E轮融资同时实现近10亿美金年收入,跻身超级独角兽;电商搜索技术公司Constructor.io完成新一轮5500万美元融资;远程工作数字化平台Otter.ai在也超募完成了5000万美元B轮融资,收入增长了10倍以上;这一名单还在继续,包括都完成了3000万美金新一轮融资的边缘计算技术公司EdgeQ和完成2000万美金融资的Macrometa、Bodo.ai, 纳米机器人公司Paradromics等等。

“疫情后,我们投资的很多公司不仅没有受影响,反而因此加速发展,各产业也在加速和新技术的整合,Fusion 投资的初创企业在整个市场的切入速度、市场拓展的速度以及收入增长率等方面表现优异,半数以上企业都实现了10倍以上年收入增长,进一步吸引市场上的优质资本。”Fusion Fund创始合伙人张璐表示。她的个人投资中,今年也迎来了Cousera、Robinhood等三个IPO。

2021年初,Fusion Fund发布新一期1.2亿美金的基金,继续布局以硅谷为核心的深科技和医疗领域的企业,投资者除了现有投资机构外,还吸引了美国*母基金、大学捐赠基金以及华尔街犹太家族等一线机构投资方加盟,其投资团队也扩大了一倍,新加盟的合伙人包括世界500强企业CTO和业界*机构投资人。

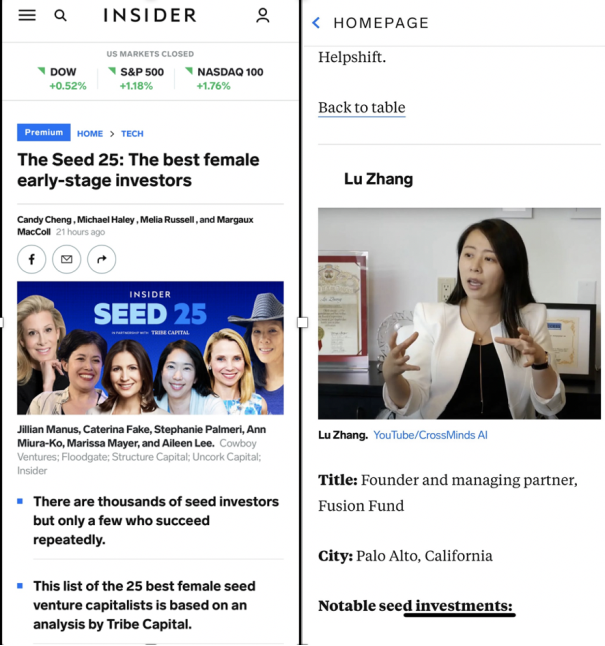

早在2020年,Fusion Fund就作为在疫情中逆势发展的基金代表被WSJ、Forbes专题报道,而基金创始合伙人张璐也在今年年初被Business Insider选为美国*25名女性早期投资人、100 Women in Finance,被Silicon Valley Podcast 称作具有Midas Touch的投资人,并担任未来论坛青年理事会2021轮值主席,可以说是硅谷新一代领军基金的代表人物。

“非典型投资人”掌舵,布局数字化转型

逆势增长,成为硅谷科技投资的风向标,这些成绩都得益于张璐独到的眼光和判断。

如果你见过张璐,就会发现她是一位非典型的投资人。福布斯在采访文章中对她的评价是,“硅谷难得一见的来自中国的硅谷女性*投资人。”

2017年,张璐入选福布斯30 under 30美国榜单和亚洲榜单,并成为*个当选美国榜单投资行业主题人物的中国人。当然,她的身上还有更多的身份,比如2018年硅谷影响力女性、全美十大杰出华人青年、世界经济论坛(达沃斯)“全球青年*”等等。2020年,张璐作为科技领域女性*的代表,被联合国妇女署收入Leader in Action案例。

张璐接受CNBC采访

在投资行业,张璐无疑取得的成就令人瞩目,但更重要的是,作为美国*投资人的代表,她和她背后的Fusion Fund代表了硅谷新一代投资基金的面貌。

张璐接受CGTN采访

张璐执掌的Fusion Fund坐落在硅谷中心Palo Alto,毗邻斯坦福校园。Fusion Fund创立于2015年,短短六年间已成长为硅谷技术投资的领军早期基金,管理近2.5亿美元资本——在北美投资了超过60家深科技和医疗创新企业,多家公司已经在美股上市或者通过收并购退出。

她也投资了多家前沿科技公司,包括SpaceX,Mojo Vision等,布局未来科技,同时也是硅谷AI/Edge computing in healthcare 最早的布局者之一,在2017年就在JP Morgan年度医疗大会发布了AI in healthcare的调研报告,成为行业内的意见*,并投资布局了一批*的智能医疗和边缘计算企业。

在过去的2020年,数字化转型趋势和智能医疗趋势加速发展,Fusion Fund及其投资的企业也加速成为了行业内的领军企业。

逆风下的抢眼表现,也帮助Fusion Fund吸引到了重磅级合伙人的加入。

前惠普全球CTO、Fusion Fund合伙人Shane Wall

在2020年,曾任惠普全球CTO的Shane Wall正式加入Fusion Fund担任合伙人,同时成为Fusion CXO网络的主席,Shane不仅是硅谷500强企业CTO的意见*同时也在过去的几年担任白宫科技委员会委员,在媒体采访他为何加入Fusion时他表示:

“过去五年,我和Lu一起合作时,见证了她展示的强大领导力,在技术和风险投资界确立了自己的影响力。我(在惠普时)曾与她合作过多项联合投资,并见证了她在众多备受瞩目的大会及活动中表现出色的演讲和沟通能力。我有幸与许多才华横溢的*一起工作——过去我曾担任惠普公司的首席技术官,并在总统的科技顾问委员会任职。我认为在这些*中,Lu仍旧是*秀的之一。我们如今面对着许多未来将对我们生活产生重大影响的新兴技术和公司,而她在这方面表现出*的领导力和远见。我也相信Lu是女性、少数民族和移民的榜样——这在美国和硅谷尤其重要。”

另一位新加盟的合伙人Trevor Mottl则有超过20年的资产管理、投资组合理论及资本市场经验。曾任职于高盛、美林和多个全球性的对冲基金,他担任管理2480亿美金资金的Lazard Asset Management董事总经理、人工智能投资组合负责人。

前不久,美国知名的商业及技术新闻网站Business Insider,公布了一份名为“全美*25名女性早期投资人”的榜单。榜单上除了有雅虎前CEO Marissa Mayer,美国出行公司Lyft最早的投资人Ann Miura-Ko等业界元老,Fusion Fund创始合伙人张璐也入选榜单,她也是榜单中*一名专注深科技和医疗的投资人。

自创立起,Fusion Fund聚焦于美国市场新兴技术类初创公司的投资,涵盖了网络技术、边缘计算技术、人工智能、医疗器械等硬科技方向。

对技术的关注,源于张璐的经历及对长远投资趋势的判断。

2010年,21岁的张璐进入斯坦福大学攻读硕士,不久便在学业之余开始了人生的*次创业。2013年,她将公司以不菲的价格卖掉,并在不久后开始接触投资行业,她个人参与投资的多家企业后来都在美股成功上市,2021年就有3家上市企业,包括知名企业Robinhood和Coursera。后来她加入硅谷风险基金Fenox成为专注深科技和医疗的合伙人,很快又在2015年创立她自己的 Fusion Fund,现管理超过2.2亿美元资本,专注于美国市场新兴技术类初创公司的投资,“喜欢早期投资四两拨千斤的感觉”,在接受澎湃新闻专访时,张璐曾表示。

从成立至今,Fusion Fund团队不断在行业数字化转型领域布局,因为张璐很早就意识到,整体行业正在经历一次新的经济周期,从整体经济层面上,传统行业效率低下等问题已经在过去几年积累到一个转变点,或主动或被动都迫切希望与新技术结合。这一点也与他们对toB大方向的判断相呼应。

与红杉、NEA等成立超过40年,管理规模十几亿的基金相比,Fusion Fund还很年轻,无论从公司还是创始人背景上看,都属于少数派。但是张璐通过差异化的定位和布局,让Fusion Fund能快人一步锁定优质项目。

从2016-17年开始,张璐将重心放到了toB领域基础技术创新的机会。她分析认为,硅谷在2014年左右,toC商业模式创新就走到了瓶颈期,未来各个行业变革的驱动力都将来自新一代数字化技术创新。

正是因此,在很多投资人仍然关注消费和toC互联网时,Fusion Fund瞄准了三个能发挥硅谷创新优势的领域:医疗型应用技术、工业型应用技术、企业型应用技术,尤其专注于通过新技术应用于传统行业推动的数字化驱动。这些领域的属性都是to B,有相应的技术门槛和技术内核及大规模的数据积累,市场规模巨大。

而疫情这一意外事件,让传统企业更有压力更快地挖掘和应用新型的技术,驱动企业进行数字化转型,进行效能提升。

张璐投资的基因诊断公司Mission Bio就是一个很典型的案例。早在2015年,张璐就在硅谷发掘了这家当时还默默无闻的公司。“他们用微流控技术的单细胞测序和AI技术结合,把传统的医疗器械转变成一个分析平台。”这也意味着,他们的早期诊断技术不仅局限于单个癌症,还能覆盖大量不同的癌症早期诊断。

话虽如此,在六年前,Mission Bio的前景并没有像如今这么明朗,而张璐正是因为对医疗领域和技术领域都拥有敏锐嗅觉、另外通过在斯坦福的求学经历及硅谷创投领域的多年耕耘,才能在非常早期就捕捉到这个优秀的创业项目,并成为了Mission Bio的首轮机构投资方。去年,Mission Bio超募完成7000万美元C轮融资,已经是行业内的领军企业。

动脉网报道Mission Bio时评论道,“每轮融资都是200%超募。在全球私募股权受到疫情冲击下,Mission Bio的融资热度不仅是对单细胞DNA分析这条赛道的认可,更是对Mission Bio硬实力的肯定。”

“Lu和Fusion Fund是我们最合拍的早期投资人,在资金募集和寻找合伙人等方面对我们有巨大的帮助。虽然现在有大量投资技术的基金,我始终认为在Lu带领下的Fusion Fund是这个领域的*——他们从最初就对技术和医疗领域有强烈的兴趣和丰富的经验,这也意味着他们始终都走在行业的前面。” Mission Bio的创始人Charlie Silver表示。

在方法论上,Fusion Fund积极将自己打造成为一家智库型的投资机构。张璐和团队花了很多时间和资源深度分析行业和技术,他们会定期发布自己的行业研究报告,2021年,他们就已经分别发布了太空科技、数据隐私安全、脑神经科学等行业报告,从技术成熟度和产业应用两个纬度深入分析行业趋势和市场时机。可以列举一些其他的报告?

另外,Fusion Fund与学术和工业界建立了密切的联系,正如上文提到的其创建的Fusion Fund CXO网络与超过38家全球1000强企业C-level(CTO,CDO,CIO)紧密合作,深挖行业需求和技术整合的机会。

Fusion CXO网络由张璐于2017年建立,至今已有超过40名全球1000强企业的CTO、CDO加盟成为网络成员,来自包括Mastercard、Blackstone、Metronics、高通、宝洁、科式集团等全球*企业。这个网络帮助传统企业加速数字化转型,同时加速创新技术解决方案和企业的整合。Shane Wall在HP担任CTO时,就是CXO网络的成员,加入Fusion后,他成为CXO网络的主席,致力于进一步拓展Fusion CXO网络,打造产业巨头企业和初创科技创新企业的快速整合合作平台。

2015年Fusion Fund成立时,同期全美成立的中小型基金多达200余家。目前,Fusion Fund在同期成立的基金中,基金表现可以排在全美前3% ,这是非常了不起的成绩。

这些成绩都与张璐求新、求变的精神和敏锐的洞察力息息相关。正如她所断言,科技行业正在经历一次新的经济周期。而变革的时代,总是会给予把握机会的人更快速的上升渠道,它既会促使一些墨守成规的人衰落,但也会促进一些行业新人的崛起。

比如专注edtech投资的Owl Venture,合伙人Tom Costin。“我们一直是紧密伙伴,也在共同成长,他的基金创立于2014年,短短7年现已称为硅谷最*的教育科技早期投资领域的基金之一。”张璐介绍道。

疫情带来的压力,则进一步推动风险投资行业的变化与换代,这不仅体现在投资方向上,更重要的是需要投资人具备创新的、前瞻性的思维,用新的眼光看待世界。

对叛逆和多元文化的宽容,让世界上的优秀人才都愿意汇聚在硅谷,尽情地发挥着他们的创造力。从某种意义上说,硅谷虽然是美国领土,但在经济和文化上,这里属于全世界。正像很多媒体在报道张璐时提到的“ The new face of VC leader is Diverse”——下一代的VC领军人物必然如她一样,拥有多样化背景。

现在,张璐这样的投资人,正在风投领域将硅谷的创新文化进行到底。