九轮融资和厮杀后,鹰瞳科技率先拿下了AI医疗*股的称号。

2015年,鹰瞳科技诞生,专注于眼底影像领域,2021年11月5日,将在港交所正式挂牌,在此之前,鹰瞳科技曾向A股发起冲锋。

2021年1月19日,中信证券就向北京证监局提交了鹰瞳科技的辅导材料,然而5个月之后,上市辅导协议终止,鹰瞳科技抓紧时间转身,向港交所递交招股书。

递交申请后,港交所通常会在3-6个月之间完成材料核查,而鹰瞳科技六月底递交申请,九月没过完就传来好消息,几乎是压在最短期限顺利通过。另外,无论A股还是港股,申请上市的企业均需要提交至少三个完整会计年度的财务资料,而鹰瞳科技的招股书中,仅有两年半的财务数据。

市场似乎迫不及待地需要一个AI医疗股。

近两年内,AI市场热闹非凡,2021年似乎迎来了AI产业上市潮,AI四小龙集中赶考,医疗、芯片等细分赛道的公司也加快上市步伐。然而纵观AI赛道上的大小玩家,盈利问题仍未解决,营收加融资,都喂给了研发。

持续亏损的AI企业们,让火热的赛道目前看起来更像是概念股,目前深耕多年为解决的解的商业化难题,随着AI医疗企业近期的扎堆上市,再次被摆上台面。

01 盈利难于上青天

AI医疗仍旧处于起步阶段,需要大量资金和人力来喂养,盈利问题几乎成为所有AI医疗企业的通病。

据鹰瞳科技招股书数据显示,2021年上半年营收近5000万元,同比增长达到654%,已超过去年全年营收,但仍旧未实现盈利。2019年及2020年,鹰瞳科技年内亏损额分别达到8714万元和7962万元人民币,截至2021年6月30日,净亏损达到3749万人民币,占当期收入75%以上。

鹰瞳科技在招股书中坦诚地表示:我们的人工智能早期检测、诊断及健康风险评估解决方案可能无法实现预期收入。

目前,鹰瞳科技的收入来源分别是提供健康风险评估解决方案,也就是软件服务,出售与软件配合使用的第三方眼底相机,以及向客户提供的第三方硬件采购服务和根据客户要求定制的软件开发服务。

据其招股书显示,目前大部分收入来自提供基于人工智能的软件解决方案,占比在八成以上,且受到多种因素影响,如市场竞争的变化而引致的降价压力、专利保护期满、竞争对手推出替代产品等,无法保证盈利达到预期。

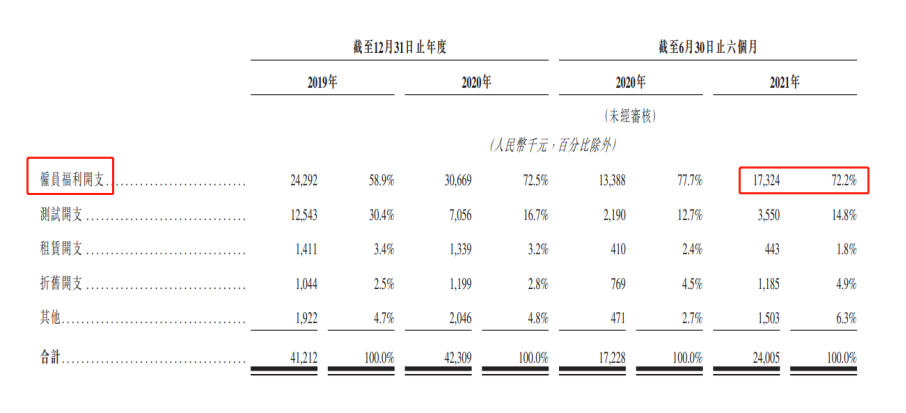

研发费用上,2019年及2020年,鹰瞳科技的研发投入均在4000万以上,2021年上半年研发费用达到2400万元,与去年同期相较增长近40%。

人工智能和医学的结合,需要大量相关领域的人才解决诸多难题,但能够胜任的人才却极少,加上多家企业在同一赛道竞争,合适的人才更是稀缺资源。

鹰瞳科技招股书显示,2021年上半年2400万研发费用中1732万用于支付员工福利和薪资,这也就意味着,超过70%的研发成本用于开发人员薪资。

长期大额度的研发费用支出显然不是源自鹰瞳科技自身“造血”,而是依赖于外界持续的“输血”。

据天眼查数据显示,2021年10月26日,鹰瞳科技接受最新一轮的Pre-IPO股权融资,达到6950万美元,也就是4.44亿元人民币,目前鹰瞳科技已经接受九轮融资,累计金额超过12亿元人民币,公司估值达到49亿元。

健康和技术,都需要长期主义。鹰瞳科技依靠以视网膜眼底图像为基础进行健康诊断的技术,但这一技术目前尚不成熟。

目前鹰瞳科技的算法能做到55种健康风险的识别,而理论上通过视网膜可以识别的常见疾病或病变达200多种,创始人张大磊希望用50年的时间达到极限目标,把健康检测做出一个生态。

鹰瞳关心健康,而资本关注盈利。50年的时间在这个快节奏时代似乎有些漫长,投资方或许没有耐心接受长期主义,鹰瞳科技的盈利能力能否支撑其50年长跑,所谓的上市,不过是换一种方式继续融资。

虽然率先上市,鹰瞳能够抢到的时间并不多。

02 抢跑未必夺*

不过一年的时间,港股就收到四家AI医疗企业的上市申请。

2021年3月,科亚医疗正式向港交所递交招股书,冲刺A股失利的鹰瞳科技,于6月同样向港交所递出上市申请,8月、9月推想医疗和数坤科技分别提交招股书,AI医疗迎来上市热,最终鹰瞳科技还是抢先一步,成功夺得“AI医疗*股”的名号。

AI技术的打磨是个慢活,抢跑的鹰瞳虽然迅速实现商业化落地,但地位却并不稳固。

医疗AI技术的发展受到包括应用场景、许可证件等多种因素限制,其中“III类证”是医疗AI市场的入场券。目前国家药监局批准的16款III类证,包括脑部、胸部、肺部、骨骼等多个疾病领域,鹰瞳仅拥有其中一项,同样拿到III类证的,还有硅基仿生以及致远慧图,其产品和诊断方法均与鹰瞳科技类似。

取得证件后,产品才能够实现变现,因此自2020年1月发放首批医疗AI三类机械产品许可证以来,各家ai医疗企业的收入迎来一波小爆发。推想医疗2020年收入较上年同期增长超过300%,数坤科技收入更是狂增30倍有余。

当聚焦到具体数额才发现,高速增长的背后,是仅达到3亿元的AI医疗器械市场。据弗若斯特沙利文报告数据预测,2021年AI医疗器械的市场规模将达到5亿元,而至2025年,这一数据将超过200亿元。“III类证”的陆续发放,开启了一场新战争。

据36氪报道,各个品牌的产品在特异性和灵敏性的数值差异较小,产品与医院的合作更依靠销售团队和产品价格。从销售团队方面来看,根据各家招股书数据,目前推想科技的销售团队为75人,数坤科技的销售团队为242人,科亚医疗的销售队伍达到上百人,而鹰瞳科技的销售人员为87人,仅从团队规模来看,并不占优势。

同时随着对AI医疗的研究不断发展,各头部企业的相关技术和数据沉积不断拉低研发成本,行业资深人士刘宇表示,“拓展产品管线基本上没有技术上的门槛了,算法模块等都是现成的,就是再重新做一些标注和三维重建,你想重建一个‘心’、重建一个‘肺’、重建一个‘肝’都可以。”

技术门槛的降低意味着鹰瞳科技的技术护城河日益降低,而政策的推动又吸引了大量玩家的加入,鹰瞳科技虽然率先“上岸”,但其它AI医疗企业的招股书也正在路上,鹰瞳科技的“抢跑”时间也许不会太长,能够拿到的红利也有限。

03 鹰瞳“眼界”有多大?

“上市对我来讲不过是另一轮融资。”创始人张大磊对媒体表示折腾了9轮融资后,上市就是在找钱。

目前AI医疗市场仍处于早期阶段,据弗若斯特沙利文数据报告,2020年中国AI医疗器械市场规模仅为3亿,2020年中国AI医疗器械的市场规模为5亿。而四年后的2015年,将增长至204亿。如何有效达成商业化落地,将成为这个赛道的主旋律。

但AI医疗局限性在于,医疗诊断需要大量已有数据支撑AI进行“诊断工作”,目前,AI医疗依靠的基本都是影像识别技术,通过对CT、彩超、眼底影像等与正常影像进行对比,判断目标是否存在病变。

以眼底影像看病的技术由于眼科医生数量和医院环境、设施等限制,目前尚未普及,相关数据并不够充足,对于AI医疗企业来说,越早入局能够收集的数据越多,相应的诊断准确度也越高。虽然据招股书披露,鹰瞳科技已经帮助两万余人检测出病变,但作为AI,鹰瞳需要“学习”的还有很多。

学术和技术,最终都需要落在实践。鹰瞳科技手握拥有152项专利及专利申请,包括中国的34项获授专利、118项专利申请,以及6项已发布PCT申请,其中22项专利及专利申请以及2项已发布PCT申请均与其核心产品有关。

然而在学术和技术上看起来颇为丰满的鹰瞳科技,目前投入市场的技术仅限于检测糖尿病视网膜病变,未来想实现更多功能还需要走很长一段路。

放眼全球,AI医疗的故事走得并不顺利。早在2008年,谷歌就尝试将健康与互联网结合在一起,将消费者的医疗数据上传云端,这一项目被称作Google Health,但由于项目未能达到预期,不过三年时间就被关闭。

2019年,谷歌重启Google Health项目,旨在利用机器学习和其它智能技术来帮助患者护理,而2021年8月,据多家美国媒体报道,科技巨头谷歌将调整其医疗健康项目Google Health,项目团队将被拆分至公司的不同部门,例如专注于AI医疗影像的人员将被划入到搜索和人工智能部门。据美媒推测,项目被调整的原因也许与商业化压力有关。

无独有偶,2021年2月,据外媒报道,IBM正试图出售旗下Watson Health业务,这一项目从2011年开始启动,年收入虽高达10亿美元,但目前仍未实现盈利。同时,苹果、亚马逊等科技巨头在医疗健康项目上也频频受挫。

国内AI医疗正当时,而海外企业却频频受挫,AI医疗的落地究竟需要多久无人可知。剑桥大学教授Mihaela van der Schaar曾在某次演讲中讲到,“我们正处于这场革命的开始,还有很长的路要走。”

作为国内医疗AI*股,鹰瞳最终能走多远,或许海外市场也很期待。