今年,医药股的收成并不好。股民们坐了3轮过山车,中证医疗倒跌9%,持股体验非常之差。

通策作为医疗板块高估值的铆,股价上窜下跳。2月那一波一度逼近腰斩,然而短短3个月后奇迹般翻倍。紧接着2个月再度被腰斩,9月后反弹40%,后遭遇业绩雷再度暴跌。

通策是医疗行业的一面镜子——波动剧烈,市场分歧相较于过往几年明显加大。

CXO遭抛售

高瓴重仓押注医药行业,一举一动颇受市场关注。三季度,高瓴至少抛售了5800万股爱尔眼科的股票,按照三季度平均60元进行推算,高瓴至少套现35亿元,如果清仓的话,套现总额将接近50亿元。

2018年1月,高瓴斥资10.3亿元通过定增进入爱尔,后有几次高抛低吸操作,总成本在20亿元左右。按照三季度套现的金额来计算,高瓴基本上是稳赚1倍。

高瓴是长期主义投资者,退出爱尔10大股东名列。另外,公募顶流张坤旗下的易方达蓝筹精选、易方达优质企业均实现了抛售退出。此外,张坤还抛售了通策医疗。

对于牙科等医疗服务赛道,市场其实是有担忧后续会有迂回集采,未来业绩高速增长的不确定加大。这或许也是机构们撤退的重要逻辑。

这并不奇怪,但高瓴大范围从没有集采风险、景气度还非常高的CXO行业撤退,引起了市场的广泛关注。

这些年,高瓴非常看好且重仓了CXO行业。药明康德上市前高瓴就参与了6300万美元的战略投资,上市后2019年7月26日又重仓入股48亿元,截至今年一季度持有2535.67万股;2018年6月通过受让实控人叶小平股权方式入股泰格医药;2020年10月,高瓴通过定增认购凯莱英440.53万股(斥资近10亿),占到总股本的1.82%,成为公司第6大股东;方达控股于2019年5月底于香港联交所上市,高瓴作为基石投资者,认购规模高达5000万美元。

然而,今年集体变心了。Q1季度,高瓴持股药明康德1.71%持有市值35亿元,Q2季度已经退出前10大股东之列。

对于凯莱英,高瓴二季度大幅减持220.26万股,砍仓近50%,三季度至少减持70万股,同样退出前10大股东之列。

对于泰格,因回购按要求临时披露了公司前十大流通股,里面已没有了高瓴的身影。8月25日,公司第十大流通股东持有698.86万股,小于高瓴二季度末持有的750万股,可见高瓴已做减仓。三季报中依然没有高瓴的身影。

对于方达控股,9月24日大幅减持2197.4万股,持股比例从5.581%下降至4.511%。

CXO行业,作为创新药背后的卖水人,高瓴是重仓下注,为何在今年陆陆续续大减仓,乃至清仓走人?这个问题值得探讨。

另外,CXO企业大股东们(高管)减持股份更是疯狂,包括药明生物、药明康德、康龙化成、泰格医药等龙头。

落袋为安?

CXO解决了创新药企的痛点——提高研发效率,缩短研发周期、降低研发生产成本、加快上市速度。以致于这些药企越来越离不开这些CXO,包括做临床前CRO、临床CRO、以及生产后端的CMO及CDMO。

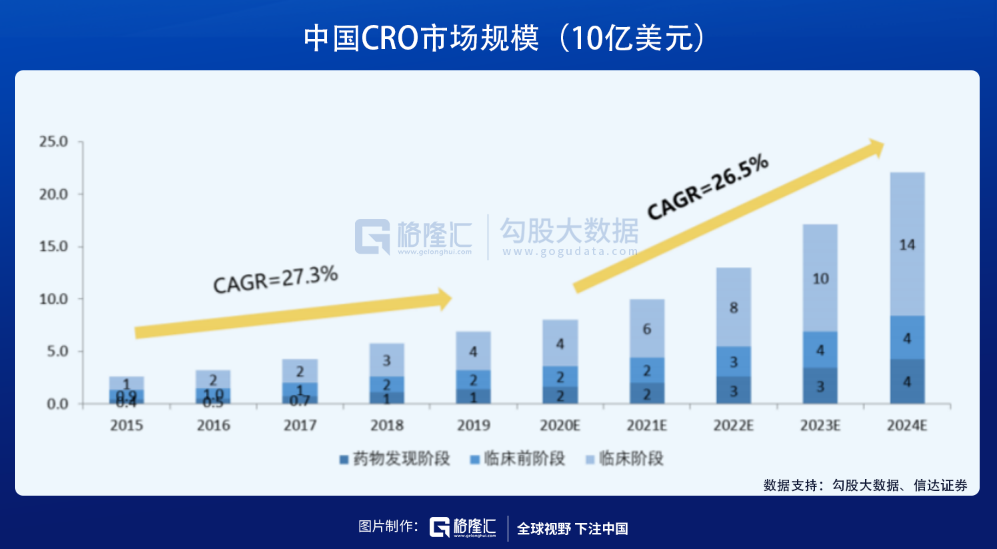

中国创新药爆发,导致CXO行业维持持续的高景气度。据Frost&Sullivan数据显示,中国CRO行业规模将在2024年达到222亿美元,预计2019年-2024年CAGR为26.5%,其中药物发现领域为26%、临床前领域为18.2%、临床领域为30%。而在2015-2019年,CRO行业年复合增速高达27.3%。

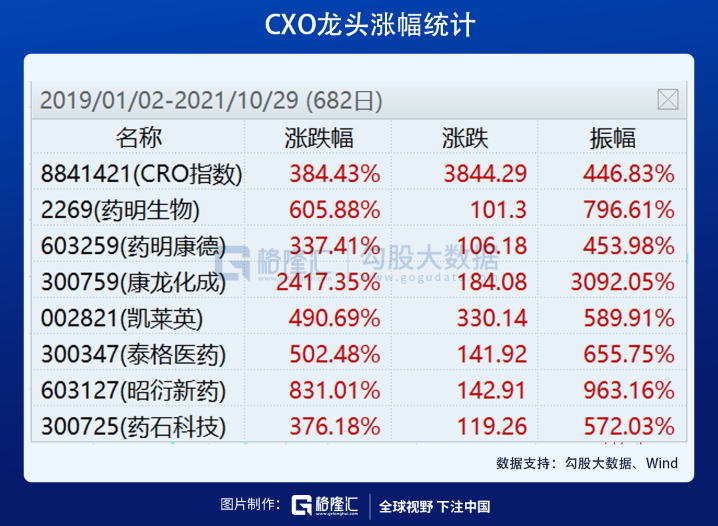

如此之高的行业景气度,CXO“七龙珠”(药明生物、药明康德、泰格医药、康龙化成、凯莱英、昭衍新药、药石科技)均实现了业绩的大爆发,股价也如窜天猴一般飞涨,成为了一段投资佳话。

先看看CRO指数,2年时间整体上涨近400%,几乎堪称全市场最强赛道。其中,康龙化成上涨24倍,昭衍新药上涨8.3倍,药明生物上涨6倍,凯莱英、泰格医药均上涨5倍左右。当然,这也导致七龙珠整体估值呈现强势状态。

当前,除了泰格和药石60倍PE外,其余5家龙头均超过100倍PE,且药明、昭衍是最高的,均接近150倍。

经历了长达快3年的暴涨,前期布局CXO的机构们赚得盆满钵满,包括高瓴,且当前处于*估值高位,自然有落袋为安的需求。

当然,对于高瓴这类擅长长期投资的*机构,高估并不是集体卖出的核心逻辑。那么,是不是CXO行业高繁荣景气度维持不了多久了?

景气度到头?

10月28日,药石科技爆出CXO*颗业绩雷,三季度营收仅增长5.8%,归母净利润仅增长11.2%。市场也很直接,直接用-20CM来表达态度。

目前已公布三季报的CRO公司来看,凯莱英、泰格医药、康龙化成三季度利润表现符合市场预期,但也没有超预期。

我们需要静等其余龙珠第三季度业绩的披露。至少从目前来看,CXO景气度依然很高,似乎并没有转向的苗头。

但比较明确的是,未来,CXO周期转向可能比预期要快得多。

CRO为药企服务,当前上游包括创新药在内的生态已经出现明显恶化状态。上游日子不好过,一定会传导反噬下游。

恒瑞是创新药的典型代表,危机重重,在半年报中直言:国内创新型生物医药行业同质化竞争严重,研发、人力、生产等各项成本快速上涨,生物医药创新面临严峻挑战。

创新药大蛋糕中,PD-1被各路资本追捧,因为单品市场规模大,足够有诱惑力。但由于医保集采强势,PD-1的红利期很快就要丧失。

2019年,在PD-1/PD-L1的国家医保谈判中,信达生物以64%的降幅成为*纳入国家医保目录的PD-1产品,PD-1正式步入10万/年时代。2020年,一共有7家PD-1/PD-L1参与医保谈判,恒瑞医药、百济神州和君实生物的PD-1以平均降价78%的代价全部纳入医保,涉及病种包括肺癌、肝癌、黑色素瘤、淋巴瘤等多种恶性肿瘤。

今年6月30日,国家医保局发布2021年医保目录调整工作,截止上半年底,参与谈判的还是原来的4家,大多新增了适应症。国产第二梯队的产品,很有可能在2022年获批,参与明年的国家医保谈判。另外,4个进口PD-1/PD-L1也有多个新增适应症获批,2022年再次角逐国家医保谈判。

可以预见的是,2022年的PD-1国家医保谈判将更加惨烈,不论是竞争的企业数量还是大适应症的数量均达到*激烈的程度。今年,将会是PD-1最后的红利期。

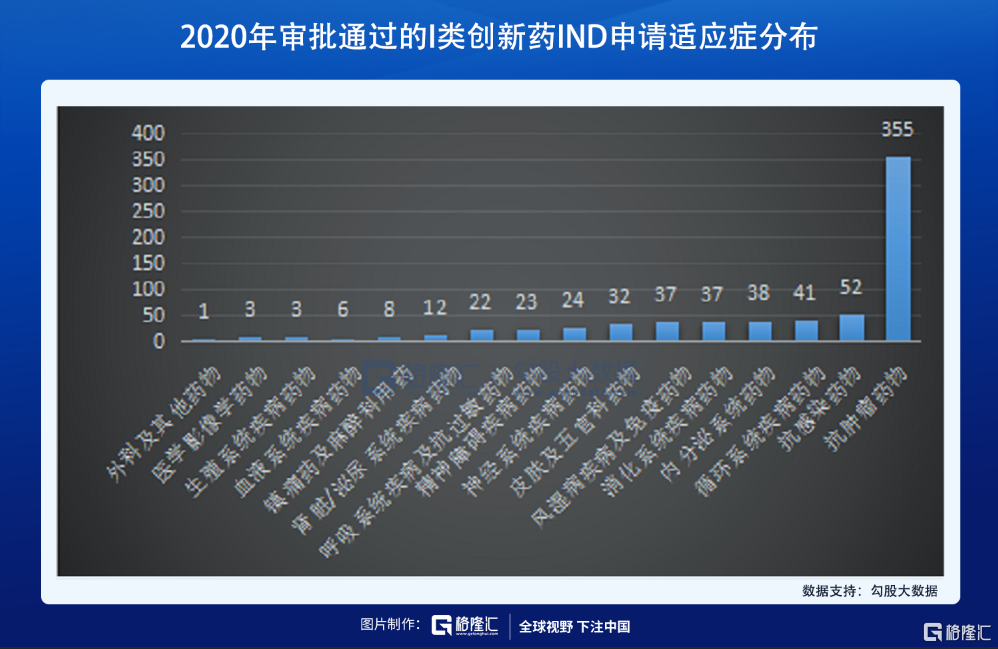

过去,不少新生代药企为了IPO上市(融钱造富),拼凑、铺设了大量重复管线,造成了资源的极大浪费。这里面有大量滥竽充数、热门扎堆的药物靶点。2020年,光是抗肿瘤药物的IND申请获批便高达355个。等到这些药企把PD-1研发出来,还能有汤喝吗?

钱进了CXO的口袋,不过后端PD-1红利期的丧失在一定程度上会击退一些资本继续追逐所谓创新药的热情。

此外,针对抗肿瘤药物研发,7月8日,CDE发布了一个新政——《以临床价值为导向的抗肿瘤药物临床研发指导原则》。原文中说了这么一段:新药研发应以为患者提供更优的治疗选择为最高目标,当选择非*的治疗作为对照时,即使临床试验达到预设研究目标,也无法说明试验药物可满足临床中患者的实际需要,或无法证明该药物对患者的价值。

真正的医药创新,追求的是“同类*”,至少也要是“me too, me better”,力争疗效更好。但现实中,很多同质化品种其实都出自CXO之手,根本不可能实现每一个都better。

现在好了,国内创新药申报临床试验要以*药物(原研药)作为对照组,否则上市就免谈了。也可以说,过去随便找个对照组进行临床试验证明自己药物有效、蒙混过关的时代结束了。

最近几年,创新药研发非常扎堆,国内至少有超过100家公司在搞恶性肿瘤的PD-1,但参与研发的药企没几个赚钱,钱都被CXO卖铲子的企业赚走了。

新政一来,将戳破创新药研发的部分泡沫,尤其是服务于国内中小药企研发的CXO必然会迎来很大的冲击。只不过,新规还处在征求意见阶段,并没真正实施,威力尚未体现。

这一波创新药研发浪潮中,会有很多的伪需求,那些所谓医药高科技公司主要的目的不是去真正研发出新药去赚钱,而是更多搭建与拼凑全新“靶点”与管线,方便给市场讲故事,套现走人。而这里面,CXO扮演了非常重要的角色:研发、包装、上市、分钱,再包装一个、上市、分钱……

现在这条路,走的人多了,面临一些坍塌的风险,因为很多同质化的研发管线并没有必要存在,无非是要骗骗投资者套现罢了。但当前港股新上市的所谓创新药公司,首日破发、大跌、踩踏成为常态,二级市场的钱也没那么容易骗了。

在CDE新政出炉,以及医保局明确接下来“应采尽采”的大背景下,下游创新药企生态还将大幅恶化,CXO躺赚的日子还有维持多久,并不好预言。

今年医药行业,包括CXO投资分歧明显加大,高瓴大范围撤出CXO,或许看到了行业繁荣背后的风险。毕竟房地产、教育、医疗三座大山,前两个已经下了重手,而医疗应该也在路上……

尾声

今年,高瓴除了抛售CXO后,还减持了三生制药、健帆生物等医药公司,但同时在上半年通过一级、定增、基石等方式布局其他领域的医药股。但下半年开始出手较少,并较多在三季度收缩战线。但医药仍然是高瓴*王牌的重仓行业。

未来,医药投资分歧大了,投资难度提升,单单押注赛道躺赚的日子一去不复返了。但比较明确是,在当下内卷的时代,众多行业早已没有了增量,而医药服务是永续需求,细分领域还有不少增量蛋糕,仍然孕育不少机会,不能简单扫入“三座大山”垃圾桶,不管不顾,多少有些不明智。