今年,ESG俨然已成为资本市场最火热的概念之一。

那么,什么是ESG呢?

回答这个问题之前,我们先来了解两起最近发生的事件。

10月5日,特斯拉被美国旧金山联邦法院裁决,必须向一名非洲裔雇员支付约1.37亿美元的巨额赔偿。

该雇员报告称,其在特斯拉的加利福尼亚工厂遭受了种族歧视和侮辱。但特斯拉却一再拒绝调查相关歧视行为。

最终,该雇员因不堪受辱而选择辞职。

在本次判决结果中,最引人注目的是高昂的惩罚性损害赔偿,共计1.3亿美元(其余为精神赔偿)。

惩罚性损害赔偿的目的是惩罚造成损害的主体,并阻止犯罪者和其他可能的人重复同样的行为。

也就是说,目前法院的宣判结果是针对特斯拉的一项纠正措施,旨在为其他公司起到警示作用。

而就在几个月前,石油巨头壳牌公司也收到了一份出人意料的法院裁决。

5月26日,荷兰法院勒令壳牌公司到2030年,将其碳排放量比2019年时的水平降低45%。这比壳牌公司原本设定的20%减排量目标,高出很多。

该裁决源于2019年,国际环保组织“地球之友”与17,000名荷兰公民,共同起诉壳牌公司的商业模式对《巴黎协定》所设定的气候目标构成了威胁。

注:《巴黎协定》(The Paris Agreement),是由全球178个缔约方共同签署的气候变化协定,对应对气候变化的行动作出了统一安排。《巴黎协定》的长期目标是将全球平均气温较前工业化时期上升幅度控制在2℃以内,并努力将温度上升幅度限制在1.5℃以内。

荷兰法院的裁决可谓开创了国际气候司法的先例。

两份法院裁决,分别直指两家行业巨头在员工多元化与包容性,以及碳排放方面的管理缺陷,并支持了利益相关者的诉求。

除此之外,我们从近期的媒体报道中看到,各国政府加紧了对数据安全、隐私保护、反垄断的审查与监管,以为消费者营造健康公平的市场环境。

似乎全球商业领域正经历着一场变革。

人们提出了新的企业价值标准,关于公司宗旨以及“什么是好公司”的判断依据,正被重新定义。

而这一切都指向一种新的商业发展理念,那就是ESG。

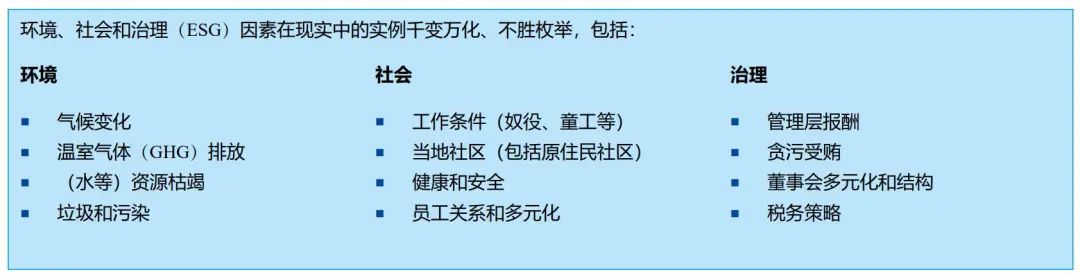

ESG在字面上是环境(Environmental)、社会(Social)和公司治理(Governance)三个英文单词的首字母缩写,主要由众多议题和量化指标组成。

图片来源:联合国责任投资原则组织(UN PRI)

也就是说,ESG是一个系统性、整体性的概念。

上述案件所涉及的员工多元化、平等及包容性问题,以及气候变化等议题均属于ESG范畴。

ESG也被视为一种公司评价工具,被市场用来衡量一家公司的环境和社会绩效,以及公司治理的合理性。这有助于识别出公司潜在的非财务风险。

在资本市场,ESG已衍生出一种聚焦企业ESG表现的投资策略,即ESG投资。

在ESG策略下,财务绩效不再是评估企业价值的*法则,ESG因素成为筛选具有长期价值标的的重要参考。

纵观全球,ESG投资正以惊人的增长速率,逐渐发展为投资主流。

全球可持续投资联盟(Global Sustainable Investment Alliance,GSIA)最新研究报告显示,2020年全球ESG投资总额为35.3万亿美元,占全球投资规模的三分之一以上。

2014年至今,全球ESG投资规模的涨幅超过了100%。而在这段时间内,其他类别投资的涨幅还不到40%。

与此同时,以ESG投资为核心,由投资者、评级公司、被投企业、监管部门、研究机构等参与者组成的ESG生态圈也在悄然形成。

那么,是什么因素驱动了ESG的发展?为什么ESG获得了资本市场的热捧?处于ESG生态圈中的企业又该如何应对?

01日益严峻的可持续发展挑战

在过去的几十年里,全球经济实现了高速增长,极大地丰富了人们的生活。

但与此同时,经济发展也带来了诸多负面影响,特别是全球范围所面临的气候恶化、资源短缺、贫富差距等问题。

自1960年代以来,全球环保、人权、公平等运动抗议不断升级,协同推动实现可持续发展迫在眉睫。

2019年,美国181家*公司的首席执行官在“商业圆桌会议(Business Roundtable)”上,联合签署了一份《公司宗旨宣言》,宣称“股东利益”不再是公司最重要的目标。

这些商业*在宣言中表示,“虽然每家公司都服务于自己的企业目标,但我们对所有利益相关方都有一个基本的承诺”,“我们的每个利益相关方都是必不可少的”,并承诺“为所有人创造价值,为公司、社区和国家的未来成功创造价值”。

该文件重新定义了企业核心目的的优先级,进而引发市场有关推翻“股东利益至上”的激烈讨论。

虽然外界对CEO们真正履行上述承诺持怀疑态度,但这份宣言至少表明,来自其他利益相关方的发展诉求让这些行业巨头们无法再视而不见。

2020年,新冠肺炎疫情席卷全球。

这场突如其来的疫情更让人们意识到,单纯依靠传统增长动能具有极大的不确定性,各个领域应着眼于长期的经济和社会效益。

另一方面,气候变化也已经成为人类生存所面临的严重威胁。

就在今年8月份,由政府间气候变化专门委员会(IPCC)发布的研究报告,再次为全人类敲响警钟。

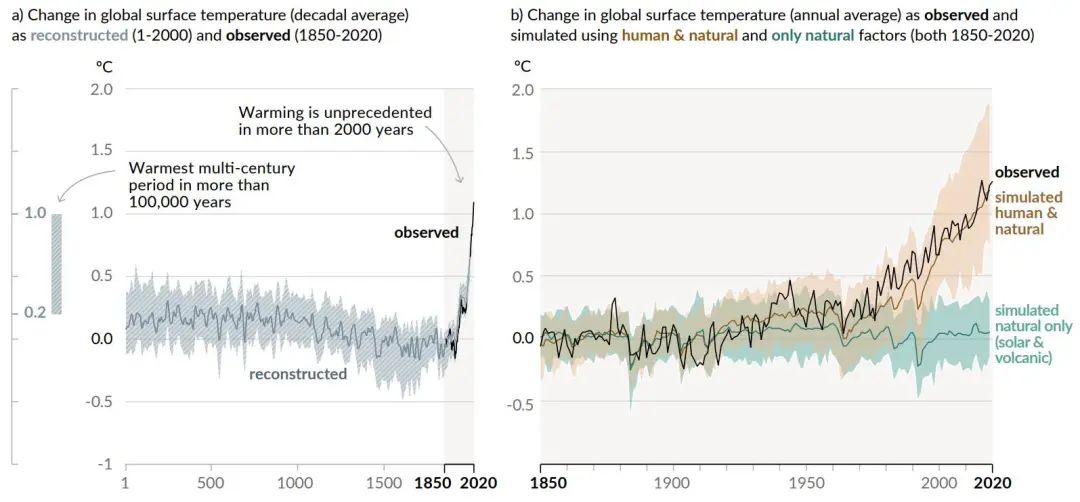

IPCC的报告显示,2011-2020年全球地表温度比工业革命时期上升了1.09℃,其中约1.07℃的增温是人类活动造成的。

图:全球温度变化情况

图片来源:IPCC,《气候变化2021:自然科学基础》

从未来20年的平均温度变化预估来看,全球升温预计将达到或超过1.5℃。

气候变化将加剧水循环,这会带来更强的降雨和洪水,在许多地区则意味着更严重的干旱。

除此之外,高温、海平面上升、冻土融化等现象将更为频繁,直接影响人们正常的生产生活。

面对这些全球性、系统性的发展威胁,可持续发展正逐渐成为社会共识,人们也将目光从经济增长,转向了经济发展的质量和韧性上。

而ESG所秉持的平衡经济、环境、社会价值的理念,以及对非财务因素的重视,刚好契合了当下的发展需求。

因此,ESG受到了市场各参与方的支持,也迎来了*发展机遇。

02 ESG投资的超额收益之争

目前,应用ESG最为成熟的领域是资本市场。

2004年,时任联合国秘书长的安南给50多家主要金融机构的首席执行官写了一封信,邀请他们参加一项联合倡议,共同寻找将ESG因素纳入资本市场的方法。

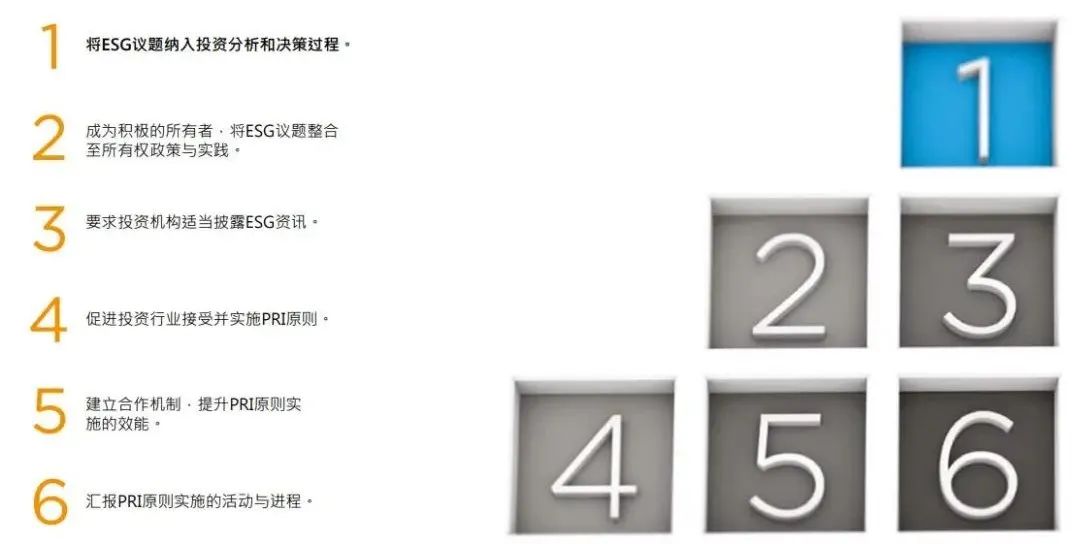

该倡议最终形成了六项有关ESG投资的原则,并被命名为负责任投资原则倡议(Principles for Responsible Investment,PRI)。

图:负责任投资六项原则

图片来源:UN PRI

截至2021年9月底,PRI的签署成员已经超过了4,200家,所覆盖的资管规模也超过了120万亿美元。

其中,我们熟知的贝莱德(BlackRock)、领航(Vanguard)、富达(Fidelity),以及易方达基金、华夏基金、汇添富基金等国内外资管巨头均是PRI的签署成员。这些投资者也已建立了成熟的ESG投资方法和选股策略。

ESG之所以得到资本市场的重视,除了有追求可持续发展的行业觉醒外,更源于资本天生对风险的厌恶,以及对收益的偏好。

而ESG策略正好可以满足这种需求。

2001年,曾是世界*能源、商品和服务公司之一的安然公司,因财务造假被公之于众,最终宣布破产。

原本被人称赞的商业帝国,却让众多投资者遭受巨额损失,多家与安然有牵连的金融机构信用评级大跌。

这引起了市场对于董事会等公司治理及财务审计事宜的重视。

而在随后的时间里,更多有关公司不道德、不诚信的丑闻相继爆出,众多公司面临着污染环境、违规用工、侵犯人权、商业贿赂等法律诉讼。

这些公司不仅遭遇严重的声誉危机,甚至被迫停止运营生产。

非财务风险似乎无处不在,时刻令投资者提心吊胆。

单纯关注被投公司的财务绩效,已不能满足日益复杂的市场环境,ESG因素成为投资者不得不审视的重要风险来源。

这些ESG风险源于强监管、供应链稳定性、客户偏好、民众情绪和社会发展需求等。

而另一方面,ESG投资也表现出了可观的收益回报,这也是多数ESG投资者认同ESG理念的主要原因。

在一项研究中,MSCI以MSCI ACWI指数(2013年5月31日至2020年11月30日)为基准,比较了其余五种ESG指数的相对表现。

图:MSCI ACWI ESG指数系列相对基准表现

图片来源:MSCI

最终MSCI发现,ESG指数在近期,特别是疫情期间的表现均超过了基准指数。

该结论与多数研究结果也是一致的,即运用ESG策略,可以带来投资的超额收益。

但这并不是市场*的声音,也有其他的市场参与者得到了不同的结果。

香港交易所曾在去年11月份,发表了一篇研究报告。

通过比较23对覆盖全球、地区和香港市场ESG股票指数与对应母指数的历史表现后,香港交易所发现,虽然在一些情况下,有些ESG指数的表现甚至比起母指数更胜一筹。

但在多数情况下,ESG指数在不同时长的投资期,以及不同市场下的回报率波动与其母指数的表现差不多。

关于ESG投资是否可以带来超额收益的讨论,从上世纪1980年代,就一直被学术界和市场实践者所讨论,最终也未能形成统一结论。

不过,正如香港交易所在最终的研究结论中所说,有一点是可以肯定的——ESG投资在追求合乎道德的投资行为时,不一定会牺牲财务回报。

而更为重要是,讨论ESG投资收益时,如果只停留在财务绩效上,似乎忽略了较为分散、却又十分重要的环境与社会价值。

如果将财务与非财务价值结合到一起考虑的话,ESG投资所带来的收益潜力是巨大的。

但要实现这种视角的转变,还需要投资者乃至整个社会价值观念的改变,也需要成熟ESG价值衡量工具的出现,以及ESG生态圈的不断完善。