关注长城汽车的人,最近可能会有这么一个印象:长城汽车怎么什么都在做?

仅仅在国庆假期结束后的这一周,长城相继释放出进入巴基斯坦市场、重启轿车项目、经营范围新增摩托车制造、或进军重卡领域等消息。

当前,汽车行业处于大变革时代,燃油车销量下滑,新能源车来势汹汹。即使是市值逼近6000亿元的长城汽车,作为典型的传统燃油车企,恐怕很难高枕无忧。

细看长城汽车,层出不穷的网红车型,难掩增长困难的现实,新能源车上慢人一步,更是无法回避的软肋。压力之下,长城汽车的摊子越铺越大,这对于一家年营收在1000亿元左右的公司,很难说是好是坏。

可以肯定的是,如果不能在新能源车上奋起直追,长城汽车的未来,恐怕难言乐观。

稳住燃油车

长城汽车的崛起,与押注SUV是分不开的。

2014年开始,整个SUV细分市场快速增长,长城汽车董事长魏建军进行了战略性调整,表示将暂时放弃轿车业务,专攻SUV。

从2016年开始,长城哈弗品牌SUV年销量达到百万辆级,神车哈弗H6在2020年初全球累计销量突破300万辆。

不过,随着SUV市场逐渐杀成红海,长城也迫切需要寻找新的增长极,比如重启轿车业务。

10月11日,未来汽车daily报道,长城汽车欧拉品牌营销总经理余飞发生岗位变动,将调往长城旗下WEY品牌担任轿车品牌总经理。

一位业内人士表示,如今长城重启轿车业务,既是告别长期的“一条腿走路”,也是对屡屡下滑的WEY品牌的挽救。

WEY是长城于2016年创立的高端SUV子品牌,意在缓解低端市场压力,寻求更高的品牌溢价。以董事长魏建军的姓氏来命名此品牌,显示了长城进军高端市场的决心。

然而,现实却没能如人所愿。WEY在2018年达到13.9万台的总销量后,就开始走下坡路。

2020年,WEY总销量为7.9万台,而晚一年问世的吉利旗下高端品牌领克,总销量达到17.5万台,接近WEY2019年、2020年销量的总和。

WEY的处境,很大程度上源于产品力达不到其豪华品牌定位,这从WEY被网友戏称为“高价版哈弗”可以窥得一二。

事情在去年年末突然有了转机,WEY推出的坦克300越野SUV大火,今年上半年曾一度暂停接受订单。可惜的是,刚刚缓解了WEY窘境的坦克品牌,在今年4月上海车展期间被独立出来,成为长城的第五个子品牌。当月,WEY销量立即下滑超过60%。

一位分析人士指出,为了在市场中占据更多主动权,长城在时隔7年后选择重启轿车业务,也算是顺势而为。不过7年时间过去,国内汽车消费市场已完全不同于从前,从产品开发到营销都是挑战,WEY品牌的轿车作为后来者,需要给市场一个关注它乃至购买它的理由。

一个尴尬的现实是,中国人其实更喜欢SUV,而不是轿车。根据中国汽车工业协会数据,2020年,中国轿车销量为918.9万台,同比增长5.2%;而SUV销量为939.8万台,同比增长9.8%。

长城在燃油车领域,仍然展现出了一定的影响力。比如越野车坦克300,还有瞄准年轻用户的哈弗大狗、初恋,都是网红车型。对比竞争对手,如今能够在传统燃油车领域玩出花来的,恐怕长城能排进前几名。

今年9月,坦克品牌销量为8021台,比WEY高出70%,这还是在芯片短缺、排产紧张情况下的数据。

而在皮卡领域,长城汽车旗下的长城炮9月全球销售超1万台,累计15个月销量破万,持续蝉联皮卡销量桂冠。

在日渐萎缩的燃油车领域,长城汽车可以说是使出浑身解数,设法维持住燃油车的基本盘。

不过,除此之外,如何征战新的市场,是更为关键的任务。因为环保的压力,全球燃油车销量大幅缩减,是不可逆转的趋势。

争夺新市场

相较于其他国内一线汽车企业,长城的新能源布局来得明显更晚一些。

2015年的上海车展上,比亚迪、吉利、北汽等汽车品牌,一共有30多款新能源汽车新车展出,而长城的展台上还是老面孔的燃油SUV。

这样的差异,有一定的历史原因。

吉利于2009年2月公布新能源汽车计划后,次年长城汽车也推出了*个混动四驱平台,2012年,长城推出哈弗E新能源概念车,此时的长城还处于车企新能源转换前列。

然而在这之后,SUV的爆火让长城开始聚焦SUV业务,轿车和新能源研发未大步跟上。从这时起,长城的新能源可以说就慢了一步。

等到2015年7月,长城再度开启新能源项目,并且发起168亿元新能源汽车融资时,姗姗来迟的新能源布局并不被市场看好,股价连续下滑。不到一个月后,这笔定增募资额度缩水为120亿元。

(来源:长城汽车官网)

2016年,魏建军还曾表示,长城发展新能源是被动的(主要是因为当时的国家油耗限值规定),电动汽车并不环保。

直到2018年8月,独立的新能源汽车品牌欧拉成立,长城的新能源业务才算是真正进入大众视野,而此时,比亚迪*款电动车e6量产已过去6年。

凭借差异化的定位,欧拉也获得了一波女性用户。今年9月,欧拉销量为1.2万台,同比增长超过92%,而哈弗、WEY、皮卡较去年同期都处于下滑态势,WEY同比下滑超过48%。

不过,从定位来看,欧拉更像是长城进入新能源市场的先行军和探路者,很难能够扛起真正的大旗。

在新能源领域,长城汽车本身也有宏大的目标。今年6月,长城汽车发布2025年战略。按照规划,到2025年,长城汽车目标全球年销量400万辆,其中新能源汽车销量占比达80%,营业收入超6000亿元。

不过,对比过去的数据,长城汽车的2025战略所提出的销量和营收目标,很难不让人为其捏一把汗。

2020年,长城汽车累计销量为111.59万辆,其中新能源汽车销量为 5.74万辆,占比5.14%;实现营业收入1033.08亿元。

据此计算,要实现2025年战略目标,在未来4年时间内,长城汽车营业收入要增长近5倍,汽车总销量要增长近3倍。其中,新能源汽车将从目前不到6万辆的年销量增至约320万辆,4年增幅高达52倍。

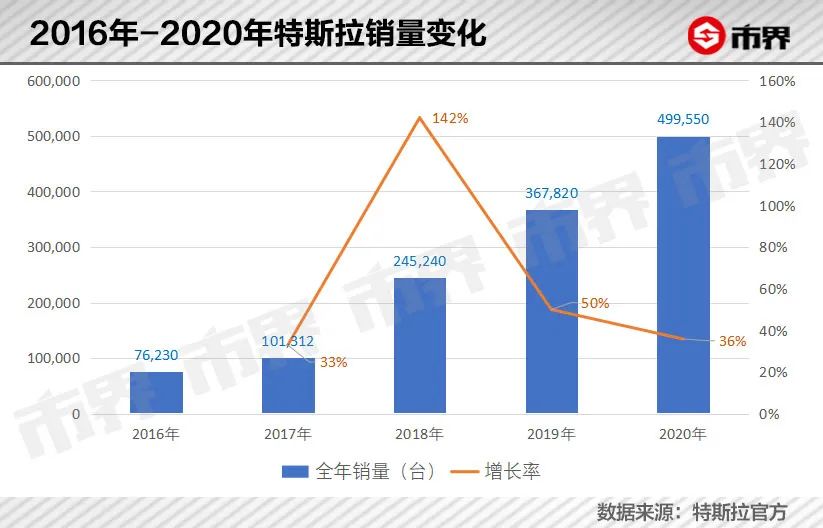

即使是全球新能源老大特斯拉,回顾过去5年的销量数据,也只在2018年实现了超过100%的增长。对于长城汽车来说,4年52倍这样的增速目标,几乎就是放卫星。

除了欧拉以外,长城新能源的另一张牌是沙龙智行,定位为高端智能汽车——其与宝马合作的光束汽车,如今已经很少被长城方面提及。去年年末成立的沙龙智行,被认为是长城汽车在品牌高端化上的又一次新尝试。按照计划,沙龙品牌的*车型明年才上市。

在高端品牌WEY出师不利的情况下,沙龙智行能否站稳脚跟,是个很大的未知数。

从销量数据来看,9月份,造车新势力蔚来汽车、小鹏销量均破万;比亚迪以插混路线错位竞争,新能源车销量达到7.1万台,今年新能源累计销量已突破30万台。

此外,环顾汽车市场,上汽旗下已经有R汽车、智己汽车、Cyber三个高端电动品牌,吉利也已经有几何、极氪两个高端电动品牌,而东风在岚图之后再度推出了M品牌,其他不胜枚举。沙龙智行面临的竞争,可想而知。

正如此前许多分析人士分析小米造车时提到的,小米造车不愁砸钱投资,愁的是怕错过时间窗口。对于任何一个新能源市场的后来者,除了强如苹果这样自带海量粉丝的选手,恐怕时机都是头等的问题。

除了在迟到的新能源车上动作频频之外,长城也将增量方向瞄向了海外。国内乘用车市场从增量市场变为存量市场,逼迫车企必须走出国门,寻找新的增长空间。

魏建军曾表示:“自主品牌要想发展必须走出去,全球化是实现可持续盈利能力的必由之路。”

10月8日消息称,长城汽车已正式登陆巴基斯坦,同时旗下第三代哈弗H6、哈弗初恋也在该国上市。

10月12日消息称,针对日前有关长城汽车将收购日产汽车位于西班牙巴塞罗那工厂的消息,长城汽车内部人士表示,全球化布局是公司重要的业务发展方向,目前长城汽车位于俄罗斯、泰国的工厂已投产并实现盈利,巴西和印度工厂处于收购过程中,不排除在西欧收购相应工厂的可能性。

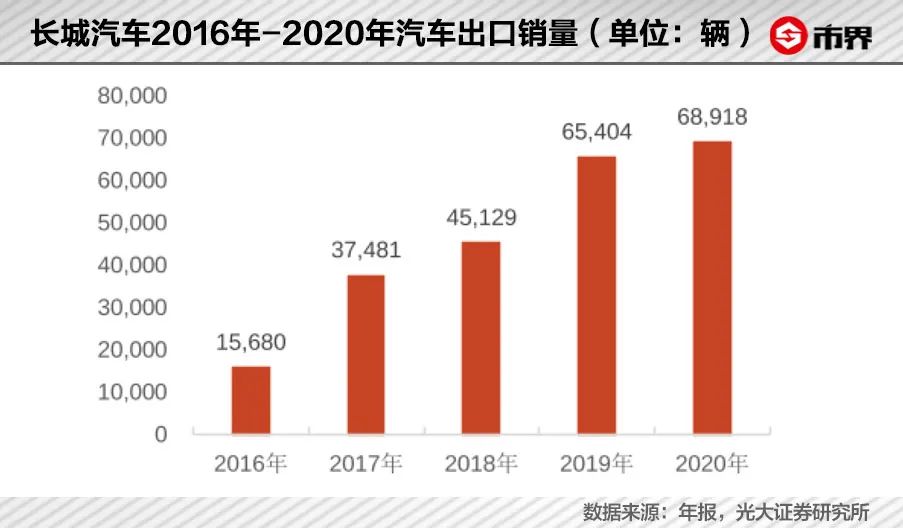

从2016年到2020年,长城汽车出口量从1.5万辆增长至6.8万辆,处于平稳增长态势。

从具体市场来看,今年1-9月俄罗斯销售*的中国品牌为哈弗,累计销量达到2.5万台,同比增幅达到115%。据俄罗斯卫星通讯社报道,今年1-7月,哈弗F7位居中国品牌汽车在俄最畅销排行榜榜首。

不过横向比较,长城汽车与出口量排在前列的上汽、奇瑞相比,数据还相对较小。2020年,上汽集团出口量达39万辆。

从整体上来看,中国车企出海,目前处于欧美市场难进、小众市场风险高的状态,还处在投入、摸索的早期阶段,长城也在这上面吃过不少亏。

2014年,由于被经济制裁,俄罗斯卢布贬值,经济陷入困境。长城因为一家在俄经销商破产,计提坏账约人民币3.23亿元,这也算是为出海交了一笔不小的学费。

知情人士告诉市界,目前在俄罗斯市场,长城可以实现单月盈利,但是还没有实现全年盈利。

“在海外建厂,要做好亏损十年八年的准备。”中国汽车工业协会秘书长助理许海东表示。

掩盖不住的盈利压力

在长城汽车“攘外安内”的一系列动作下,是难以掩饰的盈利压力。

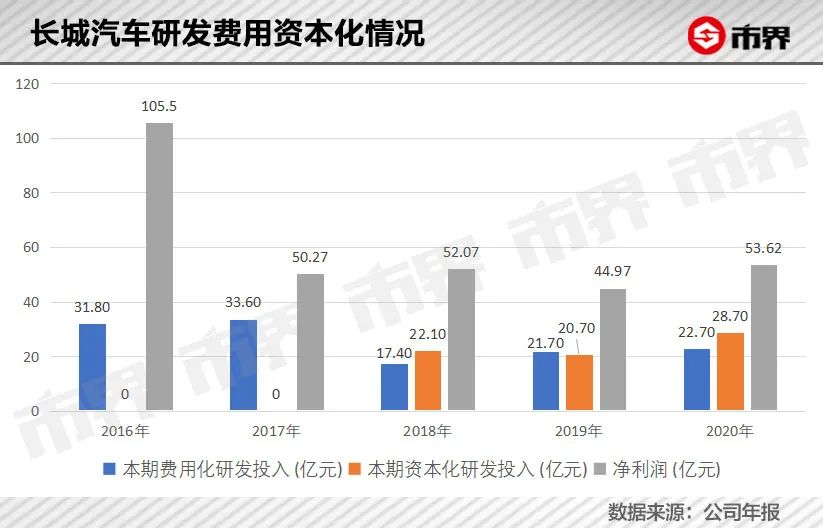

从表面上看,2016年-2020年间,长城汽车营收稳定在1000亿元上下,净利润在2016年达到历史最高点后,2017年-2020年也大致稳定在50亿元上下,看起来“波澜不惊”,在行业负增长时期,实属不易。

实际上,在这份利润表背后,长城汽车通过财务手段,对其实际盈利情况进行了美化。

从2018年开始,长城汽车对研发投入进行资本化处理。在2018年年报中,长城指出,“本集团进行研发项目精细化管理,将部分研发投入进行资本化处理,并且本集团资金利息收益增长,促进本年归母净利润较去年同期增长”。

以2018年为例,这一年长城的研发投入合计为39.5亿元,其中17.4亿元计入利润表里的费用化研发投入,在年报里转入管理费用科目,直接计入营业成本。——这是常规操作,成本增加,会影响公司的利润。

另外的22.1亿元为资本化研发投入,这笔钱则计入资产负债表里的开发支出科目,项目顺利落地后转入无形资产科目。——资本化研发投入不会计入到当期营业成本里,能够起到美化利润的作用。

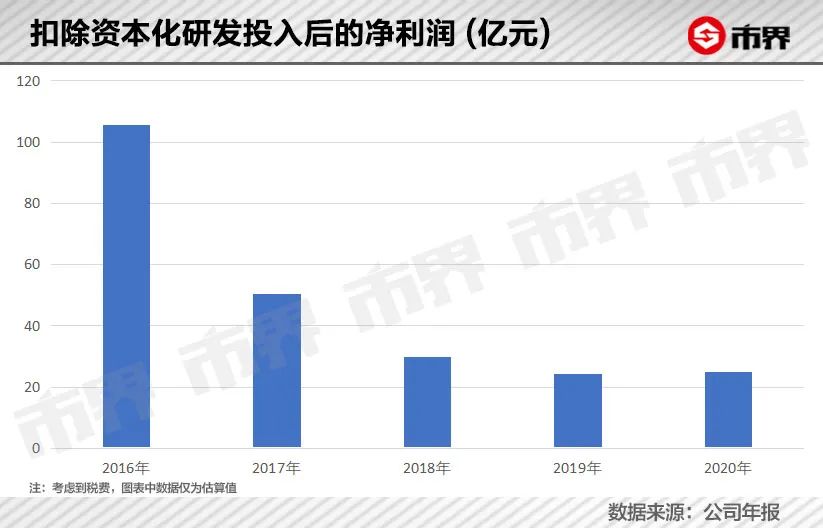

倘若这22.1亿元不进行资本化处理,那么粗略估算,这一年长城汽车的净利润将会是30亿元左右,相比前一年50.27亿净利润大幅下滑。

之后的2019年、2020年,也是类似的情况。也就是说,剔除研发费用资本化的因素后,长城汽车在2017年净利润较前一年大跌之后,2018-2020年净利润又下了一个台阶。

虽说这样的处理是符合会计处理规范的,但是2018年陡然变化的计算标准,也反映了长城在向投资者交出业绩时,承担了不小的压力。

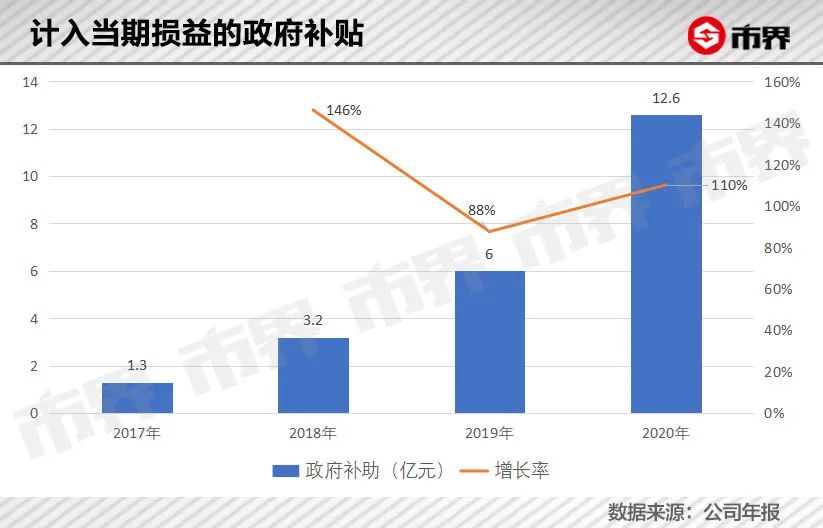

此外,近4年长城汽车的扣非净利润,也从2017年的42.9亿元,下降到2020年的38.3亿元。再看长城汽车近4年的非经常性损益项目,会发现计入当期损益的政府补助,几乎是以每年翻倍的规模增长。若去掉政府补助,其扣非净利润数据也会相当难看——政府补助很可能说不定哪天就没有了。

对比资本市场上的汽车老大比亚迪,二者在增长速度上的差距相当明显。

2020年,比亚迪净利润42.3亿元,同比增长162%;扣非净利润29.5亿元,同比增长超过1181%。

从业务上来看,电池起家的比亚迪在新能源领域更是占了先机。今年比亚迪发力DM-i插混后,在短短几个月之内,新能源车销量占比迅速提升,今年9月,其新能源车销量占比已经超过了90%。同期,长城汽车新能源销量占比仅为12%左右。

在燃油车市场萎缩、新能源车竞争激烈、海外市场拓展艰难的形势下,长城汽车在资本市场上虽然看上去风光无限,但其背后,却是挑战重重。

“红利将尽,加之全球经济下行、疫情冲击、外资品牌和造车新势力的合围,在我看来,我们的未来或许将'命悬一线'。”这是2020年长城汽车30年之际,魏建军发言里的一段话。对于走到现在的长城汽车,这或许不是一句谦词。