硅料还能涨多久?

多晶硅料的涨价,是光伏行业近期最热的现象。

国庆节前夕,硅料价格迅速飙升,从21万/吨上涨至23.58万/吨,更有甚者,报价超出了25万/吨,硅料再一次面临着供不应求。

关于硅料涨价,外界经常会出现两个错觉。

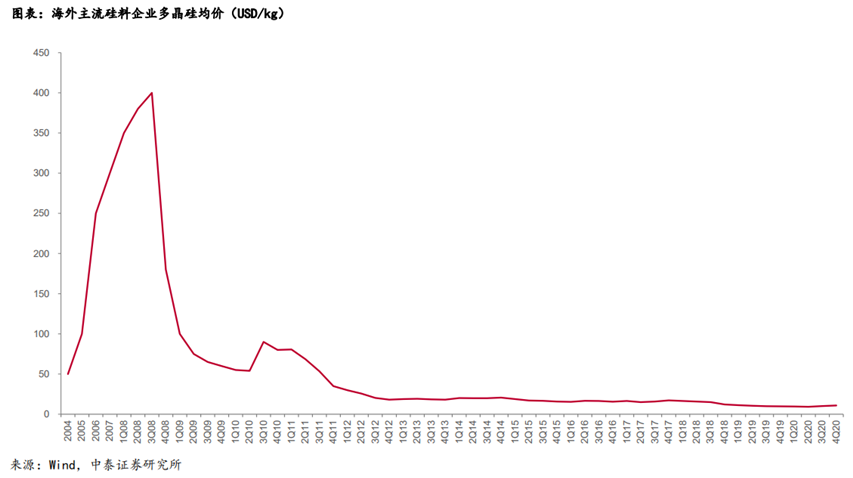

*个错觉是认为硅料涨价,是新鲜热点。但事实上,硅料的涨价从年初就开始了。而且在光伏历史上,也不是*次,早在2008年,就上演过拥硅为王的剧情,那一轮的高点,是400美元/kg。

第二个错觉,则是把硅料的涨价,完全归咎于产业链上下游博弈。从硅料到电站,光伏行业的上中下游,的确存在着话语权的争夺,而且此起彼伏。但其对格局的影响作用,顶多算是推波助澜,远达不到兴风作浪。

这两个错觉,造成了市场上对于光伏行业的一些错误认识。究竟硅料涨价是怎样形成的?它还能再涨下去吗?涨出来的,让哪个环节赚走了?这是我们需要回答的问题。

01 供需源头的双重制约

光伏产业链的结构,大致是这样的。

硅料企业购入工业硅粉,生产出多晶硅料;硅片企业购入多晶硅料,生产出硅片;电池片企业购入硅片,生产出电池;组件企业购入电池片,进行组装;最后终端需求落在电站建设上。

从硅料的供需来看,2021年的需求总量在57.8万吨左右,供给基本上勉强满足。但是由于硅片厂商大幅扩产,头部企业纷纷采取长单锁定的模式,很多企业拿不到多晶硅,这便导致了多晶硅需求得不到满足,这个状况,从光伏发电企业的扩增速度可以明显看出。

据企查查数据,中国目前现存光伏发电相关企业20.03万家,赛道的火热,使得新进入者疯狂涌入,2021年前8月,我国共新增光伏发电相关企业4.01万家。

我们都知道,如果供给不足,那么最常规的办法是扩产,通过释放产能来解决问题。

然而,事情并没有那么简单。在酱油醋得到调味品行业,这是个简单策略。但在多晶硅的领域,供给不足的另外一个重要因素是:多晶硅扩产,其实存在着极大的产能壁垒,

多晶硅的建设周期高达18个月之久,算上半年的产能爬坡时间,正常量产时间差不多需要两年,投产周期过长导致没办法较快释放需求。而多晶硅的产能弹性比较小,每年都需要停产检修,也是行业的特性。

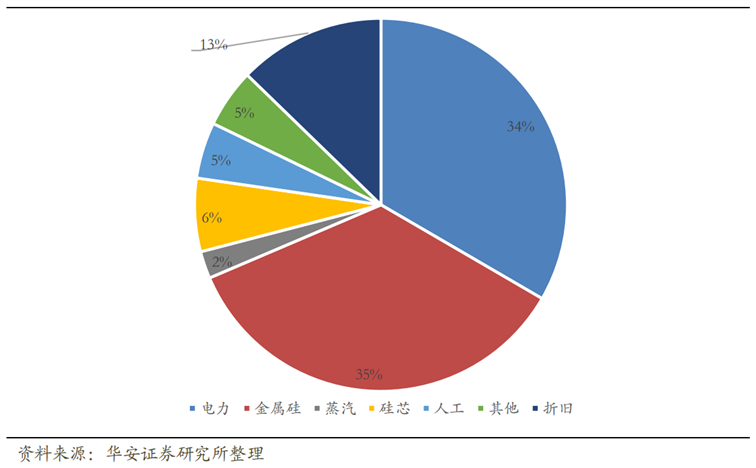

高投入,同样是制约产能的一个因素,每吨多晶硅投入高达8-10亿元,折旧非常之高,差不多占据了17%左右的生产成本。“折旧天价”让很多企业不会选择储备产能,甚至让许多企业干脆望而退步。

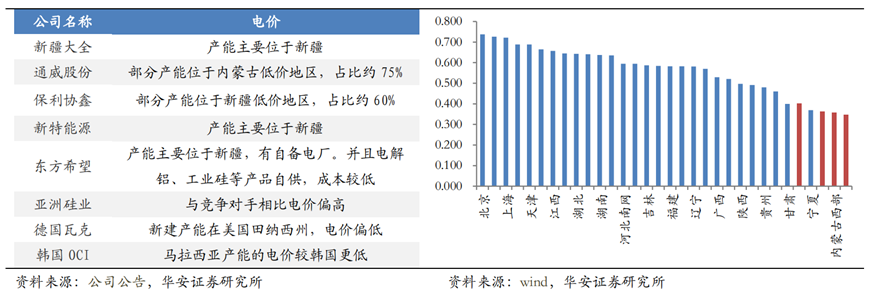

另外,占据成本接近三分之一的是电费,这意味着,只有具备电价区域优势的企业,才有扩产多晶硅的条件。

虽然头部厂商近期纷纷出台大幅扩产计划,但是除了通威股份(6004358.SH)外,其他厂商基本要到明年才能有产能释放,除此之外,还有能耗双控的政策的限制,所以导致供给在短期内不可能提得上去。需求高企而供给不足,价格暴增自然成为了合理的事情了。

对产业链中游进行观察,可以发现硅片、电池片、组件产能极为充沛,且扩产产能释放较快。以硅片为例,2021年预计达到167GW的需求,但是产能扩充计划已经到384GW。到年底前估计还有大量的新增产能,即便刨除产能替换和爬坡也已经严重过剩。

最后再来观察终端需求,在平价上网背景下,电价是固定的,如果建设电站的成本过高,那么就会影响到发电企业的收益——利润过低的话,企业建设电站的积极性就会受到影响,而这个局面,已经成为了行业在今年的共识。

梳理过后,可以明显发现硅料和电站是两个话语权较强的环节,在供需两个源头都是强制约的情形下,就导致了一种结果——挤出效应。

理解这个局面,可以用一个通俗的比喻:两端都是大哥,既要面子还要钱,夹在中间左右逢源的小弟日子,就会很难过。

表现在光伏行业,就是产业链话语权低的环节会降价。例如,去年价格暴涨的光伏玻璃,由于行业逻辑变化导致壁垒消除,加上其占据组件成本较大,故而首当其冲价格惨遭腰斩;

随后遭遇冲击的,则是微笑曲线末端的电池片、组件,价格一直涨不起来;最后这些产业链价格接近成本线无法再降后,光伏供应链失衡。

在7月份,硅料小幅下跌给失衡的产业带来了喘息的机会,但是只要下游需求走强,硅料必然涨价。产业链条上,各环节追逐利润*化的商业行为,最终演变成了市场观察到的上下游博弈。

这种博弈,在三季度结束后,仍然没有终结的迹象:上游原材料企业减产、限产,光伏原材料价格进一步飙升。除了主产业链外,光伏辅材价格也进入上涨通道。

其中,光伏玻璃价格重回涨价通道,光伏胶膜价格上调35%,四季度或将持续攀升,光伏铝边框、支架原材料价格集中上涨。

这造成了显而易见的影响,那就是产业停摆,材料飙涨难解。在这个背景下,隆基、晶科、天合、晶澳、东方日升等主要光伏组件企业一度联合,呼吁恳请光伏行业协会等机构疏导产业链,避开抢装潮。

据国家能源局数据显示,今年1-8月,我国光伏新增装机为22.05GW,同比增长45%,但跟业内全年新增55-60GW的预期相比,依然存在一定的差距。

很多业内人士都认为,今年会重演2020年在第四季度新增29.5GW的“抢装潮”,从而实现甚至超越业内预期。但在多项原材料价格均出现较大幅度上涨的情况下,着实难以达成,组件企业早已不堪重负,才有了本次的联合呼吁。

硅料供给紧张的格局短期难以扭转。在双碳的背景下,2021年的拉锯战格局似乎已经盖棺定论。

02 供需错配不是坏事

在光伏行业内,供需错配,产业链失衡并不是新鲜事,从长期看更不是坏事。

光伏行业从2000年的高速发展到08年金融危机导致需求下滑,然后经历短暂反弹后又面临双反的限制,从12年开始的复苏到18年的“5.31”淘汰落后产能,之后迎来了光伏的高速增长,最终实现了从政策扶持驱动行业发展到市场需求驱动行业发展的转变。

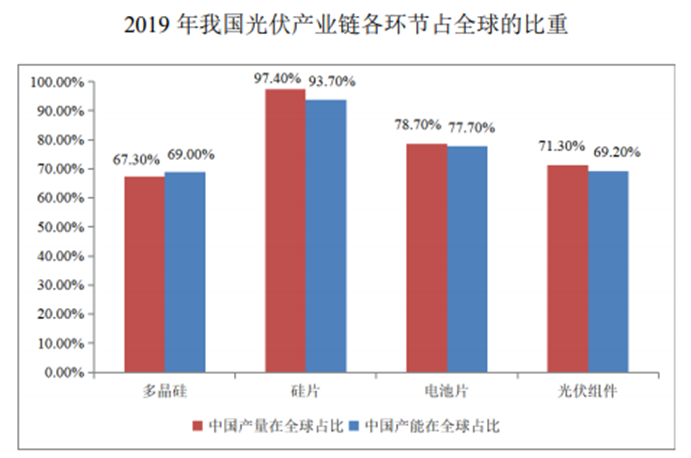

而中国光伏产业,正是在这一次次的潮起潮落中脱颖而出蜕变成全球光伏龙头。根据中国光伏行业协会的统计,2019 年中国多晶硅、硅片、光伏电池、光伏组件占全球的产量占比分别达 67.30%、97.40%、78.70%和 71.30%。

光伏产业为何能一次次地从低谷回到高峰,而且获得更蓬勃的发展?

从产业发展历史的角度,我们可以确信,当下是光伏行业的高速增长阶段,那么,高速增长的背后逻辑是什么?

这其中的原因,在于光伏是实现碳中和最重要的技术手段。

众所周知,在我国碳排放行业中,发电占据了40%以上的碳排放,而火电作为*的发电单元组,占据了70%以上的发电量,据国家统计局数据显示,2019年全国发电7.5亿千瓦时,火电发电5.22亿千瓦时,占据70%左右,另外水电占据17.3%,风电占据5.41%,核电占据4.64%,光伏不足3%。

因此,要实现碳中和就必须从发电端实现清洁能源替代,根据国家发改委能源研究所的预测,到2025年,光伏总装机规模达到7.3亿千瓦(730GW,相当于2020年底的2.9倍),占全国总装机的24%,全年发电量为8770亿千瓦时,占当年全社会用电量的9%。

自”十五五”规划起,光伏的年新增装机已超过其他电源类型,2030年的装机规模已成为所有电源类型的*位,2035年光伏发电量成为所有电源类型的*位。

到2035年,光伏总装机规模达到30亿千瓦(3000GW,相当于2020年底的11.9倍),占全国总装机的49%,全年发电量为 3.5万亿千瓦时,占当年全社会用电量的28%。

到2050年,光伏已成为中国的*大电源,光伏发电总装机规模达到50亿千瓦(5000GW,相当于2020年底的19.8倍),占全国总装机的59%,全年发电量约为6万亿千瓦时,占当年全社会用电量的39%。

与2020年底的累计装机253GW相比,将要在此基础上再增长18.8倍,在30年的时间范围内年均复合增长率高达10.5%,其确定性和高增长性实属罕见。这充分表明了我国在光伏领域大力发展的坚定决心,也昭示着我国未来光伏产业发展的天花板,可能要超越市场的一般估算。

03 当下与未来之辩

对于光伏产业的投资研究,有两个时间跨度值得警醒。如果过于关注短期,便会落入忽略未来的短视。如果只看未来,不见当下,又会落入产业波动的回调陷阱。

如果以多晶硅龙头通威股份为研究标的,可以得出一个很有启发意义的结论。

2021年10月9日,通威股份发布2021年三季度业绩预告,预计三季度归属于上市公司股东的净利润为58亿至60亿元,同比增长74.00%至80.00%;扣除非经常性损益后的净利润为58亿至60亿元,同比增长203.00%至214.00%。

其中,扣非利润增长率是更为真实的,因为去年三季度公司因转让成都通威实业有限公司 98%股权确认投资收益 152,181.51 万元,增加净利润129,354.28万元。

一些市场观点认为,2022年硅料新增产能落地,将会导致价格将大幅下滑。

在理论上,这个观点并不算错。在短期内,它会成为市场情绪的导火索,甚至在相当幅度上冲击公司股价。

但是更需要清楚的是,硅料仍旧是众多产业链产能最为紧张的环节,2022硅料有效供给80万吨,需求79.9万吨,供需仍然偏紧。

硅料供给方面,按105%的产能利用率,预计22年硅料有效供给量80万吨,其中国内70.5万吨,海外9.5万吨,按2.92g/W硅耗,可支撑274GW组件量。

需求方面,2022年全球装机需求205GW,按1:1.2容配比,对应组件需求246GW;考虑已公布的2022年硅片新扩及爬坡产能约27.5GW,对应硅料需求273.5GW(折合79.9万吨),因此2022年硅料供需仍然偏紧。

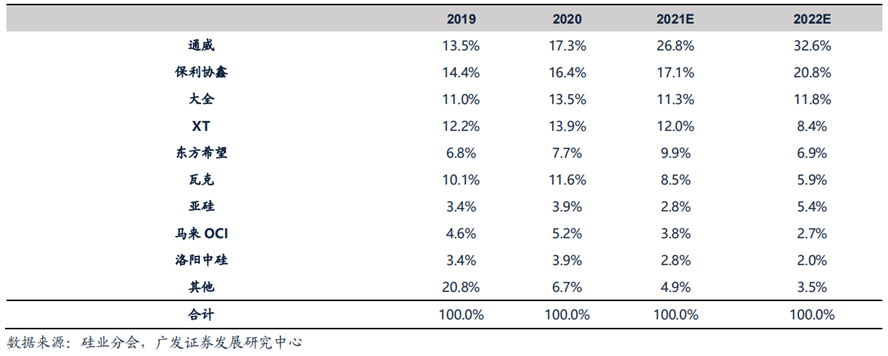

通过对未来几年供需的测算,预计2025年全球多晶硅需求126.2万吨,十四五硅料需求量CAGR 20.5%。

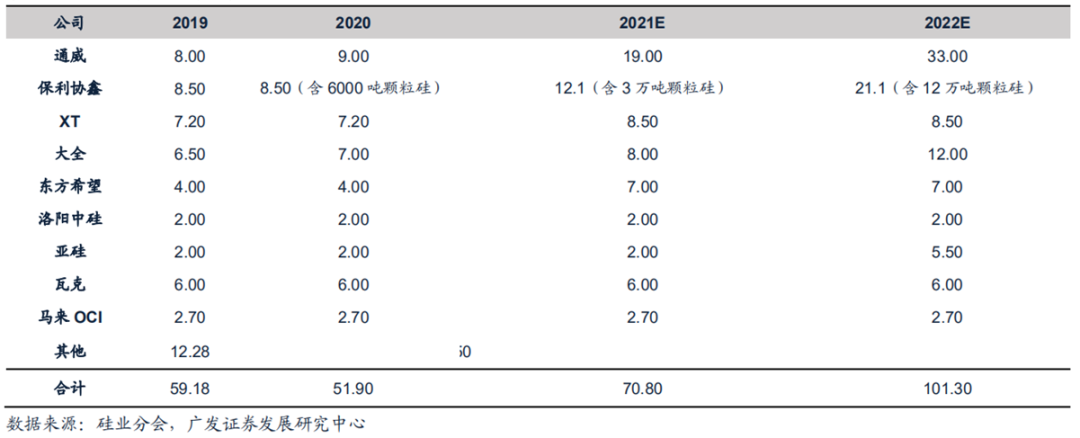

通过以上分析可以得出行业供需紧张、未来存在较高增长趋势的结论。“需求——扩产——满足需求”这一制造业定律告诉我们,一定要重点关注企业的扩产计划。

其实从去年开始,只有通威率先提出了扩产计划,而随着硅料逐渐吃紧,其他企业才陆续提出了相应的扩产计划,通威更是在今年6/30披露了一起140亿元的投资,拟建设年产20万吨高纯晶硅项目。

如果仔细思考一层就会发现,产能紧张会引发厂家扩产,全面扩产的话容易出现产能过剩,那么问题是:通威这一步棋走得是否得当?

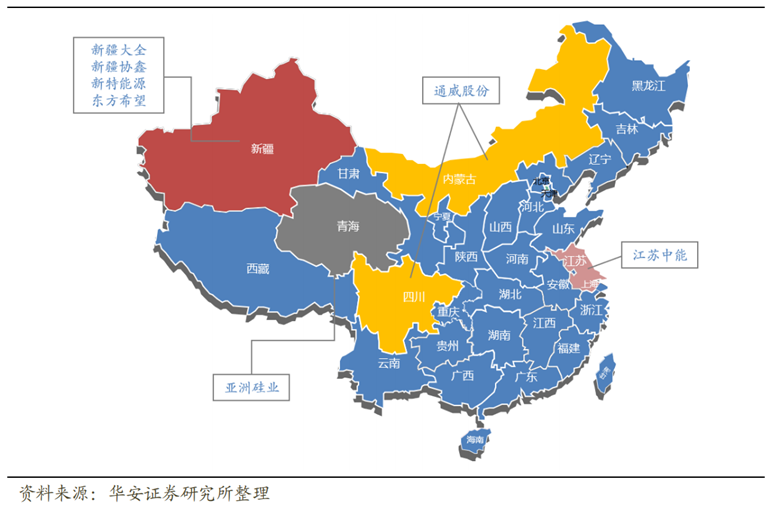

硅料未来两年都面临着产能紧张,而且产能壁垒极深,没有资源优势和资金实力的企业很难一争雌雄,而通威股份存在着资金和地利的优势,先入为主不失为一个跑马圈地的上策。

大家都清楚,若某一行业存在较深的壁垒,那么便存在着进入者障碍,在需求释放的前提下,行业发展前景就更加明确,而多晶硅的产能壁垒,除了前文所提到的之外,从成本构成上来分析也较为清晰,从下图中,我们明显看出硅料大部分的成本来自电力和原材料。

从图中可以看出,电力的优势是壁垒之一,而下图则可以明显看出,硅料龙头企业普遍分布在电价较低的区域,并且通过自备电厂使得成本大幅下降,在限火限电的背景下,其它企业难以复制。

对于成本的另一大块,原材料工业硅而言,其产能较为充沛,正常情况下不会对行业造成过大牵制。

2020 年全球工业硅总产能为 623 万吨,中国产能 482 万吨,居世界*,占全球产能达 77.4%;2020 年全球总产量为 303 万吨,其中中国达210万吨,占比近70%。

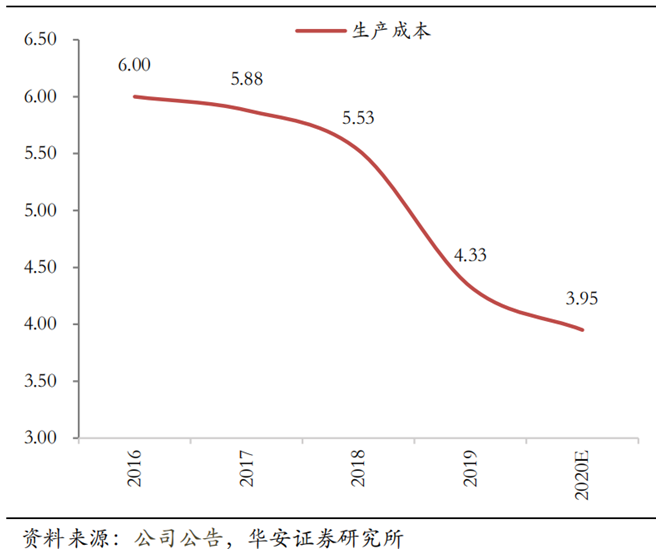

除了电力的壁垒外,成本的逐步下降,也为行业未来的发展奠定了基础。

众所周知,制造业扩大生产规模,会进一步降低成本,其中包括用电量的下滑和投资成本的下降,这使得通威新老产能加权平均生产成本下降到3.87万元/吨,其中新产能3.63万元/吨,老产能4.9万/吨。

从成本端可以明显看出来企业利润大幅增长的来源,至少在2022年,即便是硅料价格下滑,通威充沛的产能也会配到增长的需求,这使得业绩增长存在着较大的可能性。

除此之外,上文提到的产能壁垒会使得头部效应进一步加剧,21/22 年年底硅料 CR5将分别达到77.1%和80.6%,显著高于20年 68.8%的集中度水平。

04 结语

以史为鉴,可以知兴衰。

翻开多晶硅的历史我们发现,2008年也曾经上演过“拥硅为王”、硅料限制行业发展的故事,硅料历史最高价格曾达400美元/kg。彼时,我国的光伏产业主要集中在中游,多晶硅行业发展较晚,技术上被国外封锁,但是随着资本的介入,逐步打破了技术枷锁,国内企业开始大规模扩产。

之后在2009年发生的产能过剩,导致价格大幅回落,使多晶硅发展陷入了泥潭。直到2020年之前,硅料始终都没能成为限制产业发展的瓶颈。因此资本对这个领域的投资热情不大,介入度不高,在需求大幅上升的本轮行情,行业再次上演了拥硅为王的剧情。

曾经的被封锁领域,如今已是一骑绝尘的产业。电力和人工成本的优势,使得国外企业无法与中国抗衡,再加上国内完善的光伏产业链如虎添翼,推动中国多晶硅成为了全球龙头。

在轰轰烈烈的能源替代革命下,我们曾经见证产业的潮起潮落,行业重心的转移,也曾经看到国内企业的兴起衰落,成王败寇的戏码。但商业市场的脑袋,常常会影响资本市场的脚步。如何投资的先人一步,显然需要建立在信息和认知上。