历时将近一年多的众泰汽车重整疑云,终等来云散之日。

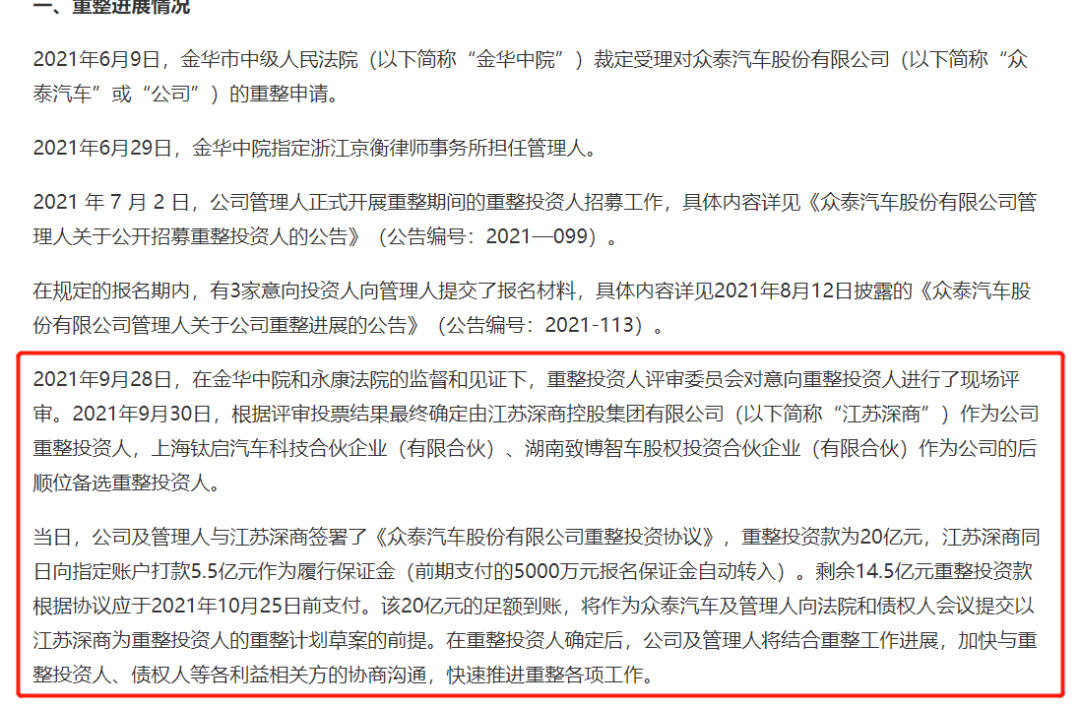

近期,*ST众泰发布公告称,根据重整投资人评审委员会9月30日的评审投票结果,最终确定由江苏深商控股集团有限公司(下称“江苏深商”)作为公司重整投资人。

为了保证众泰重整最终可以顺利完成,在江苏深商之外,上海钛启汽车科技合伙企业(有限合伙)(下称“上海钛启汽车”)、湖南致博智车股权投资合伙企业(有限合伙)(下称“湖南致博智车”)作为公司的后顺位备选重整投资人。

*ST众泰重整部分公告,截图自公告

受此消息影响,上月30日和本月8日,*ST众泰股价实现了两个交易日的涨停,其中10月8日收盘时股价为6.75元/股,涨幅为4.98%;到了本周一*ST众泰收盘时股价来到7.09元/股,涨幅继续增长为5.04%。

公告也表示,此次招募的重整投资人需在众泰汽车的重整计划(草案)被法院裁定批准后,才最终确定为众泰汽车的正式重整投资人。

由此,众泰汽车的重整之路,虽然此前遭遇了一波三折,但目前已走上正轨。而对于江苏深商背后的控股股东——聚焦房地产业的深商控股而言,接盘这样一个人人嫌弃的“烫手山芋”,也是为了实现从房地产业向造车产业转型的目标。

对于深商控股而言,其实早在2019年就已将触手伸向汽车产业,接盘了彼时陷入困境的汽车销售集团庞大集团。由此,在业内看来,接盘众泰后,深商控股就可以实现销售+制造的汽车产业上下游结合,以便来实现未来造车的目的。

地产商跨界来造车,其实并不新鲜。

同为地产商的宝能在2017年就已入局汽车产业,通过“买买买”拥有了造车资质和生产基地,之后也造出了车,但目前仍陷于欠薪裁员、大面积关店的困局之中。

恒大同样以高举高打的姿态步入造车领域,但之后并没有拿出能打的成绩,*车型还未下线,业务也还在亏损。

在这样的现状下,接连接盘庞大和众泰的深商控股,会比宝能和恒大的“命”好吗?

1

一波三折的被接盘之路

20亿元,这是江苏深商接盘众泰的代价。

按照*ST众泰发布的公告,其及管理人与江苏深商签署了《众泰汽车股份有限公司重整投资协议》,重整投资款为20亿元。江苏深商在公告发布当日向指定账户打款5.5亿元作为履行保证金(前期支付的5000万元报名保证金自动转入)。剩余的14.5亿元重整投资款,根据重整协议江苏深商应于本月25日前支付完毕。

众泰在公告中也表示,20亿元的足额到账,将作为众泰汽车及管理人向法院和债权人会议提交以江苏深商为重整投资人的重整计划草案的前提。在重整投资人确定后,公司及管理人将结合重整工作进展,加快与重整投资人、债权人等各利益相关方的协商沟通,快速推进重整各项工作。

众泰汽车重整进展部分公告,截图自公告

这也意味着,江苏深商已经成功从昔日备选的重整投资人中脱颖而出,而众泰的重整之路也从一波三折中再次步入正轨。

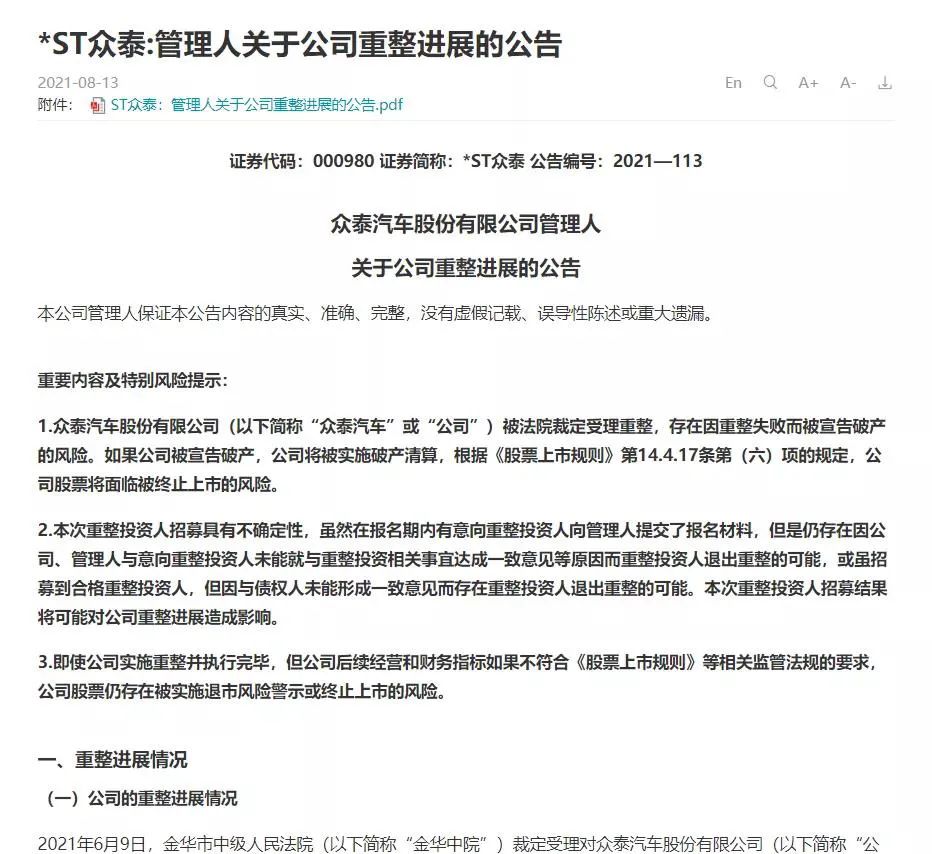

今年8月下旬,*ST众泰发布了《众泰汽车股份有限公司管理人关于公司重整进展的公告》,此份公告透露了有参与众泰重整的投资人,其中就包括江苏深商、上海钛启汽车和湖南致博智车三家。

此公告一出,一时间成为业内关注的焦点,毕竟这其中有着威马汽车和吉利汽车的身影。

其中,据企查查股权穿透显示,上海德兆汽车科技有限公司(下称“上海德兆汽车”)和盐城君雅实业有限公司分别持有上海钛启汽车的75%和25%股权。上海德兆汽车的法定代表人是杜立刚,而他也是威马汽车的联合创始人和执行副董事长。

另一家意向投资方——湖南致博智车股权投资合伙企业(下称“湖南致博智车”)于本月成立。据企查查数据,湖北拓普斯智能装备有限公司(下称“湖北拓普斯”)持有湖南致博智车的99.996%股份。

查看湖北拓普斯最终受益人一栏,可以看到胡边疆占有38%的最终收益股份,而他也在吉利汽车有限公司湘潭分公司担任高管。

由于威马和吉利此前相继宣布要冲击国内科创板,之后也双双上市遇阻,业内猜测这两家或许会通过接盘众泰来获得“壳资源”,实现借壳上市。正因如此,才有了威马或吉利会接盘众泰的传闻。

但很快,威马和吉利双双公开辟谣,都表示均未参与众泰汽车的重整,威马甚至在声明中用到了“没有兴趣”的字眼,嫌弃之意显露无疑。

这样的嫌弃,其实从众泰开启重整后,就已上演。

去年9月,众泰汽车向法院申请进行预重整。所谓预重整,简言之就是其公司提前启动债权债务及经营工作的清理等相关工作。但这之后,众泰并未得到投资人的青睐,直到今年1月份。

今年1月12日,众泰汽车披露了预重整投资人相关信息,其中包括上海智阳投资有限公司(下称“上海智阳”)和湖南智博股权投资基金管理有限公司(下称“湖南智博”)。彼时,在外界看来众泰的重整或许将很快完成。

众泰汽车预重整进展公告,截图自Wind

但不料,4个月后,上海智阳发布公告表示,决定暂缓推进对众泰汽车的投资事宜,原因是:“基于本公司对众泰汽车尽职调查结果的评估,以及近期众泰汽车股价异动、严重偏离其基本面”。

屋漏偏逢连阴雨。今年6月底,众泰汽车发布公告称,已收到来自意向投资人湖南智博的终止投资的告知函。这也意味着,继上海智阳之后,湖南智博也放弃了对众泰的投资。

从上海智阳和湖南智博的退出,再到威马和吉利的辟谣,众泰曾多方求救,却屡遭拒绝,众泰已然变成了一个人人嫌弃的“烫手山芋”。

众泰如今已接近濒死状态。

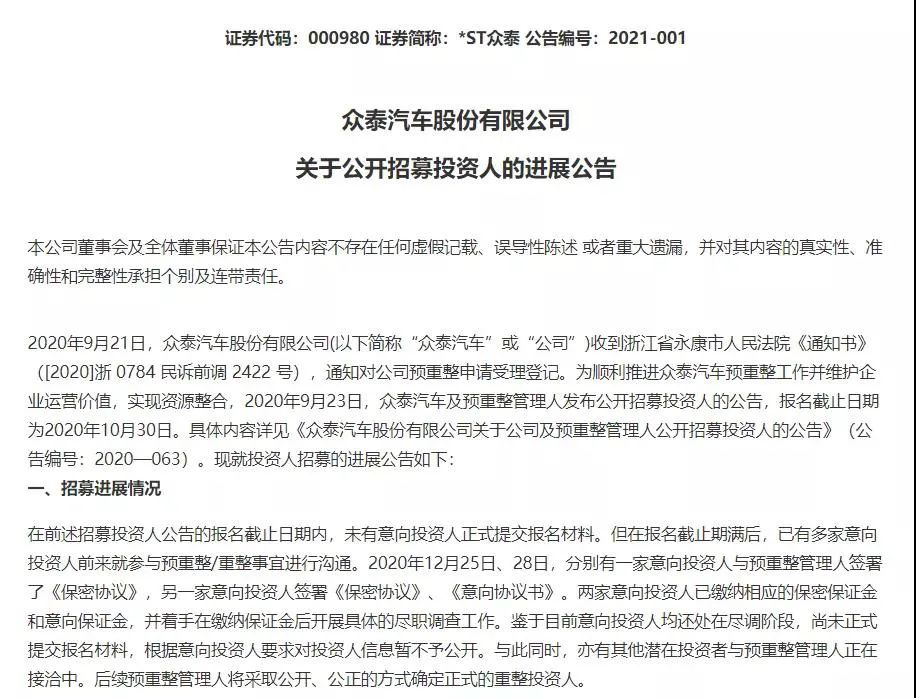

据众泰汽车发布的2021年半年报显示,今年上半年其营收为3.84亿元,同比减少50%;归属上市公司股东净亏损虽然较去年同期缩减了27%,但依然有7.52亿元的亏损。截至今年6月30日,众泰汽车总资产为90.64亿元,较去年末减少5亿元;其负债合计142.34亿元,较去年末增加2.34亿元,可谓是严重资不抵债。

众泰汽车2021年上半年盈利情况,截图自财报

众泰会处于这样的危机之中,也是情理之中。据新京报报道,今年8月众泰汽车董秘在投资者互动平台上回答投资者提问时表示,目前众泰汽车的整车业务依旧处于停滞状态。

就在众人认为众泰重整无望之时,随着一纸公告的公布,众泰重整事宜再次走上正轨。而江苏深商会接盘众泰这个“烫手山芋”,也是看到了其中的利益价值。

2

江苏深商为何接盘众泰?

成为众泰“接盘侠”后,江苏深商一度成了众人关注的对象。

据企查查数据显示,江苏深商成立于2020年9月29日,经营范围包括汽车零部件及配件制造、汽车新车销售、汽车零配件零售等。虽然成立将近一年时间,但从众泰公布的重整公告可知此公司至今还未开展实质性业务。

对于参与众泰重整的目的,江苏深商也在公告中写明——获得汽车整车生产资质,生产、销售整车。由此,在外界看来江苏深商就是奔着众泰而来,因为只有借众泰才能开展其主营业务。

但事情并没有这样简单。

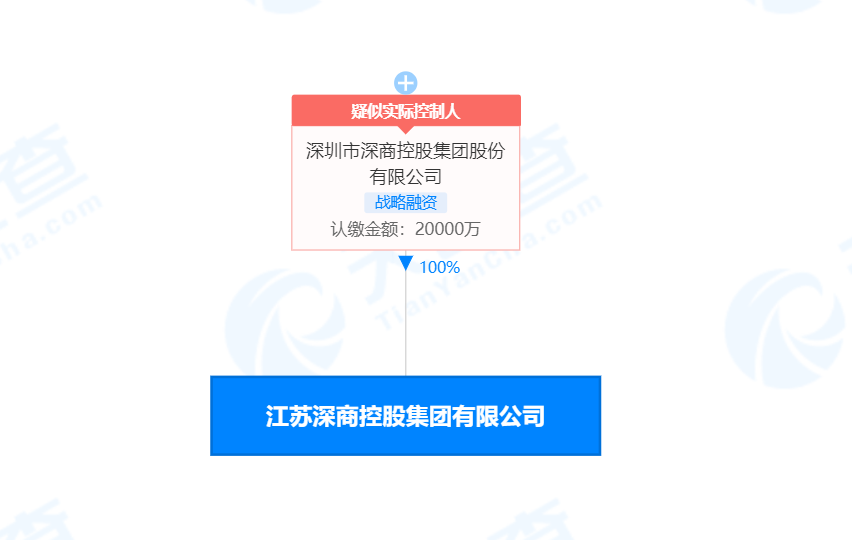

江苏深商并不是一家独立的公司,据企查查数据显示,其是由深圳市深商控股集团股份有限公司(以下简称“深商控股”)100%控股,而深商控股是由79家深圳市重点民营企业共同投资成立的一家大型民营企业,主要从事大型项目投资和高新技术开发生产,以拓展金融业和房地产开发为主。

江苏深商股权穿透,截图自天眼查

从整体业务来看,深商控股看似与汽车制造产业并无太多关联,相比之下,上海钛启汽车和湖南致博智车的业务与整车制造更有关联一些。但需要注意的是,深商控股早在2019年就与汽车产业“牵手”。

当年9月初,汽车经销商集团庞大集团宣布,由于其自身经历了实控人股权遭冻结、资金链断裂、巨额亏损、裁员欠薪等一系列风波后,公司进入重整程序,股票简称改为“*ST庞大”。

与众泰一样顶上了“*ST”帽子的庞大集团,彼时同样已陷入困境之中。

庞大集团曾是国内大型的汽车经销商集团,*时期庞大在全国拥有超过1000家汽车4S店,为全国规模*的汽车经销商集团之一。2011年,庞大集团正式通过IPO登陆国内A股,成为国内汽车经销商*股,一时风光无两。

但这样的好景并不长。

据Wind数据显示,庞大集团于2018年一季度开始,营收和净利润同比增幅方面就已陷于双双下滑之中,这之后两方面同比变化均处于两位数的下滑颓势之中,甚至在2018年四季度净利润同比上一年同期下滑幅度达到了四位数为3277.09%。

就在庞大集团决定开启重整的2019年三季度,营收实现了161.1亿元,同比下滑56.44%;而净利润依然处于亏损之中,为-20.77亿元,同比下滑了769.56%。困境依然存在。

由于无法实现盈利,庞大集团旗下的众多4S店彼时也均处于关店和转让之中。

据新京报援引一位此前在庞大4S店工作的员工报道,截至2019年9月底,由于庞大直辖的一些4S门店基本上没有从集团公司获得任何资金的支撑,很多4S店都因无法运营而倒闭。

不得已之下,庞大集团走上了重整之路,但比众泰幸运的是,其很快就得到了意向重整人的响应。

就在庞大启动重整的几天后,其再次发布公告表示,深商控股、元维资产和国民运力三家公司将组成联合体,共同成为庞大集团重整的意向投资人。

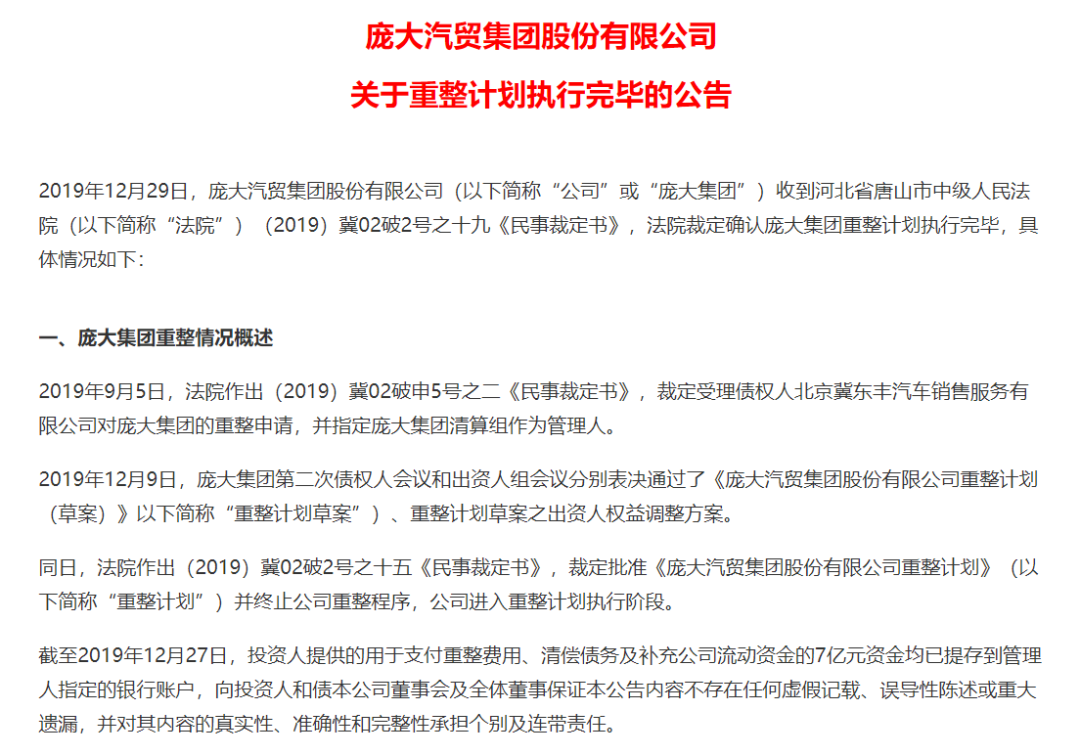

2019年12月,庞大集团宣布完成重整,庞大实际控制人也从创始人庞庆华变更为深商控股最终受益人黄继宏。而黄继宏同时也是江苏深商的法定代表人。

庞大集团完成重整部分公告,截图自公告

两年前先是接盘了做汽车销售的庞大集团,再到现在又接盘了做汽车制造的众泰汽车,在业内看来深商控股或许想要通过这一系列接盘,完成从汽车制造到汽车销售的上下游链条组建,以实现从房地产业向汽车制造业的转型。

“并不排除深商控股会有这个打算,因为作为聚焦于房地产业的公司,在国家对于房地产业监管和管控日渐加深的现状下,深商控股向汽车制造业转型,可谓是符合脱虚向实政策的很好选择。最近万达和一汽集团启动战略合作,万达应该也有这样的初心。”奥纬咨询董事合伙人张君毅这样对连线出行表示。

虽然众泰目前已接近濒死状态,但“破船也有三斤钉”。比如众泰拥有燃油汽车和新能源车双重生产资质,同时还在浙江、湖南等地拥有生产基地,基于以上这些,众泰对于深商控股而言,对其之后的转型是有价值的。

而目前,深商控股已经有了这样的规划。

“未来众泰汽车的品牌还会存在,不会仅限于用作生产汽车。在新能源汽车领域,江苏深商会有比较大的投资,为庞大导入更多的汽车品牌,也将为众泰汽车输入更多新技术,开发更多的新产品。”江苏深商相关负责人向未来汽车日报表示。

此外,在业内看来,深商控股接盘庞大或者众泰,其实也有借这些公司在资本市场上获得收益的打算,因为无论是庞大还是众泰,都是A股上市公司,通过之后盘活企业,来吸引投资人入局,以达到获取资金的目的。

今年以来,庞大集团的股价已实现了增长,从今年1月的1元/股涨至目前的1.75元/股;而*ST众泰虽然处于颓势之中,但其股价也在今年实现了多次的增长。

从1月份的1.14元/股一路狂飙至截至发稿前的7.81元/股,年内涨幅已超过7倍,市值也增加100多亿元。另据汽车公社估算,截至2021年9月,众泰汽车股东总人数已达到6.5万户。

本月13日*ST众泰股价,图源老虎证券APP

不出意外,众泰的重整之后会正式开始,深商控股也需要想好之后的路该如何走。

3

深商控股,能否实现造车梦?

要讨论这个问题,可以先来看下恒大和宝能的近况。

宝能在2017年率先高举跨界大旗迈入造车领域,虽然通过“买买买”拥有了造车资质和生产基地,之后也推出了观致7等车型,但最后由于没有技术积累、品牌力薄弱和“假造车,真拿地”等因素,让其至今仍陷入欠薪裁员、大规模关店的困境之中。

同样是地产商跨界造车的恒大,虽然一开始高举高打,曾在今年的上海车展上一口气发布9款车型,一度成为了彼时业内及众多媒体关注的焦点车企。但恒大汽车目前的现状同样并不乐观。

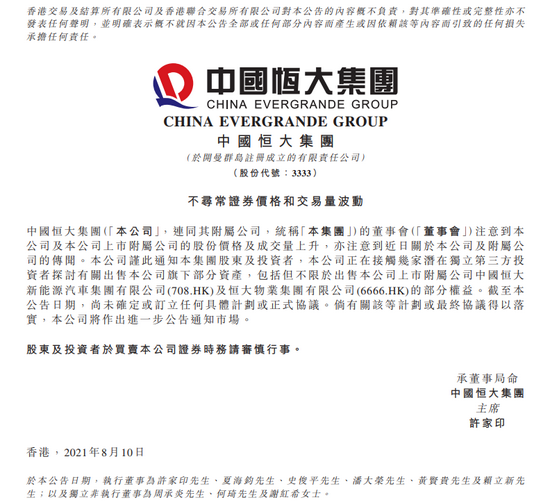

今年8月,中国恒大和恒大汽车发布联合公告称,中国恒大正在接触几家潜在独立第三方投资者,探讨有关出售旗下部分资产,包括但不限于出售恒大汽车和恒大物业的部分权益。

恒大集团出售资产公告,截图自公告

而这背后,正是由于恒大汽车业务一直处于亏损之中,据公开数据显示,2018年-2020年,恒大汽车每年的亏损额分别为14.28亿元、44.26亿元、77.4亿元,可见亏损持续扩大。

目前恒大汽车虽然还未放弃造车,并且在本周还宣布*车型会在明年初下线,但业内对此仍打了一个问号。

相比于宝能和恒大,深商控股入局造车产业时间较晚,本该能吸取一些“前辈”们的经验,但就现状来看,深商控股所设想的布局汽车产业链的梦想,实现起来也不会容易多少。

就拿庞大集团的近况来拆解。

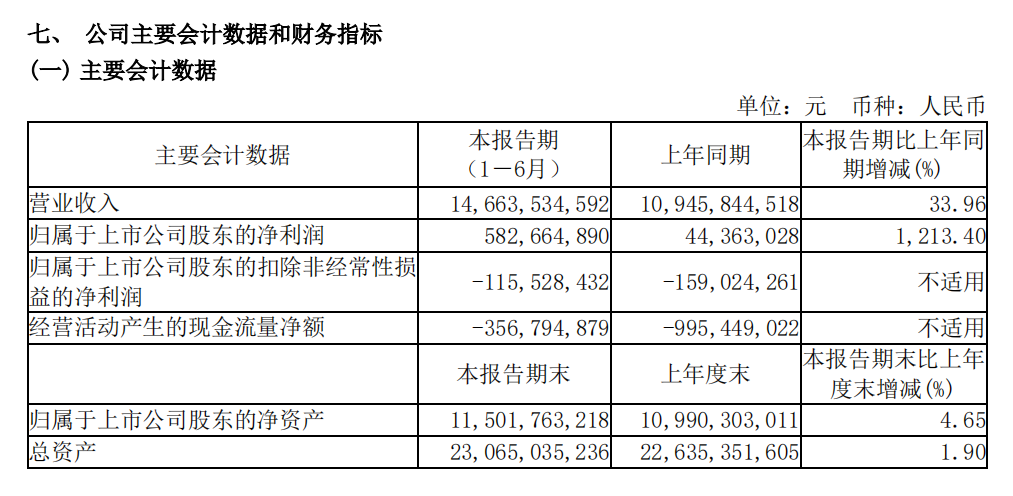

不可否认的是,在深商控股接盘庞大之后,后者的经营确实有了一些好转。今年8月底,庞大集团披露了今年上半年的财报,营收方面实现了146.64亿元,同比增长33.96%;净利润方面实现为5.80亿元,同比增长1261.97%。

这样的表现之下,庞大集团在今年5月18日发布公布称,ST庞大股票将于2021年5月19日停牌1天,次日起复牌并撤销其他风险警示。撤销其他风险警示后公司证券简称由“ST庞大”变更为“庞大集团”,证券代码“601258”保持不变。

这也是庞大自今年1月顺利从“*ST庞大”变更为“ST庞大”摘星后,再次实现“脱帽”。但这并不意味着庞大就已脱离险境。

尽管庞大集团净利润已实现增长,但归属于上市公司股东扣非净利润仍亏损1.16亿元。此外,在报告期内庞大集团非流动资产处置损益达到7.08亿元。

庞大集团2021年上半年财务情况,截图自财报

对此,庞大解释为优化公司资产结构、资本结构并配合政府征迁收储工作,公司对部分子公司资产或股权进行了处置。据财报显示,处置资产金额为2484.88万元,出售股权净资产金额为2.51亿元。

这也意味着,庞大集团在被深商控股接盘后,现阶段仍在通过卖资产来换好看的成绩单。

“庞大集团营收和利润大幅增长源于对既有资产的处置,扣非利润亏损说明公司运营开销较大。整体来看,庞大集团资金链仍处于紧张态势下。”深度科技研究院院长张孝荣对《证券日报》这样表示。

鉴于庞大集团已被接盘一年多,在深商控股的支持下,未让庞大真正摆脱困境。在业内看来,深商控股想要盘活重整之后的众泰更为困难。

首先深商控股必须要面对的,就是众泰的债台高筑。

据公开财报数据显示,众泰汽车在2019年和2020年的亏损分别为112亿元和108亿元。今年上半年,众泰汽车亏损7.52亿元,总资产为90.64亿元,负债总计142.34亿元,资产负债率已超过70%的警戒值为157.04%。

“相比于做汽车销售业务的庞大,做汽车制造的众泰盘子会更大,换句话说深商控股之后如果想要将众泰做好,之后的投入还会更多,更不要说先要补上众泰亏损的漏洞,希望企业有比较充足的资金计划和储备,能持续投入。”张君毅这样对连线出行表示。

张君毅同时表示,对于众泰完成接盘其实只是*步,之后的投后管理还需要深商控股对此持续投入,仅仅20亿是远远不够的。只能说,众泰在接盘后会比之前活的好一些,但是否能实现“重生”还是一个问题。

对此,被接盘的众泰汽车或许也深知一二,以至于在敲定重整投资后,众泰方面也在公告中表示即使公司实施重整并执行完毕,若公司后续经营和财务指标不符合相关要求,公司股票仍存在被实施退市风险警示或终止上市的风险。

再者,要实现庞大集团和众泰汽车的产业链互补,也并不容易。

深商控股目前虽然已拥有了汽车制造和汽车销量两大模块,但要真正构成一条成熟的汽车产业链,还必须引入关键技术,毕竟众泰虽然造车多年,但未能形成一套成熟的技术体系和专利成果。

这就等于说,深商控股之后面对的不仅是庞大和众泰的配合,而是销售、技术和制造三方面的产业整合,其难度可想而知。

更为重要的是,深商控股是否能利用好这些资源,或者说是否能让这些资源真正构成一条产业链并运作起来,这些对于“门外汉”深商控股而言,是陌生的领域。

“汽车产业本身就拥有着投入周期长、需要多行业整合和资金需求强等属性,要形成一条成熟、可运作的产业链更是需要花费数年的时间,这对于地产商固有的快进快出的造房逻辑是不同的,深商控股要想做成这个生意,挑战很大。”国内某头部新能源车企研发负责人孙浩对连线出行表示。

现在来看,之后即使众泰完成了重整,大概率也不代表其就能拿到“免死金牌”,毕竟在上百年的汽车工业发展史中,优胜劣汰一直都在重复发挥着作用,正如警钟一样在长鸣。

而对于深商控股而言,能否避开宝能和恒大的困局,还要看之后其所布局的汽车产业链是否能运转起来。

即使深商控股此次接盘后顺利重启众泰,也不过是造车长征路上迈出了一小步,后续还有很多困难和挑战,需要它一一迈过。

(应受访者要求,文中孙浩为化名。)