国庆假期,高速公路的拥堵早已成为大众习以为常的一道“风景线”。不过,今年除此之外一道新“风景线”也也格外引人瞩目——新能源电动车充电难!

新能源电动车充电到底有多难,看看微博热搜就知道了。10月1日,一位从深圳回湖南的新能源汽车车主,在耒阳服务区给汽车充电时,经历了排队4小时,充电1小时,预计8小时实际16小时到家的“囧途”遭遇。

因为充电桩供不应求,高速路途中一二十台新能源车等四个充电桩的现象屡见不鲜,甚至发生了两位新能源电动车车主大庭广众之下争抢服务区最后一个充电桩的闹剧。还有车主因为担心堵车时间长、充电桩不够而选择放弃开空调。

国家电网数据显示,今年10月1日至3日,国家电网充换电服务网络总充电量同比增长59%,高速公路充电设施充电量同比增长56.52%。10月1日当天,高速公路充电量是平日的近4倍,创下历史新高。

用电量激增,新能源车充电难的尴尬与窘迫就摆在面前。如若不解决,续航里程短、充电难的问题将成为制约新能源电动车继续发展的一大掣肘。仍然有不少消费者出于续航里程焦虑,认为新能源车目前只适合市内短距离出行,对新能源汽车持保留观望态度。如若要解决,又该如何解决?

1

不能承受的充电之痛

长途出行,新能源电动车充电难,按常理来说,可以归结为供需失衡问题。9月26日,国务院新闻办公室召开加快推动交通运输领域新型基础设施建设发布会。会上数据显示,目前全国高速公路充电桩保有量达到了10836个,新配置充电桩服务区95个,配置充电桩服务区达到了2318个。

与之相对的是,截止6月底,全国新能源汽车保有量达到603万辆,其中纯电动车保有量为493万辆,占新能源汽车总量的81.7%。按此计算,如若全国的新能源汽车都在高速公路上行驶,平均每603辆车才能共享一个充电桩。如此悬殊的车桩比例,显然无法招架得住十一黄金周巨大的出行车流量。

尤其是今年以来,国内新能源电动车的需求量呈现出爆发式的增长。据乘联会数据,今年1-8月,新能源乘用车批发164.3万辆,同比增长222.5%;新能源车零售147.9万辆,同比增长202.1%。

受芯片断供影响,8月国内乘用车市场零售达到145.3万辆,同比下降14.7%, 环比下降3.3%。但即使如此,8月的新能源乘用车批发销量依然达到30.4万辆,同比增长202.3%,环比增长23.7%;乘用车零售销量达到24.9万辆,同比增长167.5%,环比增长12.0%。可见新能源汽车在需求量增长上的巨大潜力。

需求端的旺盛,自然将带动新能源车在用电方面的供给。截至今年8月,全国充电桩保有量已经接近100万个。按603万辆的新能源汽车保有量来算,车桩比约为6:1,而在新能源充电桩发展较快的欧洲,公共车桩比为8:1,已经不相上下。

差距主要体现在高速公路充电桩的数量上。2020年,欧洲的高速公路平均建有充电桩33台/100km,约为国内国家电网经营区16台/100km的两倍。而在新能源电动车占比超过50%的挪威,甚至达到780台/km。这样较大的差距也让新能源充电桩行业有了发展的机会。

新能源汽车充电另一个不能承受的充电之痛便是充电时长。与燃油车加油只需要几分钟相比,新能源电动车动辄几个小时的充电时长,让不少消费者望而却步。

充电桩过长的充电时长,也意味着单位时间内,可服务的新能源汽车数量减少了,与燃油车的加油站相比,这在一定程度上加剧了充电桩供需的失衡。在技术尚且无法提升充电桩充电效率至大众普遍认可的分钟级别时,增加充电桩的数量就显得十分必要。

按照2015年印发的《电动汽车充电基础设施发展指南(2015-2020年)》中提到的建设目标,到2020年国内规划的车桩比基本达到1:1。申港证券预测,如若这一目标推迟至2030年完成,充电桩的增速将在2025年左右达到峰值,并且在2020年至2030年期间实现5000万台的充电桩增量与近万亿的投资空间。

2

刚需,为何不赚钱

在当前“碳中和”大背景下,大力发展新能源汽车是大势所趋,由此带来的新能源汽车供电需求水涨船高,充电桩似乎处在一个前景光明的黄金赛道。

但多年来,充电桩行业却处于一个叫好不叫座的状态,大家都知道这个行业景气度高,但其自身商业模式上的困境、早年间需求尚未爆发却被政策助推遗留下来的后遗症,都是令市场担忧的地方。

从产业链来看,新能源汽车行业可分为上游的充电桩设备制造商、中游的充电桩运营商和下游的充电桩用户,即整车企业与个人消费者。

其中,中游运营是整个产业链的核心环节,但也容易吃力不讨好。就商业模式而言,充电桩运营是一个重资产行业,前期投入成本高,盈利回报周期长。在盈利来源上,充电运营商主要依靠充电服务费,收入来源比较单一。

在使用率上,充电桩也存在模式上的弊端。时间与空间上的错配,是一直困扰充电桩运营商的难题。因新能源汽车充电时间较长,如若在单位半径内设置充电桩的数量不足,在高峰时期便容易发生挤兑现象;如若在单位半径内设置充电桩数量过多,虽然能够满足高峰时期的需求,但在用电低谷期,又容易造成充电桩使用率不高,这对运营商的营收稳定和日常维护运营的成本也造成一定压力。

目前这一细分市场占有率*的特来电2014年至2017年持续亏损,直至2018年才扭亏为盈,但现在依然仅仅保持盈亏平衡。其母公司特锐德董事长于德祥甚至用“特来电前四年亏得心惊胆战”来形容这一细分行业盈利的不易。

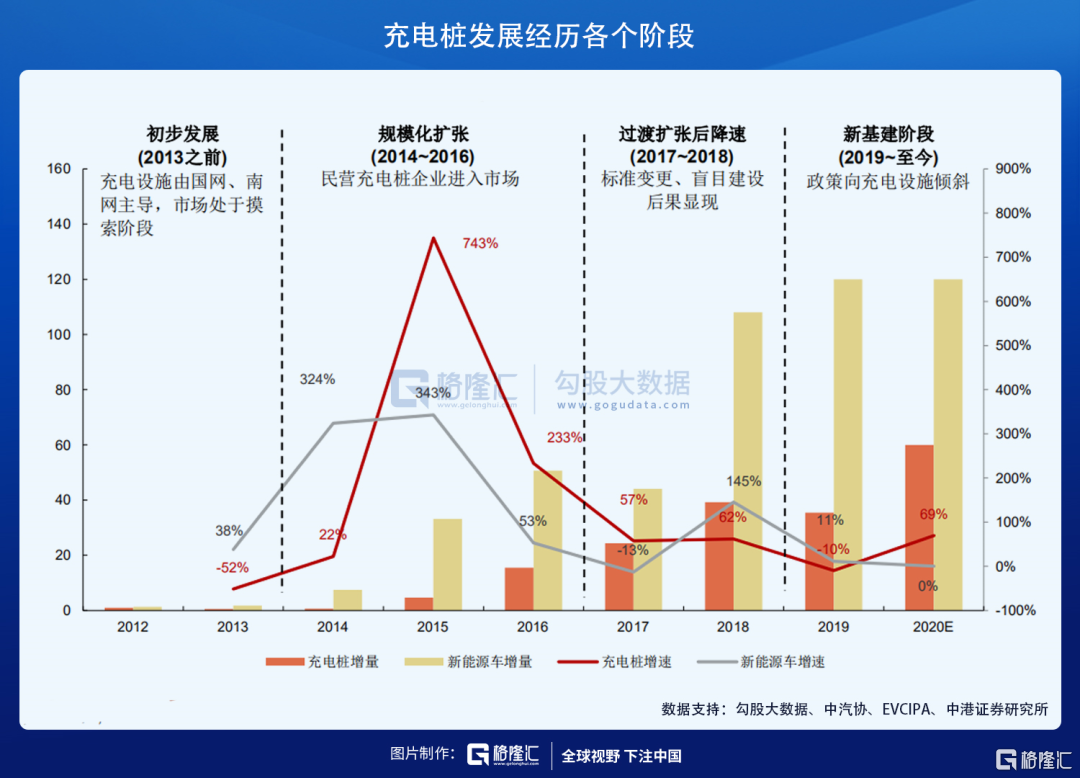

早年间,受政策支持,2014至2016年,国内的充电桩行业进入了飞速发展的阶段。2014年11月一则《关于新能源汽车充电设施建设奖励的通知》出台,首次将新能源汽车购置环节与充电设施补贴挂钩,提升了充电桩建设的积极性。民营资本迅速进入,跑马圈地。2014充电桩增速仅为22%,一年后便达到惊人的743%。

这场充满了无序性的扩张竞赛,建立在新能源汽车需求尚未爆发的基础上,最后终于免不了供过于求的命运,大量充电桩因利用率低不得不闲置。同时,还伴随着充电桩建造标准不一、质量参差不齐、各家运营商恶性竞争大打补贴价格战抢占市场等副作用。后来,国家针对乱象更改充电桩建造标准,增速又陡然回落。

烧钱过后,一地鸡毛,充电桩运营市场也落下了后遗症。不久前,国家电网(山东)电动汽车公司发布声明称,年内个别充电运营商引入野蛮资本大搞1分钱充电、0服务费等低价促销和恶意竞争,严重扰乱了山东区域正常充电市场秩序。

目前,国内充电桩运营商可分类为国资电网龙头如国家电网、民营电力设备企业如特来电、星星充电和整车企业如比亚迪、特斯拉等。2020年,特来电、星星充电和国家电网三家的总市场占有率已经达到68.4%,前8大运营商的总市场占有率则达到了88.9%。充电桩运营市场有开始往龙头集中的趋势。

不过,从长远来看,充电桩这项被纳入新基建的基础设施,大范围推广后,势必也要承担让利于民的责任。参照三大通信运营商上网的“增速降费”措施,充电桩运营商的利润空间也将会拉薄。就此来看,国有企业会比民营企业更加具有优势。

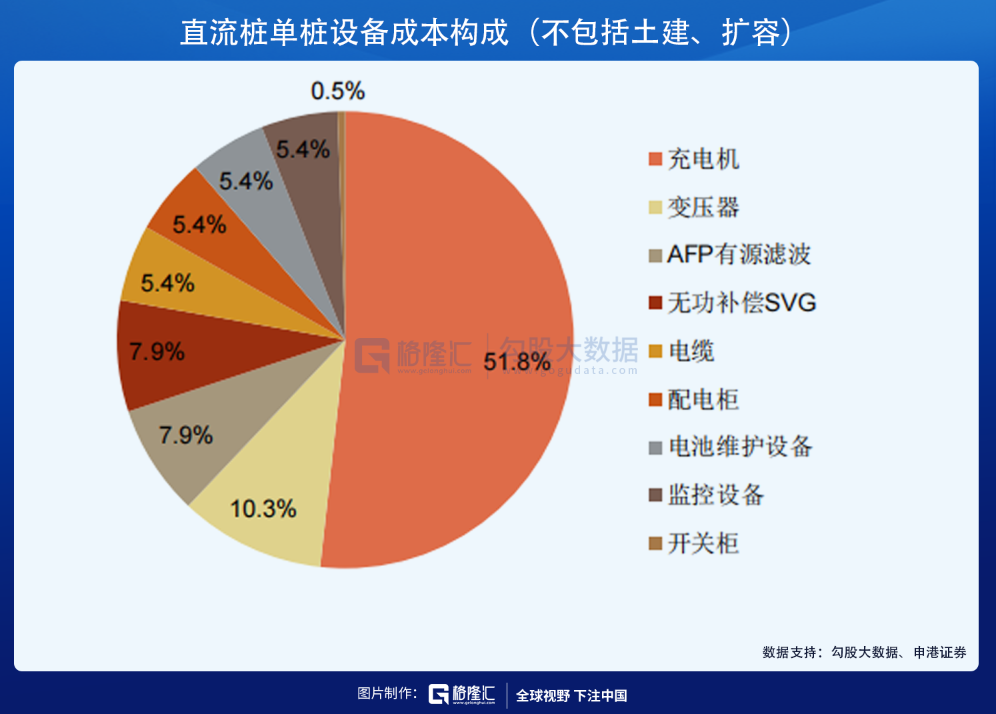

相较而言,上游充电桩设备制造商盈利更为稳定,也更加能吃到新能源汽车需求爆发带来的增长红利。充电桩设备成本构成中,充电机占比*,为51.8%。而充电机中的技术关键是IGBT(绝缘栅双极晶体管),因为技术难度较高,这一领域目前主要是进口商的天下。除IGBT外,其他领域的设备大部分已具备国产能力,技术壁垒不高,竞争差异性也较小。

目前充电桩整机制造商领域主要有特锐德、许继电气、国电南瑞、和顺电气、科士达等。受此前政策补贴影响,这一细分领域涌入了众多玩家,在价格战下,行业的毛利率逐年下滑。特来电、星星充电等充电桩运营商通过烧钱加大投入挤走了部分竞争者,但充电桩整机制造商的竞争格局却依然分散化。

3

实现充电自由还有多远?

供电对新能源汽车的重要性不言而喻,面对充电桩的不*,人们总是在穷尽办法获得供电自由,“换电”模式应运而生。

相比电桩充电模式,换电模式明显更为方便快捷。换电模式是指,将电动汽车和电池拆分,当新能源电动车电池电量不足时,拆下旧电池换上新的满电电池,通常这一过程至需要3-5分钟,与燃油车的加油时长无异。可以极大解决充电桩充电时间长,换电速度慢等问题。

同时,因为动力电池一直在新能源汽车成本中占比较大,换电能够通过车电分离的方式降低购车成本。

不过,换电模式推广起来,也有不小难度。一方面是,电池标准不统一。作为核心竞争力衡量标准之一,电池一直是各大新能源车企的重要武器。统一动力电池技术标准,对整车厂商而言意愿并不大。

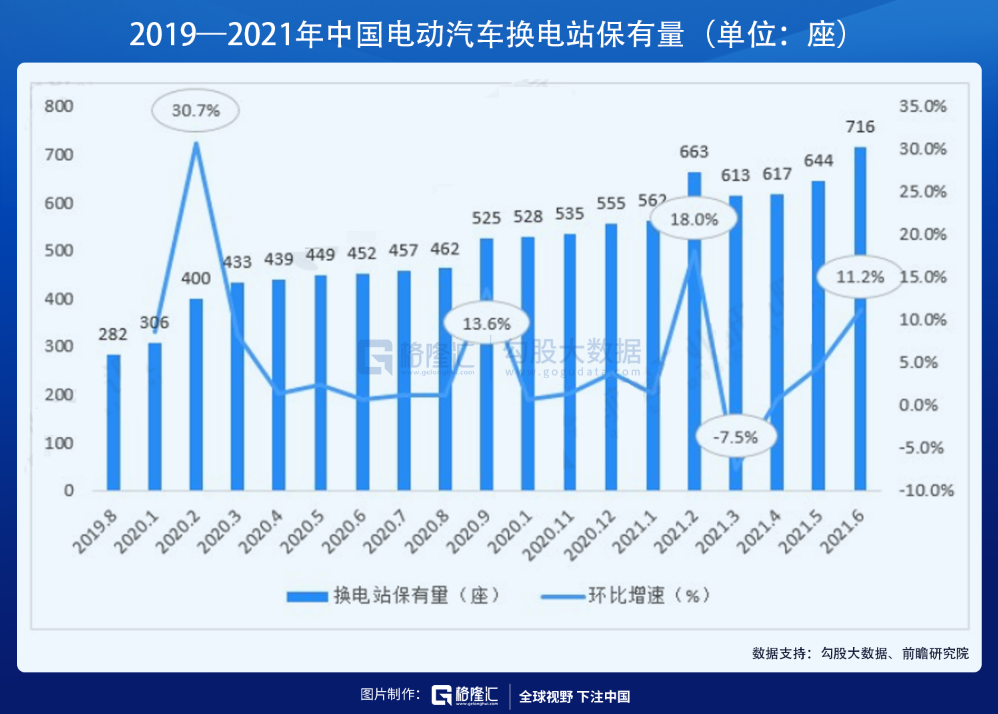

另一方面,则是换电站的成本较高。换电只是解决了充电过程中时间长的问题,但并没有解决供电场地问题。充电需要固定的充电桩,换电也需要固定的换电站。一般单个换电站投入成本在300万元左右,要满足换电需求频率,与充电桩一样需要考虑单位半径覆盖密度问题,这对运营商的投资与运营成本来说都是一个不小的考验。

截至今年6月,国内换电站保有量为716座。充电目前还是新能源汽车供电的主流方式。但想要靠充电实现新能源汽车用电自由,还需要提高充电桩充电效率。

目前,新能源汽车充电可分为快充与慢充。想要降低充电时长提高充电效率,增加直流大功率快充的充电桩是关键。这同样存在技术难度,一是现有充电桩无法普遍实现大功率,二是需要有能够承载大功率的适配电池。

4

结语

能源结构转型下,新能源汽车作为排头兵,只作为市内代步车,显然无法达成既定的节能减排目标。想要得到大力推广,新能源汽车必须克服里程焦虑问题,实现用电自由。

充电现在依然是主流的供电模式,随着新能源汽车需求的大幅增长,充电桩的供需失衡与时空错配问题,正放大在市场面前。解决了这些配套问题,新能源汽车市场将更上一层大台阶。相应地,充电桩市场也将受益于新能源汽车市场的爆发。

但理想与现实之间,始终隔着沟壑。无论是现有技术的瓶颈,还是商业模式上的限制,都在告诉市场:想要实现新能源汽车用电自由,短期内,依然是一个无法实现的梦。