3分钟门票预订量破万,仅用10秒就跃升全球单景区销售TOP1,十一假期预计人均消费达到3300元,这是北京环球影城主题公园创下的佳话。

环球影城的火爆,很大程度上得益于哈利波特、变形金刚、小黄人等以影视为根基的国际性IP。IP+科技赋能已然成为主题公园最成功的运营模式之一。

因此,近年来不少手握知名IP的公司纷纷布局主题乐园。例如,拥有喜羊羊、巴啦啦小魔仙等IP的奥飞娱乐开办室内儿童乐园品牌“奥飞欢乐世界”;熊出没则是华强方特旗下主题公园的*IP。

就连“盲盒*股”泡泡玛特也要抢食这门生意。今年3月,泡泡玛特创始人王宁表示,公司计划逐步发展主题公园以及内容业务。近期,泡泡玛特成立乐园管理新公司,经营范围涵盖城市公园管理、游乐园、票务代理等,再次坐实了其要发展主题公园的野心。

盲盒卖得好好的,泡泡玛特为何要去做投入巨大、回报周期较长的主题公园呢?

的确,“盲盒经济”曾一度撑起泡泡玛特将近1500亿港元的市值。但随着新玩家入局,赛道愈发拥挤,没有内容支撑的IP盲盒经济已经没那么香了。

盲盒泡沫的破灭亦在二级市场有所体现。截至9月27日收盘,相较今年2月的股价峰值107.34港元,泡泡玛特股价在半年多的时间里已接近腰斩,市值蒸发700亿港元。

图1:泡泡玛特股价图;来源:雪球

图1:泡泡玛特股价图;来源:雪球

资本之所以回归冷静,一方面是出于对盲盒、潮玩赛道未来市场的理性看待,另一方面投资者开始对泡泡玛特奉行的“IP不需要故事和价值观来支撑”的商业模式存疑。

一代新消费*——泡泡玛特,究竟面临何种增长困境?做主题公园,又有几分胜算?

内忧外患缠身,泡泡玛特求破局

如今的泡泡玛特,正遭遇内忧外患,亟待破局。

近年来,潮玩市场的竞争愈发激烈。天眼查数据显示,2017年国内企业名称或经营范围涉及“潮玩”“盲盒”的注册公司数量只有100多家,2020年这一数量则飙升至近400家。

共同抢夺市场的对手不容小觑,资本也并非独宠泡泡玛特。例如,零售网络遍布全球近90个国家和地区的名创优品去年底推出潮玩品牌“TOPTOY”,开设潮玩集合店;主打动漫周边的全产业链玩具品牌“52TOYS”至今已获得6轮融资。

然而,市场庞大,但集中度较低。根据弗若斯特沙利文报告,2019年,按零售价值计,泡泡玛特在中国潮流玩具零售市场中*,所占市场份额也仅为8.5%。这意味着,尽管率先实现上市,但泡泡玛特尚未成为这一市场的寡头,不排除未来被其他品牌超越的可能性。

同时,在这样的市场格局下,单一品牌的增长很容易到达天花板。从半年报来看,今年上半年,泡泡玛特的营收和净利润均实现了超100%的增长,但在亮眼的核心财务指标背后,泡泡玛特的变现能力及效率正在下降。

首先是自主产品毛利率下滑。今年上半年,泡泡玛特的毛利率由上年同期的65.2%下降至63.0%,主因就是自主产品毛利率下滑。这应当被视为一个“危险”的信号,毕竟以旗下IP为核心的自主产品是泡泡玛特*的营收支柱,贡献的收入占比近90%。

同时,相较2017-2019年的水平,泡泡玛特的存货周转天数只增不减。截至今年6月30日,泡泡玛特的存货周转天数为74天,2020年为78天,而2017-2019年这一指标分别仅为49天、45天、46天。

事实上,在行业竞争趋于白热化的大环境下,泡泡玛特的差异化优势却并不明显。这其中,很大一部分原因在于,泡泡玛特旗下众多IP目前均为潮玩形象,没有内容与故事做支撑。久而久之,再讨喜的IP形象也难免使消费者审美疲劳,缩短了IP的生命周期,加剧了被其他新晋国产潮玩替代的风险。

由此可见,赋予IP故事属性、延长IP生命周期将是泡泡玛特此番破局的关键,同时这也是建造主题公园的必要条件。

主题公园,道阻且长

从企业发展方向和业务能力来看,泡泡玛特面临两个重要的问题。其一,以主题公园作为新的增长点,是否可行?其二,泡泡玛特主题公园,能否做得起来?

走迪士尼的老路

虽然泡泡玛特一再强调不做“中国版的迪士尼”,但从业务模式、发展方向等方面来看,泡泡玛特的战略布局,越来越像迪士尼的老路。

“始于IP、忠于IP”以及IP集群化是二者*的相似之处。从米老鼠、唐老鸭、小熊维尼等老一代经典IP,到冰雪奇缘艾莎、安娜,以及星黛露、达菲熊等新潮IP,迪士尼旗下的人气形象层出不穷。尽管泡泡玛特旗下IP的影响力尚无法比肩迪士尼,但其一直以来都在有意识地加速推新,以形成IP集群化。目前,泡泡玛特拥有Molly、Dimoo和新推出的Skullpanda等自有IP,以及The Monsters、PUCKY等*IP。

成立近百年的迪士尼,如今业务已覆盖至电影、主题公园、地产、娱乐等多个领域,而这些业务的起源和核心依然是IP。这意味着,IP产业具有足够大的想象力,复制迪士尼模式也并非毫无可能性。

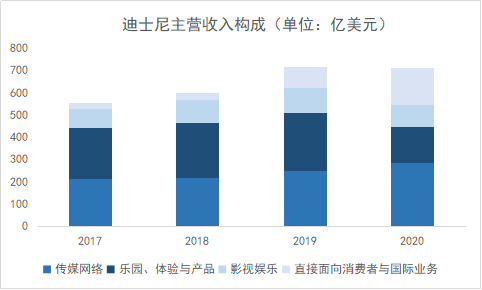

拆解迪士尼的营收结构,乐园、体验与产品,传媒网络,影视娱乐,直接面向消费者与国际业务是迪士尼的四大收入来源。近四年中,除了疫情爆发的2020年,以主题公园为核心的乐园、体验与产品业务均为其*的收入来源。这在一定程度上表明,“类迪士尼”公司将主题公园作为新增长点,或许是可以成立的商业模式。

图2:迪士尼主营收入构成;来源:公司财报,山西证券,36氪

图2:迪士尼主营收入构成;来源:公司财报,山西证券,36氪

但迪士尼并非仅有卡通人物形象。想要产生规模化的经济效益,背后离不开“IP+故事”的共同推进。故事可以使IP形象变得生动、丰富,可以赋予卡通形象情感,更好地与消费者连接、互动。例如,迪士尼主题公园的设计、运营就是建立在IP影视内容的基础上,公园整体以及餐厅、酒店等延伸产业均与IP故事性相契合。

而故事营造出的IP生命力恰恰是泡泡玛特的软肋。尽管据媒体报道,其CEO王宁一度表示,泡泡玛特的IP不需要专门的故事和价值观来支撑。但如前文所述,缺乏故事性削减了泡泡玛特的IP独特性及竞争力。

泡泡玛特显然也意识到了这一点。其正在加大对IP产业链上下游的投资,旨在加强IP上游的影视化创作,以及扩大下游销售渠道,打造属于泡泡玛特的“IP+故事”。这一系列操作或将拉近泡泡玛特与“中国迪士尼”的距离,为未来的主题公园建造基础。

根据天眼查数据,在近一年多的时间里,泡泡玛特至少进行了7笔相关投资,标的包括动漫创作公司、美术馆、汉服品牌、潮流买手店等。

图3:泡泡玛特对外投资情况;来源:天眼查

图3:泡泡玛特对外投资情况;来源:天眼查

值得注意的是,除了“迪士尼模式”自建主题公园之外,泡泡玛特的可选项还有合资建设及投资入股。如果其选择后者,则意味着泡泡玛特在其中扮演的主要角色或依然是IP授权方,较难掌控IP延伸产业所带来的增量利润空间,与“将主题公园作为业绩新增长点”的观点相悖。

道阻且长

就当前公司规模而言,主题公园之路注定不好走。

目前,国内的主题公园主要分为IP与大型游乐设施相结合的游乐主题公园,以及演艺、度假、海洋、水上、自然历史几大类型的主题公园。

图4:国内主题公园分类;来源:山西证券,36氪

图4:国内主题公园分类;来源:山西证券,36氪

鉴于强IP属性,未来泡泡玛特主题公园大概率将是游乐主题公园,与迪士尼、环球影城、方特梦幻王国、欢乐谷等位于同一赛道。

而在国内游乐主题公园领域,迪士尼、环球影城位列头部,方特梦幻王国、欢乐谷等属于中腰部。对于泡泡玛特而言,无论是想做头部体量的主题公园,还是想做中腰部主题公园,似乎都不是一件容易的事。

若要比肩迪士尼、环球影城,首先要拥有众多出圈,且能覆盖全年龄段的IP资源。相比之下,泡泡玛特当前的IP资源显然不足以支撑一座主题公园,且泡泡玛特的主要客群为20-30岁的年轻人,尚未覆盖更多的年龄圈层。想要在此基础上建造和迪士尼一样的“合家欢”主题公园,难度可想而知。

想要创造出更多现象级IP,是对泡泡玛特设计研发团队的极大考验。优质的IP形象甚至可以在无故事背景支撑的情况下大规模变现。星黛露就是典型的例子。上海迪士尼度假区曾表示,如果把2018年至今销售出的星黛露主题商品叠加起来,其总高度相当于119座珠穆朗玛峰。

即便拥有了上述IP资源,打造一座科技感十足,能够带给游客足够刺激和体验感的主题公园,依然需要巨大的资金投入,且回本周期较长,绝非一般规模的公司能够承担得起的。

以北京环球影城为例,根据山西证券研报,这一总面积超4平方公里的主题公园共计投资超500亿美元,包括一期、二期以及水上乐园和度假酒店。而根据中信建投预计,如此火爆的北京环球影城回本周期都需要约4年之久。

此外,假设泡泡玛特“退而求其次”选择与中腰部主题公园竞争,依然会面临不少棘手的问题。首先就是选址问题。

根据山西证券研报,目前我国主题公园主要分布在北京、长三角、珠三角等经济发达地区,一线城市主题公园市场不仅逐渐趋于饱和状态,还要面对诸如迪士尼、环球影城等国际巨头的竞争,因此国内运营商纷纷加码二三线城市,未来主题公园布局将呈现下沉趋势。

也就是说,未来中腰部主题公园的核心市场将聚焦于下沉城市,泡泡玛特虽然在加大下沉布局,但当前的核心客群仍以一、二线城市的年轻人为主,尚未在下沉市场形成较大规模的粉丝群体,而这将直接决定未来泡泡玛特主题公园的客流量基础。

总结来看,泡泡玛特想要将主题公园作为未来的业绩增长点理论上是可行的,但过程注定艰辛。在追梦途中,资金和时间缺一不可。随着竞争环境的加剧以及新业务导向下资本开支的增多,如何稳定投资者的信心、讲好二次增长曲线的故事可能是泡泡玛特急需解决的问题。或许有朝一日,泡泡玛特的盲盒里,真的可以抽出主题公园的门票。

参考资料:

山西证券《主题公园溢出效应显著,北京环球影城开园在即》

猎云网《主题乐园 泡泡玛特的新游戏》

开菠萝财经《旧IP已老、新IP还小,泡泡玛特不“香”了?》

镜像娱乐《进军主题乐园的泡泡玛特,没有“故事”可讲?》