有商业的地方,就有交易,而有交易的场景,就离不开签名。

十几年前,在美国旧金山,有一家提供网上按揭交易的公司,但创始人Tom Gonser逐渐发现,实现这项服务并不容易。

这是因为,按揭交易涉及到太多材料和合同的签署,要求签字方至少需要配备打印机、传真机、扫描仪等机器,最终才能通过E-mail这种方式传输。

也是因此,Tom Gonser产生了成立一家电子签名公司的想法,用户能够直接在电子文件上直接签名并发送。

经过一年调研,DocuSign应运而生,十几年后,这家公司成了全球电子签市场的龙头企业,电子签名这门生意的服务对象,也从用户延伸至B端企业。

若干年后,电子签的风吹向国内,不仅诞生了多家电子签公司,包括腾讯、字节跳动等互联网巨头,或是投资或是直接入场,成为赛道重量级玩家。

这是一门什么样的生意,为什么大众对这个赛道还是如此陌生,这条赛道潜力如何,本文试图厘清这些问题。

01 一门效率生意

当前,电子签名主要的落地场景,包括企业对内、对外的身份认证、合同签署、合同管理、存证出证等。

这本质上是一门“效率”生意。

20世纪末,全球范围内多国/组织陆续发布“电子签名”相关法案,标志着以“电子签名”为技术及法律为基础的电子合同时代到来。

2003年成立的美国公司DocuSign是全球电子签名市场的*龙头,其2018年在纳斯达克上市,目前占据着全球电子签名市场70%的份额;

国内电子签市场从1998年开始萌芽,至今已经形成较为完善的产业链:上游包括实名认证服务商、时间戳服务机构、CA机构等,中游包括第三方电子签名平台,下游包括各类终端用户(政府机构、互联网平台、金融机构等)以及消费者个人用户。

从发展阶段来看,我国电子签名市场在2012年以后进入加速发展期,本质上是随着云计算的大规模铺开而加速的,商业模式也加速成型。

在这之前,电子签名市场主要玩家为传统电子签章平台以及各地CA(电子认证)机构,他们处于产业链上游,业务更聚焦政务市场。

2012年以后,一系列互联网电子签名公司出现,开始切入企业市场,最开始在互联网金融领域全面渗透,后拓展至更多的应用场景。

处于产业链中游的第三方电子签名服务商,成了更加重要的角色,他们大多提供按年订阅的SaaS服务,采取多云部署,且成本较低。

具体来看,电签公司的营收模式主要分为两大部分:包括电子签名认证和签署在内的基础服务、围绕电子签名的一系列增值服务。

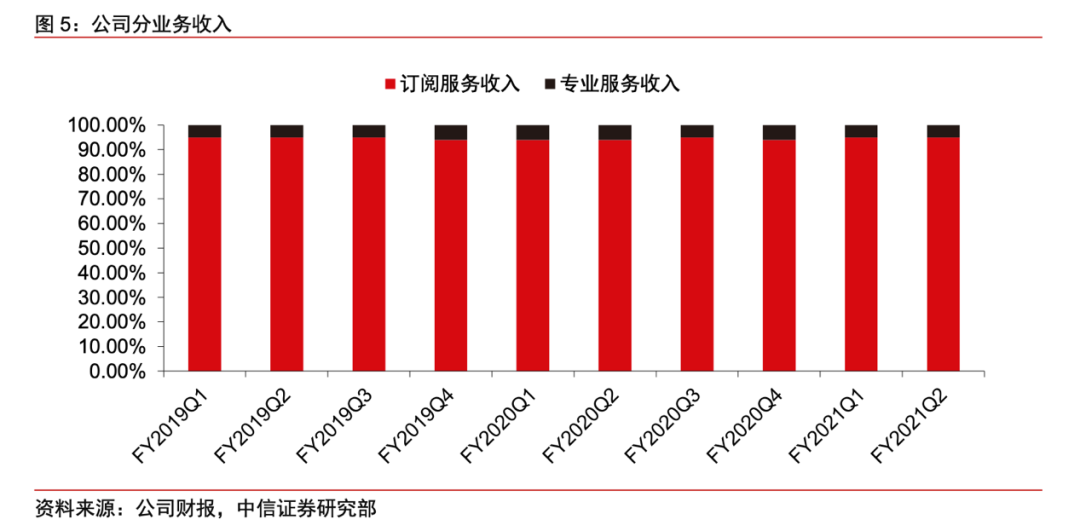

DocuSign当前业务主要包括两个部分:电子签名核心主业,以及电子签名延伸出的Agreement Cloud电子合同管理业务,其2020年财报显示,基于SaaS电子签名业务的订阅服务,贡献了94.3%的营收,专业服务以及其他占据另外5.7%的营收。

放眼全球电子签名市场,SaaS订阅服务都占据着*的营收占比,亿欧智库数据显示,2019年我国第三方电子签名平台上上签的收入全部来源于SaaS订阅服务。

也就是说,当前电子签名市场,主要营收来源集中于为企业客户提供基础服务,增值部分营收比重较小。

很大一部分原因在于,在全球范围内,第三方电子签名市场仍处于早期阶段。

当前国内电签市场已经呈现出头部效应,e签宝、上上签、法大大三家公司,合计占据国内行业70%的市场份额,竞争已经进入到白热化阶段。

针对业界融资过多这一现象,上上签与法大大甚至掀起了一场“骂战”。

去年5月,上上签创始人兼CEO万敏公开发声:“按正常估算,4、5亿的资金储备足以让一家业务健康发展的2B创业企业,哪怕是习惯花钱大手大脚,也至少可以悠然活四五年以上。不应该是一副‘地主家也没有余粮’,迫不及待等米下锅的样子。”

他同时还透露了电子签约行业内存在的线上充值部分刷单等造假方式,并疑似对友商法大大的相关数据提出质疑。

面对上述“指控”,法大大内部工作人员在朋友圈转发相关内容并评论道,“疫情期间,多少个法大大小伙伴天天深夜2、3点还在为客户紧急上线远程签约服务,确保了整体收入的逆势增长,仅线上小微客户充值收入就是该CEO公布的其公司业绩的20倍!”

巨头的入场,也让这条赛道变得更加扑朔迷离。

02 巨头暗战电子签

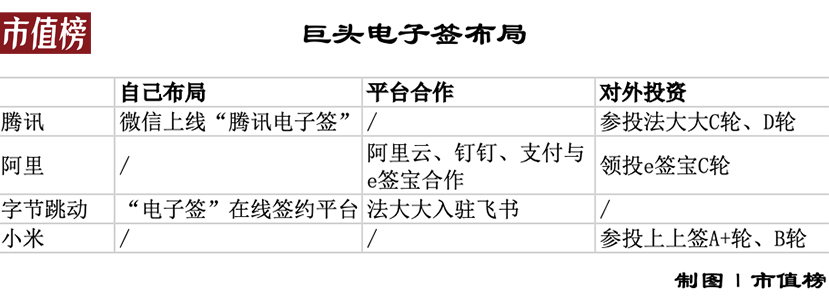

今年7月28日,微信在“腾讯电子签”小程序上线小借条功能,为用户提供开具借条这一服务。稍早一些,“腾讯电子签”已经上线“小收据”、“小合同——个人租房合同”服务。

同时,腾讯电子签还推出SaaS版和api版的电子合同服务,与腾讯会议联合推出“云签约”解决方案,帮助企业提升签约和交易效率。

虽然腾讯电子签推出了面向C端用户的服务,但实际电子签更多是一门To B生意,腾讯做C端,可以理解为是捎带手在做。

不止腾讯,包括小米、阿里巴巴、字节跳动等巨头公司,或对外投资、或亲自下场,参与到电子签名的角逐之中。

2016年至2018年,小米旗下顺为资本先后参与上上签A+轮及B轮融资;

2019年,蚂蚁金服领投e签宝C轮近1亿美元融资,在这之前,2018年的云栖大会上,蚂蚁金服与e签宝联合发布“蚂蚁区块合约”,称以区块链为底层核心技术,创造新的信任机制,阿里旗下的阿里云、钉钉、支付宝随后都与e签宝产生了合作关系;

2020年2月6日,法大大入驻字节跳动旗下企业办公软件飞书,为飞书企业用户免费提供电子合同和法律保障服务。在这两个月后,字节上线“电子签“在线签合同平台。

2019年,腾讯参投法大大3.98亿元C轮融资,再到今年3月,腾讯再次参投法大大9亿人民币的D轮融资。紧接着,7月初腾讯在微信开放“腾讯电子签”小程序。

巨头为何纷纷看中这条赛道?

从大环境来看,To B正在成为互联网行业主流的发展发向。当前,我国正加速从消费互联网向产业互联网转型,具体表现为由消费领域迈进生产领域、由虚拟经济转为实体经济。To B成为巨大蓝海市场。

2015年左右,To B市场潜力快速释放,IT桔子数据显示,仅在15年一季度,就有461家To B企业成立,全年则达到1272家。

电子签名正是一门典型的B端生意,且在巨头赋能B端企业线上能力的链条中,是一条绕不开的契约通道。

从产业互联的角度来看,To B企业得生态者得天下,单一产业环节的数字化,帮助企业提升生产效率,而产业环节间数字化打通,能够催生新的价值。

产业互联的核心价值,在于用数据打通多个产业环节,通过数字化技术优化产业链从生产到消费终端的每个环节。

而通过电子签名,企业能够与金融、房地产、人力资源、电商等垂直行业代表企业建立战略合作关系,容易产生网络效应,带动同行业其他企业及产业上下游企业使用电子合同,获客成本降低且效果显著。

03 想象空间有多大?

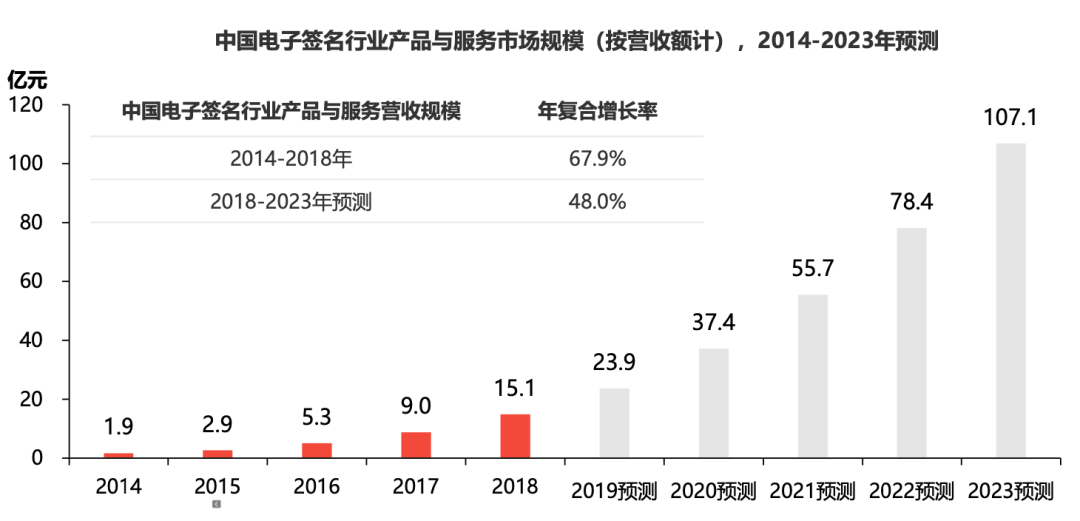

中国电子认证联盟协会提供的数据显示,预计至2023年,中国电子签名行业产品与服务营收规模将突破100亿元,并不算大。

不过电子签名市场仍处于发展初期,潜在可开拓场景众多。亿欧智库分析师孙盼此前曾表示,“单看电子签名赛道并不宽,但如果延伸到法律服务、合同管理等其他服务,赛道会扩宽很多。”

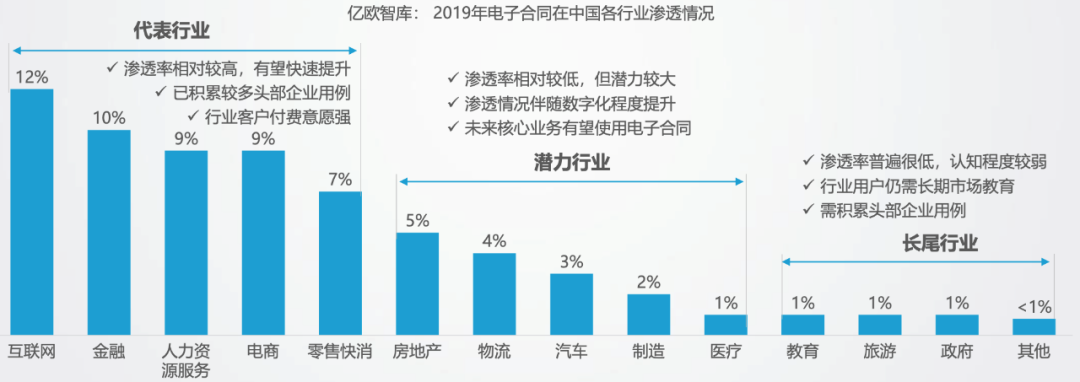

同时,当前电子签名整体渗透率较低,也给了赛道不小的想象空间。

我国电子合同在互联网行业渗透率最高,2019年为12%,其次为金融、人力资源服务、电商、零售快消行业,物流和房地产行业的渗透率预计将逐步提升,但在垂直行业的整体渗透率仍然偏低。

事实上,几乎所有企业或个人的经济往来都会涉及合同签署及管理,且贯穿各行业企业管理及运营的所有环节。因此,除法律规定必须使用纸质合同的合同类型外,理论上其他场景的纸质合同都存在被电子合同取代的可能,而这些场景,无疑都是电子签名的潜在空间。

某大型投资机构投资总监刘磊(化名)告诉市值榜,他看好电子签名在中国的前景和电子签名SaaS公司的前景,一个原因在于,目前国内所有电子签名SaaS公司的年收入加起来只有美国DocuSign的零头。

据DocuSign2020年财报,其营收为9.74亿美元,同比增长38.94%,过去五年其营收复合增速为57.35%。

另一方面,DocuSign占据着全球电子签名70%的市场份额,来自美国的营收占比高达82.39%。但在国内市场,并未有一家企业展现出像DocuSign在美国那样一家独大的统治力。

“这个赛道要跑出来,业务资质、政府资源、技术实力、生态建设、运营管理、持续融资能力等都很重要,目前国内几家头部企业,从团队能力和资源禀赋上并没有哪家展现出明显优势,护城河还未建立,不排除有新的实力竞争者出现。”刘磊告诉市值榜。

谁会成为下一个DocuSign?抱着这样的想法,过去1年的时间,刘磊把国内电子签名SaaS的头部企业都研究了一遍,但最终,他并未下定决心投资任何一家。

令他犹豫的主要集中在三个方面:行业基础设施尚不完善、未来格局未知、以及市场环境变化。

他表示,由于美国市场估值高企,目前这些国内头部企业一级市场融资时的市销率估值已经和Docusign无差了,但是规模、增长、市场地位、技术实力、SaaS关键指标等,离Docusign都还有相当差距。

同时现在入场还面临着未来怎么退出的问题。“这个赛道的企业大概率未来数年内还会持续亏损,”他补充,电子签公司本来适合上市的地方是美股,但最近的中概股监管风波之后,去美股可能也不合适了。

市值榜此前在《赴美上市生变,谁的压力*?》中做过分析,赴美上市融资渠道受阻后,挡在门外的公司为了活下去,摆在眼前只有两条路:扩张或者收缩。

选择扩张,是互联网及新经济公司保障或者迅速占有市场地位的既有打法,但前提是现金流充沛,否则会出现现金流枯竭。

若短期内不能上市,为了维持运营,就必须继续融资,但是,这些公司估值目前普遍过高,如果再融资,按照什么样的估值,会是新进入资本和老资本博弈的重点。

如果公司选择收缩,是在困难时期最安全的对策,但面临的可能会市场地位下降,增长放缓,进而影响再次上市的估值水平。

总体来看,电子签这门生意,理论上充满想象力,但现实来看却面临着诸多不确定性。

参考文献:

[1]《不一样的电子签名》,*财经周刊;

[2]《中国第三方电子签名行业概览》,头豹研究院;

[3]《电子签名SaaS:被忽视的云计算*赛道》,天风证券;

[4]《产业互联网的中国路径》,汤道生,朱恒源;

[5]《To B革命:企业级服务商业场景落地实操》,乔杨;

21306起

融资事件

4439.57亿元

融资总金额

11686家

企业

3222家

涉及机构

513起

上市事件

6.47万亿元

A股总市值