火热的社区团购,在刚刚过去的这个夏天,仿佛被浇了盆冷水,渐渐冷却下来。

9月7日,有媒体报道称,滴滴旗下的社区团购平台橙心优选正在进行大规模裁员,正为打包出售部门作准备。

橙心优选的收缩已不是什么秘密,据多家媒体报道,7月以来,橙心优选陆续在湖北、湖南多省大幅削减BD、运营、物流岗位人员,总部迁至北京、杭州,同时宣布全员降薪。

撤退的并不只是橙心优选。自5月以来,京东旗下京喜拼拼接连撤出福建、甘肃、山西等7省;十荟团关闭多城业务,宣布与阿里MMC进行区域整合。而首批社区团购平台同程生活已于7月初宣告破产。

社区团购赛道发生了什么?为什么一个接一个地落入冰窟?

玩家仍在,巨头已凉

对于橙心优选此次大面积收缩,财经旗下《晚点》曾援引内部人士观点认为,多数省份的市场已经被美团优选和多多买菜占据,橙心优选已不具备优势。

从去年到今年,社区团购平台经历了一场开城之战,如今棋过中盘,包括十荟团、橙心优选在内的多家拥有巨头基因的平台,已经纷纷败下阵来。

“7月份才开了一个6000平米的生鲜仓,8月22号才投入使用,28号就关停了。”赣州一位十荟团员工对公司的突然撤离感到诧异。

事实上,十荟团内部员工的待遇已经在走下坡路。沈阳地区有员工表示,因工资和报销额度降低而被逼走。有的员工离职时,公司定高了指标,导致他最终没能拿到绩效提成。

此外,江西区域一位员工反映,从今年4月份开始,他们的工资发放“没一个月准时过”,曾出现过拖欠半个月工资导致员工罢工的情况。而3月份,这家公司才获得一笔高达7.5亿美元的融资,员工不禁疑问:“钱都到哪里去了?”

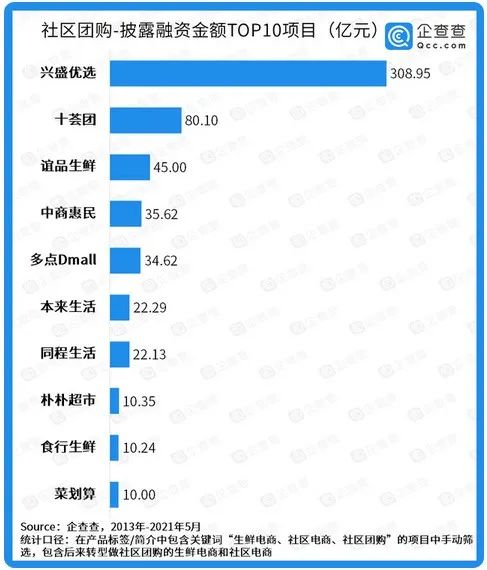

企查查公布的《2021上半年社区团购投融资数据报告》显示,截至2021年5月,社区团购平台中融资最多的是兴盛优选,达到308.5亿元。排在其后的分别是十荟团、谊品生鲜、中商惠民、多点mall等,融资额度分别在30亿元-80亿元不等。

手握高额的融资,各个社区团购平台的跑马圈地也由此展开。

2020年11月3日,在滴滴的动员会上,滴滴CEO程维首次公开谈及橙心优选。程维称:“滴滴对橙心优选的投入不设上限,全力拿下市场*名。”试图像当初的网约车项目一样,靠烧钱来获得市场份额。

据当时的补贴策略,橙心优选的新人下1元的单,团长就能够拿到10元的奖励。这也使得补贴生意被玩成了“薅羊毛”。

而在滴滴内部,据《财经》报道,当时橙心优选位于成都的办公室,因人员扩张太快而工位不够用,导致新来的人只能坐在走廊办公。

去年7月以来,十荟团放弃了可盈利性的增长,将目光聚焦到开拓疆土上,根据申银万国证券报告数据显示,十荟团的开城数为220+,地级市覆盖率达到了66%。相对应的是,美团优选、多多买菜、橙心优选则覆盖了全国90%以上地级市,基本完成了全国布局,并且已经渗透到了更下一级的县区。其中,美团优选在这方面尤为*,覆盖了2000+县区,覆盖率达70%。二三线及以下的大部分下沉市场,已经被美团优选和多多买菜占领。

在本区域的业务深耕方面,十荟团也不及兴盛优选、盒马集市在各自区域的稳固。兴盛优选在湖南地区明显占优,盒马集市专攻一线城市,且两者在拓城中并不激进,省下了一笔资金用于提升原本的业务效率。

有十荟团的员工透露,在其所工作的区域,十荟团的日均单量是三万单,与同地区其他社区团购日均十万单的单量相差甚远。并且,部分员工表示十荟团内部存在为达到业绩而刷单的行为,采购联合供应商、资金方刷,甚至有专门的刷手。“每天三万单量,有1.5万是通过刷单刷的。”

社区团购,为何如此难做?

社区团购是一门烧钱的生意。

美团财报显示,上半年,美团优选等新业务经营亏损达到172.83亿元,而在2020年财报时,美团创始人王兴承认,美团新业务营业亏损为60亿,其中一半来自美团优选。

另一边,拼多多的Q2财报虽然并未显示太多关于多多买菜的信息,但在Q1财报中,拼多多净亏损18.1亿元,而单多多买菜的亏损就近20亿元,超过了净亏损。

正是因为社区团购烧钱实在太厉害,滴滴也不得不在招股书中披露,公司已于今年3月将橙心优选从其经营业绩中剥离。否则,带着橙心优选这样一个大累赘上市,滴滴的处境只怕是更够呛。

为什么会烧钱?

原因是,各类新零售业态中,社区团购的下沉难度,要远远高于传统电商。

长期以来,中国幅员辽阔,各地的商超业态不一,除了沃尔玛、家乐福等全球品牌之外,各地纷纷拥有本地的商超品牌,所售卖的商品也各有特色,这其中不仅仅有地区品牌的作用,还凝聚着各地居民的生活习惯、消费习惯、购买习惯等多重因素。

传统电商网站的出现,虽然实现了全国的销售网,但是各大电商全国一盘棋,卖的是统一、标准的产品,消费者不喜欢的,不买就是了。但一旦沉到社区,进入线下,标准就变得模糊起来。无论是生鲜还是日用品,每一个区域都有不同的特点。

与电商相比,社区团购商业模式要更复杂,可复制性也更低。

团购平台能做的,只能是努力投入去适应,建立起不同区域的独*应模式、销售模式、物流模式、仓储模式,这远比建几个标准化的前置仓、几条标准的物流网络要难得多。

说句通俗点的话,在传统电商尝过了入口即化的红烧肉之后,到了社区团购,各大互联网企业得拿出啃大棒骨的劲头,一点一点地把剩余的肉剔干净,稍有不慎,肉没啃到,反而会硌了牙。

而且,近期的几起反垄断处罚案例还给各平台提了个醒,这只大棒骨,还不是只能一家抱着随便啃的,不让别人啃,那叫垄断。

这其中,供应链的基础建设是重中之重。目前,社区团购货品主要的供应流通模式为“供应商——中心仓——网格仓——团长”。

在供应商方面,美团优选凭借多年扎根本地生活的经验,积累了一批大量优质本地供应商,商品质量较高;多多买菜贯彻低价的理念,通过竞价采用价格*的供货商。目前,社区团购的消费人群集中在二三线以下城市,尤其是四线城市人群,普遍对价格较为敏感。多多买菜的价格优势,更有利于渗透下沉市场。

而在剩下的流通环节里面,各家都在探索自己的发展门道。十荟团从履约成本下手,降低履约价格。据申万宏源证券报告,从城市配送到乡镇,十荟团一单的配送成本基本上不到一块钱。盒马集市对供应链做了减法,订单能够实现直接从中心仓配送到自提点,次日早上十点就可自提,履约时效大幅*于竞争者的次日下午4点。京喜拼拼则在发展团店一体运营模式,自开自提点,并且改善了生鲜储存能力。

而所有社区团购赛道上的选手都面临着同一个问题:冷链的建设。夏季受气温影响,商品容易损坏,冷冻产品的购买量也相应降低。据申通万国证券报告,夏季社区团购速食冻品SKU占比不足10%,仍有很大拓展空间。

但建设冷链不是一件易事,网格仓的冷棚建设初期投入高昂,从中心仓到网格仓再到团长处,每一环都要保证温度控制在既定标准下,运输成本也相应提高。

这对于主营出行的滴滴,主营传统电商和线下商超的阿里来说,都是“隔行如隔山”的存在。即使是以供应链著称的京东,也没能完全摸透其中的奥妙。

战火仍将继续

如此烧钱的生意,各大互联网企业为什么还要做?

最诱人之处,莫过于社区团购的经营模式了。与传统电商或线下商超先备货不同,社区团购可以像外卖一样,从消费者手里先收钱,相对应的,中间渠道的回账快,占款时间也短。回款越快,也就有了更多能够让利给消费者的空间。这也使得社区团购商品比商超价格低20%~50%。

同时,社区团购是按需供应,投入成本更低,也更精准,只要能摸准消费者的脉,赚钱还是有希望的。

之所以亏损这几十亿,实际上是为了在未来线上零售的万亿市场上占有一席之地。根据天风证券估算,预计2025年总社区零售市场规模达到15.7万亿,线上化率达到45.5%,这其中,社区团购的市场规模有望上升到4.57万亿。

这也使得亏掉90多亿之后,王兴依然不想松口:“美团优选依然是我们季度最重点的投资领域。”

但现在的问题是,当本地生活的模式还没摸透,竞争对手和监管又在时刻紧盯不放的时候。社区团购的各个链条之间,已经起了些许波澜。

目前的社区团购,拍手称快的是用户和平台,叫苦连天的是中间的供应商。

供应商首先面临的问题,是入库不及时便会遭到较高罚款。

一位十荟团员工告诉《凤凰WEEKLY财经》记者,以他所负责的品类来说,下午3点*批货品入库,晚上10点截团,11点再入第二批货,如果11点前,供货商没有交完货必须要罚款,*次迟到罚2000,第二次5000,如果是缺货,则是8000起步。在供货商的供货时间较为紧张的情况下,该员工反映:“每天都有供应商被罚款”。

而在供应商看来,这样的罚款对比起供货的收入“太高了”。社区团购货品的进货价要低于超市等零售业态,这就导致供应商实际的利润较少,只能靠单量赚钱,而社区团购接连撤城又使得供应商的单量在逐渐减少,结款的时间也从3天内结完变得不确定。

社区团购平台动荡不安的情况下,供应商还得承担收不回本金的风险。此前同程生活破产,便有近6000名供应商上门讨债。高额罚款和低利润双重压力下,留给供应商的喘息空间并不多。一位给社区团购供应半年货品的供应商直言:“基本没赚到钱。”

这也体现出社区团购难做的现实。问题的解决,仍然依赖于各大电商平台“选品”的眼光和管理的能力。

在商品丰富度方面,社区团购远不如传统零售。根据天风证券报告显示,社区团购SKU(库存量单位,每类商品中一个单独的款式算作一个库存量单位)目前量级在1000左右,传统线下超市已经过万。

而国信证券研究报告显示,中心仓可以分拣的SKU存在着上限,同样商品数量下更多的SKU会降低效率,提高分拣人员成本。因此,未来社区团购既要拓展商品种类,突破目前生鲜引流,标品盈利的低利润模式,提高标品在销售中的占比以达到更高的盈利,又要寻找出与社区团购模式契合度较高的品类和款式,避免因盲目扩大货品种类而导致成本提高而得不偿失。

在履约成本方面,国信证券认为,中心仓和网格仓的件均成本还有改善空间。完善供应链,提高分拣效率,将成为降低履约成本的关键因素。