王兴支起了一张新赌桌:以社区电商、闪购、买菜等业务为核心的美团新业务。从2020年第四季度至今年第二季度,在9个月的时间里,美团在新业务上的累计亏损额已经超过232亿元。

8月30日,美团公布2021年第二季度及半年报,新业务依然是蚕食美团利润的“吞金兽”:从3月到6月,新业务亏损高达92亿元。

但王兴,义无反顾。

“我们的社区电商业务——美团优选依然是我们本季度最重要的投资领域。”在8月30日美团公布的2021年第二季度及半年报中,美团官方如是说。(在2020年“社区团购”成为舆论焦点后不久,2021年1月,美团优选正式向全体员工发出通知:美团优选的业务定义为社区电商,自2021年起不允许使用社区团购等说法。)

熟悉美团高层的人士向虎嗅透露,美团优选是如今美团内部的“一把手项目”。

该人士表示,由于美团业务布局庞杂,王兴无暇顾及所有业务的具体进展,但对于美团优选王兴态度迥异:他不仅亲自过问项目进展,甚至会每天去看数据变化。

自2020年7月美团优选正式上线后,这里已经成为了美团的“战争前线”。据两位可靠的信源透露,美团不仅抽调了集团内少壮派精英,而且以高额薪水延揽地方BD人才(商务拓展)。“这样的气势和力度,和当年进军外卖之初的情况相似——志在必得。”

更有坊间消息表示,社区电商对王兴而言,已经超过了“一场生意”的概念。一位不愿具名的相关人士透露,王兴把能否做成社区电商,视为影响自己“商业史地位的关键战场”。

不过眼下,王兴正在遇到新挑战:财报显示,二季度美团骑手成本支出高达155亿元,同比增长53%。摆在他面前的,甚至还有更多的不确定性,就在8月30日美团发布财报后不久,市场监管总局网站发布了一条消息:将对美团收购摩拜未依法申报开展调查工作。

232亿元,王兴到底在赌什么?

美团的秘密藏在了用户增长里。

2021年*季度,美团交易用户达到5.7亿,净增5870万人——单季度增量甚至超过了2020全年。值得注意的是,将近50%的增量直接源自美团优选。而在二季度,财报显示美团交易用户数已经达到6.3亿,环比增长近6000万人。

如果把视野拉长,不难看出一个有趣的现象:在2020年7月,美团发力社区电商业务后,新业务亏损达到232亿元,但净增用户数已经接近1.6亿人。做一个简单的计算不难得出,在这一过程中,美团的“获客成本”约145元/人。

值得注意的是,美团优选等新业务根植于美团主APP,这意味着新用户被引流到平台后,还可以转化为其他板块的增量用户。已有分析机构指出,从2020年四季度至今,美团优选带来的新用户,已对美团外卖业务带来明显增量。这样算来,在流量价格高企的2021年,约145元/人的“获客成本”就*性价比了。

但用户增加还只是表象。据美团相关人士此前透露,美团新业务的三个核心业务线分别对应了不同的市场,而美团优选(社区电商)主要发力的方向是三四线城市乃至更下沉市场。

在一季度财报和其后的财报会议上,美团曾公布过一组惊人数据:截至2020年底,美团优选已经进入全国300个地级及以上城市、超过1500个县镇地区。而在二季度,美团没有直接公布具体数据,却给出了两个值得玩味的信息:“已将数十万村民发展为团长”、“扩大了对低线城市(下沉市场)的渗透”。

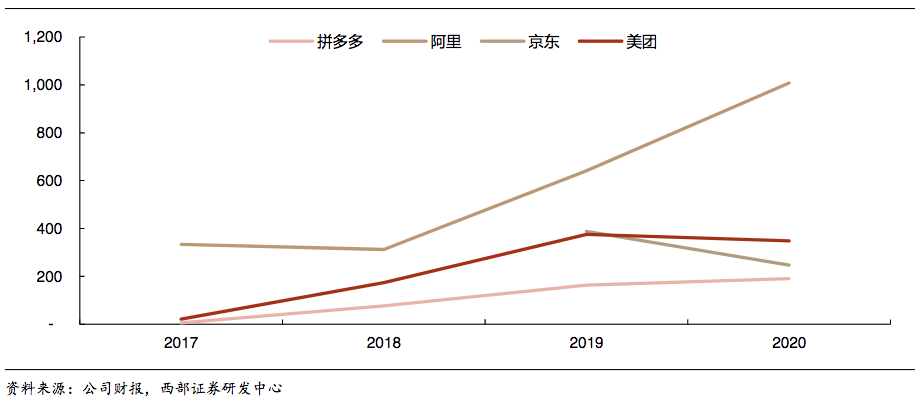

值得注意的是,下沉市场的社区电商,已经成为多家大厂的必答题。目前京东、拼多多、阿里、美团都在此发力。

下沉市场成为大厂眼中香饽饽的原因有二,首先是大厂本身在寻找增量空间,其次是社区电商模式与下沉市场的更高契合度。

横向对比2021年以来阿里、京东等大厂财报,不难发现各家都把下沉市场用户增量、下沉市场布局视作重点。在阿里财报中,定位于下沉市场的淘特被列作2021年四大高投入业务之一;在京东最新财报中,“活跃用户70%订单被送达下沉市场”,被视为重要亮点。

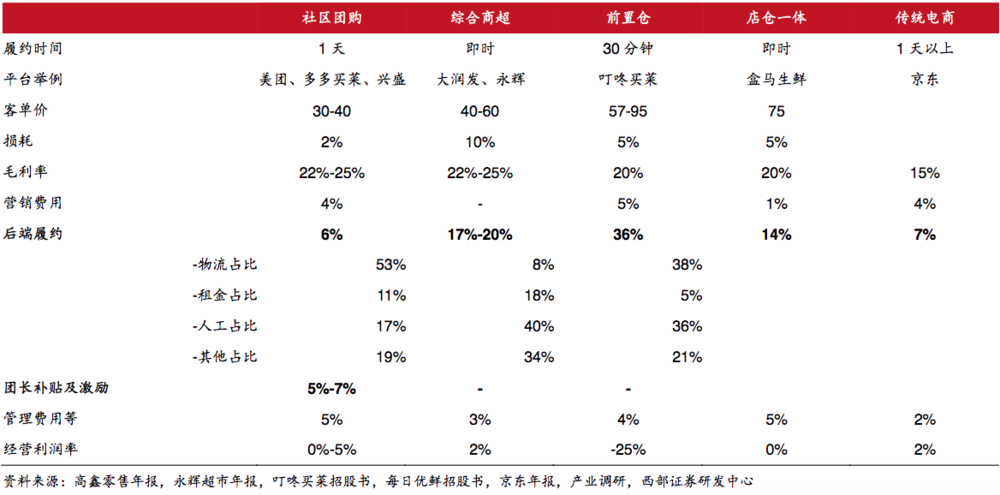

社区电商是打开下沉市场大门的关键钥匙。

两个因素交织成底层逻辑:下沉市场基于熟人社交的关系网络,导致夫妻老婆店、街道小店、村口小店等线下终端区域影响力明显;此外,受限于消费力,下沉市场对于物流速度的敏锐度低于价格敏感度,这意味着“用物流时间换价格空间”的打法在下沉市场更为可行。

从美团优选在下沉市场的打法不难看出上述逻辑。自从2020年7月发力社区电商后,美团优选的人才库就进入了急速扩张阶段。在三个月时间里,美团优选的团队成员从100余人,扩张到了超3000人。在最早的阶段内,美团为了迅速在下沉城市扩张,会选择与当地的“地推”公司合作,但随着美团优选业务扩展,一部分成绩优秀的第三方外包“地推”人员,迅速被吸入到美团系统之内。

这些BD往往是某个小城市深耕多年、路子“广”且“野”的干将。他们不仅熟悉城市内每个区域关键小店的所在,还能迅速和这些店主形成对接。为了在一些城市迅速完成扩张,美团甚至给部分BD开设了“谈判高额佣金的权限”。

于是这些人(BD)和美团拿出的钱,交织成了一首下沉狂想曲:来自美团财报会议的信息显示,截至2020年12月,美团优选日均业务单量已经达到2000万件/天,而在峰值期间甚至接近3000万件/天。此时距离美团上线社区电商业务不足170天。

和社区团购老三团的数据对比,可以直观感受到“砸钱”的效果:截至2020年底,兴盛优选的日订单量峰值约为1200万件/天,十荟团的日订单量峰值约为1500万件/天。而为了实现这些成绩,老三团用的时间远超过170天。

但对美团而言,这种砸钱状态到底能持续多久?毕竟围绕社区电商的烧钱力度,已经创下美团新纪录。

2019年*季度之后,美团单季度亏损额平均保持在15亿元左右。当时让美团烧钱的主要业务是以单车(包括收购摩拜后的整合期投入)、美团打车、美团买菜、快驴业务线、充电为主的五大业务。

一个细节是,彼时虽然处于投入周期,但美团非常巧妙地控制了亏损节奏——这也是为何在连续15个月的时间里,美团都能保持季度亏损额15亿元的状态。

变数发生在2020年第三季度。在这一年7月的早些时候,王兴在美团内部分享了一句话“长期有耐心”,在一段时间内,这句话成为了美团内部人士的高频词。几乎与此同时,美团正式发力社区团购业务。而正是自此开始,美团控制亏损节奏的“魔力”逐渐失效:集团季度亏损额开始频繁超越20亿元大关,2021年*季度,美团经营亏损达到48亿元,二季度美团亏损收窄,但依然超过了32亿元。

接近美团高层的人士对虎嗅透露,和另一电商巨头对“社区团购”业务曾有迟疑不同,在美团内部,以王兴为代表的核心团队对这一业务信心十足。在2021年的几次公开表态中,王兴和其他美团高管都表达了对持续投入社区电商的坚决。

一个值得玩味的“故实”,来自王兴的饭否。

今年5月,宁德时代创始人曾毓群超越李嘉诚成为中国香港首富。而一个与王兴有关的“故实”迅速成为舆论焦点,据王兴饭否内容透露,曾毓群的办公室曾挂着“赌性更坚强”的字,当被问到为何悬挂此话时,这位年过50的福建籍企业家说“光拼是不够的,那是体力活;赌,才是脑力活。”

社区大战背后:豪赌10亿级用户量

王兴也是福建人,他也喜欢“赌”。

近在咫尺的,是王兴对理想汽车和摩拜单车的豪赌。对前者,王兴在不到两年时间内,投资11.5亿美元(含个人及美团),对后者,美团以37亿美元价格收购(含10亿美元债务)。

熟悉美团和王兴的人透露,一个关键诱惑构成了王兴决定豪赌社区电商的*层逻辑:对于当时(指尚未上线美团优选前)年度交易总用户量仅为4.77亿的美团而言,距离拼多多(6.83亿)和阿里(超8亿)差距明显。

通过美团过往财报不难发现,2019年之后,美团的用户增速已经进入了温和增长阶段,季度增速平均徘徊在9%左右。如果保持这样的速度,美团想在用户量上追上拼多多和阿里极为困难——因为后二者也在温和增长。

对王兴和美团而言,他们需要的是一个爆炸式增长的机会,或者说一个全新的流量入口。如果我们纵向观察美团,不难发现美团是一家基于“高性价比流量”做“规模效应经济”的平台。当美团寻找新流量入口时,流量价格和是否具备规模性至关重要。

以共享单车为例。之所以共享单车只能成为美团的消费场景而非新流量入口的原因是,这是一个性价比并不高的流量入口——在完成收购摩拜后,美团的用户增速并未迎来爆发式增长,相反每年美团投入到单车业务的成本巨大:仅2020年第四季度,单车折旧成本就高达17亿元。

值得注意的是,拼多多和阿里其实也在思考和美团类似的事情,他们都希望尽快找到更具性价比的流量,并迅速规模化。于是我们看到,基于下沉市场的“社区团购”,成为了这三大平台的共选题目。2020年8月,拼多多上线多多买菜;而早在2019年,阿里已经投资十荟团,并于2020年亲自下场社区团购。

发力下沉市场及社区团购,给大厂带来了明显的用户增量。以美团和拼多多为例,在发力“社区团购”6个月后,美团用户量突破5.6亿,而拼多多用户量接近8亿。一位不愿具名的电商行业分析师表示,目前来看阿里之后,拼多多和美团是最有可能进入“10亿级用户量平台”俱乐部的成员——这意味着“流量型电商”三巨头格局的诞生。

吸引王兴的不仅仅是10亿俱乐部的“感召”。据认识王兴近10年的分析人士透露,王兴一直渴望在“实物电商”领域有所作为。在美团内部,社区电商、闪购和买菜,都被视为实物电商的一部分。在早些年,王兴曾在内部开会时对“错失货架电商机会”痛心疾首,而三大新业务线所构筑的“实物电商”被王兴视为美团转型的关键。“王兴憧憬的未来美团,可能是一个拥有10亿级用户量,包含了实物电商和服务电商全品类的巨型平台。”

在2021年一季度财报电话会上,美团高层曾公开表示“未来几年,美团优选有望触达3~4亿新增用户”。从这个角度来看,10亿级俱乐部的野心,昭然若揭。但这终究不是一场轻松的战争,比如其他平台的涌入,正在让关键资源变得更为稀缺。

在下沉市场,以夫妻老婆店为主的终端资源,已经被阿里乃至京东视为关键,甚至苏宁和国美也在布局这些渠道。

一位不愿具名的BD透露,下沉市场的店主资源是很难建立“牢固忠诚度”的。“他们毁约如儿戏,甚至一些平台会打探出你给他们的佣金,然后加倍诱惑。”

不同平台开始采用不同策略,以拼多多为例,从2021年开始拼多多不再强调“团长”,与此同时拼多多开始把精力向上游产地转移。在部分关键产地,拼多多甚至采用“包产”“保底报销”等方式锁定“产能”——这被部分业内人士,视为拼多多降低上游“产能”毁约风险的关键举措。

而美团则反其道行之,2021年开始,美团进一步加大团长的福利。一个值得注意的细节是,美团在制定团长“激励制度”时,并没有把拉新视为关键指标,相反美团非常看重“复购率”,比如美团的团长需要通过优惠券或交流等方式,激励用户增加消费频次(不仅美团优选,团长也会鼓励新用户尝试外卖、单车等业务)。这种制度激励的产物之一,就是单用户年均消费次数的持续上升:在2020年第四季度财报中,该数据为30.5次,而在二季度已经上升为32.8次。

值得注意的是,在部分社区团购从业者眼中,美团和拼多多正在向两种方向进化:拼多多把更多的资源投入到货源B端,他们试图抢下更多的关键货源;而美团则把更多经历投入到包括店主、团长等“大C”的C端,他们试图抢下更多的核心用户。而双方基于各自的“基本盘”逐渐扩张版图的同时,也在发力共同的关键命脉——以供应链、仓储物流、信息化、BD人才等为核心的社区团购关键节点。

这些竞争焦点被视为美团和其他大厂在“社区团购”领域的三场关键战:用户留存、下沉市场人才梯队、更丰富的SKU体系及市场快反能力。

眼下,对于美团内部野心勃勃的一批年轻精英而言,他们站上了“功名十字路”,其中不乏年过30的*批90后美团人以及少量Z世代诞生的新新美团人。

而留给他们和王兴的考验还有很多,比如在扩张下沉市场社区电商时,这批年轻的精锐,能否像十年前那批老人一般,在百“团”争鸣的战场中,搏出身位?

而这也是整个中国商业世界都在冷静观看的一场大戏:一家巨型公司,是否真的可以在找到第二增长曲线后,散发出昔日狼性,全力以赴?

这或许,才是王兴面前,更大的一张赌桌。