一份营收净利双双上涨的“期中考”成绩单,也难掩海底捞的失意。

8月24日晚,海底捞发布2021年中期业绩公告,上半年实现营收200.9亿元、净利润9452.9万元,同比增长均超100%。但刨去去年同期疫情的影响,拿2019年同期9.1亿元的净利来比,海底捞的净利润两年里暴跌了近九成。

早在两个月前,市场就对海底捞的失利给出了反应。今年2月,海底捞的股价一度高达85.75港元,最高市值4544.75亿港元。但到了6月,其股价出现断崖式下跌,市值蒸发超2500亿港元。此次年中报发布当日,海底捞报收28.8港元,总市值仅有1572.2港元。

海底捞的困境可以总结为,失控的门店扩张、下降的翻台率、涨不上去的价格。起点是其去年下半年以来加速门店扩张,导致成本大幅增加,但翻台率却延续过去三年连续下滑的趋势,降至每天3次,客单价也低于去年同期。

事实上,抛开张勇这次“错误预判趋势”导致的扩张失控不谈,海底捞也正在经历步入中年的“阵痛期”。

曾经引以为傲的服务品质,因“过度”而被消费者吐槽为“打扰”;没有创新和特色的菜品,被主打产品和口味的竞争对手碾压;食品安全问题频发,不断挑战消费红线。放眼行业,大量新玩家正在资本的运作下,讲着更诱人的故事、蚕食海底捞的市场。

内忧外患之下,海底捞开始“不务正业”:做奶茶、开面馆、卖火锅底料……但打出的这些副牌至今效果平平。

对海底捞来说,即便荆棘密布,还是得走连锁化经营的大路。正如张勇在6月的交流会上所说,“当我整合好这1000多家店之后,我还会继续扩张。”

净利两年暴跌九成,

都是扩张的“锅”?

海底捞2021年中报显示,今年上半年,其营收200.9亿元,同比增长105.9%;实现净利润9452.9万元,同比增长109.9%。不过,考虑到去年上半年疫情导致大部分门店长时间暂停营业,这个同比增长率的参考价值并不大。

要知道,门店基本正常营业的2019年同期,海底捞营收116.9亿元,实现净利润9.1亿元,是今年上半年的近10倍。也就是说,两年时间里,海底捞的净利润暴跌89.6%。

这并非没有预兆。

今年6月,“海底捞市值蒸发超2400亿港元”的话题一度登上微博热搜。7月底发布2021年中期业绩预告后,海底捞股价出现断崖式下跌,市值缩水3000亿港元。“海底捞大溃败”“海底捞跌入海底”的声音甚嚣尘上。

失控的门店扩张,是造成海底捞业绩下滑的“罪魁祸首”。

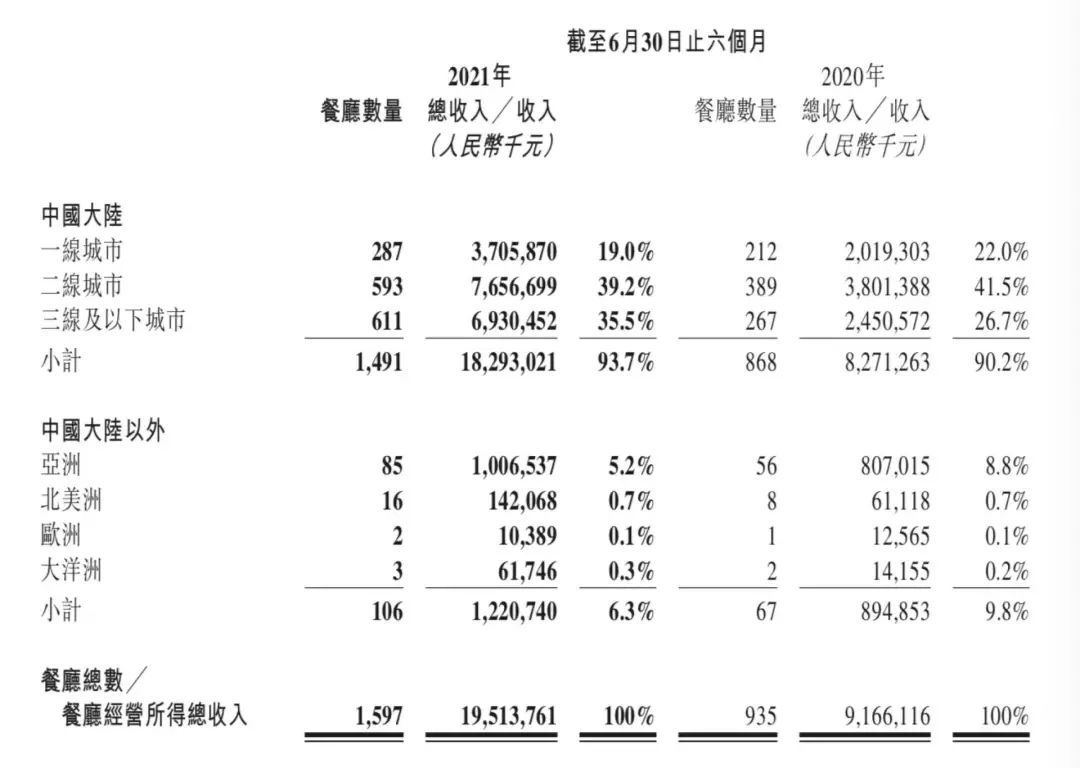

海底捞在财报中表示,去年下半年及今年上半年新开门店数量较多,成本增加,而且新开门店投资周期更长,此外,疫情影响仍在持续,影响了业绩。目前,海底捞拥有门店1597家,其中299家是今年上半年新开的,去年下半年则新开店363家,比去年上半年的两倍还多。

海底捞门店数量变化

来源 / 海底捞业绩公告

门店快速扩张,导致成本大幅度增加,与此同时,新店的业绩也不甚理想。

根据财报,今年上半年,海底捞原料成本同比增长95.5%、员工成本同比增长75.8%、物业租金成本同比增长125.2%、水电开支也同比增长92.5%。

一般来说,连锁餐饮企业的单日营收=餐厅数量x平均翻台率x台数x客单价。而今年上半年,海底捞的平均翻台率为3次,客单价为107.3元;三线及以下城市的门店翻台率仅有2.9,客单价为99元。新开门店翻台率则更低,仅有2.3。

海底捞客单价和翻台率情况

来源 / 海底捞业绩公告

行业人士分析认为,短期内大量开店,势必会使布局更加密集,翻台率下降;而现有门店为了维持顾客消费体验和满意度,也不可能进一步提高翻台率;此外,三线及以下地区消费水平比较低,再加上疫情防控常态化的影响,必然导致翻台率的整体下滑。从布局来看,一年时间里,海底捞在三线及以下城市门店新增344家,成为其门店数量最多的地区。

翻台率上不去,海底捞决定赌一把,靠涨价来增收。去年4月,有网友发帖称,半份血旺从16元涨到23元,半份土豆片13元,自助调料10元一位,米饭7元一碗。据媒体报道,海底捞此次菜品价格调整幅度控制在6%,各城市实行差异化定价。但这很快引发消费者不满,随后,海底捞道歉并表示恢复原价。

“现在的消费者看的是菜品质量、健康饮食结构或者性价比,如果海底捞都无法满足却还要提高价格,消费者肯定不买单。” 零售电商行业专家、百联咨询创始人庄帅认为,海底捞之所以涨价难,与其过于强调服务、菜品缺乏特色和创新不无关系。

一边是大量开店导致成本增加,一边是提不上不去的翻台率和价格,海底捞陷入了扩张的沼泽。

中信证券研究报告显示,其新开店的盈亏平衡期和回报期均较以往更长,新店打平时间由2019年的4个月延长到2020年的7个月左右。在今年6月的交流会上,海底捞管理层也确认,新店回本周期比2019年要长。

在这次交流会上,海底捞董事长张勇也承认,自己“对趋势的判断错了”。他坦言自己去年6月判断疫情会在9月结束,于是进一步作出扩店计划,“现在看确实是盲目自信”。“当我意识到问题的时候,已经是今年1月份,等我做出反应的时候已经是3月份了。”

不好吃、太热情,

年轻人不认海底捞?

张勇在去年年中作出的扩店决定,基本可以用“抄底”的逻辑来解释。

彼时,受疫情影响,整个线下餐饮市场低迷,同行业不少竞争对手关店甚至倒闭,各大购物中心的物业租金更加优惠,选择逆势扩张的海底捞,可以以更低的成本拿下更优越的位置。在张勇的蓝图里,等不久之后疫情退去、市场回暖,海底捞就可以实现业绩反弹。

“但没想到,疫情远未结束,海底捞的翻台率也一直在下降,而扩张的负担又都是重资产增长。”中国食品产业分析师朱丹蓬指出,这势必会导致恶性循环。

事实上,张勇急着在疫情期间“抄底”,或许还因为:海底捞的吸引力正在下降,必须要靠更密集的门店抢占市场。

从2018年到2020年,海底捞的翻台率连续三年走低,分别为5.0、4.8、3.5。国信证券曾测算,3次/天的翻台率是海底捞单店的盈亏平衡线,跌破该数值,即意味着处在微利或亏损状态。

在部分分析人士看来,海底捞翻台率的下滑,与其说是多种偶然因素叠加的结果,不如说是网红营销走到尽头的必然结果。

曾经,海底捞凭借种种体贴入微的服务,频登热搜。一进门,服务员全程引领入座;排队时间太长,先做个免费美甲;一个人吃饭,安排超大号公仔陪伴;不想涮只想吃,有人帮忙下菜;过生日,一群人围着给你唱生日歌;吃完饭,还给你打包一堆小零食。

但对消费者来说,所谓的“懒人福音”“上帝待遇”,更多是一种加分项,而非必需项,当享受服务的新鲜感消失,就很可能“移情别恋”。

“海底捞的核心竞争力是它的服务体系,但随着全行业服务水平普遍提升,海底捞的差异化优势就会弱化,无法支撑起它的高速增长。”与此同时,朱丹蓬表示,新生代消费群体对餐饮的个性化、自主化、社交氛围等都有更高的追求,“贴心服务”一旦越界,就会变成“过度服务”。

网络平台上,对海底捞服务的吐槽不在少数:“社恐就是想安静吃个饭,服务员可以当我不存在吗?”“想让你的朋友社死吗,带他去海底捞过生日吧。” “海底捞的服务与其说是热情不如说是殷勤,好‘协助’你尽快吃完走人。”

在海底捞过生日,大型“社死”现场

来源 / 知乎截图

就连海底捞的竞争对手巴奴火锅也在用它的“痛处”自我营销,一度打出“服务不是巴奴的特色,毛肚和菌汤才是”“服务不过度,样样有讲究”等口号。

可海底捞近两年在菜品创新上似乎难有突破,无法完成从服务至上到产品制胜的转变。开菠萝财经从多位消费者处得到的反馈是,选择海底捞的原因大多是门店近、服务好、可以线上排号、适合多人聚会等,但“好吃”属于垫底项。

一位消费者向开菠萝财经坦言,海底捞是外出吃饭的打底选项,“不知道吃什么,就吃海底捞;没吃上想吃的店,就近选择海底捞;朋友聚会的折中点,大概率只有海底捞。”

而快速扩张导致内部管理失灵、食品安全问题频发,更是让自带热搜体质的海底捞频频遭遇口碑“滑铁卢”。

2017年,有记者卧底海底捞北京劲松店和太阳宫店发现,老鼠在后厨地上乱窜、抹布和餐具同池混洗、员工用火锅漏勺掏下水道……“老鼠门”事件曝光后,正当红的海底捞一度遭遇消费者抵制。

据不完全统计,去年以来,海底捞全国各地门店发生的负面舆情事件多达9起。去年3月,一位四川自贡的消费者在海底捞火锅中吃出鱼钩,市场监管部门介入调查;去年7月,山东济南某海底捞门店的菜品乌鸡卷中出现硬质塑料片,门店提出免单并赔偿500元火锅券的处理方案被拒,后海底捞道歉称系灌装环节产品标签掉落。

“从食品安全到品质、场景、服务体系,海底捞事实上都不再具有*优势了。”朱丹蓬指出,如此,企业的选择要么是继续扩张做大规模,要么谋求新的发展方向。

火锅新势力围剿,

海底捞开始“不务正业”

在火锅这片红海里,内忧不断的海底捞,外患也不少。

今年以来,资本在餐饮消费领域激战正酣,消费群体广泛、标准化程度高、可复制性强的火锅赛道,正被越来越多的VC和CVC机构盯上。

东方证券调研预测,2023年,我国火锅门店的市场规模将突破8000亿元。研究机构普遍认为,火锅品类的行业集中度不足10%,海底捞作为国内火锅龙头企业,市场占有率也仅有4.7%左右。市场规模大、品牌集中度低,传统火锅店的新玩家们试图通过资本运作,成为冲击海底捞的那匹黑马。

据36氪报道,去年3月曾获得番茄资本近亿人民币*投资的巴奴火锅,将完成新一轮超5亿元融资。区别于海底捞,诞生于河南的巴奴似乎讲着一个更诱人的故事:做客单价高达160元的高端火锅、卖最新鲜的新西兰毛肚。

巴奴这条路上也不是没有对手,重庆火锅品牌“周师兄”, 凭借重庆飞物质文化遗产火锅称号和主打单品大刀腰片,在全国开出21家直营门店,并于今年8月完成A轮亿元融资。

此外,从传统川渝火锅里细分出来的卤味火锅、串串香火锅,走养生路线的猪肚鸡火锅、椰子鸡火锅,具有地方特色的潮汕牛肉火锅、云南菌类火锅,也正在冒出各自的头部品牌。

庄帅认为,未来餐饮品类会越来越细分和垂直,具有地方特色或主打特色产品的火锅类型,会更受消费者青睐,一旦这些品牌拿到资本后开启全国化扩张,势必会对海底捞形成威胁。

值得关注的是,居家消费和懒人经济的崛起,让主打火锅食材的连锁品牌,成为围剿海底捞的新势力。头部品牌锅圈食汇两年完成6轮融资,截至目前,在全国开出7000多家门店;懒熊火锅一年内融资4轮,全国门店超1000家。

内忧叠加外患,海底捞不得不开拓副业。

近两年来,海底捞开展了外卖业务,设立线上旗舰店卖自热火锅和火锅底料,甚至还在一些门店开设小酒馆和奶茶店。

早在2019年,海底捞就开始盘算孵化餐饮子品牌,当年,海底捞收购了U鼎冒菜、做麻辣烫的天津许小树、做云南菜的上海渊古、做简餐馅饼的北京甲乙饼。去年,海底捞又连续开出十八汆、捞派有面儿、佰麸私房面、新秦派面馆、饭饭林和秦小贤等主打性价比的平价面馆。

久谦中台调研显示,海底捞的这些副牌以快餐品类为主,原因是快餐品牌为轻资产,可复制性强,管理和人力成本较低,且可以避开与和府捞面等高端品牌的竞争。“这些品牌通过自动化与半成品等方式降低成本,靠低价吸引消费者,达到规模效应后,有望实现盈利。”

海底捞各项业务营收情况

来源 / 海底捞业绩公告

但这些副牌价值并不大,基本不太可能影响海底捞的整体业绩。今年上半年业绩报告显示,海底捞其他餐厅营收仅占总营收的0.5%,外卖业务营收占1.7%,调味品及食材销售营收占1.1%。

不过,也有行业人士认为,海底捞的优势在于全产业链布局、连锁化运营和强大的品牌认知,即便遭遇“小弟”们的“围剿”,也仍有应对余力,“老大哥”能否在竞争白热化中站稳脚跟,关键看产品服务的升级和精细化管理能否跟上