疫情带来的销量像是给PC巨头们打了一发兴奋剂。但是随着疫情周期的拉长,供应链紧张的问题又尚未解决,这一波增长隐约危机四伏。

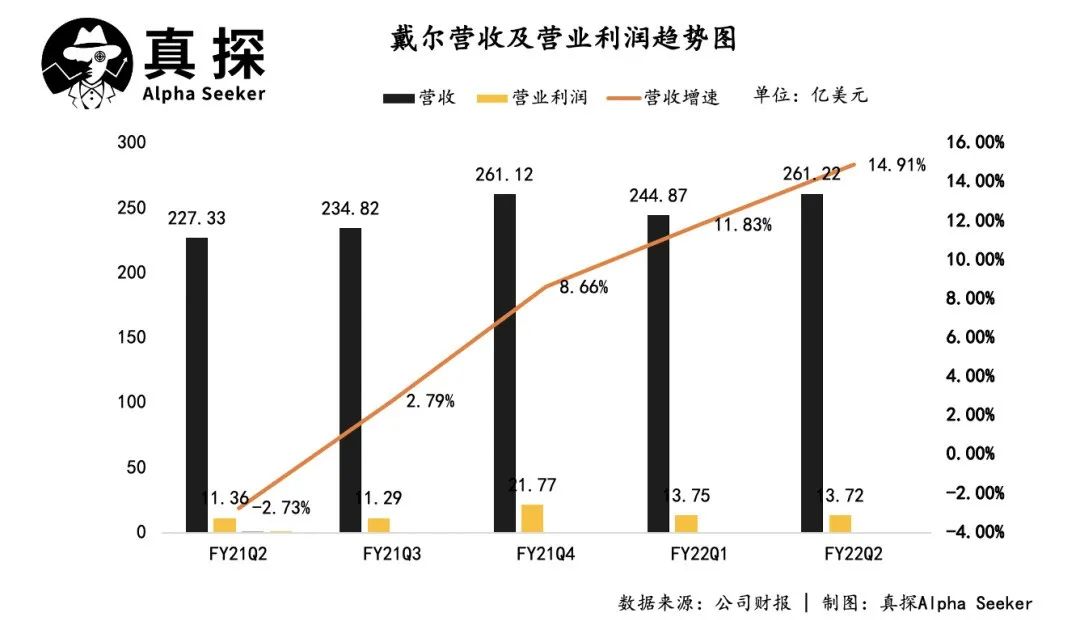

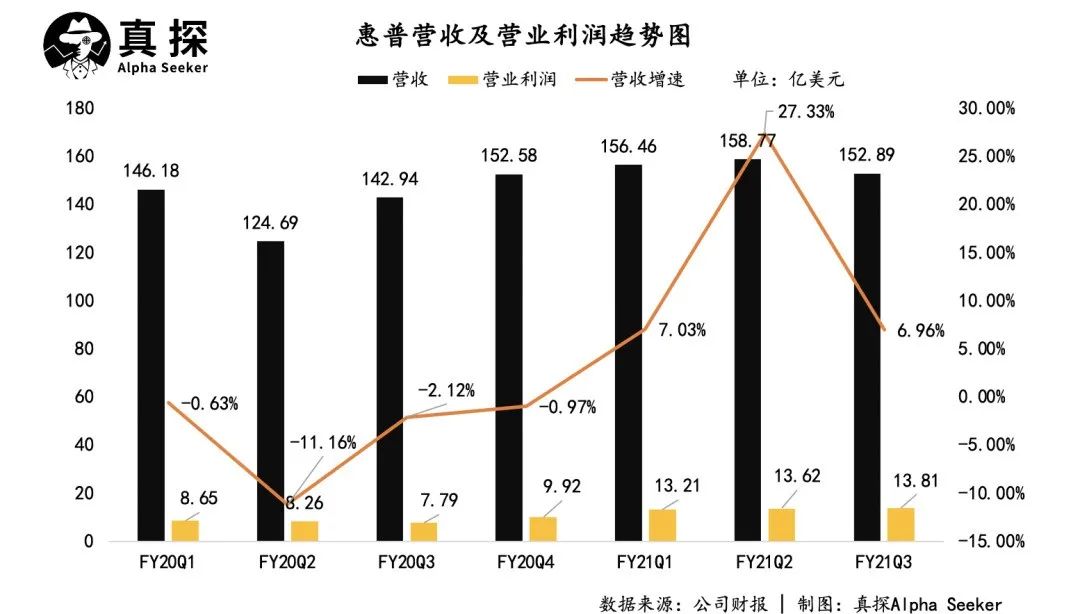

上周四美股盘后,戴尔(2022财年第二季度)和惠普(2021财年第三季度)都公布了截至7月末的季度财报,总营收平稳增长,无惊无喜。

报告期内,戴尔营收和EPS(Earnings Per Share,每股收益)均超华尔街预期,但净利润跌了不少:

总净营收创新高,达261.22亿美元,同比增长15%,超分析师预期的255.5亿美元;

实现营运利润13.72亿美元,同比增长21%;净利润为8.80亿美元,相较去年同期下降20%;调整后税息折旧及摊销前利润(Adjusted EBITDA)为33.31亿美元;

非通用会计准则下的摊薄每股收益(Non-GAAP Diluted Earnings Per Share)同比增长17%,为2.24美元,超过预期的2.04美元近10%。

惠普在财季内营收不及预期,增速放缓:

总营收同比增长7%达152.89亿美元,未达此前华尔街预期的159.2亿美元;

营业利润为13.81亿美元,同比强势上升77%;净利润为11.08亿美元,同比大涨51%;非通用会计准则下(Non-GAAP)净利润增长了 71%,达到 12 亿美元。

非通用会计准则下的摊薄每股收益为1美元,超过华尔街预期的0.84美元。

对两大传统巨头当季的业绩表现,投资者依旧忧虑重重。

财报发布后,戴尔和惠普的股价在盘后交易中双双下跌。纽交所开盘前,戴尔股价下跌 4.9%至98.55美元/股,惠普股价则下跌约 3.5%至27.89美元。截止周五收盘,戴尔股价为96.95美元,惠普为28.92美元。

在财报发布后的电话会中,戴尔和惠普都表示,供应链紧张导致的零部件短缺将会持续,订单积压的情况暂时没有得到缓解。

“我们预计全行业的供应短缺,特别是IC的供应短缺将持续到2022年。”惠普CEO恩里克·洛雷斯(Enrique Lores)在电话会中说。“积压订单每个季度都在增长。这确实是由于消费者端对PC的强烈需求驱动的,我们预计这将继续下去。”

成立于1939年的惠普与成立于1984年的戴尔,IT行业的两大老兵,错过移动互联网的浪潮,失意在过去的十年甚至二十年。疫情期间,居家办公、在线教育、影音娱乐的需求推动了PC等数码电子产品的销售暴增,PC制造商们迎来又一次高光时刻。但是上游供应链问题依旧严峻,在危机和机遇并存的关头,如何凭借战略优化稳固增长?

在这背后,更大的问题是,热潮会结束,但是消费端工作和生活模式的改变对IT业产生了更深远的颠覆,云计算、数字存储的要求在变革。这样的背景下,老牌科技公司能否顺应浪潮的方向,找到新的增长点?

PC热度不减,供需关系失调

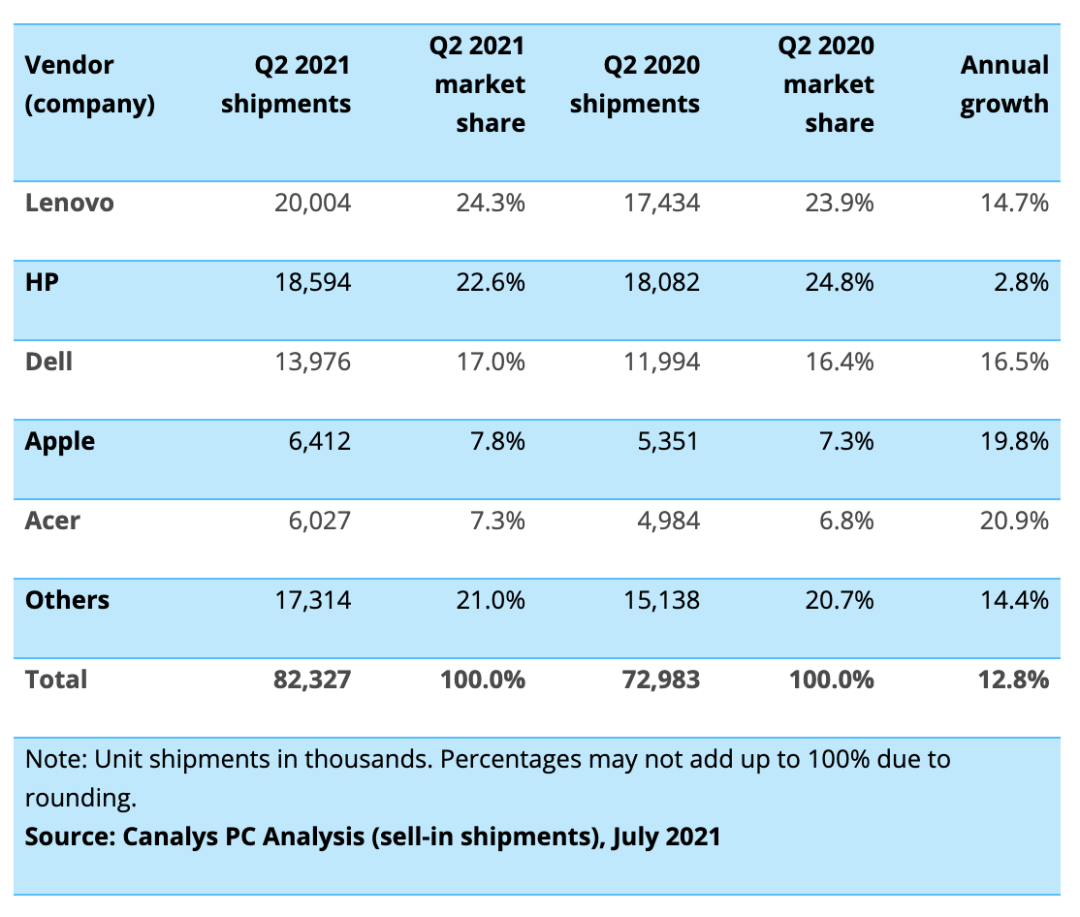

据调研机构Canalys追踪,今年第二季度,全球PC市场出货量增长13%,市场排位格局未有太大变化。

联想市占率为的24.3%,依旧占据*的位置 ,出货量连续第三个季度超过2000万台,年增长率为14.7%。惠普以22.6%的市场份额位居第二,出货1859万台,但增长平缓,只有2.8%, 主要由于欧洲、中东、非洲和日本市场的增速下降。戴尔依旧是市场老三,市占率为17%,出货1398万台,年增长为16.5%。苹果和宏碁也以两位数的增长位列前五,出货量分别达到了641万和602万台。

全球PC市场份额前五分别是:联想、惠普、戴尔、苹果、宏碁

图片来源:Canalys

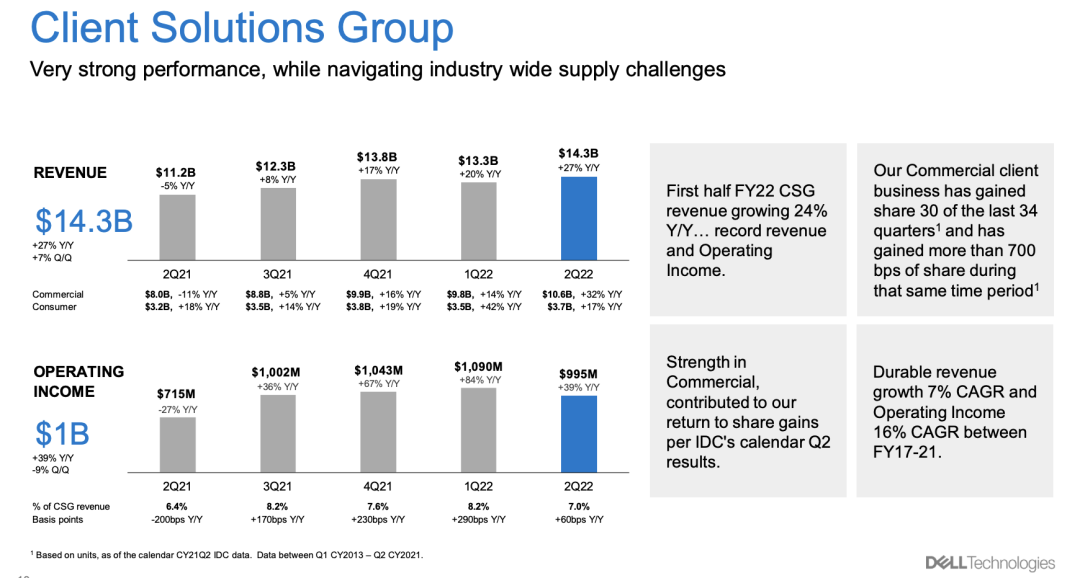

看财报数据,戴尔主要业务线分为两条:客户解决方案(Client Solutions Group)和基础建设解决方案(Infrastructure Solutions Group,ISG),外加旗下云计算软件和硬件虚拟化服务商VMware。其中,CSG包括硬件产品,包括PC、平板、品牌外设以及附带的软件和服务;ISG是戴尔的服务器和网络业务。

按业务区分,本汇报财季内,CSG业务是增长的主力军,较去年同期营收上升27%至142.63亿美元,占总营收的54.6%。与上一财季有明显差异的是,消费者板块销售达到106亿美元,达到32%的年增速,而商用板块销售额为37亿美元,同比增长17%,不及上个财季42%的年增速。

戴尔CSG业务逐季增长情况

图片来源:戴尔公司财报

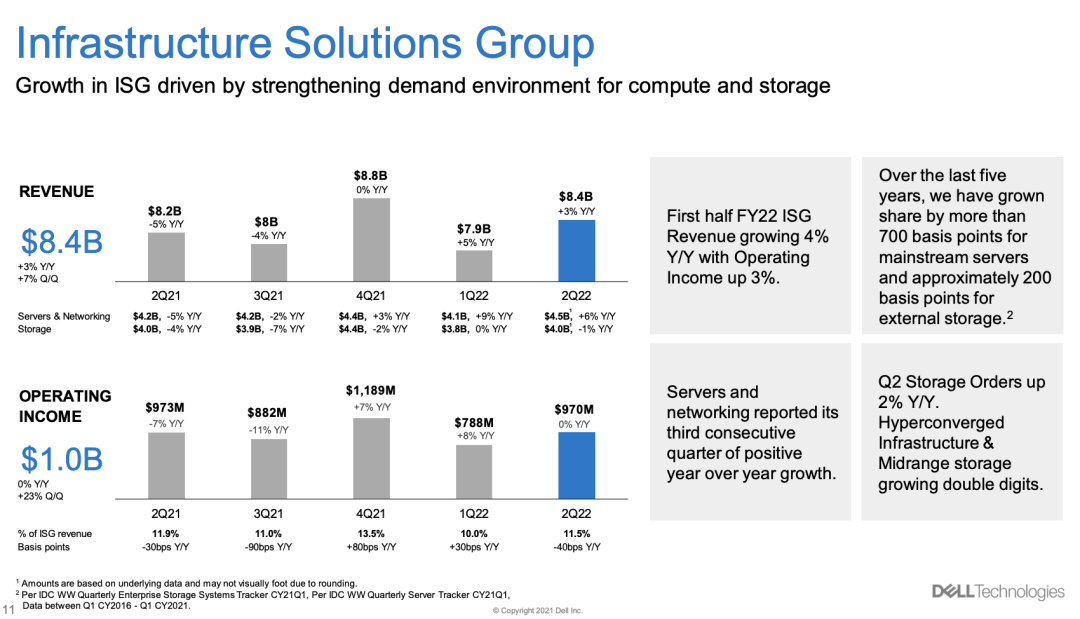

相较之下,戴尔一直对ISG业务寄予厚望,希望借此脱掉“PC制造商”的帽子。从全球市场数据来看,戴尔在服务器市场也确实一直处于*地位。调研机构IDC在6月发布的今年*季度全球服务器市场报告显示,戴尔售出48.9万台服务器,同比增长3.2%,占全球市场出货量的17.5%,位居*。但在财务表现上,ISG业务一直疲软,没有太大起色,本财季营收为84亿美元,年增速只有3%。

戴尔ISG业务增长平缓

图片来源:戴尔公司财报

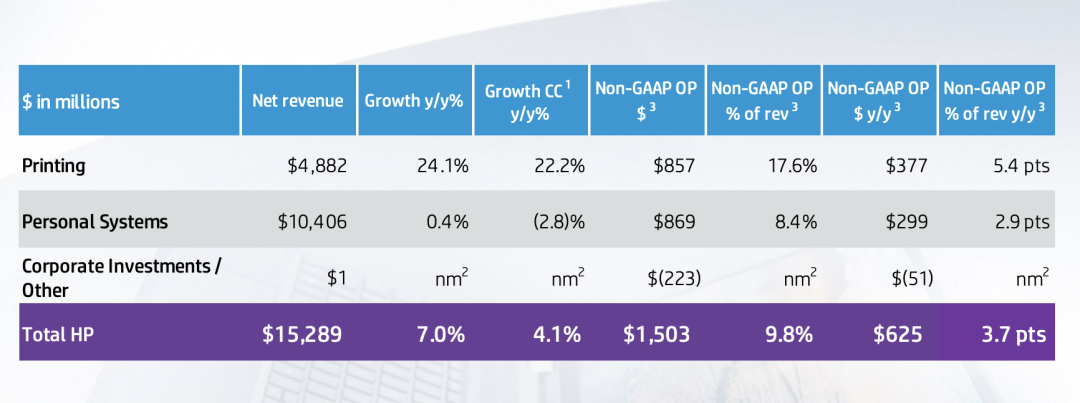

惠普两大业务支柱分别是个人系统(Personal System)和打印机业务(Printing),在汇报财季中,个人系统(包括台式机、笔记本、工作站等)贡献了68%的营收收入,104.06亿美元,年增长为0.4%,实现8.69亿的营业利润,营业利润率为8.4%,提高了2.9个百分点。

对于个人系统业务营收增长的停滞,面对分析师提问,CEO恩里克·洛雷斯在电话会上归因于三点:

惠普的ODM外包模式,让惠普在零部件短缺,商品供不应求的情况下更为脆弱,现在公司正在拉近与零部件供应商之间的距离,希望尽快弥补供需差;

惠普产品线广而复杂,零部件在不同产品之间的调用尚未优化至*状态;

公司内部正在组建一个新的ERP系统进行订单和零部件管理。

作为全球*的打印机服务商,惠普的打印机业务部门依旧撑起近半壁江山。业务营收为49亿美元,同比增长24%,营业利润为8.57亿美元。虽然业绩随着换机潮在增长,但是整个打印机行业近些年面对“无纸化办公”、“绿色环保”的声音,江河日下的局面并未改变。

惠普两大业务线在本财季内业绩表现

图片来源:惠普公司财报

在两家公司主力的PC业务上,戴尔当季体现的增长性高于惠普。应在财报发布后,摩根士丹利对惠普股票评级从增持下调为持有,并下调目标股价。该机构分析师Katy Huberty在报告中表示,她更看好戴尔表现,重申了对戴尔股票跑赢大盘的评级,“随着商用电脑需求的复苏,预计公司份额上升。”

寻找新增长点,但步伐缓慢

不可否认的事实是,无论是戴尔还是惠普,在公众心中总是以“传统型科技企业”形象出现,星光远不及亚马逊、谷歌、 Facebook、特斯拉等与创新创业更近的科技标杆,与智能设备、移动互联网、AI等新型技术也相距甚远。在传统强势领域,如PC、服务器、打印机等,他们更多是在“守业”而非高速增长。

在业务层面,两者各自对复杂的业务线开刀,艰难转型。

戴尔的转型是从一系列*前瞻性的财务操作开始的。2013年,在个人电脑市场疲软,戴尔业务缩水的情况下,以250亿美元私有化。2016年,戴尔以670亿美元完成对数据存储公司EMC的并购,此次交易让戴尔举债500亿美元,但是成功吞下了EMC的企业存储和云计算业务。2018年,戴尔反向收购DVMT追踪股票(为收购EMC而设立,与EMC持有的VMware股份相关联)“借壳”在纽交所重新上市。

现在看来,戴尔市值740.04亿美元,VMware市值620.8亿美元,得益于企业数字化转型的浪潮,这相比8年前戴尔退市时的身价,已经是水涨船高。今年4月,戴尔宣布将剥离81%VMware的股权给股东,来削减自己的债务。这场预计在今年第四季度完成的交易将简化戴尔的资本结构。

这一番折腾,戴尔借助私有化的灵活性完成了对EMC的收购,从一个以直销模式起家的PC厂商向企业级IT与云业务领域转型。重新上市又成为被戴尔视为发展的加速利器。

在自身业务层面,戴尔也在从设备厂商向服务商走。近几年,亚马逊、微软、阿里巴巴等云巨头的扩张抢走了传统IT厂商的蛋糕。跟着云计算时代潮水的方向,今年5月,戴尔发布了新品牌APEX,提供按量使用计费的基础设施服务和云服务。并且发布了针对行业性的边缘计算解决方案的一系列产品。

再看惠普的基本面。PC市场,与联想的拉锯战尚未结束,而且略逊一筹。打印机市场虽然随着混合办公模式以及PC市场的火热略有复苏,但是在“数字化”、“无纸化”的大趋势下,并无高增长性。前几年声势颇大的3D打印机如今看来远未到爆发点。

作为硅谷最老牌的科技公司之一,惠普在近40年的发展中,竞争对手换了一拨又一拨,经历过数次转型,但是在业务结构变化、经营震荡中,并未等到拨云见日的时刻。

2015年,惠普一拆为二,分为负责经营个人电脑和打印机业务的惠普公司(HPInc)和专注于数据存储、软件和企业服务的惠普企业(HPE),即慧与。拆分后的慧与目前在全球服务器市场拥有15.9%的市场,出货量排名第二,逊于戴尔。

两家久经沙场公司如今不在科技行业的风口浪尖,但江湖总有些他们的“新故事” 。这两年暴增的PC需求让戴尔和惠普在自己的传统强势领域焕发了新鲜活力,但是一旦浪潮过去,如果没有在其他高增长领域的排兵布阵,这样的活力恐将难以维系。