说起姚振华,大家都不陌生,声名鹊起于“宝万之争”,从此“野蛮人”“资本玩家”等就成为了其固有标签。

可以说,“资本大鳄”姚振华从不缺故事。

“大老板一旦看好哪个行业,说干就干,不行再调整”“只要他判定某个行业有前景,就会大力布局,并寄望在短时间内冲进行业前列。一旦发现决策失误,就会快速自我否定、转变策略,无论此前投入多少,当断则断。”在公司人眼里,姚振华就是这样般雷厉风行的人物。

虽然姚老板在并购万科一事上失利,但并不能否认其“资本运作高手”称谓。当前他的宝能系持有的上市公司超120家,其中举牌了包括华侨城、韶能股份、中炬高新、明星电力等8家企业。

在姚老板的资本版图中,中炬高新(600872)是其食品领域的重点布局。作为食品工程毕业,“卖菜”出身的他,对该块业务给予了厚望。同时对于中炬高新这个行业“老二”的发展规划,也是一点都“不含糊”。

但中炬高新今年在二级市场的表现却差强人意。同很多白酒、乳制品、休闲食品等大消费类股一样,今年的中炬高新股价可以用惨淡来形容。

从去年9月份最高82.7,一路下跌到近期*的33.58,跌幅将近60%。在去年还头顶“消费升级”“行业龙头加持”等光环,今年股价的表现让投资者损失惨重,叫苦连天。

这其中就包括顶流基金经理张坤,也扛不住了。

在今年一季度末,张坤所管理的3只基金均现身该公司前十大流通股东序列,合计持有中炬高新7400.02万股,占其总市值的9.29%。但据公司披露的最新信息显示,易方达中小盘位列中炬高新第4大股东,持股3400万股。也就是说,张坤二季度对中炬高新进行了大幅度减持。

资本市场表现不佳虽有市场原因,但公司经营所面临的压力才是关键。在行业的“内卷”式竞争日益加重背景下,当前公司已经进入到了不得不变的关键时期。为此,姚老板的巨额定增也应运而生。

01 姚老板的餐饮梦

姚老板的大手笔,并非只是简单的对标行业龙头,而是在竞争日趋激烈的红海中,不断巩固扩大自己的能力圈。

7月25日,在中炬高新披露的定增预案中,拟定增募资不超77.91亿,预计项目总投资121.54亿。这其中70亿元将用于阳西美味鲜生产基地的300万吨调味品扩产项目,剩余约7.91亿元资金用于补充流动资金。

同时据公告显示,本次定增产能落地后,将实现年均营收204.09亿,年均净利51.57亿,相较于2020年营收51.23亿,净利润8.9亿,则整体上了一个大台阶。

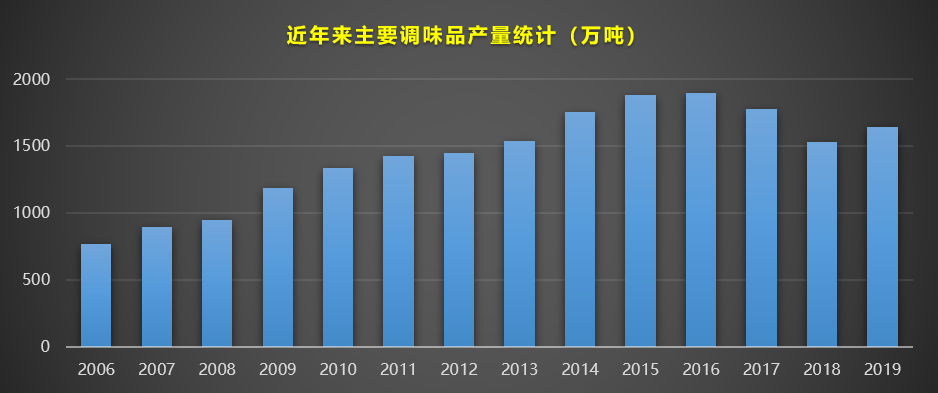

300万吨在调味品行业是个什么概念?下面是近年来包括酱油、食醋、味精、料酒的主要调味品产量统计,2019年总体产能才1646万吨,300万吨相当于增加了上述品类之和的五分之一还多!

从公司整体产能看,本次募投产能落地后,阳西美味鲜公司原有产能总和将达到365万吨,所有工厂产能也将突破470万吨。

对比龙头海天味业,公司2020年现有产能包括酱油,调味酱,耗油产量之和为351万吨,根据公司“三五计划”,到2024年产能会再增加100万吨左右,届时产能之和也将达450万吨。

很明显,中炬高新的定增矛头直指行业龙头海天味业。虽然目前二者无论是产能还是营收规模都不在一个量级,但到定增产能投产后,二者将不分上下,届时中炬高新也会有充分的“筹码”去竞争。

然而,虽然一切看起来都很美好,但对调味品市场乐观的似乎不只有姚老板,行业的其它竞争者也进入产能扩张阶段。

02 产能扩张“竞赛”

调味品作为人们日常生活领域的刚需环节,不仅需求刚性,在产品毛利率上也有着自身的优势。受去年消费升级引领的相关行业龙头“造富”运动的影响,除海天味业、中炬高新外,其它竞争者千禾味业,李锦记,以及众多区域性酱油企业等也加入扩产“分食”行列。

去年11月底,千禾味业发布扩产公告,拟对19年10月发布的扩产项目追加投资6.9亿,将原计划年产36万吨产能扩增至60万吨。

其中包括50万吨酱油和10万吨料酒。项目建设周期也从2年变为5年,最终在2024年完成。项目落地后,公司年产能将达110万吨,较目前产能翻倍增长。

区域酱油企业颐海(漯河)食品在19年7月宣布扩建年产40万吨调味品项目,其中一期25万吨已建成,二期正在建设。浙江江心味业19年宣布扩产30万吨调味品项目,其中包括10万吨酱油,12万吨食醋。

四川天味食品在去年11月公告拟投资4.15亿,预计将在明年7月新增火锅底料产能5万吨和川菜调料10万吨;上海著名老字号,上海宝鼎在今年年初宣布投资2.6亿元扩大调味品生产规模,预计明年8月份建成。

同时食用油龙头金龙鱼在6月的投资者互动平台上表示,将根据市场情况进行酱油品类的扩产。这是公司继2015年在泰州设计产能达13万吨的高端酱油生产项目开工以来,公司再次有意进行扩产计划。

另外,不仅国内企业扩产欲望较大,国外企业也盯上了国内调味品赛道。

去年8月,食品巨头卡夫亨氏宣布,旗下味事达品牌阳西酱油生产基地正式投产。该项目投资约7亿元,主要生产味极鲜系列酱油,预计该基地年产能20万吨。

同时国外咖啡巨头雀巢旗下的太太乐品牌也宣布,经营范围将从鸡精生意扩大到更多调味品品类,并到2023年实现百亿营收目标。

很显然,包括行业龙头在内的各大中型调味品企业都在扩产的路上。据不完全统计,整个调味品行业在2021年初规划产能已超300万吨。

与定增产能大幅增长能否消化的不确定性相比,未来“双百”目标规划更加贴合实际。中炬高新于2019年就提出“五年双百”的发展目标,即到2023年,营收过百亿,年产销量过百万。因此,按当前2020年营收51.23亿来算,3年营收实现翻倍,年复合增速为25%。

但即便是25%的营收增速,对管理者仍旧是考验,即便公司积极扩产解决产能问题。

03 关键棋局

姚老板在资本运作上虽长袖善舞,打法激进,但就中炬高新定增而言,还真不是“拍脑袋”,行业“老二”也进入到了发展的关键时刻,前有狙击,后有追兵,如果不及时寻找业务扩展方向增加利润弹性,那二哥的地位也将不保。

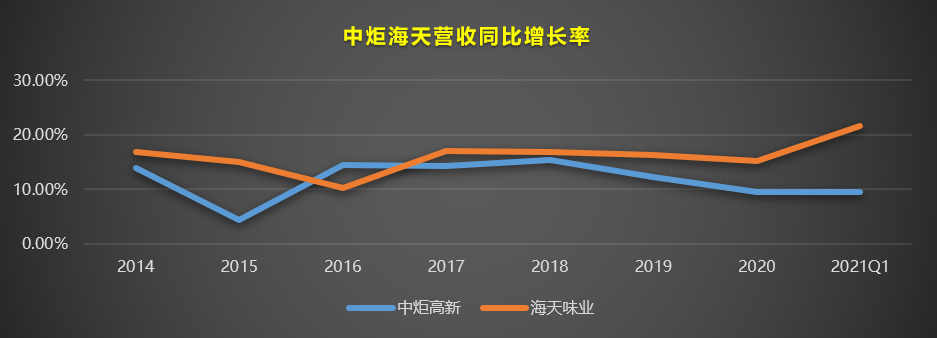

要实现“双百目标”,也并非容易。而公司近年来营收增速长期在15%以下,自2018年以来,增速一直处于下降趋势,去年增速甚至跌破了10%。反观海天味业,营业收入增速一直在15%以上,一季度更是报收21.65%。二者对比一目了然。

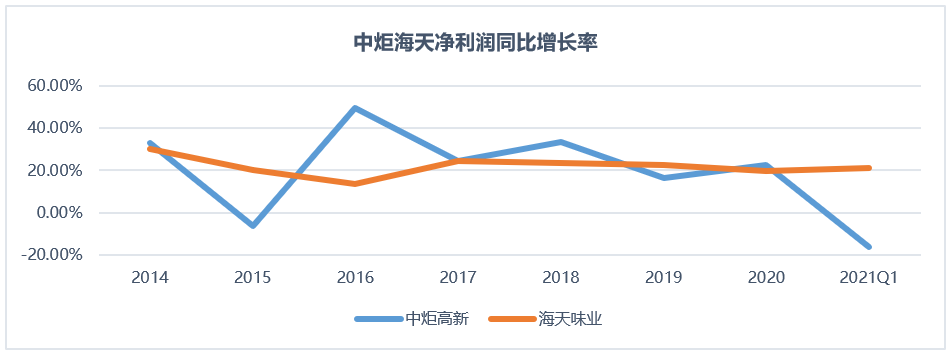

从净利润增速看,今年一季度二者差距直接拉大,海天味业增速同比去年呈现增长态势,而反观中炬高新,增速直接创下近6年新低。财报显示,美味鲜公司实现归母净利润 1.88 亿,同比下降8.97%,主要因为生产原料成本上涨和营销费用的增加。

在经营成本普遍上涨的2021年,通过与行业龙头经营指标的对比,中炬高新在竞争中也开始显露疲态。近5年中炬高新净利润增速都保持在15%以上,甚至一度超过海天味业。但在2018年以后,营收净利增速都开始下降。尤其是面对今年的经营成本压力,公司增长开始面临瓶颈。

所以此次公司推出的定增扩产,是公司面对自2018年来营收净利下降局面,而提出的新挑战。

调味品行业相对于白酒,生产工艺和品牌上的壁垒并不强,但对渠道依赖性更高,所以当前“一超多强,多方混战”的态势十分明显。稍有不慎,就可能面临市场份额被稀释的风险。

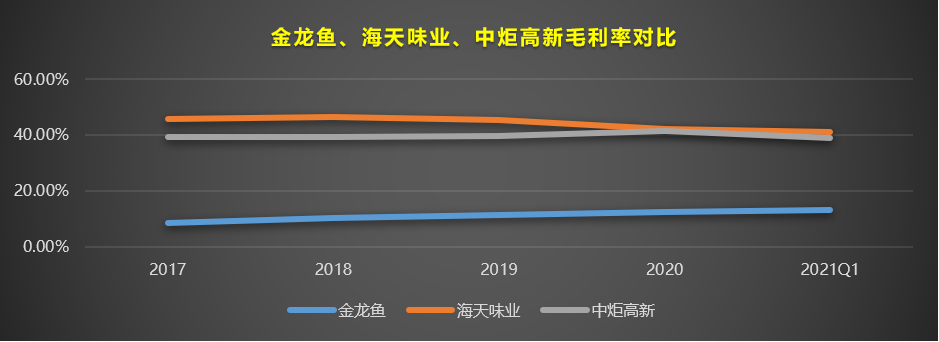

另外,像金龙鱼、鲁花,卡夫亨氏、雀巢等这些业外巨头也开始加大布局力度。像金龙鱼这样的食用油企业,其产品毛利率并不高,核心产品才十几个点,面对调味品龙头平均35%以上的毛利率,这些业外巨头岂能不动心?

对于资本追逐利润这事儿上,也从来没有什么规则可言。可以预见,伴随着未来几大巨头产能相继投产,行业价格战开打预计也将会是一场好戏。

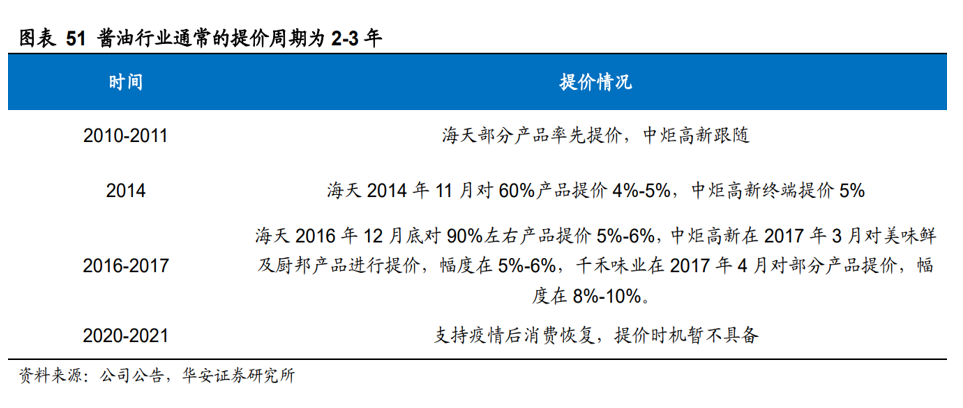

确切的说,当下价格战已经打响了,这一枪是由龙头海天味业发起的。以往调味品提价都有一个提价周期,主要原因在于对冲不断增加的制造成本,特点是平均三年提价一次,均由海天发起,其它企业跟随。

但这一次,三年周期节点已到,今年还伴随着上游原材料的大幅上涨。整个行业生产成本都在提升,但龙头却选择了沉默,坚持不涨价。对于不涨价的理由,官方说法是将加强管理提高经营效率,来消化成本上涨带来的不利。

实际上,这也是龙头的一个竞争策略。就是利用品牌、渠道优势,进一步挤占那些成本管控较弱、品牌不占优势的地方中小企业的市场份额,行业困境中不断巩固提高自身地位。可以说,在不断内卷的调味品行业,海天味业的龙头优势发挥到了*。

从竞争格局看,海天占据天时地利人和,并不着急。真正着急的,是行业二三线以及一些区域性品牌,就比如中炬高新。

04 与时间赛跑

在面临增长瓶颈和日渐增加的成本压力,姚老板还是选择了与时间赛跑。

对于300万吨产能否被市场消化暂且不谈,有一点可以确定的,即便300万吨产能不能被消化,也体现了公司进行进一步扩张,努力寻找新的利润增长点,继续保持较快速增长的信心和决心。

虽然市场份额向龙头集中是普遍的行业未来发展趋势,但从行业发展前景上看,除了龙头日子过得好,“行业老二”日子过得也不会太差。像白酒行业的茅台,五粮液,泸州老窖;鸭脖行业的绝味,周黑鸭,煌上煌;啤酒行业的华润啤酒、重庆啤酒、青岛啤酒等。

所以对于中炬高新来说,还是存在机会的,首先就是在横向业务扩展上。为了实现和海天的差异化竞争,中炬高新*商超零售渠道,在餐饮和食品加工渠道商占比较小。2020年公司零售渠道占比75%,其他餐饮渠道收入占比仅25%,对比海天/李锦记60%/70%的营收占比仍有较大挖掘潜力。

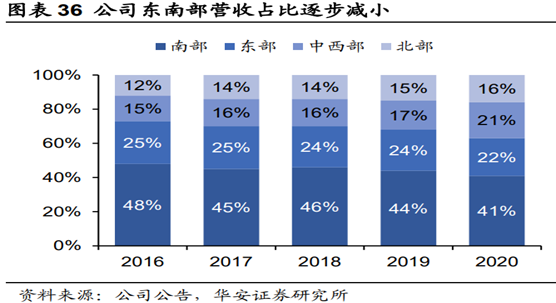

在公司主要布局区域上,公司在东部和南部占比较大,达63%,对北方如内蒙、华北、河南等地区覆盖面仍然较弱,同时中西部地区覆盖面仍有待提高。

同时,截至 2020年末,公司经销商数量已超过 1,400 家,在全国地级市开发率为89%,区县市场累计开发率51%;而海天味业则早已实现地级市的全覆盖,对区县的开发率在18年就已达90%,经销商数量超7000家。所以对比行业龙头,中炬高新未来在区县下沉市场的空间扩展还是可以预期的。

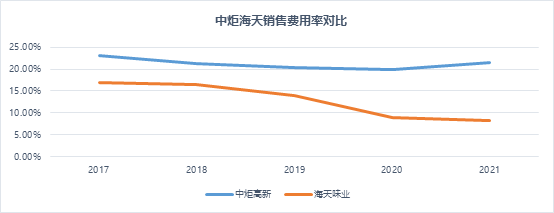

但是,无论开拓餐饮市场还是下沉市场,都面临一个问题,公司销售费用如何做到有效管控?

餐饮和食品加工市场与商超零售市场不同,厂商和厨师主导权更大。如欲打开其销路,必须继续加强自身品牌的推广,必要时还要出台优惠政策,抢占厨师资源;而下沉市场同样如此,面临与区域调味品企业和龙头企业的竞争,销售费用的大幅增长也是不可避免的。

从与龙头的销售费用对比看,当前公司仍存在很大优化空间。且今年一季度又有上涨趋势,由去年19.8%提升至21.61%,而同期海天仅为8.19%.

对于行业老二当前的发展困境,即使姚老板再信心十足,未来若想顺利实现对巨量产能消化,再现往日高增长之路仍不平坦。