Mini LED技术的异军突起,引发了市场上不小的反应。

4月,苹果在全球开发者大会上推出了搭载Mini LED技术的新一代iPad Pro。三个月后,三星和华为也分别推出了自己的Mini LED产品:三星*Mini LED背光电竞屏Odyssey Neo G9、华为搭载Mini LED技术的鸿蒙旗舰电视V75 Super。

苹果、三星、华为作为消费电子的龙头,具有非常强的风向标作用。这三家企业入局Mini LED的消息一出,迅速带动了整个产业对于Mini LED新的认知。

说Mini LED是异军突起并不夸张。本来,从传统的CRT技术开始,显示面板行业经历了被淘汰的等离子技术、目前最主要的LCD技术之后,正在朝着OLED的方向发展。尽管TCL、京东方这样的行业巨头在这条赛道上也有动作,但是Mini LED本来只是作为一种过渡手段而存在。

不过,从今年开始,情况在悄然发生变化:1月的CES展会上,三星、LG和TCL各大厂商公布了自家搭载Mini LED的新机型;接下来几个月里,苹果、三星、华为这样的巨头也直接进入赛道。普遍认为,2021年将成为Mini LED商用元年,这项技术也逐渐被视作可以与OLED直接竞争的可行解决方案。

面对这个半路杀出的程咬金,面板厂商们也将迎来各自的欢喜和忧愁。更加值得注意的是,随着未来Mini LED在显示面板行业的重要性不断增加,中国或将迎来利好消息。与韩厂一直重点投入的OLED不同,Mini LED是对传统LCD技术的升级。而根据IHS发布的统计数据,2018年中国大陆地区就已经超越韩国,成为LCD显示面板*的产能来源地。这也就意味着,中国或将在以LCD技术为基础的Mini LED领域占据主导权。

那么,或许将在未来给中国带来利好的Mini LED究竟是什么,到底具有哪些优势,又为什么会在今年突然被各大厂商看中,然后突然崛起?

技术革新

回答这些问题,还是要先回顾一下面板领域的历史。

在显示器件的历史上,从CRT(阴极显像管)算起,显示器件一共经历了3个技术阶段,分别是CRT(阴极显像管)、PDP(等离子显示器)、LCD(液晶显示器)。大的发展方向是多功能和数字化,并且逐渐呈现出高密度、高分辨率、高亮度、彩色化、节能化、大屏幕化、柔性化、透明化等趋势。

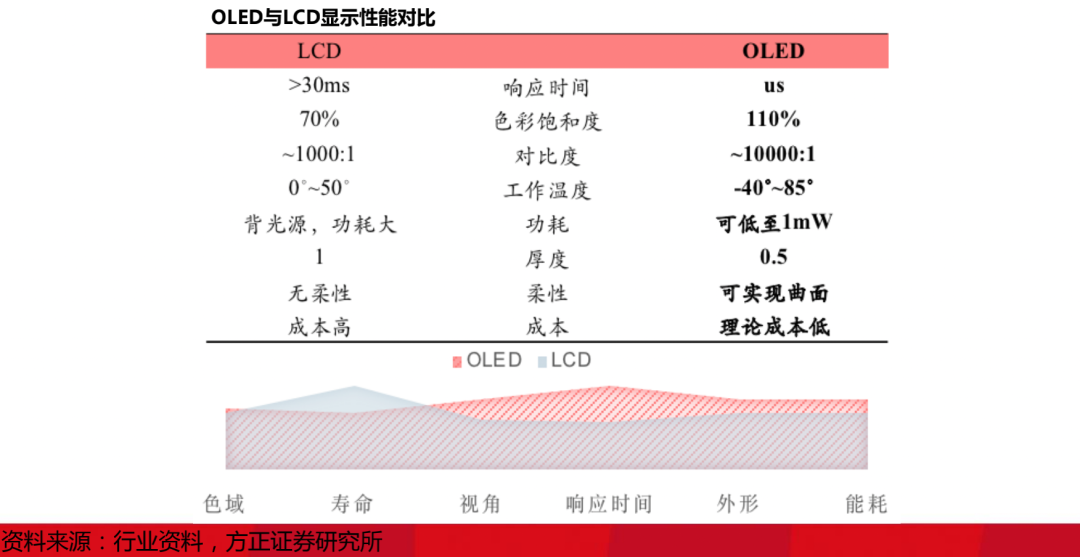

在这样的趋势下,各大厂商下一代产品的重心主要放在发展了20多年的OLED(有机发光二极管)上。与LCD相比,OLED在显示色域及对比、刷新率、PPI、功耗、形态可塑性等方面具备诸多优势,非常适合消费类电子产品显示市场。

不过,OLED的优势虽然明显,也面临着柔性屏整体制造成本较高、寿命短、良品率难以保证(一张100寸的OLED屏要求只能有3个坏点,但是坏点的概率非常不可控)等问题。这也是OLED已经发展了20年,渗透率却上不去的原因。

对比之下,Mini LED恰恰兼顾了LCD和OLED的优点。根据《Mini LED商用显示屏通用技术规范》团体标准,Mini LED的定义为:芯片尺寸介于50~200μm之间的LED器件。通俗来讲,Mini LED就是单个体积变小的LED。单位体积变小了,那么同样面积的显示屏幕上所搭载的器件数量就会大幅提升。

今年4月苹果推出的最新一代iPad Pro就可以很好地说明Mini LED的“威力”。大小仅有12.9寸的iPad显示屏上,搭载了超过10000颗Mini LED,而且这些迷你器件的大小只有上一代产品的1/120。苹果在以极高的显像效果和专业性著称的iPad Pro中使用了Mini LED技术,可见对于其前景的看好。

除了芯片数量更多,密度更大,能够呈现更加鲜艳的画质和更清晰的细节之外,Mini LED还继承了传统LCD在耐用性和成本上的优势。

OLED是有机发光二极管,可以理解成一整张会发光的面板。当有电流通过的时候,有机材料就会自己发光。而传统LCD则是背光板加液晶的组合。背光板发出的光透过液晶,然后才在屏幕上显示出来,相对于直接发光的OLED,这种方式更不容易烧屏,因而寿命更长;至于成本方面,由于传统的LCD技术和生产方面都以十分成熟,在这样的基础上升级而来的Mini LED自然也能在成本方面得到有效的控制。调研机构集邦咨询(Trend force)的数据显示,在高端显示屏领域,Mini LED的成本比OLED低15%左右。

其实自2019年以来,面板行业的龙头公司TCL、索尼、京东方等就都推出了Mini LED产品,如电视显示屏、电脑显示屏、车载显示屏等。但两年前就已经面世的Mini LED,为什么在今年又一次得到了苹果等巨头的青睐呢?

受到疫情的影响,2020年上半年以来液晶面板的价格显著提升,平板、笔记本、显示器等中小尺寸液晶面板的价格涨幅接近200%。奥维云网的数据显示,2021年上半年,中国彩电市场的均价达到3332元,同比增长超过三分之一。

高端电视由于有着较高的溢价,价格波动不大,彩电市场均价的上升基本上都由中端市场来承担了。而随着中端市场产片价格的上升,整个市场的产品价格也随之呈现出集中的态势。与高端产品相比,既然中端贵了起来,“那么对于价格差不了多少的高端产品的需求自然会上升。”MiniLED就是在这样的大背景下,凭借自己比OLED低15%的成本在今年异军突起的。

按照咨询机构奥维睿沃(avc revo)的估计,今年全球大尺寸TV市场,OLED的规模将达到600万台,Mini LED则是400万台。不过后者的增速明显跑赢大市,与OLED分庭抗礼是大势所趋;调研机构集邦咨询(Trend force)估计,到2025年Mini LED会达到3550万台。预计到2025年,Mini LED背光电视产品市场规模将接近900万台,渗透率提升到3.9%。

Mini LED市场规模不断扩大的背后,最高兴的很有可能是中国的面板企业们。上文提到的Mini LED目前的技术标准《Mini LED商用显示屏通用技术规范》,正是由几十家中国面板行业的头部企业牵头制定的。而且,中国企业TCL在Mini LED技术路线的研发上是最早的,实现Mini LED TV的量产也是最早的。2020年,Mini LED TV的全球销量占有率已超过90%。

因此,如果未来Mini LED真如预期那样取得大规模地发展,那么以TCL、京东方为首的中国面板企业们来制定行业的规则也并非没有可能。

正是如此,技术路线的押注总会成就一批企业,但也会毫不客气地摧毁和淘汰另外一批。然而,需要看到的是,技术的变化并非单纯是技术问题,背后也会涉及到产业自身发展的深层规律。

产业洗牌

近30年,以LCD产品为主的面板行业呈现出一种“泛半导体属性”,而这种属性主要来自两个维度。方正证券分析道,一方面,“晶体管本来自于半导体技术,是一种半导体可控电路器件,显示面板制造工艺中也有用到大量的半导体设备……底层技术共通性明显。”

另一方面,“显示面板由‘王氏定律’驱动,半导体由‘摩尔定律’驱动,其本质原理是共通的,即技术、生产效率的成长曲线,带动下游的应用渗透以及需求总量的提升。”

这里所说的“王氏定律”,指的是面板行业巨头京东方(BOE)前董事长王东升总结出的一种规律,即每36个月,标准显示产品价格将下降约50%。厂家若要生存下去,产品性能和有效技术保有量必须提升一倍以上。

尽管近年来“王氏定律”中每36个月的时间限度在缩短,但面板行业多年来受到的正是这一定律的支配。

在这样的情况下,与芯片行业类似,由于产品性能提升的速度不断加快,龙头想要在面板行业中保持*的地位,就必须要持续不断地投入,保持产能的扩大和产线的升级;而追赶者想要迎头赶上,则需要逆周期而上进行投资。

回顾历史,面板行业的中心经历了从日本到韩国再到中国大陆的转移过程,这个过程同时也是行业后起之秀逆周期投资扩大生产能力的过程。

据方正证券分析,龙头面板企业往往会在行业低迷时候采用逆周期投资来扩大其生产能力,利用高世代生产线的生产能力对市场存量低世代生产线形成竞争压力,使得经济切割尺寸上移,强化市场话语权,并通过优势的成本推动需求。

韩国企业就是在95-96年的大规模逆周期投资大幅获得市占率,迅速缩小了同日系企业的差距。而台湾企业在01-03年的逆周期投资,显著降低了电脑显示器成本,客观上推动整体个人电脑需求上扬并狂揽电脑显示屏行业增长的利润蛋糕。

中国企业的崛起大约是在2009年,也就是2008年金融危机之后的一年。2008年金融危机使得韩国和台湾在面板行业的投资放缓,但是中国大陆对液晶面板市场的需求却仍然增长。两相对比,国内企业在行业整体下行之际有了超车的机会。一年后,京东方、华星光电、天马、中电熊猫为代表的大陆企业,开始了高世代线的建设不迅速扩张,加之下游产业链的成熟配套,最终完成了对韩国和台湾的超车。

其中TCL的故事可以视作大陆企业整体发展的一个缩影,而TCL创始人李东生的名言又可以看作这家公司发展的缩影:“选择制造业,进一步刀光剑影,退一步万丈深渊。”

正像上面提到的,两年后的金融危机给了大陆产业升级的机会,不过这个机会是在日后分析中才能确认的,当时的企业和背后的老板想要在危机面前力排众议加大投资规模,面临的压力可想而知。

再加上当时TCL自己的日子也并不好过。2006,LCD正有取代传统CRT的趋势。2006年3月信息产业部发布了《数字电视接收设备显示器标准》,不管LCD、PDP还是CRT,认定为高清数字电视的必要条件都是清晰度达到720线以上。政策一出,传统的CRT立即面临着被淘汰的危机,而彼时CRT正是TCL的主营业务。TCL创始人李东生原本估计这个过程会有5-6年的缓冲期,因此当时并没有做好万全的准备,一年半之内TCL就承受了十几亿元的损失。

在面板制造业的刀光剑影面前,李东生和他的TCL选择的是前进一步。

从2006年开始,在经历了重组全资子公司TTE欧洲、关闭原有亏损业务、股权分置后不再是惠州市属国企的TCL,于2009年与深超科技合资成立深圳市华星光电公司,新建第8.5代液晶面板生产线,从终端业务拓展到核心基础技术。

随后几年,随着大陆企业在全球面板行业占据越来越重要的地位,TCL凭借也重金投入在Mini LED、印刷OLED、QLED 以及 Mirco LED 等新型显示技术、关键材料和设备领域中。过去5年中,TCL的年度研发投入从42.7亿元上涨到96.4亿元,总投入超过300亿元。

照目前Mini LED的发展趋势看来,TCL多年前迎难而上的劲头,或许将在不远的将来迎来一轮回报。这不禁让人想起宁德时代的创始人曾毓群——宁德时代正是一面乘着政策的东风,一面将自己的未来赌在彼时并不被看好的三元正极电池上,然后在今天成为了新能源电池行业的巨头。

不过,Mini LED才刚刚迎来自己的商用元年,对其进行预测的风险也不小。正如TCL华星COO赵军在接受采访时表示,Mini LED的未来取决于两个因素,一方面是Mini LED成本是否能快速下降;另一方面是OLED产能释放、性能提升,以及成本下降的情况。“这是一个动态变化的过程,但是我们认为Mini LED在高端产品方面还是会占据一席之地,未来的市场前景总体还是比较好的。”

目前,还远没有到给面板行业的未来下定论的时候。毕竟,曾经一度被看好有机会和LCD竞争的等离子电视,没用几年就被市场抛弃,曾经的巨头松下也因为自己错误的选择而走上了下坡路;一度凭借大屏化趋势占据市场先机的激光电视,目前国内也只剩下海信一家主流厂商还在坚持做,前景的暗淡一看便知。

面板行业和芯片行业、电池行业一样,机会有多大,风险也有多大。