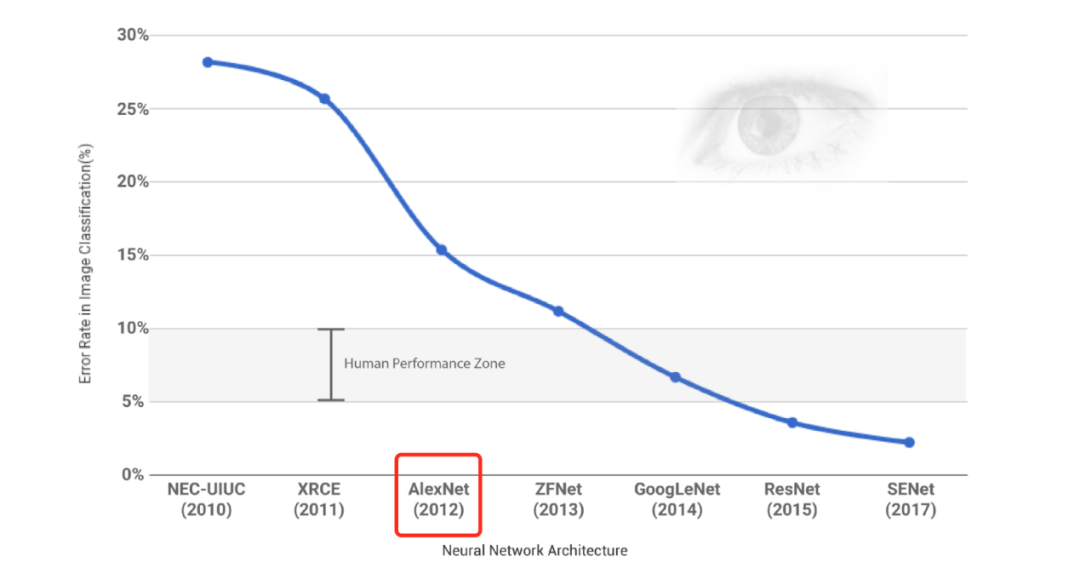

转瞬之间,ILSVRC比赛(又称ImageNet比赛)已经停办了四年。作为机器视觉领域最受追捧也是*权威的学术竞赛之一,自2010年开办以来,全球各知名AI企业皆以取得此项比赛最高名次为殊荣。

2012年,Krizhevsky团队采用GPU架构结合CNN(卷积神经网络)算法,在大赛中将图像识别错误率降到15.4%,以*第二名10%的悬殊差距夺下桂冠。AlexNet的横空出世,使得全球范围内掀起了一波深度学习热潮,这一年也被称作“深度学习元年”。

卷积神经网络、深度学习等技术的不断突破,使芯片算力持续提升;新架构的出现继而解决神经网络算力问题,掀起AI芯片的研究热潮;2014年9月,国家集成电路产业投资基金(亦称大基金)设立,此后,千亿美元投入半导体产业,更是使芯片行业沸腾。

各项条件日益成熟后,2015年至2016年,是AI芯片发展的一个小高潮。一时间,大批创业公司争相涌入,如今翻看国内AI芯片创业公司的成立时间表,几乎都是在2015年左右。

此后三年,AI芯片技术和产品研发进入“百家争鸣”阶段,这一时期,赛道内诞生了很多新技术、新架构和新模式。但好景不长,进入2020年,AI芯片行业的热度不断下降,关于行业泡沫化的呼声越发高涨。

显然,自2017年到2020年,AI芯片经历了融资火热到泡沫出清的过程。按照行业的发展规律,AI芯片无疑面临两种结局,一种是彻底无人问津,另一种则是泡沫出清后再次起热,现阶段,行业似乎处在后一种局面。

本篇文章旨在对于国内AI芯片行业的现有局势进行分析,力图还原一个真实的赛道近况。

01

更快、更高、更强

“围棋人机大战”作为人工智能发展史上里程碑式的事件,在各路媒体报道下,成为一场专门为AI打造的全球科普盛会,人们籍此了解到人工智能已经渗透到日常工作和生活中。

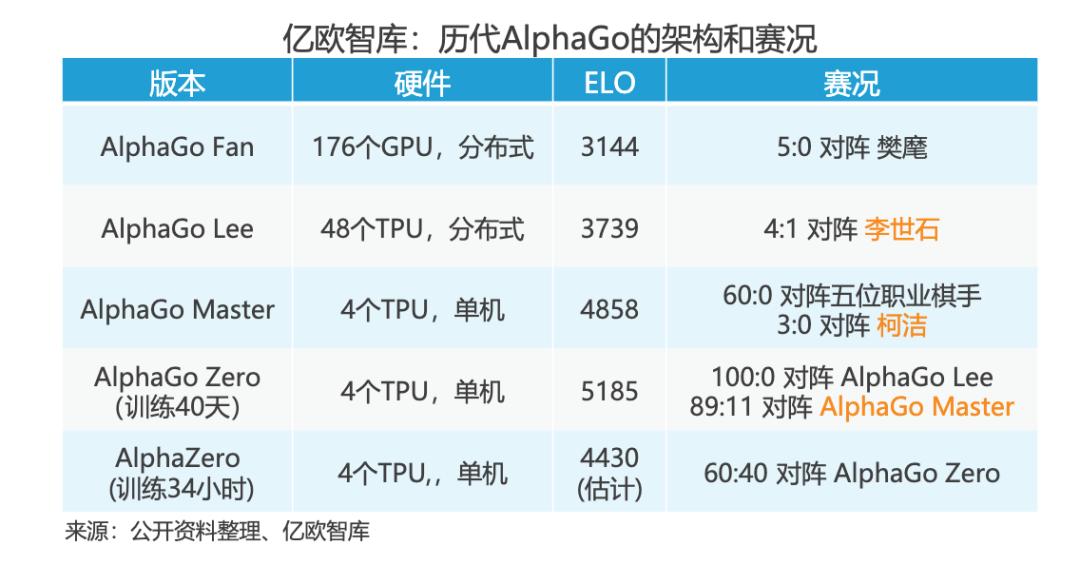

少为人知的是,此次人机大战的主角,击败李世石和柯洁的AlphaGo,前后共经历了5个版本的迭代。

在最早的版本中,AlphaGo采用了176块GPU来解决运算问题,但AlphaGo的技术并没有因此止步,随后在第二版本中采用48块TPU配合分布式计算解决运算问题,第三版本后因为优化深度学习算法,仅采用4块TPU和单机即可完成任务,并且超过之前的成就。

而GPU、TPU的源头,皆来自我们熟悉的CPU,中央处理器。

现今,在算力、算法和大数据三驾马车的拉动下,全球人工智能进入第三次爆发期。作为引领人工智能的深度学习算法,对现有的芯片算力提出了更高的要求,传统的通用CPU由于计算效率低,难以适应Al的计算要求。

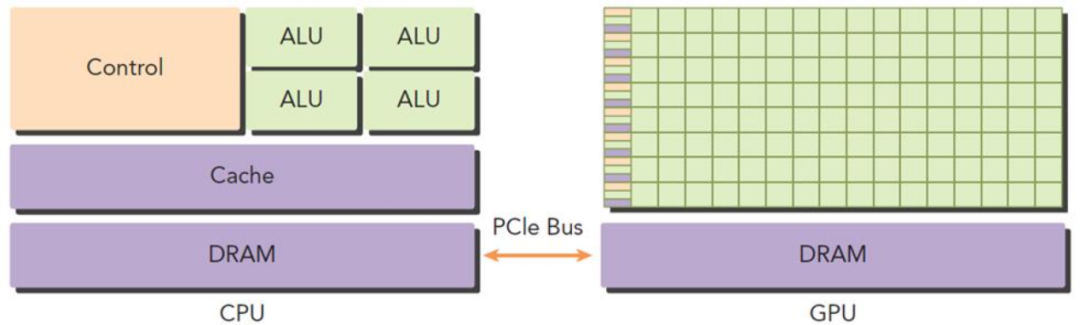

这时,GPU出现了,同属芯片技术架构,不同的是,GPU中超过80%部分为运算单元(ALU),而CPU仅有20%。市面上有一种说法,“CPU是大学教授,做的是高数难题。GPU是一群小学生,做的是普通加减乘除”。此说法不甚准确,但GPU确实更擅长于大规模并行运算。

任何事物的产生、发展都有其自身的规律和内在动因。

芯片架构从CPU向GPU演进,背后是通用处理器的架构已经无法适应人工智能算法的高需求,在这一主因的推动下,除了GPU外,也出现了FPGA(现场可编程门阵列)、ASIC(专用集成电路)等异构芯片,以及类脑神经元结构芯片。

而TPU,则是谷歌在2015年6月I/O开发者大会上推出的计算神经网络专用芯片,正是搭载于AlphaGo系统才让其名声大振,本质上TPU是一种ASIC芯片方案。

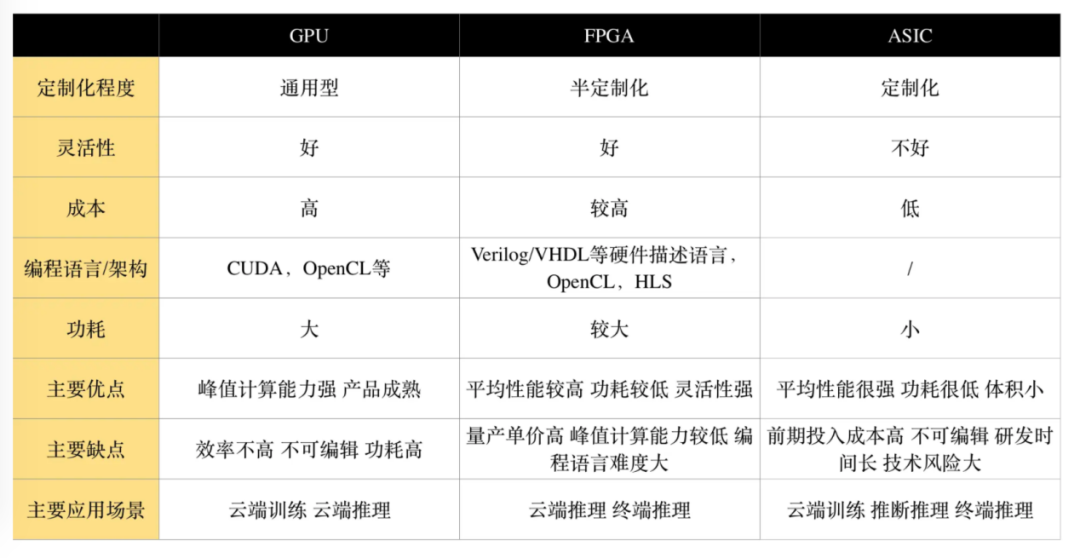

现在,基本凑够了目前市面上最常用的三类AI芯片的技术架构,即GPU,FPGA,ASIC,三者在架构上各有出入,特性自然有所区别。

这里可以参考保罗·克鲁格曼提出的“不可能三角”原理,即不同架构的芯片在通用性、性能、功耗方面有各自的优点和缺点。

拿定制化程度为说,GPU的通用性较好,FPGA,ASIC则分别是半定制化和定制化。以ASIC为例,该类芯片定制化程度较高,因此可以更有针对性地进行硬件层次的优化,从而获得更好的性能,但这同样使ASIC芯片的设计和制造过程需要耗费大量的资金和工程周期。

功能特性的不同也决定了应用场景不同,目前,按照行业内普遍达成的认知,AI芯片根据所在服务器在网络中的位置可以分为云端AI芯片,边缘及终端AI芯片。

其中,云端芯片部署位置包括公有云、私有云或者混合云等基础设施,主要用于处理海量数据和大规模计算。终端AI芯片主要应用于嵌入式、移动终端等领域,如摄像头、智能手机、边缘服务器、工控设备等,主要涉及自动驾驶、安防等领域。

实际上,即使在同一个应用场景,按照具体承担的任务,还能继续分为训练芯片和推理芯片,训练是指对大量的数据在平台上进行学习,并形成具备特定功能的神经网络模型;推理则是利用已经训练好的模型输入新数据通过计算得到各种结论。

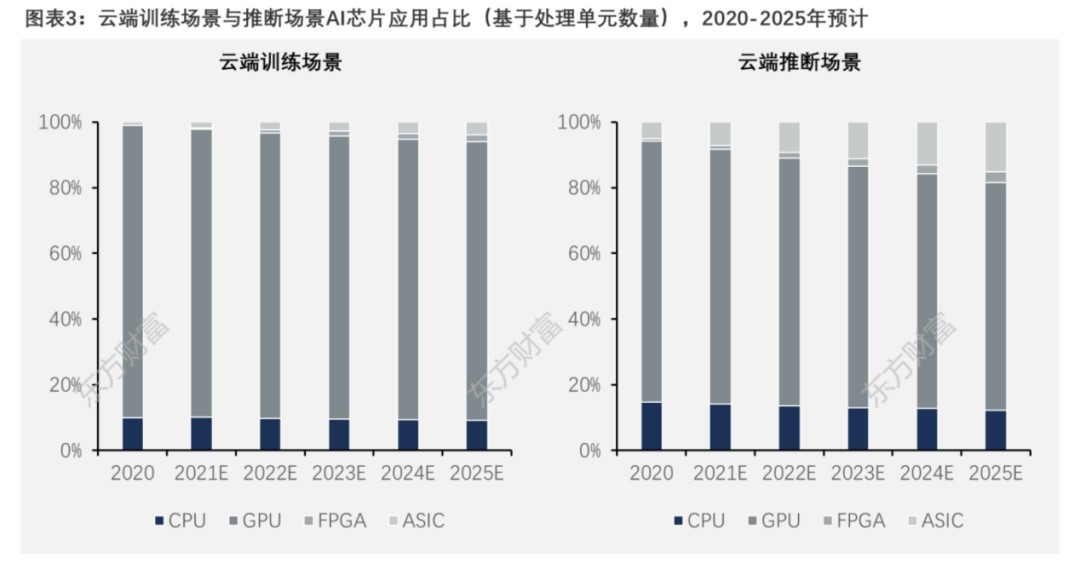

现阶段,由于云端平台具备支持应用于各领域的全种类算法模型的能力,因此需要对AI芯片的选配需对其性能、成本、适配性及通用性进行综合考虑。短期来看,CPU、GPU两类芯片仍将作为云端应用场景AI芯片的主流选择。

而在终端应用场景中,以自动驾驶应用场景为例,对算法模型推断过程的即时性有极高的要求,现实驾驶场景中,极短时间内就需要Al芯片给出反馈,因此具备低时延特性的FPGA在自动驾驶应用场景中具备较广阔的应用前景。

总之,相较于云端应用场景,终端应用场景中ASIC及FPGA芯片应用占比相对较高,应用占比呈增长趋势。

此外,三种AI芯片结构有一个共同的地方,即GPU、FPGA、ASIC都是采用冯·诺依曼架构,这就出现了冯·诺依曼瓶颈,也就是说,CPU再快,也要等内存(内存墙)。

现今,尽管FPGA和ASIC足以应对部分应用场景所需,但科学家仍在尝试将新一代架构的类脑芯片作为解决深度学习计算需求的底层架构。

可以说,AI芯片的迭代,应了奥林匹克的那句经典格言——“更快、更高、更强”。

02

三大玩家谁主沉浮?

现今,随着中国人工智能行业的不断发展,人工智能已进入规模化应用初期阶段。这背后有诸多因素推动,对AI芯片赛道进行PEST模型分析可知,经济(Economic)和技术(Technological)因素起到了关键性作用。

作为人工智能市场的一部分,人工智能应用领域的繁荣也正在推动AI芯片市场需求加速扩容。

公开信息显示,中国AI芯片市场规模由2017年的47.8亿元增长至2020年的136.8亿元,年复合增长率达42.0%。预计至2025年,中国AI芯片市场规模增长至687.5亿元,五年年复合增长率达38.1%,行业具有较高的市场潜力。

蛋糕愈发诱人,想要分享的人自然就多。目前,AI芯片行业主要有三大类型玩家:传统芯片巨头,互联网大厂和AI芯片创业公司。

传统芯片巨头研发实力极强,例如英伟达,AMD,英特尔等;互联网大厂跨界布局AI芯片,例如阿里巴巴,百度,腾讯;AI芯片创业公司则主要分为两种,芯片系和算法系,两者区别在于,前者创始团队多是以芯片设计起家,后者则是以人工智能算法产品起家。

由于互联网大厂布局AI芯片背后的商业逻辑和传统芯片巨头以及AI芯片创业公司有较大的出入,因此,先来分析后两者的市场地位。

市场上,传统芯片巨头行业地位难以撼动。以英伟达为例,很长一段时间内,全球主流的硬件平台都在使用英伟达的GPU进行加速,亚马逊网络服务、谷歌云、阿里云、腾讯云等计算平台都使用了英伟达的GPU产品提供深度学习算法训练服务。

这里需要补充的是,半导体产业链包含设计、制造,封测,应用,主要的商业模式分为垂直集成模式和垂直分工模式,前者企业业务需包含设计和制造/封测,后者则专营一项业务,像是英伟达和华为海思仅有芯片设计,没有制造业务,称作fabless;而台积电和中芯国际仅代工制造,不涉及芯片设计,称作foundry。

目前,AI芯片企业大多自己做芯片设计,把流片、封测、量产都外包给专门的服务商。

而芯片设计的商业模式有,IP设计、芯片设计代工和芯片设计三种。IP设计相对于芯片设计是在更顶层的产业链位置,以IP授权收费为主,芯片设计代工则是提供代工设计服务的企业,大部分的人工智能新创企业是以芯片设计为主。

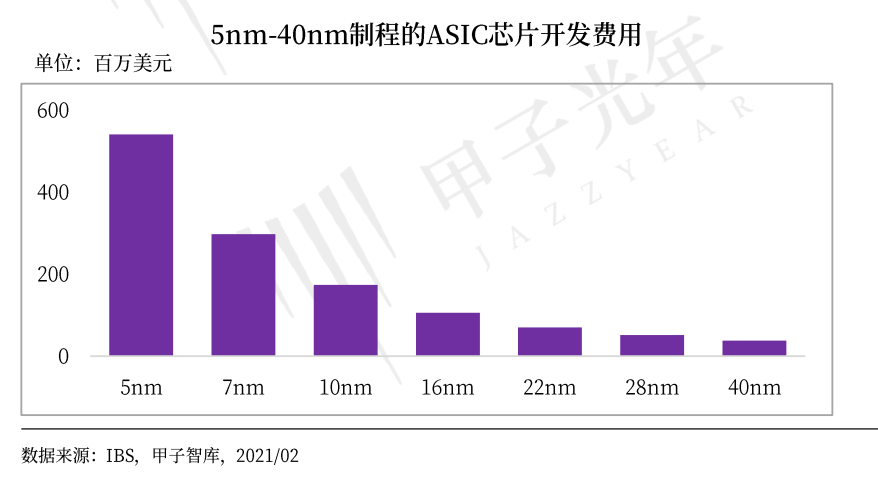

即便AI芯片设计的费用相对而言比较低,但不俗的芯片开发费用,加上长达1-3年的开发周期,以及未知的落地能力,这些都是造成AI芯片创业公司极易夭折的原因。

又由于传统芯片巨头与AI芯片创业公司之间财力的差距,传统巨头的芯片可以选择更先进的制造工艺,创业公司只能负担相对成熟的工艺。大公司可以通过制造工艺的碾压,获得更好的性能,再通过其渠道、用户生态的优势,卖出更多的芯片来收回成本。

AI芯片创业公司也并不是没有优势,其大多由相关领域内具有丰富经验的人士组成团队,在研发产品上并不弱势,部分企业的技术甚至较传统芯片企业较优,且凭借FPGA、ASIC芯片结构,AI芯片创业公司在终端特定领域的优势正在凸显。

此外,互联网大厂如今也正在成为AI芯片市场上不可忽略的一极。

百度作为最早尝试研发AI芯片的大厂,据市场公布的信息,*代昆仑芯片已于2020年初量产,第二代昆仑芯片将于2021年下半年量产。阿里巴巴则通过收购中天微,将其与达摩院合并成为平头哥半导体。此后,平头哥陆续推出“含光”、“玄铁”等系列芯片。

互联网大厂中,腾讯的动作最为低调,其AI芯片布局中,最被经常提起的是腾讯多次投资的AI芯片企业燧原科技。今年4月,据业内人士透露,腾讯大概有50人规模的团队在做芯片,其AI芯片已经进入流片阶段。

互联网大厂布局AI芯片,目的无非两种,按照应用场景可以划分为云端和终端,在云端,互联网大厂在云计算市场有极高的芯片需求,云计算市场已经成为互联网大厂第二增长曲线。但云端芯片售价不菲,自研芯片或者入股某家芯片公司,能起到降本增效的作用。

而在终端市场,例如AIOT,其目的则是为了吸引用户进入自己的生态,最终盈利点大多并不在贩卖硬件上,而是在增值服务上。

有意思的是,作为战略布局,互联网大厂在设计芯片时可以不计成本,这也将造成一些依赖向互联网大厂输出产品的芯片厂商生存空间受到挤压。某种程度上,互联网大厂既当运动员,又当裁判员。

总之,现阶段,三强竞争,各有优势,短期来看,传统芯片巨头在赛道内的话语权更高,考虑到如今边缘及终端应用场景正在逐步扩大,AI芯片创业公司未必不能实现逆袭。

03

AI芯片需要冷菜热炒

7月11日,2021年世界人工智能大会正式闭幕。如今,人工智能已经渗透到我们生活的方方面面。此前,作为人工智能硬件,AI芯片的地位一度尴尬。

据「科技新知」查证,2021上半年人工智能赛道共发生融资事件367起,披露总金额超915.94亿元,其中融资事件数同比增长了63.1%。具体来看,上半年披露融资总金额排名前三的品牌分别是边缘人工智能芯片领域地平线机器人、大华股份、第四范式。

按照细分赛道来看,近十年来,尽管人工智能领域的“机器人/智能硬件、数据服务、计算机视觉”三大赛道在融资数量上位居前三,但芯片/半导体相关技术融资比例也在逐渐上调。

今年3月,据路透社报道,字节跳动正在自研云端AI芯片和ARM服务器芯片。近日,在腾讯招聘官网出现多个芯片研发岗位信息,相关人士回应称,基于一些业务的需求,腾讯在特定的领域有一些芯片研发的尝试,比如AI加速和视频编解码,但并非通用芯片。

互联网大厂之外,前不久闭幕的世界人工智能大会上,AI芯片创业公司也频频露脸,行业一副重新起热的架势。

尽管如此,AI芯片行业面临的难题依旧不少,拿寒武纪来说,头顶“AI芯片*股”光环,如今千亿市值却遭“腰斩”,前脚限售股解禁,后脚就迎来了股东清仓减持,利空之意溢于言表。

一位行业人士对「科技新知」表示,“一些AI芯片公司的商业模式十分奇葩,很多公司活着都是为了更好地向投资人讲好故事,以芯片为名拿补助。”

此外,市面上很多AI芯片产品,从产品维度来看,即灵活度、通用性等硬性标准,毫无疑问是成功的,但考虑到能否落地,就要打上一个问号。本来是要给传统行业赋能,结果要靠传统行业续命,“手里拿着锤子,看啥都是钉子。”落地成了AI芯片行业*的难题。

尽管面临诸多问题,但AI芯片行业的重新起热,对于国内芯片领域“缺芯少魂”的行业现状却有一定益处。造成国内芯片被卡脖子局面的原因有很多,最关键的因素无非是人才和技术。

根据《中国集成电路产业人才白皮书(2017-2018年版)》显示,我国集成电路产业人才缺口还很大,集成电路高端设计人才、制造人才等普遍稀缺。“芯片光砸钱不行,要砸数学家、物理学家。”一定程度上,AI芯片行业发展能够促进芯片人才发掘。

而在技术层面,诚然,AI芯片主要涉及芯片设计领域,其发展遵循自身业务逻辑,跟国家安全和芯片关键领域自主可控关系不大,并非是突破芯片的7nm、5nm等尖端制程。

但这正印证中国工程院院士倪光南访谈中提到的这句话,“现在包括BAT互联网企业,做传统家电的企业都愿意进入到这个领域来促进芯片的发展,我相信这样的形势下中国的芯片产业会迅速赶上去。”

参考资料:

甲子光年《2021年中国AI芯片发展简报及典型厂商案例》

Hanniman《万字解析:“AI芯片”通识》

亿欧智库《2019年中国AI芯片行业研究报告》

施羽暇《人工智能芯片技术体系研究综述》

头豹《AI芯片三大应用场景应用现状及趋势》

光远资本《投资AI芯片,你需要了解什么?》

平安证券《AI芯片市场正快速起航,国内边缘芯片面临更大机遇》歪睿老哥《AI芯片,一只风口里难以落地的“猪”》