4月15日,吉利发布了其迎战新能源时代的押宝之作——极氪汽车。

就在一个月前,极氪汽车宣布,因产能受限,极氪001年内可交付的订单已经全部售罄,即日起暂停接受极氪001意向金。

有报道称,自上市启动预定以来,极氪001的订单已经超过了7万——这大概相当于特斯拉Model 3在“刹车门”事件之前3个月的销量之和。

7月12日,极氪智能科技CEO安聪慧就极氪汽车延期交付的消息发布公开信。他在信中提到:“作为一个年轻的品牌,极氪是不*的,还有很长的路要走。”同时,极氪提出了一些补偿措施,主要是对所有用户开放三项新配置选装,由此产生的额外投入由极氪承担。

原本计划通过极氪这个新品牌加快电动化转型的吉利汽车,突遭极氪001退订事件,前路变得更加难测。

实际上,包括极氪品牌在内的吉利汽车新能源业务都在承受着巨大的压力。

失意的新能源战略

官网信息显示,吉利控股集团资产总值超过4800亿元,员工总数超过12万人,连续九年进入《财富》世界500强。

除了在街上见到的“吉利”品牌汽车,吉利旗下还有拥有领克、极氪、几何、沃尔沃、极星、宝腾、路特斯、英伦汽车、远程新能源商用车、太力飞行汽车、曹操出行、钱江摩托、盛宝银行、铭泰等多个品牌,涵盖出行服务、数字科技、金融服务、教育等业务。

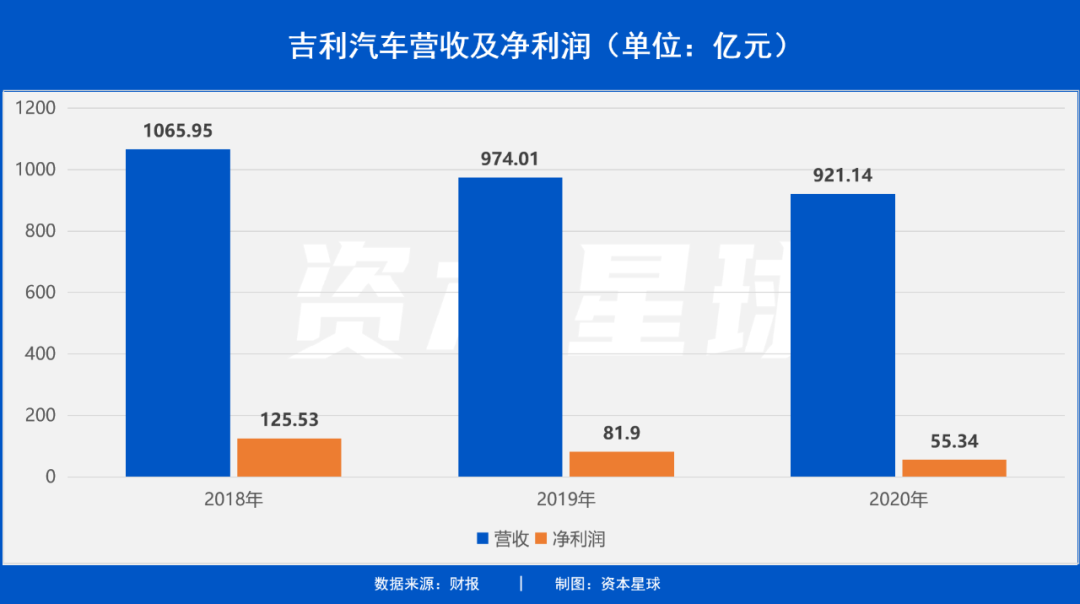

不过,虽然吉利布局甚广,但由于传统燃油车的市场近年来不断下滑,吉利业绩也连续三年下跌。财报显示,2018-2020年,吉利汽车的总营收分别为1065.95亿、974.01亿和921.14亿。

根据公司发布的最新数据,今年1-6月吉利汽车累计销量63万辆,较去年同期增长约19%。但去年车市受疫情影响,数据参考价值有限。若将2019年上半年销量作为参照,吉利今年上半年销量则同比2019年下滑3.3%。

在国内三大民营自主车企中,吉利是*同比销量下滑的企业。作为对比,长城汽车上半年销量61.8万辆,同比2019年上半年增长25.3%;比亚迪上半年销量24.67万辆,同比2019年上半年增长10.6%。

如果说吉利销量下滑是整个燃油车市场不景气导致的,那么吉利的新能源车表现也并不理想。

今年上半年,吉利新能源车累计销量为3.07万辆,与去年同期相差无几。而竞争对手如长城汽车欧拉品牌,上半年销量约5.23万辆,同比增速达445.53%;广汽埃安也交出了4.48万辆的成绩单,同比增长128%。

吉利新能源如此的表现,显得与国内新能源市场整体火热的态势“背道而驰”。

新能源汽车市场景气度极高,数据显示,2020年全球新能源汽车渗透率为4%,到2025年将增至20%,发展空间巨大。吉利如果在这一领域失利,可能会丢掉未来几十年里*的发展机遇。

早在2015年,吉利就发布了“蓝色吉利行动”,提出到2020年新能源汽车销量占吉利整体销量90%以上的目标。但从实际销量数据来看,今年前半年新能源车在吉利总销量中的占比不到5%,毋庸置疑,“蓝色吉利行动”失败了。

而新推出的极氪汽车被认为是吉利用来突围新能源的一个“杀手锏”。今年4月,极氪*款车型极氪001对外发布,定位为猎装轿跑,共推出三种续航版本(526km/606km/712km),售价区间28.1万-36万元。

发布三个月以来,极氪微信小程序新增注册用户31万,全网粉丝关注量超过100万。6月15日极氪宣布,极氪001大定用户平均订单金额超过33.5万,达到豪华车品牌水平。

然而退订事件爆发,给极氪接下来的发展蒙上一层阴影。

当下全球智能汽车零部件供应紧张,加上新入局的造车企业众多,在“内外交困”的背景下,如何实现突围,对吉利来说是一个巨大的挑战。

智能化转型前路难测

如果只是销量不及预期,或许吉利还有很多可以促销的手法,但实际上销量下滑的背后是消费者“用脚投票”的结果,更是大家对于车本身“好不好开”的选择。

新能源汽车区别于传统车最核心的技术是“三电”,即电机、电池、电控,但随着时间的演进以及采购的透明化,各品牌车型在上述三点上已接近均势。未来,新能源车的竞争将由单纯的拼“硬件”逐渐过渡到拼“软件”,即由拼续航和配置过渡到拼系统和服务。

作为三大民营车企之一,吉利自然也拥有自己的“系统”。2020年9月,吉利集团正式发布SEA浩瀚智能进化体验架构。

吉利为什么要推出SEA浩瀚架构这样一个平台?讲得通俗一点就是,各品牌新能源汽车竞争已经进入白热化阶段,未来比拼的就是哪家公司拥有自己的专属平台。如果以手机市场举例,就是随着各手机品牌采购屏幕、电池、芯片等核心部件的价格接近透明,各家的硬件利润也逐渐降低,如果想扩大利润就要有自己的一套架构平台,并尝试通过系统获得收益,苹果就是典型的例子。

根据吉利汽车介绍,截至浩瀚架构发布时,已经有超过7个品牌,总计超过16款新车型启动研发,布局不同的细分市场。

虽然吉利方面的态度十分开放,但是目前采用这套架构的量产车型并不多。

反观拥有GEP2.0全铝纯电专属平台的广汽新能源埃安系列,今年前半年销量是吉利新能源1.45倍。所以事实也就证明,拥有专属纯电平台的车型与销量的好坏之间一定是存在某种必然联系的,而这也就加快催生了吉利打造SEA浩瀚架构的动机。

既然搞清楚了动机,那么到问题也就来了,SEA浩瀚架构能否帮助吉利“逆袭”呢?

简单来说,SEA浩瀚架构与其它纯电架构不同,其核心特征是硬件层、系统层以及生态层均进行高度原创,所以我们可以理解成它是一个从硬件到芯片再到应用的全生态架构。

尽管李书福对这套架构寄予厚望,并一再强调类似苹果手机颠覆手机行业那样的案例,不能照搬到汽车产业,但当汽车企业进入到新一轮白刃战时,吉利的这套打法似乎并不*。

与传统车企相比,造车新势力有一个非常大的不同点,就是在研发、生产、销售上都是自己主导,不会依赖供应商,这样才能更全面地掌握汽车和用户的一手数据。而传统车企内部派系林立、利益纠葛太深、销售业绩考核压力大,都是束缚他们快速转变的阻力因素,即便电动车业务独立出来,也不会全心投入资源。

除此之外,吉利在新能源领域的研发能力也被外界质疑。

据吉利公布的科创板招股书显示,截至去年底吉利汽车拥有2000多件发明专利,核心技术多为动力总成、底盘等传统造车技术,与汽车智能座舱、智能驾驶等相关的电子电气架构则披露寥寥。

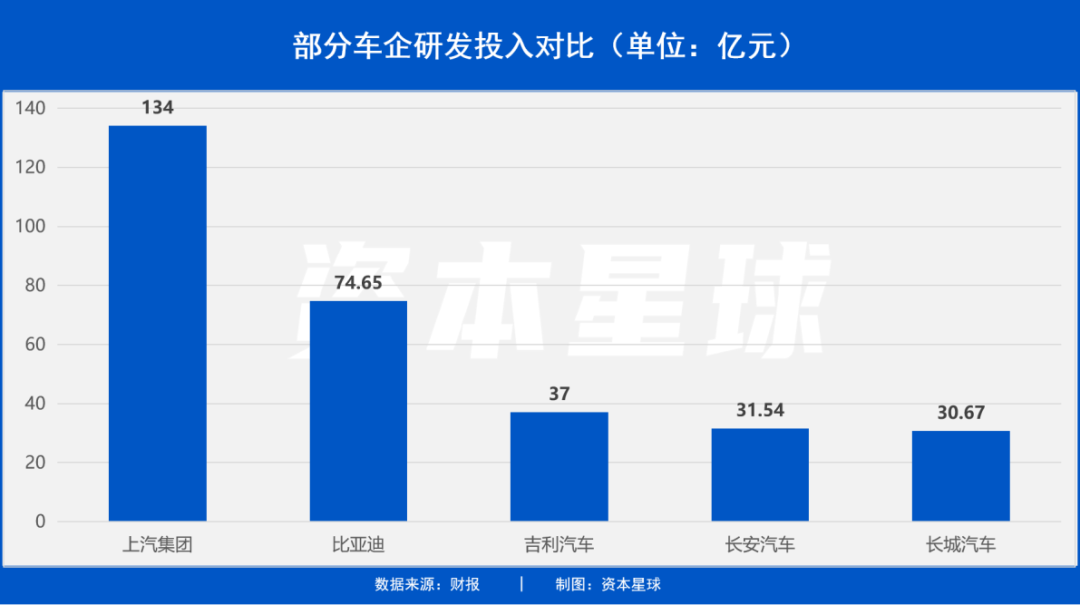

相比其他老牌车企,吉利的研发投入也不占优。

2020年,吉利研发费用支出为37亿,低于上汽集团的134.0亿,也低于比亚迪的74.65亿,但略高于长安汽车和长城汽车的31.54亿和30.67亿。

在科技逐渐成为主导的汽车行业,如果连研发投入都难以保证,那后续在与对手的科技实力比拼中则更显得无力。

消费者需要的不只是一辆车

除了内忧,吉利的外患也不少。

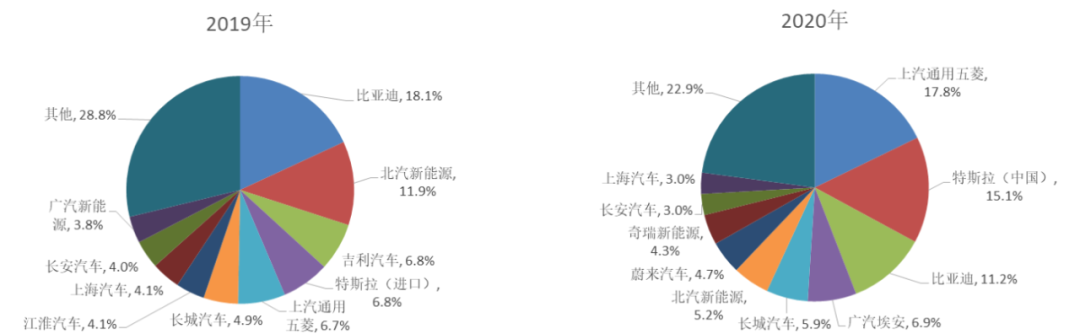

目前国内共有三方势力角逐新能源车市场,分别是传统车企、造车新势力、互联网科技公司。若按销量计算,2020年排名前十的企业中有八家都是传统车企,总市占率维持在60%左右,但其中并没有吉利。

图片来源:华鑫证券

为什么其他传统车企可以在新能源浪潮来临时抓住机会,而吉利却“掉队”了?为什么在今年前半年落后的越来越多?因为从某种程度上来说,吉利并不懂新能源车主的需求。

首先,定价高。极氪001定价28.1万-36万元,这个价格已可以划分为高端车型。一般来说,这种高端车型的用户主要集中于北上广深等限购城市,这部分消费者通常拥有不错的家庭收入,重视品牌的服务体验,喜欢尝鲜,偏爱智能科技。这和传统车企消费者看重品牌力、性价比、实用性有着显著的差别。

而在售的帝豪EV、帝豪PHEV、帝豪GSe、几何A等等车型虽然价格较为亲民,但是与同价位其他品牌车型相比又缺乏特点。

其次,配套少。随着各品牌新能源车型不断推出,在相同价位段下各车的配置已十分接近,在这样的前提下,哪个品牌拥有更多配套就成为争取更多消费者青睐的利器。举例来说,蔚来汽车在车之外推出了“电池包”,如果车主不愿意一次性付7万块钱买断电池包的话,就可以选择蔚来的电池租用套餐,缓解了消费者买车压力。小鹏汽车则推出自动驾驶XPILOT软件付费业务,提升了驾驶体验。而这些吉利目前都没有。

最后,生态差。在智能汽车的新赛道上,拼的是跨界、是生态、是模式,而能否最终形成生态闭环决定了车企的行业地位。就像手机一样,现在市面上在售的手机型号已足够丰富,消费者面前可选项多如牛毛,所以这个阶段比拼的不再是“性价比”而是“生态链”。哪个手机品牌能提供足够多的配套设备,或者能串联足够多的设备就显得竞争力更大。同样,“车联网”概念也已提出多年,实现车与云平台、车与车、车与路、车与人等全方位网络链接是迟早的事情,这一点吉利做的并不好。

除了上述问题,高频的人员变动也在一定程度上影响了吉利的战斗力。据媒体报道,吉利的“三号人物”CTO冯擎峰已经从吉利的技术和营销体系调离。与冯擎峰的调动同月,负责吉利汽车安全技术与智能驾驶的资深总工程师刘卫国离职。同期,吉利的智能驾驶部门还有两位总监/总工级的成员离职。

另据新浪财经报道,吉利研究院院长胡峥楠将于今年7月份合同到期后离职,接手人是康国旺。

高层频繁变动,或许可以从侧面反映出吉利内部仍问题不断,而“人心不齐”就难以攻坚克难。

二级市场的投资者们也给出了反馈,今年1月25日吉利股价为33.60港元,而到7月23日收盘,股价仅为23.70港元,半年里下跌了超四成。

鉴于吉利今年上半年的销量表现,不少投资机构也下调了评级。瑞信表示,由于上行空间有限,下调投资评级由跑赢大市降至中性,并维持目标价26港元及盈测不变。美银则将吉利汽车评级由买入降至跑输大市,目标价由30港元大降至17港元。

这么看,还未真正上市的极氪压力山大。

参考资料:

天风证券:《吉利汽车智能化专题报告:深度布局,全面加速》

经济观察网:《吉利新能源上半年颓势加剧,极氪陷入“退订”风波》