阅文先亮剑。

2021年6月,阅文集团在「2021年阅文年度发布会」上宣布升级版“大阅文”发展战略,提出将基于腾讯新文创生态,以网络文学为基石,以IP开发为驱动力,开放性地与全行业合作伙伴共建IP生态业务矩阵。

而早在今年1月,阅文集团率先与中文在线签约股份转让协议,成为了持有公司5%以上股份的重要股东。

我们注意到,已然是网文行业“一哥”的阅文正在悄然提速。

除了阅文集团以外,在网文行业“单打独斗”13年的掌阅科技似乎也换了路子,找到了“大树”乘凉。

2020年11月,字节跳动以11亿元的价格获得掌阅11.23%的股份,成为掌阅的第三大股东;随后在今年2月,B站加入战局,认购了掌阅科技5000万元的股票。

如今伴随着BAT等互联网巨头公司进入战场,网文赛道愈加拥挤,头部企业的差距进一步缩小,而伴随着网文IP价值的持续放大,以阅文、掌阅为代表的网文企业也正在着力突破自身发展的“天花板”。

1、阅文掌阅共面“行业困境”?

据《2019年中国网络文学发展报告》数据显示,2019年,网络文学行业市场规模达到201.7亿元,中国网络文学作者1936万人,其中签约作家400万人。

数字虽大,但对于阅文和掌阅来说,日子并不好过。

首先是免费阅读大行其道,进一步压缩了原有的付费阅读盈利空间。

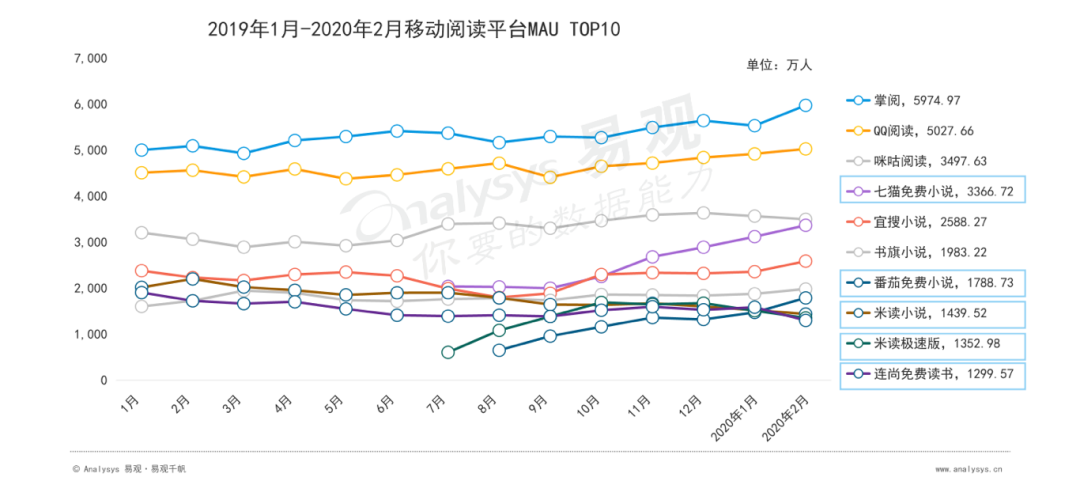

先是连尚阅读发起数字阅读行业的免费阅读商业模式;随后趣头条旗下米读小说通过“看小说”赚钱拉新促销;百度入局七猫;今日头条的番茄小说也扛起了“免费大旗”。

(图片来源:易观千帆)

其次是以抖音、快手为主的短视频平台迅猛发展,对数字阅读行业形成冲击。

与文字相比,视频内容的画面感、体验感和碎片化优势都是极为明显的,也更符合当代人的观看习惯。毕竟有3分钟的时间,可以看1个短视频,却读不了500字。

最后是新消费者的消费需求持续升级,IP生意越来越难做。

近年来尽管不少优秀网文IP影视改编都获得了不俗的成绩,但伴随着消费者的升级和社会文化的转变,观众的口味越来越挑,稍有不慎就可能被喷得体无完肤。

只不过,困境虽有,机会仍存:

其一是当下的网文早已不是单一的生意,而是囊括了数字阅读、动漫影视音频改编在内的完整生态。

其二是内容IP开发仍是“金矿”。这里指的是优质内容在时间层面和版权合作层面广阔的延展性,如著名内容IP《全职高手》,自数字阅读开始直至今天,已经有超过9年的寿命,但依然在影视、动画、漫画等改编中全面“开花”。

打造优质内容生态和注重版权运营正在成为网文公司新的方法论,不过如何走得更远,不少网文公司正在探索。

2、内容还是流量?阅文掌阅掘金三板斧

得IP者得天下吗?

在早期中国的网文产业中一直有这样的共识,即只要拥有优质的内容IP就有了吃不完的“金山”,但伴随着行业不断成熟,不少网文企业已经发现,一手好牌打得稀烂,也不是不可能。

因此,不少网文企业除了深耕内容生态之外,纷纷加码版权运营,试图通过精细化运营完成内容IP的持续促活。

在阅文集团和掌阅科技发布的「2020年年度报告」中,也可以看到一丝其基于版权运营上对未来的调整。

先看掌阅科技的年报情况。

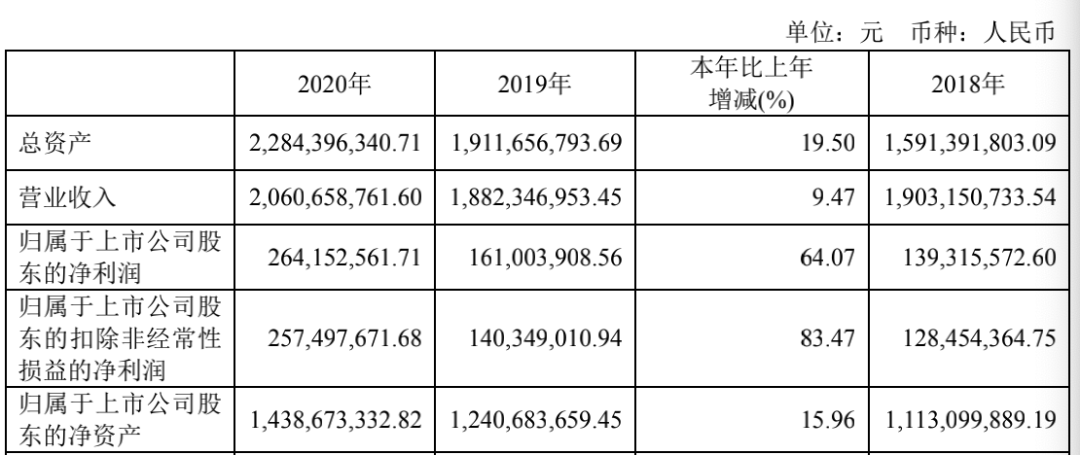

2020年,掌阅科技营收20.6亿元,同比增长9.47%;扣非经净利润2.57亿元,同比增长83.47%,截止2020年12月31日,掌阅科技总资产达到22.84亿元,与2019年相比上涨19.5%。

(图片来源:掌阅科技2020年年度报告摘要)

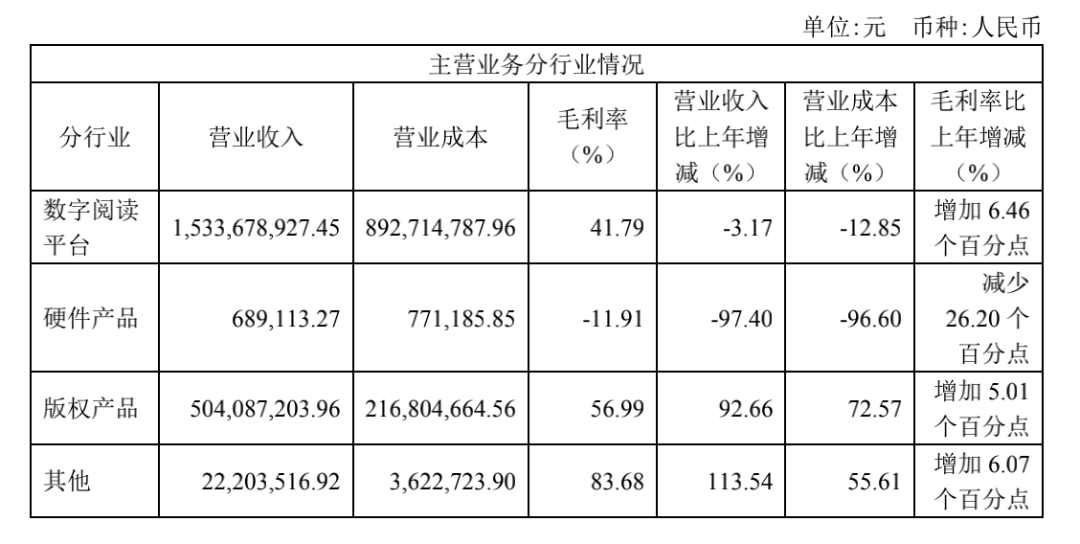

掌阅科技的营收来源主要是数字阅读平台、硬件产品、版权产品及其他四个部分,其中数字阅读平台营收15.35亿元,同比下降3.17%;硬件产品营收68.91万元,同比下降97.4%;版权营收5.04亿元,同比增长92.66%;其他收入2220万元,同比增长113.54%。

(图片来源:掌阅科技2020年年度报告摘要)

整体来看,除去正在进行“上期业务处置”的硬件产品营收外,掌阅科技的数字阅读平台营收和版权产品营收均呈现上升态势,与往年相比,毛利润率都有超过5%的正增长。

再看阅文集团的2020年年度报告。

2020年阅文集团实现营收85.26亿元,同比增长2.1%;毛利润42.34亿元,同比增长14.7%。

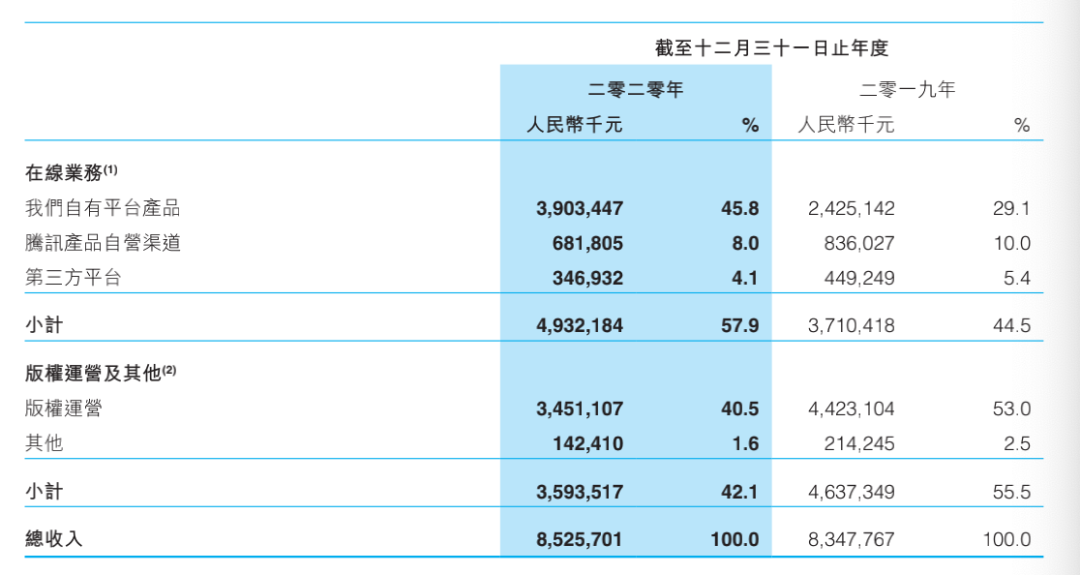

阅文集团的营业收入主要来自在线业务收入和版权运营及其他,其中在线业务营收49.32亿元,占总营收比重的57.9%,与往年相比同比增长61%;版权运营及其他收入与2019年相比则同比减少29%,为35.94亿元,其官方说明是由于疫情导致电影、电视剧及网络及的制作和发行延期导致。

(图片来源:阅文集团2020年年度报告)

(图片来源:阅文集团2020年年度报告)

整体来看,自2016年至2020年,阅文集团和掌阅科技的年营收均逐年增加,其中阅文集团增速最快,用五年时间实现了4倍的营收暴增。掌阅科技则增速相对缓慢,但其在净利润增长和版权收入方面则保持较高的增速。

我们注意到,阅文集团和掌阅科技在年报数据中增长的不同侧重点,不仅因为阅文集团背靠腾讯“新文创生态”得到了流量红利,掌阅科技在深耕内容方面做出的诸多尝试,更因为二者截然不同的商业模式。

深耕数字阅读13年的掌阅科技从诞生之初就打了一手好牌,先是通过与OPPO、vivo等手机厂商合作,将掌阅挂上了“内置应用”的名号,从根源上扩大了对新用户的收割,带来了不少新增量;

随后又通过收并购等合作形式对原创内容经营公司出手,从源头丰富平台创作内容资源,如2019年以1.7亿元拿下红薯中文网33%的股权等;

最后掌阅还创造性地推出了掌阅阅读器、“iReader电子书”等,抢占电纸书市场,在进一步丰富掌阅的营收来源的同时也有效提升了掌阅的市场竞争力。

其年报中披露的营收来源也正是其商业模式的缩影,即数字阅读平台营收+硬件产品+版权运营,即其他三线并行的策略。

但从实际效果来说,并不理想。

2019年3月,掌阅阅读器的主要生产子公司掌阅(天津)智能设备有限公司从上市公司中剥离,4年的“硬件梦”宣告破裂,掌阅科技开始弱化硬件产品的投入成本,并试图尽快让其减少对年营收的负面影响。

在数字阅读平台方面,掌阅科技采取了付费+免费同和的运营策略,优化商业化增值服务,虽然2020年付费阅读收入有所下降,但从毛利润来看,仍有6.46%的正增长。

而在版权运营层面,尽管掌阅一直在致力于IP开发,如在2020年报告期内,公司引入了《我的前半生》、《麦田里的守望者》等数万部优质精品数字内容,以及包括《剑舞》、《剃头匠》在内的大量漫画内容。尽管从数据来看,实现了版权业务收入5.04亿元,同比增长92.66%,但市场并无太多亮眼作品出现,这对于其版权运营的长久发展以及公司的融资层面并不算好事。

与三线并行的掌阅科技不同,阅文集团的商业模式更突出“运营”二字,且在腾讯加持下,正在试图打造完整的“网状输金线”。

自2015年已被收购的盛大文学与腾讯文学合并为阅文集团后,阅文集团就早已不是单纯的网文公司。根据其官网相关信息,阅文集团旗下有包括QQ阅读、起点读书、潇湘书院、阅文听书、华文天下、WEBNOVEL等多个品牌。

从其营收来源可以看出,阅文集团的商业模式一直是内容运营+版权运营两条明线平稳进行,但在这“明线”之下,则是包括自有平台产品、腾讯产品自营渠道、第三方平台等多条“暗线”,尽管整体来看阅文自有平台产品依然占较大比重,但这些交叉的“输金线”帮助阅文构建了一套完整的运营网络。

“网状结构”下的阅文在2020年可谓是尝到了甜头:

其一是活跃用户持续增长,并且与2019年相比,其平均月付费用户也保持4.1%的增速;其二则是阅文平台网络作者和网络作品数量均有所提升。

而在版权运营营收线上,尽管从最终数据来看,其下半年通过对外授权200个IP改编权获得了27.3亿元的收入,但其IP运营依然遇到了较大阻碍。

据相关媒体报道,2020年4月,阅文集团高层变动,元老吴文辉等人荣退,腾讯集团副总裁程武担任CEO;随后“历史合同”事件导致平台作者对阅文集团的全面抗议,这些均意味着阅文的IP运营之路走的并不容易。

显然,对于网文市场来说,IP版权所诞生的价值正在越来越大,但如何才能真正吃到这块“蛋糕”并不简单。阅文集团提出了“大阅文”计划深耕“好故事”,而掌阅科技则选择牵手字节跳动和B站做起流量生意。

阅文集团在2020年开始做转型尝试。2020年10月,以腾讯影业、新丽传媒和阅文影视这三个影视主体宣布组成“三驾马车”,为腾讯新文创保驾护航。整体来看颇有成效,如打造了票房黑马《你好,李焕英》,及频频出圈的网络剧《赘婿》等。

而在漫画、动画改编层面,阅文选择与腾讯合作发行9部动画,并试图联手阅文动漫,启动300部网文漫改计划,其中不乏《从前有座灵山》、《绍宋》等口碑大作。

不过是否能真正落地,目前来看仍是问号。毕竟在李焕英之后,阅文集团并未拿出亮眼的成绩,曾经爆款频出的新丽传媒在被阅文收购后,打造的《诛仙》、《素人特工》口碑票房都很一般。

而在掌阅科技的未来规划里,版权运营也是极为重要的一环。

首先可以明确的是,抖音、B站加码掌阅自然预示着什么,掌阅科技多年深耕内容,但缺流量。而如抖音和B站均是流量大户,缺的是优势内容的IP改编。双方一拍即合之下瞄准的正是掌阅科技的薄弱环节——版权运营。

但与阅文集团不同的是,掌阅科技的版权运营并不成熟。其在2020年做了大量的版权产品的引入,包括《我的前半生》等数万部优质精品数字图书内容,以及包括前文提到的《剃头匠》等在哪的大量漫画内容,至于有声内容层面,则引进了《侯大力刑侦笔记》等超过20万小时的内容。

可惜的是,这些内容并没有形成长期有效的变现,或者说,其变现之路过于单一。如今字节跳动和B站都盯上了这快蛋糕,未来掌阅在版权运营方面的主导权还能剩下多少,实在令人担心。

3、小结

在字节跳动和B站成为掌阅科技股东后,网文市场必将迎来新的变化,掌阅科技是否会因此流量攀升实现新的飞跃?腾讯羽翼下转型的阅文集团是否能飞得更高?又或者是否会出现“后来者”?

这些问题目前来看并无答案。但可以明显看到,尽管未来的网文行业竞争将更倾向于集团化竞争,但内容运营和版权运营依然是行业发展的根基。

毕竟,站在“巨人”肩膀上不是一劳永逸的结束,而是更需深思熟虑的开始。

10752起

融资事件

1376.66亿元

融资总金额

6526家

企业

1888家

涉及机构

185起

上市事件

1.24万亿元

A股总市值