又一位医药科学家站上了IPO敲钟舞台。

投资界7月8日消息,今日,康诺亚生物正式登陆港交所,此次发行价为每股53.3港元,开盘大涨46.34%,开盘市值达211亿港元。

康诺亚生物创始人之一陈博是医药圈内的传奇人物,他毕业于鼎鼎有名的爱因斯坦医学院,曾是复旦大学教授。在创立康诺亚生物前,陈博还是君实生物创始人。康诺亚生物是陈博第三次创业,这次团队阵容更加强大——世界上第一个PD-1“O药”发明人王常玉、曾任罗氏研发(中国)有限公司高级科学家徐刚也作为联合创始人。这一次,他们瞄准的是自体免疫及肿瘤治疗领域创新的生物疗法。

三位科研牛人作为创始人,康诺亚生物一路走来备受VC/PE的青睐。投资界不完全统计,IPO前,上市前公司曾进行4轮融资,高瓴、汉康资本、博裕资本、联想之星、礼来亚洲基金等机构持股比例均超5%。其中,高瓴持股最大。值得一提的是,陈博此前创办的君实生物,高瓴也位列前几大股东之一。

君实生物创始人再创业

创立了康诺亚,缔造了200亿市值

站在康诺亚生物的背后,是一位连续三次创业的科学家——陈博。

出生于1974年,陈博在成都石室中学读完高中后,以优异的成绩考入武汉大学生物系。本科毕业后,他赴美留学,在2003年9月获得美国耶什华大学阿尔伯特·爱因斯坦医学院生育及分子生物学博士学位。此后陈博任复旦大学教授,并在礼来公司、特里斯生物科学公司、干细胞治疗生物药物公司等美国多家大型医药研究机构任研究主管。

2011年,陈博回国开启了他的第一次创业——成立武汉华鑫康源生物医药有限公司(下称“华鑫康源”),专注开发单克隆抗体药物。在此期间,陈博成功研发出“人源化抗Blys抗体”,将其应用于预防或者治疗B细胞增殖过量引起的疾病如系统性红斑狼疮等,在当时一度引起轰动。

其中,有一家叫众合有限的仿制药企业看上了这款产品。2012年5月,众合有限通过向华鑫康源支付1300万元转让费用,取得其“人源化抗BLyS抗体”的临床前阶段性成果和相关专利,以及全球区域内的独占使用权。

而与此同时,陈博在卖掉这款产品后,很快开启了第二次创业。2013年初,他和其它创始人一起成立了君实生物,并担任总经理、执行董事、首席科学家,致力于研发肿瘤免疫治疗药物,在这段时期,陈博正式在医药研发圈打响了名声。

据了解,癌细胞感染的过程是通过释放PD-L1物质,与人体内T 细胞表面的 PD-1结合,达到「麻醉」具有免疫功能的T 细胞的效果,使其不能捕杀癌细胞。陈博根据这一原理,研发出PD-1单克隆抗体,通过激活人体自身的免疫系统,阻断PD-L1与PD-L1结合,从而部分恢复T细胞杀伤肿瘤细胞的功能,这一项研究后来成就了中国首个PD-1产品——特瑞普利单抗注射液,比后来获批的三款国产PD-1(恒瑞医药的卡瑞利珠单抗、百济神州的替雷利珠单抗、信达生物的信迪利单抗)都要早,为治愈癌症带来曙光。

君实生物也因这款产品不断受到资本市场追捧。2015年8月,君实生物在新三板挂牌;2018年12月,顺利登陆港股市场;2020年7月,又成功冲击科创板,完成3+H+A资本市场的三级跳。登陆科创板当日,君实生物市值最高超1500亿元。

然而,“种瓜人”陈博还没有等到果实成熟,便又开始了第三次创业生涯。证监会甚至特地为此问询君实生物,被回应称陈博认为自身适合初创企业的经营管理,因而退出公司自主创业。2016年,陈博创立了康诺亚生物,研究创新单克隆抗体药物和其它治疗性蛋白药物。

值得一提的是,康诺亚生物的另两位创始人王常玉、徐刚同样名声煊赫。王常玉领导了世界首款PD-1免疫检查点抑制剂Nivolumab的开发,取得了全球肿瘤治疗领域近40年来最令人瞩目的成就;徐刚是北京协和医学院免疫学博士,曾任罗氏研发(中国)有限公司高级科学家。

此次创业,三人避开已是一片红海的PD-1/L1赛道,而是将自身免疫领域作为产品布局的方向。目前公司已研发出一款核心产品CM310,在国外,它的竞品——美国赛诺菲/再生元(中国叫达必妥)在2020年销售额高达40.45亿美元,而CM310相比达必妥数据上更优。

过硬的技术实力、深厚的行业背景,叠加三次连续创业、三次成功的传奇经历,今天,陈博终于站上了上市敲钟的舞台,为那些久处研发一线、深藏功与名的日日夜夜画上了完美脚注。

瞄准自体免疫和肿瘤治疗,市场千亿

康诺亚如何撑起一个IPO

这究竟是一门怎样的生意?

康诺亚生物成立于2016年,主要专注于自主发现及开发自体免疫及肿瘤治疗领域创新的生物疗法,目的是满足自体免疫及肿瘤治疗领域中一些巨大的医疗缺口,如特应性皮炎、哮喘、慢性鼻窦炎及胃癌。

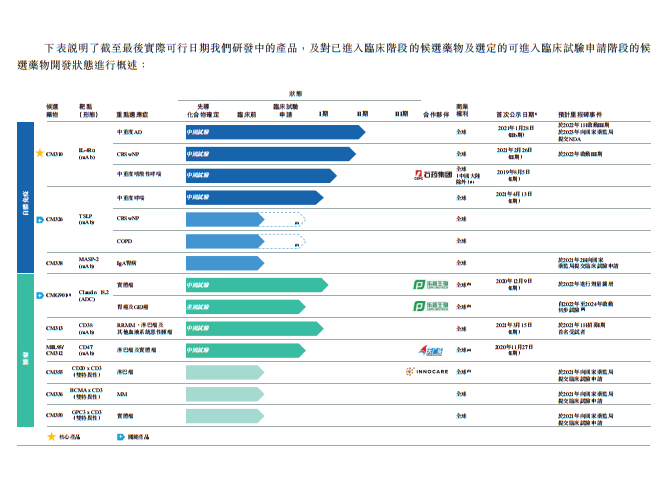

目前,已有9种可进入临床试验申请及临床阶段的候选药物处于内部研发阶段,其中5种候选药物处于临床开发阶段,包括IL-4Rα单抗、Claudin 18.2靶向抗体偶联药物(ADC)、CD47抗体等等。

CM310是康诺亚生物的核心产品,它是首个进入临床研究的国产IL-4Rα抗体药物,用于治疗多种过敏性疾病,如中重度特应性皮炎等。目前,国外一款同为IL-4Rα产品已上市,叫做度普利尤单抗,2020年销售额已经达到40亿美元。而从初期试验结果来看,CM310在数据方面比度普利尤单抗表现更优,作为潜在best in class 的产品,有望长期取得10亿以上的销售额水平。

此外,康诺亚生物还研发了两款关键产品,分别为唯一的国产TSLP抗体CM326以及领先的CLDN18.2抗体偶联药物CMG901。

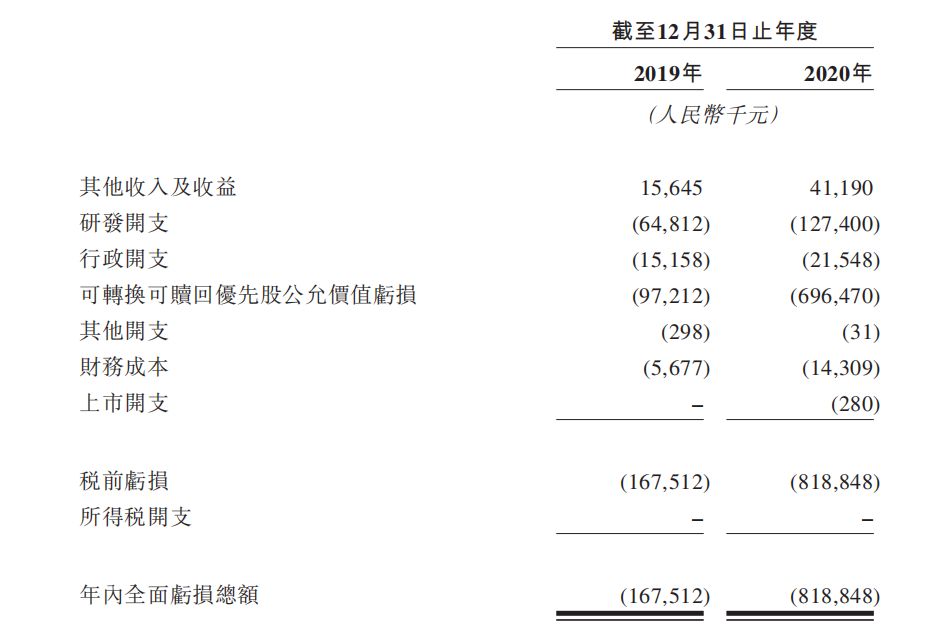

与港股生物医药板块众多企业类似,康诺亚全部产品均未实现商业化,不过已经产生了少量收入。招股书显示,康诺亚生物2019年、2020年营收分别为1565万元、4119万元。而从开支上来看,研发部分占绝对大头,分别6481万元、1.27亿元。另外,由于可转换可赎回优先股公允价值变动,康诺亚生物2019年、2020年年内全面亏损总额分别为1.67亿、8.19亿。

康诺亚预计在未来三到五年将主要核心产品和候选产品商业化,在2022年完成第一阶段新商业化规模生产设施,预计将为公司提供16000公升的额外产能。

投资界获悉,在自主研发的同时,康诺亚生物也在积极通过合作,以支持该公司候选药物的开发及商业化。早在2017年8月31日,康诺亚生物与北京诺诚健华医药科技有限公司订立合资协议,康诺亚生物与诺诚健华按50:50比例成立合资企业,以在全球范围内发现、开发及商业化包含CM355的所有生物产品(「许可产品」)。去年6月,康诺亚生物由与诺诚健华订立了一份许可和合作协议(「诺诚健华许可协议」)。

数据显示,全球自身免疫疾病药物市场预期将由2019年的1,169亿美元(折合成人民币约7556亿元)增加至2030年的1,638亿美元(折合成人民币约10588亿元)。中国自身免疫疾病生物药市场预期将由2019年的5亿美元(折合成人民币约32.3亿元)增加至2030年的166亿美元(折合成人民币约1073亿元)。由此可见,康诺亚生物瞄准的是一条千亿市值赛道。

身后集结多家知名VC/PE,

他们为何投了康诺亚

一路走来,康诺亚生物身后集结了一支庞大的投资人队伍。

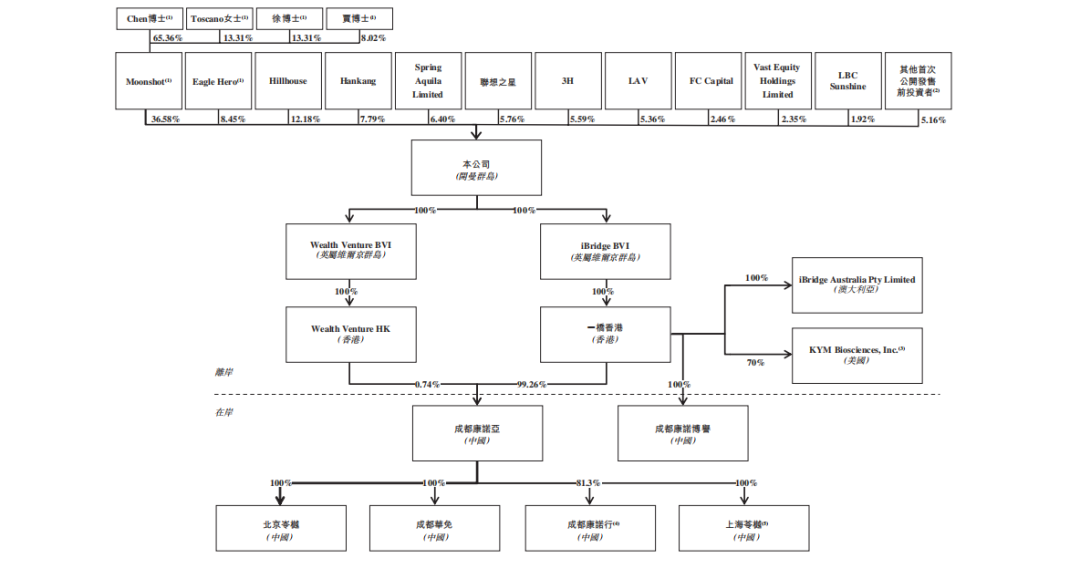

招股书显示,IPO前康诺亚生物创始人Bo CHEN(陈博)通过Moonshot持股36.58%,通过Eagle Hero持股8.45%,合计控制约康诺亚生物45.03%的股份,为该公司的实际控制人。

据投资界不完全统计,IPO前,上市前公司曾进行过4轮融资,投资者包括高瓴、汉康资本、博裕资本、联想之星、礼来亚洲基金等。其中高瓴持股12.18%,是康诺亚最大机构股东。

时间回到2016年10月,康诺亚生物完成1650万元人民币的天使轮融资;2018年,康诺亚生物又完成约2520万美元的A轮融资。

高瓴和康诺亚生物颇有渊源,陈博和徐刚在大学时就已经相识,而徐刚和高瓴联席首席投资官、合伙人易诺青又是同班同学。易诺青表示:“高瓴从2018年A轮开始投资康诺亚,长期陪伴康诺亚通过持续的创新,提供更安全、有效和可负担的大分子治疗药物,让患者病有所医。”此后,高瓴继续参与了康诺亚后续几轮融资。

也是在康诺亚A融资中,汉康资本也参与进来,而且后续轮次继续增持。

谈及背后的投资逻辑,汉康资本方面总结:“陈博曾是君实生物创始人,康诺亚是他再次创业的成果。作为多次成功创业的创新药领域老兵,陈博和他的创始团队对于肿瘤和自身免疫等生物机制有着深刻的理解,构建了国际领先的生物大分子筛选评价平台技术,研发了一批差异化的创新品种,基于这些原因,我们在康诺亚发展早期就发现和投资了这家公司”。

2019年12月,康诺亚生物又获得约5910万美元的B轮融资;今年2月,康诺亚生物完成C轮融资,约1.3亿美元,集结了包括高瓴、汉康资本、博裕资本、联想之星、三正健康投资、国投高新(深圳)创业投资基金、成都生物城一号基金、成都高投创业投资等知名风投机构。值得注意的是,C轮融资后,康诺亚生物的估值是7.81亿美元(约合人民币50.5亿元)。

作为一名连续创业者,陈博从武汉大学出发,创办君实生物后从0出发,5年的时间带领康诺亚生物成功IPO。然而,创业维艰,在门槛极高的新药研发领域更是如此,这是一份需要奋斗一生的事业。漫漫征途,上市只是一个开始。