6月23日,叮咚买菜向美国证券交易委员会(SEC)提交了更新版IPO(首次公开招股)上市申请文件,将其IPO发行价区间设定在每股美国存托股票23.5美元至25.5美元之间。

这意味着,叮咚买菜的上市步伐更进一步了。

上个月,叮咚买菜创始人兼CEO梁昌霖还在中欧创业营九期第四模块上发表演讲。那时的叮咚买菜刚刚完成D+轮3.3亿美元的融资。

两个月内,叮咚买菜累计完成融资10.3亿美元,外人看上去,它就是风口上飞驰的猪。

然而,在演讲中梁昌霖却并不这么认为。他表示,叮咚买菜正在做对的事情,但“难的事情和对的事情往往是同一件事情,要坚持做难的事情,做时间的朋友”。

近日,叮咚买菜和每日优鲜都迈入上市步伐,但梁昌霖说前置仓形式的新鲜电商能做时间的朋友,事实真的是这样吗?

履约费用居高不下

生鲜电商有多种运营模式,包括到柜自提、有前店后仓(如盒马鲜生)、有O2O扮演线下商超和消费者之间信息中介平台和配送方,还有最近街议巷闻的社区团购。

其中,真正能解决消费者对生鲜产品质量、送货速度痛点的,只有前置仓模式——将生鲜产品前置仓放在人口密集的居民区附近,并安排迅捷的到家送货服务。一般消费者下单半个小时之内,就可以取到订单,解决消费者到菜市场最后500米的需求。

而每日优鲜和叮咚买菜,正是这种前置仓模式新鲜电商的头部玩家。按时间计算,美日优鲜是前置仓模式的引领者,后来的叮咚买菜则在规模上稍胜一筹。

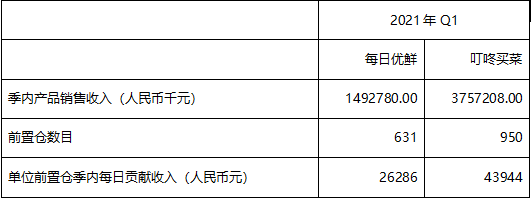

每日优鲜早于2015年5月就开始打造并运营迷你分配仓,撮合供应商和消费者对生鲜产品的需求。截至今年*季末,每日优鲜的631个DMW前置仓,分布在中国的16个城市,平均一个城市有前置仓39个,*可能覆盖城市的每个社区。

生鲜电商的业态真正为广大消费者所认知是去年*季度疫情封锁期间。这段期间,全国大部分地区实施居家隔离,提供上面服务的生鲜电商为消费者解决了菜市场“最后500米”的烦恼。

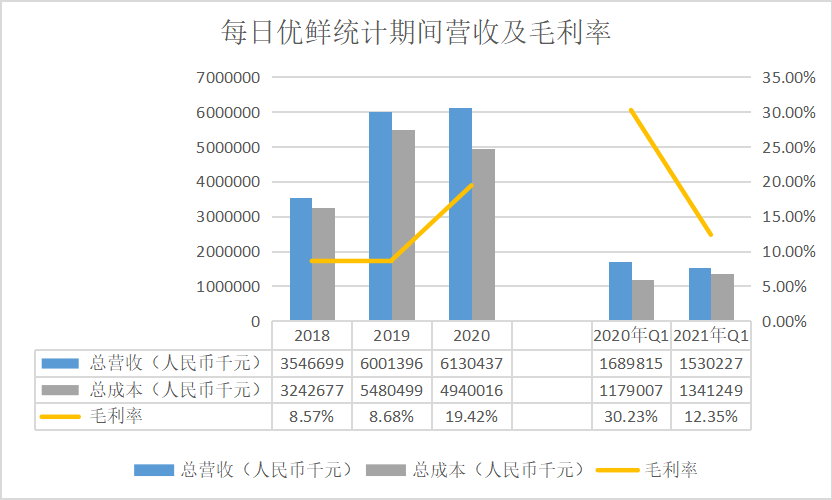

招股书数据显示,每日优鲜在去年*季度录得收入16.9亿元,毛利率为30.23%,均高于今年*季。然而到了2021年*季,平台录得收入15.3亿元,毛利率只有12.35%。

每日优鲜的收入成本主要包括产品采购费用、处理及打包费用、运输费用、已处理存货的减记,其中产品采购费用占比最高。2018年至2020年,平台产生采购费用分别是31.5亿元、32.5亿元及47.4亿元,占当年总成本比例超过60%。

撇除情况比较特殊的2020年数据,每日优鲜的毛利率仍呈上升趋势。平台解释,其产品组合中单价较高产品销量上升,从而导致其毛利率呈上升趋势。

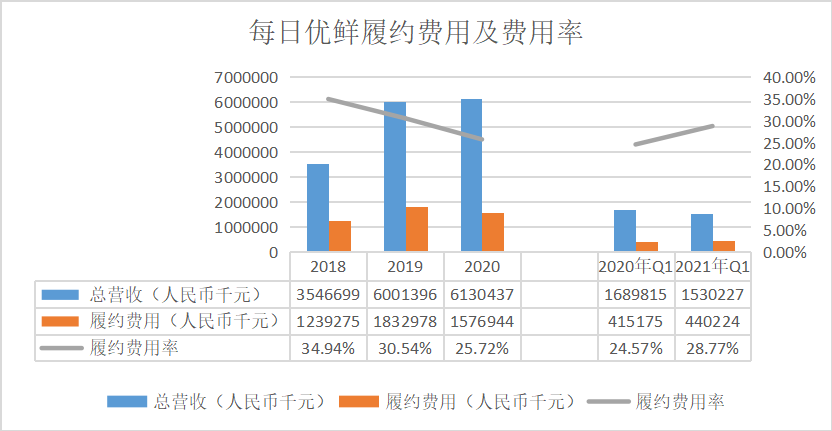

然而,每日优鲜要最终盈利,*的障碍就正是它立足的根本“前置仓”产生的履约费用。

招股书披露,每日优鲜的履约费用主要包括产品运输及仓储产生的费用、DMW及质量控制中心产生的租金及折旧费用以及第三方平台及支付平台收取的费用。

其中,仓储及运输费用占*比重。

除开2020年外,2018年、2019年及2021年*季,每日优鲜的履约费用率分别`为35%、31%及29%,大体上呈下降趋势,但仍大幅高于其毛利率。

结果就导致,每日优鲜一直在亏损。平台2018年至2020年分别录得净亏损22.3亿元、29亿元、16.5亿元。

前置仓的“先驱”每日优鲜在躺着血,后来者叮咚买菜同样如是。从经营规模上看,叮咚买菜就是一个Plus版的每日优鲜,拥有的前置仓数量更多,亏损程度也更甚。

截至今年*季末,成立于2017年5月的叮咚买菜的前置仓网络已覆盖中国29个城市,拥有超过950个前置仓及40个地区处理中心。*季内平均每月服务690万用户。

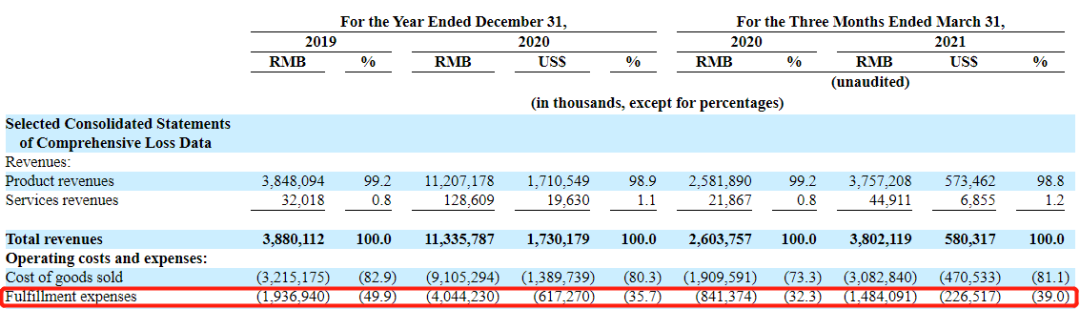

更热闹的叮咚买菜也在赔着更多的钱。今年*季,平台录得收入38亿元,销售商品成本占比为81%,毛利率为19%;履约费用率为39%。一顿操作下来平台单季净亏损13.84亿元。

和每日优鲜相似,叮咚买菜的履约费用包括提供运输骑手及处理中心、前置仓工作人员的第三方劳务服务供应商收取的外包费用、处理中心和前置仓产生的仓储租赁费用、将产品从处理中心转运到前置仓产生的运输及物流费用等。

其中,*部分外包费用占比最高,2019年及2020年分别占履约成本的 64.9%及62.2%。

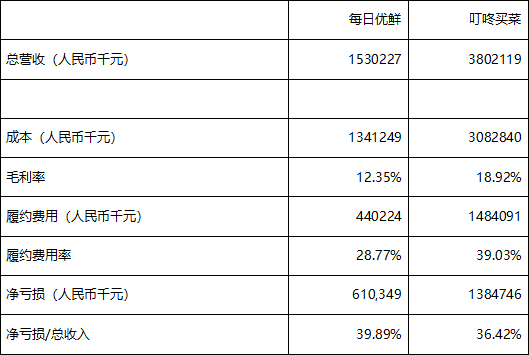

直观对比一下每日优鲜和叮咚买菜在今年*季的经营表现,同为前置仓模式的每日优鲜和叮咚买菜只是在总营收上有所差异,前者为15.3亿元,后者为38亿元,叮咚买菜营收规模为每日优鲜的两倍有余。

但最后两者净亏损/总收入得出的比例其实差不多——每日优鲜净亏损6.1亿元,亏损率为40%;叮咚买菜净亏损13.8亿元,亏损率为36%。

至于毛利率、履约费用率的差异,主要是由于统计口径不同导致,比如每日优鲜的收入成本中除了产品采购费用,还包括产品相关的处理及打包费用、运输费用,而叮当买菜的成本只包括所售产品的成本。

梁昌霖说,做生鲜电商是很难的事情,看来所言并不假。

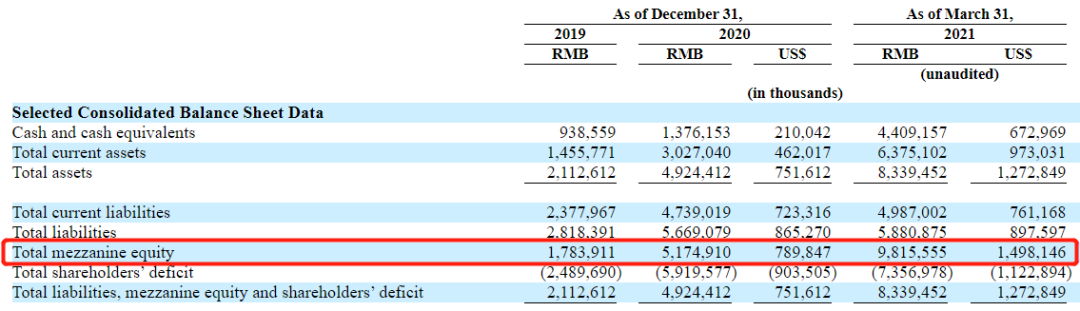

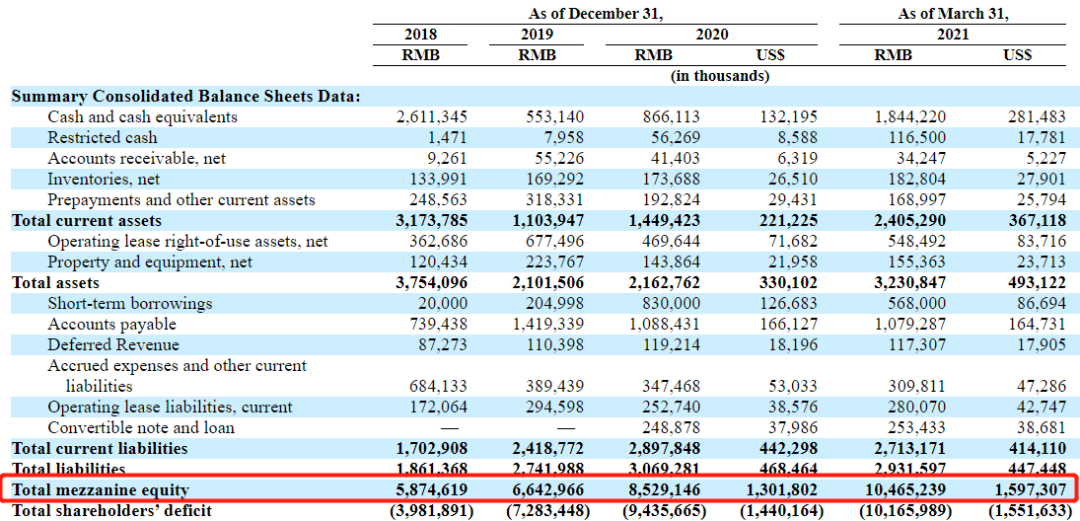

“财经小锄头”认为,每日优鲜和叮咚买菜在城市里大肆建前置仓,必然是需要付出极高的成本的。另外,两个平台在外风光地取得的大笔融资,还在不断恶化公司的资金面,因为这些融资主要是以夹层资本入账的。

依赖外部融资的负债黑洞

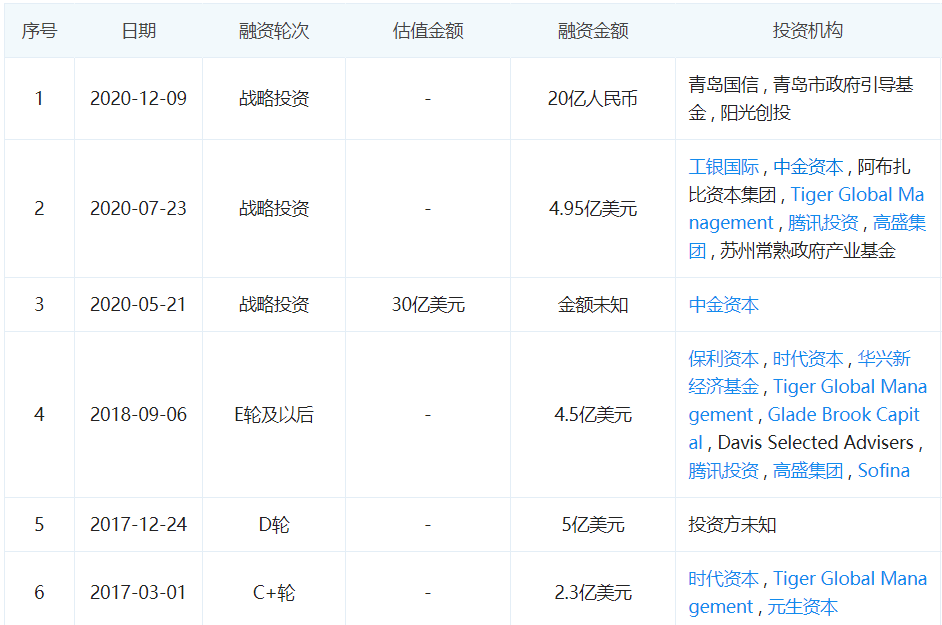

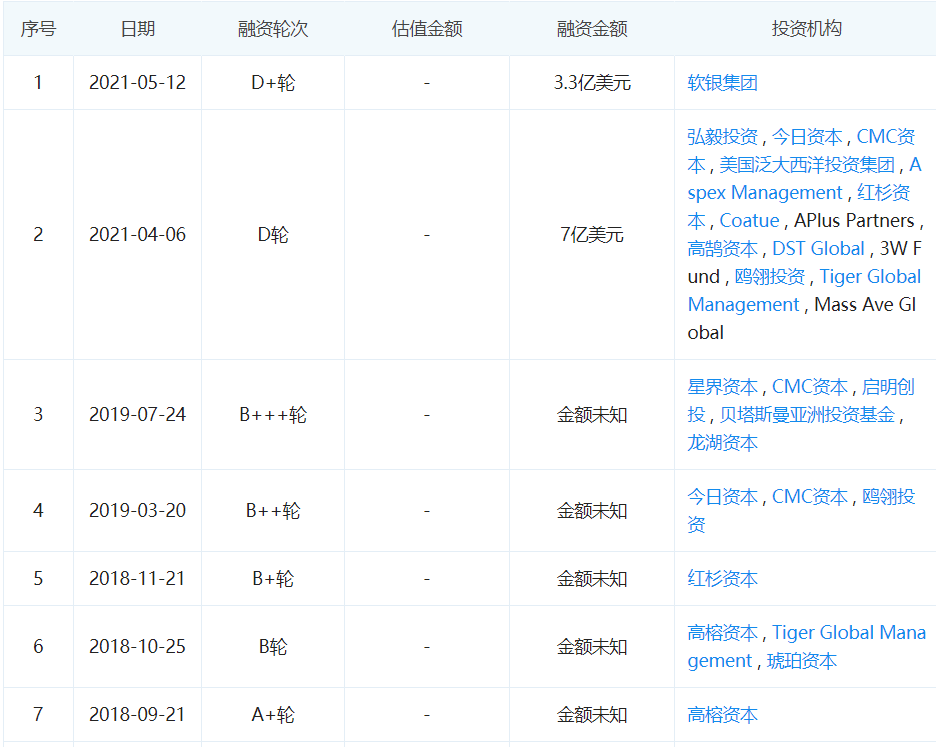

在过去六年中,每日优鲜和叮咚买菜都经历了10轮以上的融资。

据统计,每日优鲜前后共经历12轮融资,投资机构包括时代资本、腾讯投资、高盛集团、青岛市政府引导基金等。

而经营规模更大的叮咚买菜前后也经历了10轮融资,背后明星投资机构更多,有红衫资本、今日资本、CMC资本、泛大西洋投资集团等。上个月,在D+轮融资中,软银集团还赶了个晚集,为叮咚买菜注入3.3亿美元。

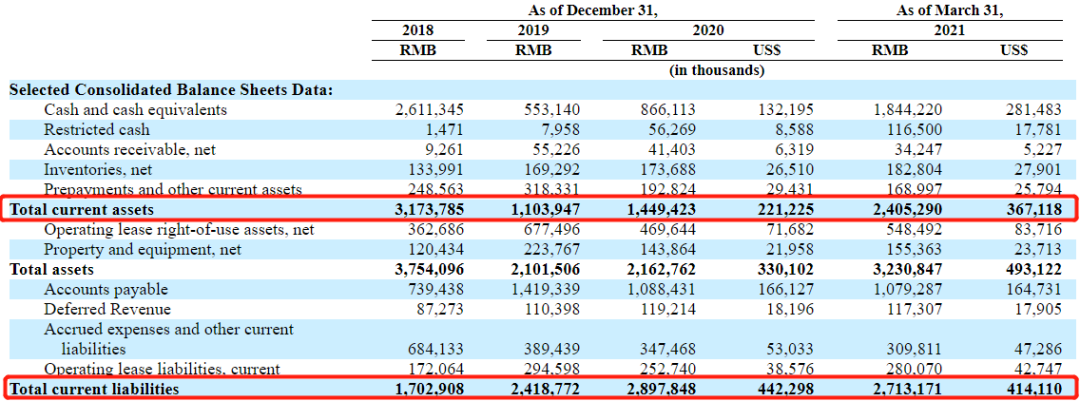

这些投资机构投入的钱主要以夹层资本(mezzanine equity,混合债权融资和股权融资的融资形式)形式入账。这让叮咚买菜和每日优鲜资金负债表长期处于资不抵债的情况。截至*季末,两平台的股东权益分别是负74亿元及负102亿元。

(叮咚买菜资产负债表概况)

(每日优鲜资产负债表概况)

因此,每日优鲜和叮咚买菜今年都争着要上市,让背后投资机构过往几年间大量的投资有退出的渠道。而这两个平台对外融资的需求也是由于前置仓产生的。

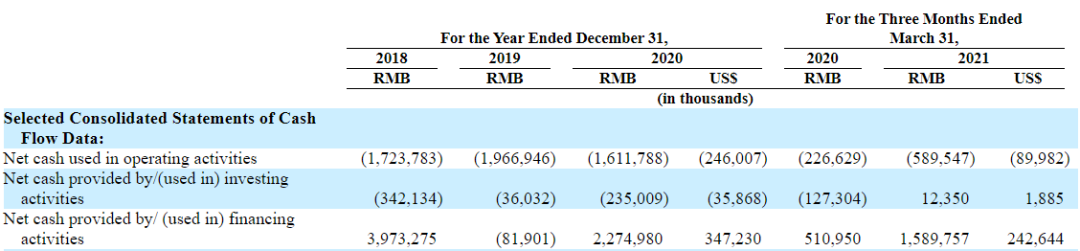

每日优鲜2018年至2020年资本开支分别是1.3亿元、2.1亿元及6900万元,主要用于购买DMW网络中的物业及设备。期内,公司投资活动现金净流出分别为3.42亿元、3603万元及2.35亿元。由于经营活动持续不盈利,每日优鲜过去一直只能依赖外部输血。

这种经营持续亏损,而且不得不依赖外部融资的经营模式,其实是有严重副作用的,因为平台自身没有造血能力,对外融资产生大量可赎回可转换优先股,同时对供应商有大量应付账款。

比如,2018年至2020年,每日优鲜营运资金(Working capital,公司流动资产减流动负债的差额)分别是负14.7亿元、负13.1亿元及14.5亿元。

当营运资金缺口增大之后,每日优鲜必须再从外部融资,从而加重自己的债务负担。

叮咚买菜的情况也差不多。2019及2020年,平台资本开支为1.25亿元、2.49亿元。今年*季,叮咚买菜资本开支就高达1.1亿元。平台营运资金同样出现较大负差额。*季末, 叮咚买菜流动资产为24亿元,流动负债则为27亿元,日常资金来源同样是外部融资。

前置仓生鲜电商平台这种“外部融资——重资产投入——扩大经营规模”的模式就像一个黑洞,只要经营不产生盈利,为了继续扩大经营规模,达到盈亏平衡点,平台必须继续从外部取得融资。而这种不断从外部融资的恶果造成结果则是钱越借越多,公司的资金压力也越来越大。

但为了抢占市场,它们不得不这样做,直到盈利为止。那么目前为止,每日优鲜和叮咚买菜距离盈利还有多远呢?

叮咚买菜、每日优鲜距离京东还有多远?

每日优鲜和叮咚买菜的前置仓模式很像是早期在全国大肆建物流存储仓的京东。早期履约费用大幅拖累了京东的盈利能力。扣减履约费用后,京东2013年至2017年的履约毛利率((收入-成本-履约费用)/收入)分别是3.9%、4.6%、5.4%、6.5%、6.9%,同期公司的毛利率分别为9.9%、11.6%、12.2%、13.7%及14.0%。

到了2017年之后,京东履约费用率已相对稳定并出现下降,公司亦终于在2019年录得经营净利润,原因是京东自建物流带来的*电商购物体验让平台GMV快速增长,规模效应令京东仓储利用率上升。

叮咚买菜、每日优鲜现在的情况可以对标早期京东在全国打造物流网络的阶段,它们距离真正盈利的京东还有多远呢?

梁昌霖曾算过,如果前置仓达到“客单价65元,(单仓)日均订单量1000左右”,就可以实现盈利。按此计算,前置仓每日须贡献收入65000元。

按照此标准,无论是每日优鲜美还是叮咚买菜,距离单仓盈利仍然遥远。

根据梁昌霖提出的生鲜电商版“飞轮效应”,生鲜电商平台在规模取得初步增长之后,下一步要做的就是提高用户的复购率,例如其曾透露叮咚买菜2020年目标是将每用户月均单量提高到6.5次,而当年叮咚买菜老用户每月平均单量大约为5.5次、5.7次左右。只有这样,才能提高前置仓的利用率。

今年一季度,叮咚买菜用户月均订单量已达到6.7单,然而单仓仍未能盈利。

回顾京东的盈利轨迹,平台先是以低频、高毛利率的电器产品引流,之后丰富产品组合,提高仓储物流利用率,最后在两年前取得经营利润。

而前置仓生鲜电商的每日优鲜和叮咚买菜则是以高频、低毛利的生鲜产品引流,理论上高频消费品的引流效果还会更好,更容易形成产品规模效应。

但具体同行竞争方面,每日优鲜和叮咚买菜与当年的京东所处的竞争环境完全不同。

首先,京东所竞争的,是当年质量良莠不齐的线下电器店(如数量众多的手机零售店)。京东较之优势明显,即官方的质量保障和相对更低的价格。而在线上电器垂直赛道,当时的京东还没有太多竞争对手。

而每日优鲜和叮咚买菜所竞争的传统菜市场,因为大部分常去市场的消费者都能够凭经验鉴别生鲜蔬菜质量好坏,非标品之间并不存在质量上太大差距。同时,因为前置仓模式产生高额履约费用,即便平台如何让利,其产品单价依然较高,对比传统菜市场可能只有时效性的优势。

而对于很多有逛市场习惯的消费者来说,“时效性”反而不是其购物时最关注的点。

因此,前置仓生鲜电商适用对象亦只限于一、二线城市部分追求*时效性、消费力相对较高的消费者。如每日优鲜前置仓模式的模式只在中国高线城市取得成功,目前正在向低线城市下沉的过程中。鉴于平台目前只覆盖了中国16个城市,很难断言每日优鲜在渗透到低线城市的过程中因为定价偏高的关系,能否竞争过广大农村地区的菜市场。

此外,在人口密度较低的农村地区,前置仓模式产生的履约费用一定更高,生鲜电商达到盈亏平衡点的难度更大。

最后,目前多种业态并存的生鲜电商市场早已是充分竞争市场,像每日优鲜和叮咚买菜一类玩家,其实都无法充分享受到当年京东一样的垂直领域行业成长的红利。如在生鲜电商的领域,互联网巨头纷纷入局的社区团购因为牺牲了时效性履约成本更低,单价亦更低。在此情况下,“前置仓”很可能无法渗透国内相当部分对价格敏感的消费者。

叮咚买菜、每日优鲜的打法很像当年的京东,但不同的行业竞争情况可能会令两个平台都很难像京东一样凭借规模经营盈利——因为平台预期中的规模效应在行业充分竞争情况下,可能并不会发生。

叮咚买菜VS每日优鲜,谁能生还?

叮咚买菜和每日优鲜虽然都是围绕前置仓打造的生鲜电商,但其侧重点各有不同。叮咚买菜业务卖点是对上游的渗透,今年*季,其采购成本占比超过75%的商品都是直接从生产商或生产基地采购。

而每日优鲜则将业务延伸到下游的技术赋能,即数字化传统市场的运营。目前,公司已在中国十个城市赋能33个智能生鲜市场,将市场线下流量导流到线上APP及小程序。未来,平台可能会有相当部分营收来自改造传统消费场景的技术赋能。

但目前来说,叮咚买菜和每日优鲜的关注焦点都是获取增量用户,客户数量和GMV依然是其首要关注指标。

上市之后,每日优鲜将计划用50%的融资所得款项投资DMW零售业务,包括营销、基础设施及供应链的技术升级、质量控制中心和DMW网络扩张升级等。

而叮咚买菜亦计划将50%上市融资所得款项用于增加平台渗透率及市场扩张上,剩余30%资金用于提高上游采购能力。

从招股书披露的数据来看,叮咚买菜经营规模更大,但履约费用率更高;每日优鲜起步更早,但目前主要只覆盖一、二线城市市场。两者亏损率相仿,在竞争激烈的行业中暂时没有谁拥有太大优势。

如文初梁昌霖所言,生鲜电商是一场长跑,到最后谁可以生还,现在定论还为时尚早,但前置仓生鲜电商,一定是很难(盈利)的事。